Mich hat immer gewundert, warum die meisten Leute einen großen Bogen um Aktien machen. Obwohl Aktien nachweislich seit mehr als 160 Jahren die rentabelste Asset-Klasse darstellen. Früher dachte ich, es sei einfach in Aktien zu investieren. Nach einiger Erfahrung aber habe ich verstanden, dass es eben nicht einfach ist in Aktien zu investieren. Oder halt! Investieren ist einfach, aber investiert bleiben und langfristig durchhalten ist nicht einfach. Denn irgendwann wird es wieder mal zu einer stärkeren Korrektur an den Märkten kommen. Und dann wird es schwierig! In dieser Situation muss man stark von seiner Strategie überzeugt sein. Sonst droht der Fehler, der schon so vielen Anlegern unterlaufen ist: mitten in der Krise wird der Stress unerträglich. Es wird zum Tiefpunkt verkauft. Die Verluste sind realisiert. Während die Märkte sich nach der Krise erholen, herrscht weiterhin Schock-Starre und man schaut nur zu. Es folgt Reue und „hätte, wäre, wenn“. Nur leider lässt sich jetzt der Verlust nicht mehr beheben.

Nur wenn Du aber weißt, was Du tust, lassen sich diese Panik-Fehler vermeiden. Deshalb rate ich Dir, Dich vor dem Investment gründlich mit der Natur der Aktien-Märkte zu befassen, damit Du in Stresssituationen einen klaren Kopf behältst. Nur so lassen sich panikartige, kostenintensive Fehler vermeiden. Und man schläft gut, trotz Rumpeln an den Börsen. Du musst Dir daher unbedingt Zeit nehmen, Dir das notwendige Wissen anzueignen. Es geht bestimmt schneller als Du vermutest, denn es handelt sich nicht um eine Raketen-Wissenschaft.

Aktien sind wie Kasino – nur umgekehrt

Die zukünftige Entwicklung der Aktienkurse ist auch für Experten unvorhersehbar. Die Leute möchten aber lieber genau wissen, über wie viel Geld sie in 1, 2 oder 3 Jahren verfügen werden. Als Preis für diese Sicherheit sind einige sogar bereit eine negative Rendite zu akzeptieren. Denn für sie ist es gefühlt wichtiger jederzeit die volle Kontrolle über den Erhalt der eigenen Ersparnisse zu haben. Viele fällt es schwer in Wahrscheinlichkeiten zu denken. Oft hört man, dass Aktien pure Zockerei und ein Nullsummenspiel seien. Doch das ist falsch. In Aktien zu investieren ist im Prinzip wie ein Kasino zu betreiben. Du hast richtig gelesen, wie eines zu betreiben, nicht dort Kunde zu sein und zu spielen. Dem Kasino-Betreiber kann es theoretisch direkt am Tag der Eröffnung passieren, dass ein Kunde den Super-Jackpot knackt und der Betreiber einen Riesen Verlust einfährt. Langfristig weiß der Betreiber aber, dass er immer gewinnen wird. Selbst wenn er also das Pech hätte, zu Beginn einen großen Verlust zu erleiden, so wüsste er jedoch, dass er nur abzuwarten bräuchte bis dieser im Zeitablauf sich wieder ausgleicht. Auf kurze Sicht bestehen Risiken, langfristig gewinnt immer nur das Kasino. Und genau so ist es auch mit den Aktieninvestments, die langfristig gehalten werden.

Nominale vs Reale Perspektive der letzten 120 Jahre

Um diese Aussage mit Fakten zu untermauern, schauen wir uns als nächstes an, was in den letzten 120 Jahren so an den Aktienmärkten passiert ist. Vielleicht wunderst Du Dich jetzt, dass es den Aktienmarkt schon so lange gibt. Tatsächlich gibt es Aktien und Börsen schon mehrere Jahrhunderte. Auf Wikipedia findest Du z.B. einen Chart, der die Entwicklung des S&P 500 seit 1789 darstellt. Es stellt sich jedoch die Frage, wie es um die Qualität von Daten aus den Jahren 1789 ff. bestellt ist, und wie repräsentativ solche Daten für die Gegenwart sind. Für die folgenden Analysen schaue ich mir deshalb die monatliche Preisentwicklung des S&P 500 seit Januar 1900 bis heute an. Also die historischen Daten der letzten 120 Jahre des entwickeltsten und größten Aktienmarktes der Welt.

Eine wichtige Frage, die es dabei zu beantworten gilt, ist ob nominale oder reale Renditen betrachten werden sollen. Der Unterschied liegt in der Berücksichtigung der Inflation. Reale Renditen sind inflationsbereinigt, d.h. diese würdigen nur den Teil, der über die Inflation hinaus verdient wurde. Die Inflation bildet dabei den Nullpunkt, eine Performance unterhalb der Inflationsrate stellt in der realen Perspektive einen Verlust dar. Bargeld unter dem Kopfkissen unterliegt hier einer inflationsbedingt negativen Rendite. Die Perspektive der nominalen Rendite achtet dagegen nur auf den Betrag. Bargeld unter dem Kopfkissen verliert hier im Zeitablauf nicht an Wert, wohl aber an Kaufkraft. Die reale Perspektive ist eigentlich die richtige, aber die meisten Menschen denken intuitiv eher in nominalen Größen. Frei nach dem Motto, wenn ich in 5 Jahren genau so viel habe wie heute, dann habe ich keinen Verlust gemacht. Die Kernbotschaften was den Aktienmarkt betrifft sind die gleichen, egal ob man auf die reale oder nominale Perspektive schaut. Da die Ergebnisse im Detail jedoch einige interessante Unterschiede aufweisen, zeige ich Dir im Folgenden der Vollständigkeit halber die Ergebnisse aus jeweils beiden Sichtweisen.

Der schlimmste Aktien-Crash der Geschichte ereignete sich 1929

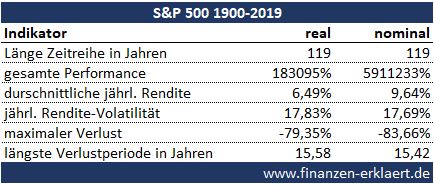

Bevor es losgeht, noch kurz die Key Parameter beider Zeitreihen, also nominal und real, die wir hier betrachten.

Beim Betrachten der Tabelle fallen sofort zwei Punkte auf. Zum einen ist die absolute Performance in der nominalen Perspektive extrem hoch (5,9 Mio Prozent!). Aus einem Euro sind nach 120 Jahren 59.112 Euro und 33 Cent geworden!). Gemäß der realen Perspektive hat sich die Kaufkraft in dieser Zeit ver-1831-facht. Zweitens fällt auf, dass die längste Verlust-Periode in beiden Perspektiven nahezu identisch ca. 15,5 Jahre gedauert hat. Oh my God! Was ist da denn passiert? Es gab also wirklich Investoren die 15,5 Jahre warten mussten bis sie ihre Verluste wieder zurück verdient hatten?!

Ja, und das waren alle die, die im September 1929 in den Aktienmarkt eingestiegen sind, also kurz bevor die Weltwirtschaftskrise, die mit Abstand schwerste Krise aller Zeiten, ausgebrochen ist. In den Jahren davor haben die Marktteilnehmer angefangen in Aktien auf Kredit zu investieren. Der Markt kannte nur eine Richtung: nach oben. Alle waren im Vollrausch, der Blick fürs Risiko ist völlig verloren gegangen. In der Spitze kurz vor dem Crash hatte sich der S&P 500 Index innerhalb von 10 Jahren verachtfacht. Nie zuvor und nie danach gab es eine solche Entwicklung. Doch dann platzte die Blase, und die schwerste aller Krisen sorgte im Abgesang auf die vorausgegangene Euphorie weltweit für Armut und Leid. Ich bin fest davon überzeugt, dass die Welt ihre Lehren aus diesem Ereignis gezogen hat. Es wird sich deshalb nicht wiederholen. Die Geschichte hat aber auch gezeigt, dass selbst eine solch schwere Krise am Aktienmarkt im Zeitablauf wieder ausgeglichen wird.

Langfristig kann man mit Aktien nur gewinnen

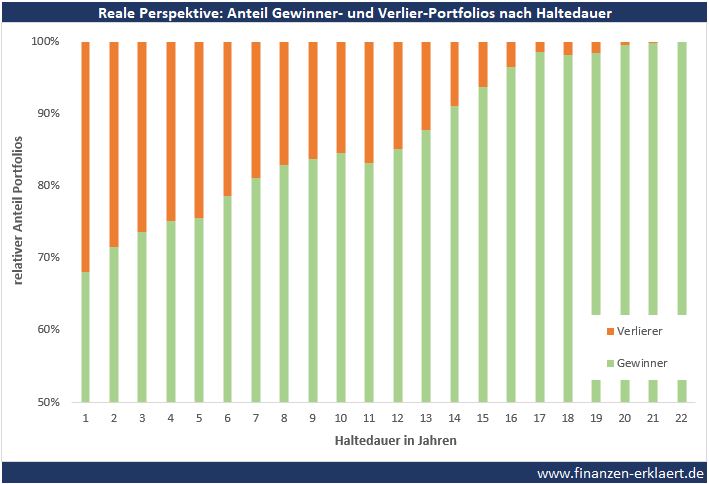

Ich hatte es oben schon erwähnt – wer eine ruhige Hand hat, der kann genau wie der Kasino-Betreiber mit Aktien langfristig nur gewinnen. Doch was genau heißt langfristig? Um dieser Frage nachzugehen habe ich die Gewinn-Häufigkeiten nach Haltedauer auf Basis der Daten der letzten 120 Jahre berechnet. Die folgenden beiden Grafiken zeigen die Ergebnisse aus realer und nominaler Sicht:

Aus beiden Abbildungen wird ganz klar ersichtlich, dass das Risiko mit einer Aktienanlage Verlust zu erleiden mit zunehmender Haltedauer immer geringer wird. Bereits nach nur einem Jahr liegt man als Investor mit einer signifikanten Wahrscheinlichkeit von deutlich mehr als 50% vorne. Ab einer bestimmten Haltedauer besteht überhaupt kein Risiko mehr. Und was, wenn ein Crash nach langer Haltedauer eintreten sollte? Dann hat der Investor bis zu diesem Zeitpunkt so viel verdient, dass seine Gewinne aller Wahrscheinlichkeit nach den Verlust durch den Crash übersteigen.

An diesen beiden Abbildungen sieht man auch sehr gut den Unterschied zwischen der realen und der nominalen Sichtweise. Während die reale Perspektive auf Basis der letzten 120 Jahre auch einen extremen Fall beobachtet hat, bei dem es 22 Jahre gedauert hat, bis ein Anleger seinen realen Einstand zurück verdienen konnte, beträgt die Gewinn-Wahrscheinlichkeit in der nominalen Perspektive bereits nach 16 Jahren 100%. Der Unterschied entsteht wie erwähnt durch die Berücksichtigung der Inflation innerhalb der realen Perspektive.

Die langfristige, durchschnittliche Rendite von Aktien liegt bei ca. 10% pro Jahr

Wow, 10% pro Jahr! Wozu sich da noch über niedrige Zinsen ärgern? Manchmal liest man auch von einer langfristigen, jährlichen Rendite von 7%. Das ist dann die reale Rendite nach Abzug der Inflation. Die Inflation lag in den letzten 120 Jahren nämlich durchschnittlich bei ca. 3% pro Jahr. Wenn wir aber die Renditen verschiedener Produkte miteinander vergleichen, dann zählt die nominale Rendite, also die 10% bei Aktien. Beim Festgeld zieht ja auch niemand mehr 2-3% Inflation vom Null-Zins ab (obwohl es eigentlich richtig wäre so vorzugehen). Doch es braucht einige Zeit bis sich diese langfristige, durchschnittliche Rendite im eigenen Portfolio einstellt. Manch einer hat Glück und erlebt kurz nach dem Einstieg in den Aktienmarkt eine Boom Phase, in der die Kurse stark steigen. Andere wiederum haben Pech und steigen kurz vor dem Abschwung ein. Langfristig spielt das aber keine Rolle, denn mit der Zeit erhält jeder Investor die durchschnittliche Rendite, nicht mehr aber auch nicht weniger! Die folgenden Abbildungen zeigen wie die durchschnittliche Rendite sich im Zeitablauf angleicht. Zuerst einmal die Totale über die ganzen 100 Jahre und dann noch eine detaillierte Ansicht für die reale und nominale Perspektive ab dem 20. Jahr:

Egal ob nominal oder real, in beiden Welten konvergiert die jährliche, durchschnittliche Rendite im Zeitablauf ganz klar. Mit dem bloßen Auge sieht es so aus als ob dieser Prozess in der realen Perspektive etwas schneller abläuft. In jedem Fall sieht man aber ganz deutlich den Unterschied zwischen der langfristigen Rendite in den beiden Perspektiven: nominal ganz klar bei ca. 10% p.a., real dagegen nur ca. 7% p.a.

Wirklich schwere Krisen sind selten

Zu guter Letzt in diesem Artikel, mit dem ich Dir die Angst vor den Aktienmärkten nehmen will, noch ein Rückblick auf historische Krisen und Markt-Korrekturen. In den letzten 120 Jahren gab es exakt 147 Phasen, in denen der Aktienmarkt 1 Monat oder länger schlecht gelaufen ist. Davon waren 59 bereits nach diesem einen Monat wieder vorüber. Weitere 30 nach bereits 2 Monaten, und dazu nochmal 9 Korrekturen die nach 3 Monaten wieder vollständig ausgestanden waren. D.h. 2/3 (98 von 147) der schlechten Marktphasen haben maximal ein Quartal angedauert. Auch die Verluste fallen oft moderat aus. Bei 85% der Fälle (124 von 147 Korrekturen) betrug das maximale Minus während der Korrekturphase weniger als -10%! Und bis heute gab es noch keine einzige Krise, nach der der Markt nicht irgendwann wieder die alten Höchststände zurückerobert hat. Ich habe die 147 Markt-Korrekturen und Krisen der letzten 120 Jahre in dem folgenden Diagramm abgetragen und die prominentesten beschriftet:

Ganz unten rechts sieht man gleich die Mutter aller Krisen, die Weltwirtschaftskrise von 1929. Ich hatte weiter oben bereits grob umrissen, was damals genau vorgefallen ist. Aus heutiger Sicht erscheint es mir fast unvorstellbar, dass sich ein solches Ereignis noch einmal wiederholt. Die Aktienmärkte waren damals noch jung und voller Kinderkrankheiten. Die Ursachen, die damals zu dieser Krise führten, sind heute verstanden und durch entsprechende Regulatorik entschärft. Damals durfte z.B. jeder Bürger beliebig viel Aktien auf Kredit kaufen. Selbst die Banken haben das Risiko nicht erkannt. Nach der Weltwirtschaftskrise kommt erst mal lange nichts. Die nächsten beiden größeren Fälle dürften dagegen den meisten Lesern sehr gut bekannt sein. Da hätten wir einmal die Finanzkrise aus 2007. Ja, die letzte Krise war im historischen Rückblick die 2. schwerste der Geschichte, und Du warst live dabei! Und dann kommt auch schon direkt der nächste prominente Kandidat, das Platzen der Dotcom Blase um die Jahrtausendwende. Auch daran werden sich sicherlich einige Leser noch erinnern können. Der 1. Weltkrieg und die Ölkrise, beides auch wirklich sehr schlimme Krisen, erscheinen plötzlich relativ harmlos.

Fazit

In diesem Beitrag ging es mir darum die Aktienmärkte ein wenig zu entzaubern und die realen Gefahren offenzulegen. Der Artikel soll allen die bis jetzt noch einen großen Bogen um das Thema Aktien gemacht haben die Ängste etwas nehmen. Gehe diesen Weg weiter, befasse Dich mit dem Thema und lerne weiter dazu. Durch den Zinseszins Effekt ist es vorteilhaft dieses Wissen in möglichst jungen Jahren zu nutzen. Dadurch hast Du die Möglichkeit, lange davon zu profitieren. Ich verspreche, dass Du es nicht bereuen wirst!

P.S.

Ganz zum Schluss noch ein Chart, der es leider nicht mehr in den Artikel geschafft hat, der aber auch nicht umsonst erstellt worden sein soll. Er zeigt wie sich Vermögen über 50 Jahren entwickeln können. Auch hier sieht man, dass die Chancen deutlich überwiegen, und selbst der größte Pechvogel langfristig real auf der Gewinner-Seite steht.

Moin Georg,

da hast Du sehr schön die Renditemöglichkeiten von Aktienmarkt-Investments aufgezeigt! Diesen Detailgrad sieht man auf anderen Blogs selten. Am faszinierendsten fand ich das vorletzte Schaubild. Sehr interessant, die Weltwirtschaftskrise 1929 im Kontext zu den anderen Krisen zu sehen. Dagegen sieht 2007 wie ein Schuljunge aus 🙂

Davon gerne in Zukunft mehr.

VG, nico

Hallo Nico, freut mich zu hören, vielen Dank für das nette Feedback. Das vorletzte Schaubild ist auch mein Favorit. In der realen Perspektive bilden die Crashs in 2000 und 2008 darin sogar nur eine einzige Korrektur, da sich der Markt nach dem Platzen der Dotcom Blase in 2000 bis zum Ausbruch der Krise in 2008 inflationsbereinigt nicht wieder vollständig erholt hat 😮

Wie errechnet sich die Dauer der „Krisen“ im vorletzten Schaubild? Sollte die „Krise“ nach der Dotcom-Blase wirklich mehr als 6 Jahre gedauert haben, wären wir ja unmittelbar danach in die Finanz“krise“ von 2007 geschlittert. Auch letztere hat, zumindest in Anbetracht der Indizes keine vier Jahre gedauert, der Dow Jones z.B. ist nur von Oktober 2007 bis März 2009 eingebrochen, also knapp eineinhalb Jahre. Vielleicht ist es besser, die Dauer des Kurseinbruches bis zum Turningpoint zu messen. Es erscheint mir zumindest fremd, dass die Baisse länger dauert als die Hausse.

Grüße

Tobias

Hallo Tobias, Danke für Deinen Kommentar. Ich habe Dauer der Krise in diesem Artikel als den Zeitraum definiert, den es benötigt um die alten Stände wieder zu erreichen. Insofern ist da auch ein Teil der Hausse mit drin.

In dem Artikel geht es darum gegen die allgemeine Wahrnehmung, dass Aktien hochriskante Spekulation sind, anzutreten. Vor dem Hintergrund erschien es mir sinnvoll aufzuzeigen wie lange man maximal im Minus sein kann.

Und wie ich in dem Kommentar vor Deinem geschrieben habe: aus realer, inflationsbereinigter Sicht haben sich die Kurse nach dem Platzen der Dotcom Blase bis zum Ausbruch der Finanzkrise nicht wieder erholt. Um hier keine Verwirrung zu erzeugen habe ich diesen Chart daher auf Basis der nominalen Renditen erzeugt. So sind die beiden Krisen jeweils ein eigenes Ereignis.

Hi Georg,

wirklich spannende Auswertung. Ich musste spontan an das Dax-Renditedreieck des Deutschen Aktieninstituts denken. Denn das wissenswerte an der Auswertung ist ja nicht, was man an Rendite über 120 erwirtschaftet hat (im Durchschnitt gehen ja Schwankungen in beide Richtungen leider unter), sondern dass man mit einem ausreichend und durchaus realistischen Anlagehorizont von min. 17 Jahren in >98% der Fälle zu den Profiteuren des Aktienmarktes zählt – fast schon egal in welchem Jahr man investiert hat.

Ich denke auch der Ansatz der „minimalen Rendite“ ist sehr hilfreich, um gerade in turbulenten Phasen nicht emotional zu handeln und wie du sagst damit Verluste zu realisieren. Es zeigt sehr schön wie man auch im Worst Case langfristig auf die durchschnittliche Rendite kommen kann.

Gruß, Wolfgang

Hier noch der Link zum Renditedreieck: https://www.dai.de/files/dai_usercontent/dokumente/renditedreieck/181231%20DAX-Rendite-Dreieck%2050%20Jahre%20Web.pdf

Moin Georg,

wie immer ein hervorragender Artikel. Ich freue mich jedes Mal wieder über die toll ausgearbeiteten Grafiken und Erläuterungen.

PS: Anscheinend ist das Krisenbild selbst von einer Krise betroffen und wird nur noch in verminderter, unlesbarer Qualität dargestellt. Könntest du das fixen?

Vielen Dank!

Danke Wursthorst, ich habe die Grafik wieder scharf gestellt 🙂 Am vergangenen Wochenende habe ich den Artikel umfassend redaktionell überarbeitet, dabei hab ich dann wohl versehentlich auch die Grafik geändert. Gruß, Georg

Was denkst Du über eine Anlage in den norwegischen Fonds Skagen Global?

Normalerweise erzielen gute Fonds nur temporär Überrenditen aber hier wurden über 24 Jahre durchschnittlich 15% p.a. erzielt, also langjährig das Doppelte dessen was man durch passive Anlagen maximal erwarten kann und dies bei niederer Volatilität als beispielsweise der MSCI World Index?

https://www.skagenfondene.no/fond/skagen-global-a/

Die letzen 15 Jahre aber nicht:

https://www.comdirect.de/inf/fonds/detail/chart_big.html?POSITION=–&ID_NOTATION=16189104&timeSpan=SE&chartType=MOUNTAIN&openerPageId=lsg.fund.detail.ajax.chart&BRANCHEN_FILTER=false&INDEX_FILTER=false&ID_NOTATION_INDEX=&togglepanel-3=&togglepanel-1=&fromDate=24.11.2006&date-fromDate=on&toDate=07.09.2021&date-toDate=on&fundWithEarnings=true&interactivequotes=true&togglepanel-types=&benchmarkNotations=12221463&benchmarkColors=147de6&selectedBenchmarks=true&useFixAverage=true&fixAverage0=0&fixAverage1=0&togglepanel-averages-indicators=&freeAverage0=&freeAverage1=&freeAverage2=&chartIndicator=&indicatorsBelowChart=VOLUME&indicatorsBelowChart=

Danke für Deinen Hinweis. Das ist mir zunächst gar nicht aufgefallen. Im Grunde zehrt dieser Fonds hinsichtlich der Durchschnittsrendite von den Überrenditen aus der Anfangszeit vergleichbar wie beispielsweise auch Berkshire Hathaway.

Weiß nicht, der Chart ging nur 15 Jahre zurück. Guck doch mal. Kann mir gut vorstellen, dass das nicht der Fall ist. Der läuft doch ziemlich dich am MSCI World.

Das kann natürlich auch ein Trick sein:

Ich lege 100 Fonds auf, total unterschiedlich in der Strategie. Nach 10 Jahren schließe ich 99 und lasse den besten weiterlaufen. Den einen lasse ich von nun an parallel zum MSCI World laufen.

Nun kann ich einen Fonds bewerben, der seit Auflage überdurchschnittlich performt hat. 🙂

Diesen Trick kenne ich inzwischen ebenfalls. Aus diesem Grund bin ich gespannt wie es zukünftig bei Jan Beckers Global Internet Leaders 30 Fonds weitergeht, denn hier existiert ein dickes Polster Überrendite aus 2020 zum davon zehren in den folgenden Jahren.

Interessant in diesem Zusammenhang ist die Wertentwicklung der bereits sehr lange existierenden Allianz-Fonds Fondak (ca. 10,3% p.a. seit 1950), Concentra (ca. 8,8% seit 1956) und Industria (ca. 6,5% p.a. seit 1959):

https://de.allianzgi.com/de-de/b2b/unsere-fonds/fonds/list/fondak-a-eur

https://de.allianzgi.com/de-de/unsere-fonds/fonds/list/concentra-a-eur

https://de.allianzgi.com/de-de/unsere-fonds/fonds/list/industria-a-eur

Die beiden erstgenannten Fonds Fondak und Concentra profitierten von der Börsenhausse des Wirtschaftswunders. Beispielsweise hat sich der Fondak während der 50er Jahre verzehnfacht.

Andererseits ist die Presse überfüllt von prozyklischem Unsinn:

In Haussen übertrieben positiv, während Baissen übertrieben negativ:

https://www.faz.net/aktuell/finanzen/aktien/interview-der-dow-jones-kann-bis-auf-1-000-punkte-fallen-173056.html

John Bogle schreibt in seinem „Das kleine Handbuch des vernünftigen Investierens“ daß in Amerika seit 1970 nur zwei Investmentfonds in Gestalt des Fidelity Magellan Fund sowie des Fidelity Contrafund den S&P 500 – Index hinsichtlich der Rendite zeitweise übertroffen haben sowie noch heute von dieser temporären Überrendite zehren vergleichbar den ältesten deutschen Investmentfonds Fondak und Concentra. Ist dies für das wesentlich größere Amerika mit deutlich längerer Investmenthistorie nur so etwas wie ein Marketingtrick da mir für Deutschland direkt zwei recht alte Fonds einfallen die jedoch seit 1970 den FAZ-Index und ab 1987 den DAX hinsichtlich der Rendite nicht übertroffen haben?

Danke für jede fachkundige Antwort!

Hier ein interessanter Bericht über den Werdegang des Fondak von 2010:

https://www.welt.de/finanzen/geldanlage/article10598837/Aeltester-deutscher-Aktienfonds-schafft-10-5-Prozent.html

Ich habe beispielsweise nicht gewußt daß 1979 in Deutschland nur 45 Investmentfonds existierten.