Heute schauen wir uns einmal an, wie die Dividendenstrategie im Vergleich zu der klassischen 4% Regel abschneidet, wenn es darum geht, möglichst schnell die finanzielle Unabhängigkeit zu erreichen. Doch bevor wir beide Anlagekonzepte miteinander vergleichen, klären wir noch kurz die Begrifflichkeiten, damit es beim Lesen nicht zu einem Missverständnis kommt:

Eine Dividendenstrategie zielt darauf ab, die Lebenshaltungskosten durch Dividenden, also Ausschüttungen von Aktien, abzudecken. Kennzeichnend für eine Dividendenstrategie ist, dass keine Anteile verkauft werden. Dem Portfolio werden lediglich die Dividenden entnommen.

Bei der klassischen 4% Regel werden dagegen thesaurierende Investments eingesetzt. Die Entnahmen werden daher über Anteilsverkäufe generiert.

Bei der Dividendenstrategie besteht das Risiko, dass die Höhe der Dividenden geringer ausfällt als erwartet. Demgegenüber steht das Risiko eines Kapitalverlusts bei Anwendung der 4% Regel. Aber darum soll es heute nicht gehen. Vielmehr steht die vorgelagerte Ansparphase im Vordergrund. Konkret schauen wir uns an, wie lange es dauert, bis die finanzielle Unabhängigkeit mit den beiden Anlage-Strategien erreicht wird.

Die ewige Diskussion – Ausschütter oder Thesaurierer?

Wer schon länger hier mitliest, der weiss, dass ich überzeugter Anhänger des Lagers der Thesaurierer bin. Denn thesaurierende Fonds sind aufgrund der Steuerstundung bei sonst identischen Parametern im Vergleich zu Ausschüttern immer renditestärker. Trotzdem verbleibt der nicht wegzudiskutierende positive Effekt der regelmäßigen Ausschüttungen. Insbesondere dadurch werden viele Sparer erst zur Anlage in Aktien motiviert. Und unabhängig von den Details investieren beide Ansätze in Aktien, die langfristig renditestärkste Assetklasse der Welt.

Die psychologische Unterstützung der Dividendenstrategie hat leider einen hohen Preis. Auch wenn der regelmäßige Geldregen kurzfristig Endorphine freizusetzten vermag, überwiegen die langfristigen Nachteile deutlich. Keine Wirkung ohne Nebenwirkung würde ein Apotheker sagen. Denn mit einer Dividendenstrategie verzögert sich das Erreichen der finanziellen Unabhängigkeit sehr wahrscheinlich um mehrere Jahre!

Eine Dividendenstrategie ist aus den folgenden drei Gründen nachteilig

1) die Investitionsrendite fällt durch regelmäßige Besteuerung der Ausschüttung geringer aus

2) darüber hinaus sind Ausschüttungen temporär nicht investiert, was die erwartete Rendite weiter senkt

3) und es wird ein wesentlich größerer Kapitalstock / Sparbetrag zum Erreichen der finanziellen Unabhängigkeit benötigt, da nur Dividenden entnommen werden.

Diese drei Merkmale einer Dividendenstrategie verzögern in Summe das Erreichen der finanziellen Unabhängigkeit erheblich. Warum dies so ist und welchen Einfluss die einzelnen Aspekte haben, werden wir jetzt detailliert analysieren. Beginnen wir mit

Punkt 1) – eine geringere Investitionsrendite durch Besteuerung der Ausschüttung

Es handelt sich um den allgemein bekannten Sachverhalt, dass die regelmäßigen Dividenden nach Berücksichtigung der Teilfreistellung (Achtung: Investmentsteuerreform!) mit der Abgeltungssteuer besteuert werden. Wird die verbleibende Netto-Dividende wieder reinvestiert, ist das Portfolio anschließend um die abzuführende Steuer reduziert. Dies wirkt sich langfristig negativ auf den Zinseszins-Effekt aus. Das Kapital wächst in der Konsequenz entsprechend langsamer.

In dem heutigen Artikel gehe ich bei allen Berechnungen von einer Aktienrendite von 7% p.a. aus. Ich nehme des Weiteren an, dass eine Dividendenstrategie eine sichere Dividendenrendite von 2,5% zuverlässig erwirtschaftet. Der Punkt ist wichtig: es geht nicht um die maximal mögliche Dividendenrendite, sondern um eine Rendite, die auch in schlechten Zeiten erwirtschaftet werden kann. Genau so wie die 4% Regel ebenfalls vorsichtig eingestellt ist.

Die erwartete Rendite der Dividendenstrategie setzt sich aus Ausschüttung und Wertzuwachs zusammen und beträgt damit 7% = 4,5% + 2,5%

Die 2,5% stammen aus der Ausschüttung, die 4,5% verbleiben als Wertzuwachs im Topf. Durch die Besteuerung der Ausschüttung ergibt sich die folgende Netto-Rendite:

2,5% – 2,5% * 0,7 * 25% = 2,0625%

Die 0,7 entsprechen dabei dem Faktor zur Teilbesteuerung von Aktien-Erträgen gemäß Investmentsteuerreform.

Die gesamte Rendite beträgt dann 4,5% + 2,0625% = 6,5625%.

Das bedeutet also, wir verlieren 0,4375% von insgesamt 7% möglicher Rendite pro Jahr! Das mag auf den ersten Blick vielleicht nicht viel aussehen, aber langfristig kommt durch den Zinseszinseffekt schon einiges an entgangener Rendite zusammen. Und es wird noch schlimmer, kommen wir zu

Punkt 2) – durch den Prozess der Ausschüttung ist das Geld nicht durchgehend investiert

Im Rahmen der Ausschüttung und Wiederanlage kommt es regelmäßig zu einer kurzen Investitionspause. Eine mögliche Ursache ist, dass nach beschlossener Dividende der Preis der Aktie am Markt bereits entsprechend reduziert ist, die Dividendenzahlung aber erst wenige Tage später erfolgt. In Deutschland wird z.B. seit 2017 die Auszahlung der Dividende erst 3 Tage nach der Hauptversammlung getätigt (§ 58 Abs. 4 AktG). Die Aktie notiert aber bereits am ersten Tag nach der Hauptversammlung Ex-Dividende, d.h. der Preis der Aktie ist bereits um die zuvor auf der Hauptversammlung beschlossene Dividende gemindert.

Der viel wichtigere Punkt ist aber, dass die Dividenden nicht immer am Tag des Eingangs wieder angelegt werden. Es kann Sinn machen, die Wiederanlage der Dividenden mit anderen Geldern zu bündeln, wodurch es bei dem einen oder anderen Wert durch Warten zu einer Verzögerung kommt. Oder es wird schlichtweg vergessen jedes Mal unmittelbar zu reagieren. Let’s face it: nobody is perfect! Auf Dauer wird sich hier definitiv auch mal ein Schlendrian einschleichen!

Ich nehme daher an, dass die Netto-Ausschüttung aus Punkt 1) im Schnitt 1 Woche pro Jahr nicht investiert ist. Es ergibt sich folgende neue Rendite:

Rendite Dividendenstrategie = 4,5% + 2,0625% * 51/52 = 6,523%

Es gehen also noch mal weitere 4 Basispunkte Rendite verloren. Der Abschlag gegenüber thesaurierenden Investments beträgt damit nun 0,48% p.a.! Wie heisst es so schön: Kleinvieh macht auch Mist!

Der weitaus wichtigste Aspekt ist jedoch der dritte Punkt:

Punkt 3) eine Dividendenstrategie benötigt einen deutlich höheren Kapitalstock als die 4%-Regel

Wer gemäß der 4%-Regel seinen Lebensunterhalt bestreiten möchte, der benötigt das 25-fache seiner jährlichen Ausgaben. Denn 4% vom 25-fachen sind genau einmal das Einfache. Allgemein lässt sich sagen, dass die benötige Portfolio-Größe als Vielfaches der Jahresausgaben 1/x entspricht, wobei x die jährliche Entnahme in Prozent ist. Bei der 4%-Regel macht das 1/4% = 25. Für die Dividendenstrategie, bei der wir hier eine sichere Dividende von 2,5% annehmen, beträgt die benötigte Portfoliohöhe demnach 1/2,5% = 40. Man benötigt also das 40-fache der Jahresausgaben, um gemäß einer Dividendenstrategie finanziell unabhängig zu sein. Das ist deutlich mehr als bei der 4% Regel!

Alle drei Punkte zusammen genommen wirken ungünstig auf die Dauer der Ansparphase

Und dann kommt auch noch dazu, dass die Ansparphase durch die geringere Rendite sowieso schon langsamer abläuft. Es muss also ein höheres Sparziel mit geringerer erwarteter Rendite erreicht werden. Die daraus resultierende Verzögerung hängt dabei wesentlich von der Sparquote ab. Je geringer die Sparquote, desto stärker schlagen die Nachteile einer Dividendenstrategie durch.

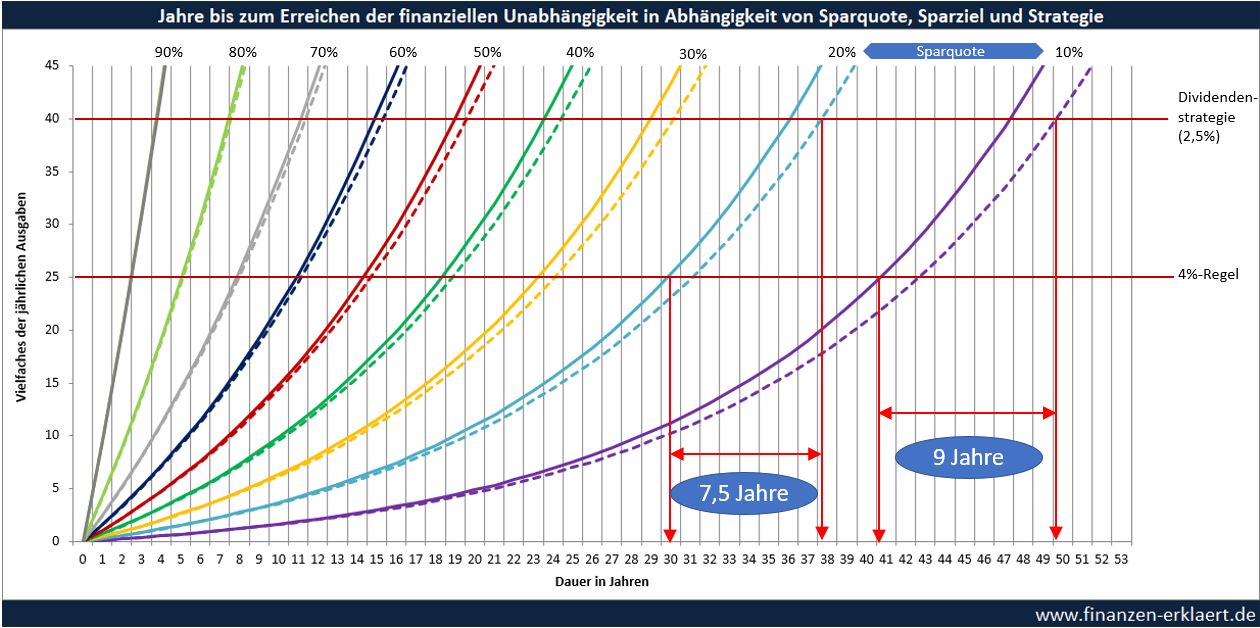

Der folgende Chart stellt die kombinierten Effekte für verschiedene Sparquoten dar:

Die durchgezogenen Linien beschreiben die Kapitalentwicklung mit thesaurierenden Instrumenten. Die gestrichelten Linien repräsentieren die Dividendenstrategie mit der reduzierten Rendite, wie oben beschrieben. Die zu einer Sparquote zugehörigen beiden Linien tragen immer die gleiche Farbe. Entscheiden ist am Ende der Schnittpunkt der Kapitallinien mit den Zielkapitallinien (waagerecht, rot). Von hier aus dann senkrecht runter zur x-Achse, und man sieht wie viele Jahre es bis zur finanziellen Unabhängigkeit benötigt. Für eine detaillierte Beschreibung zu dem Chart, und wie dieser zu lesen ist, verweise ich gerne an dieser Stelle auf diesen Artikel.

Man erkennt an der etwas geringeren Steigung der gestrichelten Linien sehr gut den Verlust beim Zinseszins-Effekt durch die geringere Rendite der Dividendenstrategie. Die waagerechte Ziel-Linie der Dividendenstrategie liegt zudem aufgrund des höheren benötigten Vermögens (40-fache vs 25-fache) entsprechend höher. Beide Effekte zusammen führen dazu, dass die Schnittpunkte von Kapitallinie und Ziellinie weiter rechts liegen. Dementsprechend dauert es länger bis die finanzielle Unabhängigkeit erreicht ist. Bei einer Sparquote von 10% beträgt der daraus resultierende zeitliche Abstand zu der klassischen 4%-Regel ca. 9 Jahre, mit 20% Sparquote immerhin auch noch ca. 7,5 Jahre. Die Verzögerungs-Effekte fallen besonders bei geringen Sparquoten erheblich aus. Aber selbst bei einer hohen Sparquote von 50% beträgt die Verzögerung zur finanziellen Unabhängigkeit immer noch gute 5 Jahre!

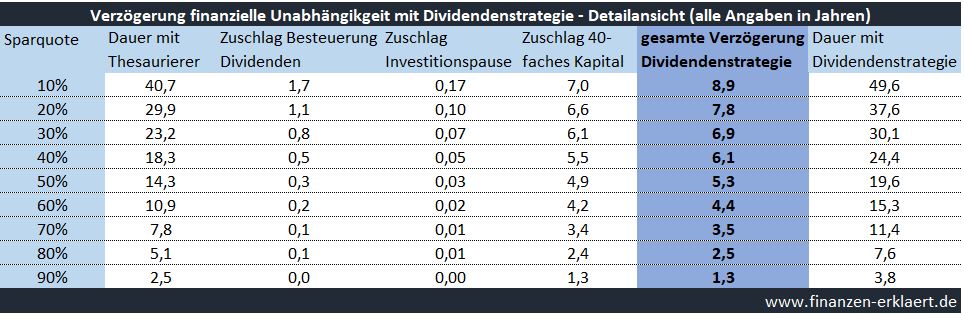

Die folgende Tabelle zerlegt den gesamthaften Verzögerungs-Effekt je Sparquote in seine einzelnen Bestandteile. So kann man genau erkennen, welcher Aspekt wie viele Jahre zu der gesamten Verzögerung beiträgt.

Es geht klar hervor, dass die Verzögerung primär durch das deutlich höhere Sparziel verursacht wird. Bei einer Sparquote von 10% werden z.B. 7 Jahre von den insgesamt 8,9 Jahren Verzögerung dadurch verursacht, dass das 40-fache anstatt des 25-fachen der jährlichen Ausgaben angespart werden muss. Die geringere Rendite verlängert die Ansparphase in diesem Beispiel dagegen in Summe nur um knapp 2 Jahre.

Neben einer verlängerten Ansparphase gibt es noch weitere Nachteile

Zusätzlich zu dem hier ausführlich beschriebenen Nachteil einer mehrjährigen Verzögerung auf dem Weg zur finanziellen Unabhängigkeit, haben Dividendenstrategien aus meiner Sicht noch weitere Nachteile.

A) Diversifikation

Zum einen ist dies die häufig geringere Diversifikation. Portfolios mit besonders dividendenstarken Titeln weisen typsicherweise hohe Branchen- und Länderkonzentrationen auf. Oft werden entsprechende Portfolios auch nur mit einer geringen Anzahl von Titeln gebildet. Zum Vergleich: Ein Investor, der in eine Kombination aus MSCI World und Emerging Marktes investiert ist, streut sein Kapital über mehr als 3.000 Einzeltitel. Eine geringe Diversifikation führt zu einem höheren unsystematischen Risiko, und damit auch zu einem geringeren Sharpe Ratio. Da mittels Diversifikation das Risiko ohne zusätzliche Kosten reduziert werden kann, ist eine möglichst hohe Anzahl an Titel über maximal viele verschiedene Branchen und Länder immer zu bevorzugen! Harry Markowitz, Nobelpreisträger und Erfinder der Portfoliotheorie, sagte einst: diversification is the only free lunch in investing.

B) nochmal Steuern

Ein weiterer Nachteil ergibt sich bei der Besteuerung der Entnahmen im Anschluss an die Ansparphase. Bisher haben wir zwei Brutto-Entnahmeraten miteinander verglichen: 2,5% vs 4%. Bei beiden Entnahmestrategien ist es aber erforderlich, Steuern auf die Entnahmen zu zahlen. Denn in beiden Fällen werden bei der Entnahme auch Gewinne realisiert. Der Unterschied besteht jedoch darin, dass im Vergleich zur Dividendenstrategie die Entnahmen gemäß der 4%-Regel nicht vollständig aus zu versteuernden Gewinnen bestehen. Denn bei der 4%-Regel werden regelmäßig Anteile verkauft, wodurch jedes Mal auch ein Teil des ursprünglich investierten Eigenkapitals wieder aus dem Portfolio abgezogen wird. Auf diesen Teil der Entnahme zahlt man natürlich keine Steuern, so dass der durchschnittliche Steuersatz auf die gesamte Entnahme bei der 4%-Regel geringer ausfällt als bei einer Dividendenstrategie. Denn Dividenden sind bekannterweise voll zu versteuern. Wer darüber hinaus mehr über die Effekte von Steuern auf die sichere Entnahmerate erfahren möchte, dem empfehle ich noch diesen Artikel zu lesen.

C) vermeintlicher Vorteil: Kapitalerhalt

Zu guter Letzt möchte ich an der Stelle auf den Aspekt des Kapitalerhalts eingehen. Da bei der Dividendenstrategie nur die Ausschüttungen verwendet werden, ist ein Totalverlust ausgeschlossen. Bei der 4%-Regel mit einem 100%igen Aktien-Portfolio besteht dagegen eine 25% Chance am Ende der Entnahmephase über weniger Kapital als zu Beginn zu verfügen. Und mit 2,8% Wahrscheinlichkeit reicht das Kapital sogar nicht mal über einen Zeitraum von 30 Jahren. Durch eine leichte Reduktion der Entnahmerate steigt die Erfolgswahrscheinlichkeit jedoch bereits signifikant an. Fügt man alternativ dem Portfolio antizyklische Investments hinzu, sind sogar sichere Entnahmeraten deutlich über 4% möglich! Das bedeutet, durch eine geschickte Asset Allokation sind auch bei Anwendung der 4% Regel entsprechend hohe Entnahmen bei gleichzeitig nahezu sicherem Kapitalerhalt miteinander vereinbar.

Fazit

Auf dem Weg zur finanziellen Unabhängigkeit hat die Wahl der Strategie erheblichen Einfluss auf die Dauer der Zielerreichung. Mir persönlich erscheint es so, dass eine Dividendenstrategie zu konservativ ist. Es wird schlichtweg zu viel Kapital benötigt, die Ansparphase dauert dadurch deutlich länger. Die finanzielle Unabhängigkeit kann nachweislich auch mit weniger Aufwand erreicht werden.

Wichtig ist aber auch, dass die Anlagestrategie zu den persönlichen Anlagezielen passt. Denn sonst besteht Gefahr aufgrund einer unpassenden Strategie nicht dauerhaft investiert zu bleiben. Und die daraus entstehenden Schäden wären weitausgehend gravierender als der Verzicht auf die maximal mögliche Rendite!

Danke Georg,

ich bin ja voll Deiner Ansicht.

80-90%? (siehe Blogs auf finanzblogroll.de zum Thema) nutzen allerdings Einzel-Aktien-Investments fuer ihre Dividendenstrategie (kaum ETF). Da ist die angestrebte Dividenden-Rendite eher im Bereich 3-4% manche mit REITs, HighYield-ETF, Preferred Shares etc noch 2-3% hoeher?!

Weiterhin ist die Besteuerung bei Einzel-Aktien etwas anders: keine Teilfreistellung, dafuer kann man aber die Quellensteuer anrechnen lassen (die allermeisten uebergewichten wohl US-Firmen, bei denen das einfach geht).

Achtung, alle Index-ETF liefern ja nur die Index-Rendite berechnet mit max. Quellensteuer, d.h. US-Aktien stets mit 30% Quellensteuern!.

Ganz grob ist die Steuerbelastung auf Ausschuettungen als ETF-Anleger (keine Q-Steueranrechnung, dafuer TF) ungefaehr gleich wie die als Einzelaktien-Anleger, ausser beim Anteils-Verkauf (den aber die Dividenden-Strategie nicht vorsieht).

Beim Vergleich ist deshalb am realistischsten fuer die Dividenden-Strategen ohne Teilfreistellung zu rechnen?

2,5% Ausschuettung nach Q-Steuer x 0,75 KAST x 0,98625 Soli) = 2,5% x 0,7396875 = 1,84921875%

Das was du berechnet hast, kann aber gut durchgehen fuer den Vergleich zwischen ausschuettenden ETF und thesaurierenden ETF (also beide mit TF) mit den Annahmen, dass nie eine Vorabpauschale fuer die Thesaurierer gezahlt werden muesste (ist wie’s momentan aussieht realistisch) und mit einer Ausschuettungsrendite, die noch vor 10 Jahren „normal“ war (2,5%), seitdem liegt sie eher nur bei 1,8-2,2% bei 70/30 (World/EM), ein sinkender Trend?

Es gibt allerdings einen Sparerfreibetrags-Balkon, der in der Ansparphase der ausschuettenden Variante zunaechst keine grossen Nachteile verschafft, ab Ausschoepfung des SFBs dagegen schlaegt der Steuer-Nachteil zu.

Bei mir setzte die „Sensibilisierung“ auch erst ein, als unser SFB verbraucht war und die KAST jedes Jahr neue Hoehen erklommen hatte :O Dann aber ganz fix auf Thesaurierer umgeschwenkt.

Sehr schoene Analyse, die in die richtige Richtung zeigt! Die Effekte werden sogar eher unterschaetzt (weil Einzelaktien-Divi-Anleger eher >3% Ausschuettung anstreben und du den Soli schon weggelassen hast? (Corona-Soli kommt?).

Ich pers. verstehe nicht, wie die Dividenden-Strategler von passivem Einkommen fabulieren, anstatt sich selbst einfach „passive Einkommen“ aus Anteilsverkaeufen zu genehmigen? Naja, Bildung? hoehere Mathematik? die Emotionen? … oder doch Patrioten (die Vorstellung gefaellt mir am besten).

LG Joerg

Moin Joerg,

vielen Dank für diesen erstklassigen Kommentar und die damit verbundenen inhaltlichen Ergänzungen! Du hast Recht, die Teilfreistellung gilt nur für Fonds. Aber wie du auch gesagt hast, ergeben sich keine allzu großen Unterschiede mehr, wenn man auch die Quellensteuer berücksichtigt.

Bezüglich angestrebter und kalkulatorische Dividendenrendite sehe ich es so, dass man mit einer sicheren Dividendenrendite planen sollte. Also eine die auch in wirtschaftlich schwierigen Zeiten realistisch ist. Bei der 4% Regel machen wir es ja auch so, obwohl der Scatterplot hier https://www.finanzen-erklaert.de/finanzielle-freiheit-wann-bist-du-fi/ ganz klar zeigt, dass die sichere Entnahmerate i.d.R. deutlich über 4% lag.

Den Punkt, dass man mit bis zu ca. 50k Depot den Sparerpauschbetrag mit Dividenden etwas optimaler ausschöpfen kann („Sparerfreibetragsbalkon“) hätte man noch erwähnen können. Für die finanzielle Unabhängigkeit werden aber deutlich höhere Depots benötigt. Und wenn man z.B. 1 Mio. Euro Thesaurierer und 50k Dividenden hat, dann ist der Vorteil dahin, denn der Sparerpauschbetrag wird dann schon von durch die Vorabpauschale verbraucht. Dieser kleine Vorteil ist also nur temporär verfügbar. Das Maximum liegt genau an dem Punkt an dem man 801 Euro Dividenden erhält. Sobald danach das Depotvolumen weiter steigt, schmilzt der Vorteil kontinuierlich wieder ab.

Einen Corona Soli habe ich nicht berücksichtigt 😊 Das wäre aus meiner Sicht in der aktuellen Lage eine fiskalpolitische Katastrophe, die die Rückkehr zu den alten Niveaus weiter verzögern dürfte. Sollten am Ende tatsächlich viele der staatlichen Kreditgarantien gezogen werden und die Staatsverschuldung entsprechend ansteigen, dann gehe ich davon aus, dass der Staatshaushalt über den Weg der Inflation „entschuldet“ wird. Oder wenn es ganz wild kommt über eine zusätzliche Abgabe für Vermögende.

Schönen Sonntag, Georg

Danke Georg,

es wird bisher nicht geplant den Soli auf Kapitaleinkuenfte abzuschaffen, oder? (ich meinte also, wieso hast du den Soli in deiner Rechnung nicht beruecksichtigt, hattest du gehofft, er wird bald abgeschafft?)

LG Joerg

Oh man Joerg, wie konnte ich das blos wieder vergessen 🙂 Die reichen Aktionäre müssen natürlich genauso wie die obersten 5% der Einkommen weiterhin den Soli zahlen!

Danke für den Reminder. Da der resultierende Effekt gering ist, passe ich nichts an und lasse ich die Ergebnisse so stehen. Die Dividendenstrategie gerät dadurch noch etwas weiter ins Hintertreffen.

Gruß, Georg

Hey,

ich fand diesen Beitrag und deine Sichtweise sehr interessant, auch das Kommentar vom Jörg. Hat freude bereitet zu lesen.

Ich denke, das die Dividenden Strategie mehr Sinn macht, wenn man ein höheres Alter hat und kurz vor der Rente steht.

Gruß Stefan

Hallo Stefan,

Danke für deinen Kommentar. Es freut mich zu hören, dass dir das Lesen des Artikels Spaß gemacht hat. Sowas motiviert ungemein! Bzgl. Anlagestrategie und Alter denke ich aber, dass eine Strategie mit thesaurierenden Instrumenten in jedem Lebensabschnitt zu bevorzugen ist, auch im Alter während der Entnahmephase. Der Grund sind mal wieder die Steuern. Die genauen Hintergründe beschreibe ich in diesem Artikel: https://www.finanzen-erklaert.de/vorsicht-vor-der-4-regel-teil-3-welchen-einfluss-haben-steuern-auf-die-sichere-entnahmerate/

Gruß, Georg

Ganz fair ist das aber nicht, oder? Im Fall der „puren“ Dividendenstrategie wächst das Vermögen ja jährlich um 4.5 Prozent da ja nix verkauft wird.

In einem realistischeren Beispiel würde man doch sagen: hohe Dividenden, um WENIG verkaufen zu müssen.

wie siehts denn aus, wenn sich das Vermögen in beiden Fällen gleich entwickeln soll?

Gruß

Felix

Hi Felix,

ich habe ja in beiden Fällen eine identische Rendite i.H.v. 7% brutto unterstellt. Der Unterschied ist, dass durch die Dividenden und die damit verbundene Besteuerung etc. ein Teil der Rendite verloren geht. Der Haupteffekt geht aber auf das größere Sparziel zurück, was ich auch im Artikel zeige. Ich hoffe ich habe deine Frage richtig verstanden.

Gruß, Georg

Nunja, der Vorteil bei der Dividendenstrategie ist, das was bereits versteuert ist, dann auch abgehakt ist. Bei den thesaurierenden weiß man nicht ob die Steuerregeln in 30 Jahren, wo man dann verkaufen will, noch dieselben sind wie jetzt.

Daher wäre es am sichersten einen Mix aus beiden Strategien zu machen, denn man erhält jährlich einen Steuerfreibetrag für Kapitalanlagen. Und den kannst du mit thesaurierenden nicht akkumuliert mitnehmen. Auf 30 Jahre gesehen sind das nämlich auch gut 24k pro Person.

Hallo Cornelius,

vielen Dank für deinen Kommentar. Du hast Recht, es gibt hier eine kleine Besonderheit mit dem Sparerfreibetrag. Wer aber ein großes Depot anstrebt, der kann diesen nicht für 30 Jahre nutzen, wie in meiner Antwort an Joerg detailliert dargestellt.

Schöne Grüße, Georg

Moin! Ich finde die aktuelle Corona-Krise in vielerlei Hinsicht sehr interessant und lehrreich. Beispielsweise bei den Dividenden. Diese sind offensichtlich nicht so sicher, wie es sich viele wünschen. Aktuell werden die Dividenden weltweit zusammengestrichen. Eine Dividendenstrategie kann sich dann durch die von Georg benannte „mangelnde“ Diversifikation besonders fatal auswirken. Die größten Dividenden zahlen aktuell bzw. zahlten bis vor kurzem die Öl-Versorger, Banken, Automobilhersteller… Wenn man dann die Gesamtrendite aus Kursentwicklung und Dividende berücksichtigt, kann es wirklich nachteilig werden.

Ich bleibe da lieber beim Gesamtmarkt, hoffe auf Kursgewinne und Dividendenausschüttungen und vertraue auf alle Länder und Branchen. Das erscheint mir langfristig am sichersten.

Hi Mario,

genau so ist: Branchen die für hohe Dividendenrenditen bekannt waren, brechen plötzlich ein. In Deutschland werden derzeit auch Hauptversammlungen wegen Corona verschoben. Und ohne Hauptversammlung kein Beschluss und ergo auch keine Dividende! An eine solche Konstellation hat natürlich vorher niemand gedacht.

Ich halte es daher genau wie du und diversifiziere maximal. In der Corona Krise bin ich damit bisher sehr gut gefahren, denn im Vergleich zum Hoch im Februar hat sich mein Depot schon wieder zu 50% erholt.

Gruß, Georg

Wenn ich Dividendenstrategie höre denke ich eher Luis Pazos und seine 8 % Ausschüttung oder mehr. Die 2,5% erreiche ich doch eigentlich auch schon mit diesem https://de.extraetf.com/etf-portfolio/60-40-vanguard-portfolio Einstiegsportfolio. Da habe ich dann auch nicht das Problem mit der unzureichenden Diversifikation. Die Steuerstundung entgeht mir zwar mit diesen Ausschüttern. Dafür müssen sich meine Frau oder mein Nachwuchs dann aber nicht mit irgendwelchen Entnahmeregeln rumschlagen und nach CAPE oder sonstigen Werten suchen, wenn ich verblichen bin. Die Ausschüttungen gibt es anstrengungsfrei aufs Konto. Sicherlich kein gutes Konzept, wenn man so früh wie möglich aussteigen möchte. Wenn aber das Zubrot zur Rente gesucht wird scheint mir das Konzept bequemer zu sein.

Liebe Grüße Heppi

Hi Heppi,

der einzige Unterschied des „Einsteigerportfolios“ ist die Ertragsverwerwertung mittels Ausschüttung anstatt Thesaurierung. Die Diversifikation ist ja jeweils gleich hoch.

Steuerstundung bringt langfristig vermutlich einiges/etwas, die Entnahme nach CAPE ist absolutes feintuning für Leute, die extrem früh in den Ruhestand wollen und dann im Verlauf ihres langen Ruhestandes möglichst viel und sicher verbrauchen wollen – für „Otto Normalverbraucher“ ziemlich unnötig.

Man kann aber auch die Vorteile der Thesaurierung nutzen, ohne zusätzlichen Mehraufwand für sich oder nachfolgende Generationen zu generieren: Thesaurierung während der Ansparphase und einen Auszahlplan mit der Wunschsumme beim Verbrauch 🤑

Liebe Grüße RoMario

Hallo Heppi,

Anlagestrategien die eine sichere Rendite von 8% versprechen fallen bei mir sofort durch und werden nicht weiter betrachtet. Das steht quasi auf einer Stufe wie Prokon Windparks oder P2P Krediten.

Warum? Weil der Markt so nicht funktioniert! Wie soll man bei einem negativen, risikolosen Kapitalmarktzins eine sichere Rendite von 8% erzielen?! Das ist doch Quatsch und kann auf Dauer nicht funktionieren.

Dividendenstrategien sind meiner Meinung nach ein Modethema. Die Investoren würden eigentlich lieber in festverzinsliches investieren, aber da es seit ein paar Jahren keine Zinsen mehr gibt, sind Dividendenstrategien die Rettung. In den letzten Jahren hat das ja auch mit ordentlich Rückenwind gut funktioniert (genau so wie der Markt allgemein). Ich bin aber gespannt welches Fazit wir am Ende diesen Jahres ziehen werden! Wir fahren quasi gerade einen Stresstest für diese Strategie. Ich befürchte Dividendenstrategien werden durch Corona deutlich an Attraktivität verlieren. Mal sehen!

Zum Thema Entnahme im Alter: die von mir entwickelte CAPE Strategie (https://www.finanzen-erklaert.de/entnahmestrategien-optimieren-bessere-rente-dank-cape-ratio/) benötigt das CAPE Ratio nur einmalig zu Beginn der Entnahmephase. Danach läuft alles konstant weiter, deine Frau braucht also keine CAPE Werte nachzuschlagen 😉 Statt dessen darf sie sich darüber freuen mit ihrem Mann schon deutlich früher und dann hoffentlich auch bei noch besserer Gesundheit ihren Lebensabend einzuläuten.

Gruß, Georg

@Georg und RoMario

Danke für Eure Antworten.

Ich gebe Dir Recht, Georg. Diese Hochdividendenwerte von Luis Pazos sprechen mich persönlich auch nicht an, das wäre mir deutlich zu arbeitsintensiv. Ich finde jedoch, dass seine Strategie schon durchdacht ist, beim Finanzrocker gibt es ein gutes Gespräch mit ihm. Seinen Eigenen Podcast höre ich daher ebenfalls ganz gerne. (Hier mal ein Link zu seinem „Blitzdepot“ mit 5% https://nurbaresistwahres.de/dividendenstrategie-das-blitz-depot-fuer-jedermann/ ) Die 2,5% die Du für ein Dividendendepot angesetzt hast, finde ich daher schon etwas gering. Auch mit einfacheren speziellen auf Ausschüttung getrimmten ETF-Depots erreicht man doch sicherlich 3,x%.

Das Ergebnis der Berechnungen wird sich durch diese 0,5x% wohl nicht entscheidend verändern.

Ich will aber letztlich auch keine Überzeugungsarbeit leisten. Ob Thesaurierer oder Ausschütter ist halt irgendwie eine Frage der persönlichen Vorlieben. Zum Glück gibt es beides.

Ich selbst nutze bislang keine speziellen Dividenden ETF sondern das oben beschriebene Vanguard Depot in der ausschüttenden Variante. Vielleicht packe ich demnächst noch einen ausschüttenden Immobilienn ETF dazu.

Liebe Grüße Heppi

Hallo Heppi,

Danke für den Link, ich werde mal reinschauen und mir meine Meinung bilden! Bzgl Dividendenrendite bin ich konservativ vorgegangen und habe eine Annahme getroffen die auch in schlechten Zeiten funktioniert. So ist es auch bei der 4% Regel. In der Mehrzahl der Fälle in der Vergangenheit wären deutlich mehr als 4% möglich gewesen. Will man aber auch für schlechte Zeiten gewappnet sein, sollte man besser nur 4% entnehmen, das klappt quasi immer. Daher analog eine konservative Annahme für Dividenden. In Boom Jahren kann die Rendite natürlich höher sein, langfristig planen würde ich damit aber nicht. Sollte die Dividendenrendite noch höher ausfallen, dann wäre das Ergebnis sogar noch schlechter, weil dann ein noch größerer Teil der Entnahmen früh besteuert wird.

Gruß, Georg

Moin Georg,

erstmal super Analyse! Alles sehr verständlich dargestellt und klar aufgeschlüsselt.

Aber ist es nicht so dass man sich bei der Dividenden Strategie oftmals auf Titel beschränkt die ihre Dividenden im Schnitt um ca. 7% p.a. Erhöhen? So kommt man schnell mal über die von die angeführten 2,5% hinaus.

LG Fabian

Hallo Fabian,

freut mich, dass dir die Analyse gefällt. Die Dividendenrendite im Artikel ist ein Durchschnitt über das gesamte Portfolio. Da neben den Dividenden i.d.R. auch die Kurse steigen, ist die Dividendenrendite im Zeitablauf stabiler als vermutet.

Die Frage die ich mir jedoch gerade stelle ist, was passieren muss damit die Dividenden jedes Jahr um 7% steigen können? Es gibt 2 Möglichkeiten:

a) Der Gewinn steigt ebenfalls um mindesten 7% p.a.

b) die Quote der Gewinnthesaurierung sinkt im Zeitablauf

bzw. eine Mischung aus beidem.

Alles andere würde dazu führen, dass die Substanz angegriffen wird.

Ich stelle mal in Frage, dass viele der Dividendenaristrokaten ein langfristiges Gewinnwachstum von 7% aufweisen können? Wer ein so hohes Gewinnwachstum nachhaltig erzielen kann, der fährt ein attraktives Geschäftsmodell, und sollte das Eigenkapital besser darin investieren anstatt dieses auszuschütten, oder?

Gruß, Georg

Genauso ist es!

Wenn die Dividenden von guten Unternehmen regelmäßig gesteigert werden, braucht man am „Ende“ keinen größeren Kapitalstock sondern einen geringeren. Wenn man mit 2,5% Dividendenrendite anfängt und das Unternehmen kann im Schnitt die Dividende um 8% pro Jahr anheben, dann hat man nach 15Jahren eine Dividendenrendite von 8%.

Der Kapitalstock muss also niedriger sein!!!

Hi Marco,

Danke für deinen Kommentar. Deine Rechnung kann ich nachvollziehen: 2,5% * 1,07^15 = 8%. Hättest du also am Anfang 100.000 Euro investiert, bekämst du nach 15 Jahren eine Dividende i.H.v. 8.000 Euro!

Aber was ist mit dem alternativen, thesaurierenden Investment? Es wächst ebenfalls jedes Jahr um 7%. 100.000 Euro sind demnach nach 15 Jahren 276.000 Euro. 4% davon sind gute 11.000 Euro. Davon sind aber nur 176/276 = 63,7% zu besteuern. Es verbleiben nach Steuer: 9770 Euro!

Was verbleibt bei der Dividendenstrategie? Leider nur ca: 6.600 Euro. Der Investor mit der 4% Regel kann sich also nach 15 Jahren wesentlich höhere Entnahmen erlauben!

Alternativ hätte der thesaurierende Investor aber auch einfach bereits nach ca. 10 Jahren aufhören können um dann so viel zu haben wie der Dividendensparer nach 15 Jahren.

Ich hoffe diese Rechnung macht es etwas klarer.

Gruß, Georg

Was noch dazu kommt ist, dass man ja die Dividenden in der Ansparphase wieder anlegt also dürfte die Dividendenrendite noch etwas höher sein.

Ab Jahr 15 steigen die Dividenden aber weiterhin

im optimalen Fall mit 7% pro Jahr.

Das Vermögen des thesaurierende Investor nur noch mit 3% pro Jahr.

Ohne das jetzt nachzurechnen „Überholt“ des Dividendeninvestor den thesaurierende Investor nach ein paar Jahren.

So wie Du das darstellst, wächst das Vermögen des Dividendensparers ab Jahr 15 gar nicht mehr, da die Dividenden ja voll entnommen werden. Das Vermögen des Thesaurierers wird dagegen weiter wachsen. Das ist auch wichtig, denn nur so sind überhaupt 4% Entnahmen möglich. Andernfalls würde die jährliche Entnahmerate ja 1/Jahre betragen. Ich empfehle dir definitiv das mal in Ruhe sauber durchzukalkulieren!

Gruß, Georg

Ich würde gerne meinen Gedankengang als bisher stiller Mitleser äußern. Wenn man für sich plant eine Dividende von monatlich zb 2000 Euro zu erreichen nach Steuern und vorausgesetzt die Unternehmen wachsen weiterhin und können weiterhin Dividendensteigerungen vollziehen dann würde ab Jahr 15 trotzdem Vermögenswachstum stattfinden. Ich brauche ja nur meine 2000, alles an mehr Dividende könnte weiter reinvestiert werden. Außerdem hatte man nur einmalig Kaufgebühren. Für eine 4% Entnahmeplan hätte ich dagegen jeden Monat Kosten/Gebühren für Verkauf um meine „Zusatzrente“ zu bekommen. Und jeden Monat die Überlegung, wo ich jetzt was und wie viel exakt ich verkaufen muss damit ich ich diese erhalte. Spätestens beim Verkauf werden dann auch Steuern fällig. Das frisst doch nach hinten nach raus dann auch die Rendite auf. Der eine Anlegertyp blecht vorher die Kasse, der andere später. Ich finde den Artikel zwar nteressant, aber zu einseitig. Wenn schon mit Steuern als Kosten und Renditekiller gewettert wird dann aber bitte auch die Nachkosten mit reinrechnen. Jeder von beiden Typen hatte am Anfang schließlich Kaufgebühren.

Mit freundlichen Gruß,

Markus

Hallo Markus,

Danke fürs mitdiskutieren. Da es erstmal nur um die Ansparphase geht, spielen Transaktionskosten in der Entnahmephase in dieser Analyse fürs Ergebnis keine Rolle. In der Entnahmephase hast Du natürlich recht, da kommt es durch regelmäßige Verkäufe auch zu Transaktionskosten. Die halte ich aber für gering, Trade Republic bietet z.B. heute schon kostenlose Trades an. In den USA, die uns bei solchen Themen weit voraus sind, ist sowas auch schon längst Normalität. Es ist daher zu erwarten, dass dies auch in einigen Jahren bei uns der Fall sein wird.

Ansonsten habe ich ja auch, wie von Joerg bemerkt, den Soli bei den Abgaben vergessen. Ich denke dieser kleine Fehler überkompensiert die Verzerrung durch die Transaktionskosten, so dass der Vergleich grob wieder passt. Und auch mit der Dividendenstrategie sind Transaktionskosten zu erwarten, falls mal zu viel oder zu wenig Dividende gezahlt wurde, und es daher zu einer Wiederanlage oder Verkäufen kommt.

Gruß, Georg

Ich verstehe alle Berechnung im Artikel als inflationsbereinigt. Die Argumentation von Markus scheint daran zu harken, dass dies nicht berücksichtigt wird. Ich habe es mal grob berechnet, aber ein Dividendenwachstum von 7% gleicht gerade mal eine Inflationsrate von 2% aus (je nach Dividendenrendite).

Anders gesagt liegt die Kaufkraft von 2000€ nach 15 Jahren deutlich niedriger als von dir vermutet und wird für den Lebensunterhalt nicht mehr reichen. Du wirst also keinesfalls den Rest wieder reinvestieren können.

Der höhere passive Einkommensstrom durch eine Dividendenwachstum ist also in Summe meistens nur nominal und nicht reale und das ständige Posten von eines neuen Dividendenrekorden im Depot erscheint mir deshalb als absurd.

Nein da hast du mich falsch verstanden. Da Vermögen des Dividendeninvestors wächst weiterhin.

Wie ist der Vergleich 5, 10, 15, 20 Jahre nach Beginn der Entnahme bzw. der Verwendung der Dividenden wenn „beide“ jedes Jahr die gleiche Summe entnehmen wie an Tag 1? Du kannst doch nicht nur Tag 1 berechnen und dann sagen das die „thesaurierenden Investoren“ besser wegkommen.

Moin,

meiner Meinung nach besteht der „Denkfehler“ (Entschuldigung für den Ausdruck) in falschen Annahmen: Die 7 % Rendite setzen sich aus Kurssteigerungen + Dividenden zusammen. Einige Aktiengesellschaften zahlen viel Dividende und haben kaum Kursentwicklung, bei anderen ist es umgekehrt: wer viel Dividende bekommt, hat üblicherweise weniger, keine oder sogar negative Kursentwicklung (siehe aktuelle/ehemalige Dividenden-Titel wie Öl, Tabak, Automobil, Banken). Es ist leider nicht so, dass ein wachstumsstarkes Unternehmen auch noch zusätzlich Dividenden bezahlt und man zu 7 % Kursentwicklung 7 % Dividende bekommt. Thesaurierung ist (lediglich) steuerlich etwas besser.

@Markus: Vermögenswachstum mit Dividenden-Titeln setzt stetiges Reinvestieren der Dividenden mit entsprechenden Kosten/Steuern vorraus. Sonst sinkt das Vermögen langfristig und durchschnittlich betrachtet.

Viele Grüße von RoMario

Leider traurige Wahrheit. Es bleibt für mich unverständlich, doch auch im Bekanntenkreis gibt es min. eine Person, die Schwierigkeit hat zu verstehen, dass die Dividenden nicht On-Top zur Kursteigerung kommt. Es scheint, genau wie du es beschreibt, die Idee vorzuherrschen, dass man bei Dividendentitel zur erwarteten Marktrendite noch die Dividende zusätzlich erhält.

Für mich völlig und aus vielen Gründe unbegreiflich.

„…es wird ein wesentlich größerer Kapitalstock / Sparbetrag zum Erreichen der finanziellen Unabhängigkeit benötigt, da nur Dividenden entnommen werden.“

Das verstehe ich nicht. Wer eine Dividendenstrategie fährt, hat doch schon deutlich vor der finanziellen Unabhängigkeit mehr als 4% persönliche Dividendenrendite. Hier 2,5% anzunehmen, ist unrealistisch. Und ich spreche nicht von Brutto-Dividenden.

Auch der zweite Punkt „Investitionspause“ hat keinen wirklichen Effekt. Jeder vernünftige Dividendeninvestor, macht um Jahresausschütter eher einen Bogen und investiert stattdessen in Quartals- und Monatszahler. Durch die unterschiiedlichen Ausschüttungstermine bzw. -rhythmen, kann so jeden Monat reinvestiert werden.

Von all den schönen Rechnungen einmal abgesehen, gibt es tausende Beispiele von Dividendeninvestoren, die F.I.R.E. auch ohne Frugalismus schon nach relativ kurzer Zeit erreicht haben. Natürlich nicht mit 2,5% Dividendenrendite.

Viele Grüße

Mike

Hi Mike,

Danke fürs kommentieren! Wenn du von der Gesamtrendite noch mehr Richtung Ausschüttung verteilst (z.B. 3% + 4%), dann würde eine Dividendenstrategie noch schlechter abschneiden, weil ein größerer Teil der Gesamtrendite von den negativen Effekten berührt ist. Aber genau um so etwas zu vermieden gibts am Anfang des Artikel die zugrundeliegende Definition.

Was den zweiten Punkt betrifft scheint das Ansichtssache zu sein. Ich finde mit nur 1 Woche war ich hier wirklich human. Vorhin habe ich mir dem Kommer-Artikel den Heppi hier gepostet hat durchgelesen, dort wird dieser Effekt auch erwähnt. Ganz alleine bin ich damit also nicht.

Bezüglich der Beispiele: welche Dividendenstrategie hat die eigene Performance in einem mehrere Jahrzehnte langen backtesting bewiesen? Quellen dazu würden mich interessieren.

Wenn die 4% Regel über einen Zeitraum von 30 Jahren nicht sicher ist, dann kann eine marktweite Dividendenrendite ebenfalls keine 4% auf Dauer generieren, das ist doch logisch oder? Ich glaube viele der populären Strategien funktionierten gut in den letzten 10 Jahren, so wie der gesamte Markt. Ein tieferer Blick in die Vergangenheit dürfte Probleme aufzeigen.

Gruß, Georg

Das wirklich geniale im Artikel ist die Visualisierung/Verknuepfung der Effekte mit der Sparquote!

Wenn du eh‘ gut verdienst, einen Batzen Geld auf einmal anlegst (Erbe/LebVers/Hausverkauf), ist es relativ wurscht.

(bist du reich, kannst du machen was du willst). Herausragend sind die negativen Effekte fuer die Normalos/Bescheidenen, die mit 10-30% Sparquote ueber Jahrzehnte auf eine kleine Zusatz-Rente hinarbeiten: Fuer die ist die Dividenden-Strategie ein Schuss ins Knie.

Das gleiche gilt uebrigens fuer die thes/aussch ETF-Diskussion: je kleiner die Sparquote, je laenger der Vermoegensaufbau bis zu ergebnisrelevanten Summen, je laenger Zinseszins Wirkungen, je schlimmer zu fruehes Steuer-Zahlen.

Ausserdem: ca. 3 von 10 Jahren sind an der Boerse negativ (es sind nicht 7% linear p.a.), in diesen 3 Jahren zahlst du stets Steuern auf deine Ausschuettungen, mit Thesaurierern nicht. Wer schon 2018 ueber dem SFB war, weiss was ich meine.

LG Joerg

Ich bin der Meinung, dass man sich über die Frage thesaurierend oder ausschüttend nicht zu lange den Kopf zerbrechen sollte sondern das wählen sollte, was dem Bauchgefühl stärker behagt. Kommer kommt in diesem Artikel (https://www.gerd-kommer-invest.de/ausschuettende-vs-thesaurierende-fonds/) zu dem Ergebnis:

„ Verallgemeinernd hat unsere Szenario-Analyse gezeigt, dass (a) die kostenmäßigen und steuerlichen Unterschiede für Anleger zwischen ausschüttenden und thesaurierenden Fonds vermutlich oft überschätzt werden und dass (b) die meisten rational agierenden Anleger mit thesaurierenden Fonds in vielen relevanten Konstellation leicht und manchen deutlich besser stehen.“

Insofern gilt für mich: Cool bleiben und Ausschüttungen kassieren.

Liebe Grüße Heppi

Erst mal vielen Dank für die gute Diskussion und den Link. Habe mir den Kommer Artikel gerade kurz angeschaut. Steht im Prinzip inhaltlich das gleiche wie hier. Der Basiszins zur Berechnung der Vorabpauschale ist in der Zwischenzeit sogar noch mal deutlich gefallen, so dass in 2020 quasi die alten Regeln gelten (keine Steuer für Thesaurierer). Für die kommenden Jahre erwarte ich weiterhin niedrige Zinsen bzw. einen hohen Steuervorteil für Thesaurierer. Und selbst wenn wir am Break-even wären, dann zahlen Thesaurierer nur in positiven Jahren Steuern, was auf ca. 75% der Jahre zutrifft.

In der Entnahmephase ist Kommer weniger eindeutig, obwohl auch hier die Präferenz Richtung Thesaurier geht. Aus meiner Sicht hat Kommer einen sehr wichtigen Effekt übersehen: nämlich dass beim Verkauf von Anteilen eines Thesaurierers nur ein Teil des Entnahmebetrags besteuert wird. Daraus ergibt sich ein erheblicher Vorteil für Thesaurierer (Steuerstundung in der Entnahmephase).

Am Ende bin ich aber bei dir: deine Strategie muss für dich passen. Wenn du dich mit Dividenden wohler fühlst, dann mach das. Sollte jemand anderer den Fokus auf Rendite und schnellen Vermögensaufbau legen, empfehle ich Thesaurierer. Und das hat nichts mit Meinung oder Präferenz zu tun, sondern basiert ganz klar auf Logik. Die resultierenden Effekte können in Modellrechnungen eindeutig quantifiziert und überprüft werden.

Gruß, Georg

Heppi,

anfangen und machen ist immer wichtiger, als zaudern und die letzten 5Cent optimieren! Geh‘ deinen Weg. Wenn der SFB ausgeschoepft ist, kannst‘ ja nochmal genauer gucken …

GerdK verwaltet in seiner Fa. Geld fuer Grossinvestoren (im Sinne der meisten Leser hier?). Steuerliche Beratung ist immer nochmal eine andere Kiste (Steuer kann ja auch nie mit abs. Sicherheit fuer die Zukunft quantifiziert werden!).

Deshalb wirst du kaum offen Dinge wie zB „Kursgewinn-Leiter-bauen“ hoeren, das gibt’s nur auf Blogs (https://frugalisten.de/steuern-kapitalertraege-privatier-optimieren/)?

Die Erkenntnis ganz vieler Vermoegensverwalter ist uebrigens, dass die Breite der Kunden so gut wie nie in grossem Masse entspart (pers. communic. GFI), weil sie eben sowieso reich sind … (und AUM beim Dienstleister bleiben sollen?). So wird es immer mehr … fuer die Erben 😉

LG Joerg

Hallo Jörg,

zu den potentiellen Kommerkunden zähle ich leider nicht, dafür reicht es nicht. Ich denke aber schon, dass er mit seinen bezahlbaren Angeboten ( Buch in immerhin 5 Auflagen) und kostenfreien Angeboten (Videos bei Finanzfluss und Mission Money, Gespräche in nahezu allen Podcasts, GKI Blog) viele wichtige Beiträge für Sparer geleistet hat. In meinen Augen ist das schon was für die breite Masse.

Vermutlich sind mir die Ausschütter lieber, weil es mir eben nicht um den möglichst frühen Ausstieg geht, sondern darum, später in der Rente möglichst bequem zusätzliches Geld auf das Girokonto zu bekommen. Wenn mal nichts kommt ist das ok, wenn später etwas für den Nachwuchs übrig bleibt ist das auch ok. Wichtig ist mir, dass das Geld automatisch fließt, auch wenn ich morgen vor einen Baum fahren sollte. Da soll sich dann keiner um CAPE oder Auszahlpläne kümmern müssen. Ich bin bei uns eh der einzige der an sowas Spaß hat.

Liebe Grüße Heppi

Enstsparen ist nicht kompliziert?!

Evtl laesst du dich von den intelektuellen Elfenbeinturmspielereien zu Entspar-Optimierungen bei Georg, Oliver, Karsten einschuechtern?

Das ist wie mit komplizierten Renn-Motoren, es ist schoen und interessant fuer die Tuning-Experten, das Letzte herauszuholen, die meisten Leute wollen aber einfach nur Autofahren …

Meiner Familie habe ich folgende einfache Regel mitgeteilt (unsere Anlagen sind ueber versch. Depots, in versch. Index-ETF gestreut, es gibt eine Kursgewinn-Leiter):

„Wenn ihr Geld braucht, einfach von den am wenigsten im Gewinn stehenden ETFs – ‚was fuer 3-6 Mo reicht – verkaufen.“ Das ist ca. so einfach wie Autofahren?! Funzt in Baisse oder Hausse. Minimiert Steuern und Kosten?!

Zu Gerd Kommer: Ich bin absolut dankbar fuer seine Blog/Podcast/Youtube-Beitraege. Ich mag seine leicht-sarkastische, um Exaktheit ringende Sprache („sachlogisch“ haha). Fast alle seine allgem. Empfehlungen/Sichtweisen teile ich (ausser, seine fruehere Rohstoff-Diversifikations-Sicht, seine aktuelle Faktor-Fokussierung). Ich habe viel aus seinen Beitraegen gelernt, bin Newsletter-Abonnent.

Ich bin fachfremd und demuetig genug nicht zu denken, dass meine „Illusionen ueber das richtige Investieren“ besser waeren als seine.

Aber „trotzalledem“ mach ich was mir gefaellt ;-). So wie du und alle anderen auch. Ein gutes Konzept (ob auch finanziell, wird sich herausstellen)!

LG Joerg

Na da sind wir doch Optimisten. Es wird schon passen, wenn es bei Dir ans Entsparen geht. Du kümmerst Dich ja sehr intensiv darum.

Ich berichte dann in 20 Jahren mal, wie es mit meinen Ausschüttungen läuft!

Liebe Grüße Heppi

Hi Jörg,

ich stimme Dir in allen Aussagen (inklusive Kommer) zu. Das mit dem Verkaufen des am wenigsten im Gewinn stehenden macht steuerlich mit Sicherheit Sinn. „Intuitiv“ hätte ich es aber genau anders gemacht: nach Asset-Allokation vom wertvollsten Bestand (Rebalancing, Regression).

Kannst Du Deine bzw. die von Dir beschriebende Methode genauer beschreiben, kennst Du langfristige Vergleiche mit fester AA?

Danke und VG Mario

Hi RoMario,

Rebalancing: meinst Du Stock-Rebalancing oder Asset-Rebalancing?

Wir haben nahezu ausschliesslich Aktien-ETF: World, EM, WorldSC, Stoxx600 zT von versch. ETF-Anbietern, in versch. Depots (zZ 38% NordAm, 28% EU, 21% EM, 11%PAC/J; 78% Large+Mid, 22% SmallCap)

Wir brauchen kein Rebalancing mit Renten-ETFs(RK1), weil wir keine haben.

Dankbarerweise wohnen wir in eigener Immo(wie RK1); gesetzl.Rente(wie RK1) wird vermutl. auch auskoemmlich; also wozu andere Assets als Aktien(RK3) im liquiden Vermoegen?

So lange ich lebe/dazu in der Lage bin, werde ich natuerlich darauf achten, dass die Verteilung zw World/EM/SC/Stxx halbwegs im Rahmen bleibt (in Wirklichkeit ist es aus histor. Gruenden ein Sammelsurium von ~ 30 versch. ETFs + ein Fonds).

Da aber keiner weiss was kommt: zB Stell dir vor, ich waere 2010 gestorben und die Regel (Entnahme aus dem am wenigsten im Plus, wegen Steuer) haette dann gegriffen, dann waere der EM-Anteil staerker zurueck gekommen (da schlechter performt > weniger im Plus > frueher entspart), das waere fuer die Familie bis hierher gut ausgegangen (relative Verlierer verkaufen, Gewinner laufen lassen …)?

Rebalancing innerhalb der Assetklasse wird ohnehin ueberschaetzt (Ueberoptimierung)?

Kosten und Steuern kann man wesentlich besser kontrollieren; welche Assetallokation die Beste ist, fuer den pers. Investment-Pfad – weiss man dagegen erst im Rueckblick.

Evtl machen wir aber doch ein Cash-Zelt (also sparen etwas kurz vor Entsparbeginn an; so je nach Situation 1-2 Jahresausgaben (fuer Projekte, Reisen, Geschenke/Spenden)?).

Goldminen-ETF haben wir auch (ca. 4%), die entwickelten sich im letzten Mrz-Crash nicht schlecht, sind also auch ein Notnagel fuer die Zukunft (siehe Georgs Gold-Beitrag)?

Das ist aber alles wenig relevant. Solange man wenig(er) Geld hat, macht man sich viele Gedanken. Wenn „genug“ ueberschritten ist, kann man milder/unschaerfer/verschwommener werden?

Obwohl, intellektuelle Spiegelfechterei macht (mir) halt auch Spass 😉

LG Joerg

Hi Joerg,

vielen Dank für die schnelle Antwort. Habe ich es richtig verstanden, dass Du/Ihr bis kurz vor der Entnahme 100% Aktien im Depot anpeilt (und kein Cash/Staatsanleihen/Festgeld)?

Ich peile eine Aktienquote von rund 80 % verteilt auf 3 (bis 4; bei 4 hätte ich fünf gleichverteilte 20 % Anteile und mehr Europa im Depot) ETFs sowie 20 % Cash/Festgeld/Gold an.

Während der Ansparphase will ich meine Zielgewichtung ausschließlich durch Cashflow ausgleichen. Während der Entnahme würde ich – anders als Du es beschreibst – nach Asset-Allokation verkaufen wollen, und damit immer den wertvollsten bzw. bei den ETFs steuerlich ungünstigsten Fall verkaufen… Dann könnte ich mich vielleicht im hohen Alter über ein „perfekt“ ausbalanciertes und „aufgeräumtes“ Portfolio freuen und dieses weitervererben.

Da ich ein eher rationaler Mensch bin, würde ich meine „ordentliche“ Strategie aber auch bei steuerlich und/oder ökonomisch sinnvolleren Alternativen ändern wollen.

LG Mario

Ich mache es auch so wie du, 100% Aktienquote. Stoxx habe ich durch MSCI Nordics + DAX ersetzt, weil mir Stoxx zu bankenlastig ist und viele der übrigen EU Länder schon länger schwächeln. Ansonsten entspricht mein Portfolio auch dem Standard.

Vorhin hat mich ein Leser per Email auf folgenden Dividenden ETF aufmerksam gemacht: https://www.finanzen.net/etf/spdr-sp-global-dividend-aristocrats-etf-ie00b9cqxs71

Sieht so aus als ob die Recovery bei den Aristokraten im Vergleich zu MSCI World & Co bisher noch nicht so gut verlaufen ist. Aber wer nur an den Dividenden interessiert ist, dem kann es egal sein…

Das ist auch der Grund, warum ich die ausschüttenden Plain Vanilla ETF von Vanguard nehme statt eines Dividenden ETF. Der hätte zwar die höhere Ausschüttung, aber insgesamt eine schlechtere Wertentwicklung. Bei Just ETF und Echtgeld.tv gibt es gute Videos dazu.

Also: Keine spinnerten Nischenprodukte ins Depot sondern solide breit diversifizierte ETF. An Ausschüttungen interessiert zu sein heißt nicht zwangsläufig, dass man sich das Depot mit Dividenden Titeln vollschaufeln muss.

Die von mir gewählte Variante hat aktuell immerhin auch schon eine Ausschüttung von 2,48%, siehe hier:

https://de.extraetf.com/etf-portfolio/60-40-vanguard-portfolio?tab=overview

Das entspricht dem Wert, mit dem Du gerechnet hast. Der SPDR Global Dividend Aristocrats liegt bei 4%-5%. Den könnte man beimischen, aber so ein Ding mit lediglich 120 Werten nimmt man ja nicht als Basis für ein Depot. Bei Just ETF wird übrigens gezeigt, wie man sich aus den Regionen Aristocrats ein Depot mit nicht nur guter Ausschüttung sondern auch guter Wertentwicklung bauen kann, das gibt es dann auch bei Weltsparen.

Liebe Grüße Heppi

Noch mal eine Ergänzung:

Wer eine Dividendenstrategie fahren will ( ich will das nicht) kann auch thesaurierende ETF verwenden, Beispiel:

https://www.justetf.com/de/etf-profile.html?isin=IE00BZ56RG20

Es gibt mehrere thesaurierende Dividenden ETF. Im aktuellen ETF Magazin wurde ich darauf aufmerksam.

In Falle eines thesaurierenden Dividenden ETF käme der steuerliche Nachteil nicht zum tragen.

Vermutlich muss man „Dividende“ wenn man von Dividendenstrategie spricht wohl eher als einen von mehreren Faktoren sehen, ähnlich wie Value usw., und weniger als eine Art der Ertragsverwendung. Und dann stellt sich die Frage, ob, ähnlich wie Small Caps oder eben Value, das schlechtere derzeitige Abschneiden von Dividendenstrategien im Verhältnis zum MSCI World nicht zwingend auch über längere Zeiträume auftreten muss, um die Faktorprämie überhaupt zu ermöglichen.

Liebe Grüße Heppi

Vielen Dank für diesen super Artikel. Ich freu mich immer, wenn ein Reminder in meinem Postfach liegt. Grafisch super aufbereitet, detailiert und verständlich geschrieben. Dank solch super Blogs wie hier und frugalisten, freiheitsmaschine und finanzwesir hat sich meine finanzielle Bildung enorm gesteigert.

Bis 90.000 Depot habe ich noch in Ausschütter investiert „Um den Freibetrag zu nutzen“. Seitdem alles in thesaurierer. So kann ich auch in den negativen Jahren wie 2018 und 2020? den Freibetrag voll ausnutzen und habe knapp 2000€ an Auschüttungen auf dem Konto. Trotz – mitlerweile- streng rationalem Herangehen waren Freibetrag und Ausschüttungen gerade in der Anfangsphase gut für das kurzfristige Belohnungssystem im Kopf.

Hallo Felix,

vielen lieben Dank für dein positives Feedback! In einem Zug mit so großen Blogs genannt zu werden ist ein riesen Kompliment für mich. Danke!

Gruß, Georg

Hi Georg,

von den 2,5% Dividende gehen bei einem ausschüttenden ETF mit Teilfreistellung mehr Steuern weg.

2,5%-QSt.=2,5%*0,85=2,125%

2,125%-2,125*0,7*0,26375=1,7327%

Also 30,69% Steuern und Soli. Ein Einzelaktienanleger zahlt nur 15% QSt + 10% deutsche Steuern plus 5,5% Soli auf die 10%. Also 25,55% insgesamt.

Eine Dividendenstrategie mit ETFs würde wenig Sinn machen.

Der thesaurierende ETF zahlt aber auch 15% Quellensteuer auf die Dividende. Also wäre die Differenz 2,125%-1,7327%=0,3923% und nicht 0,4375% wie du meinst.

Die ETF-Gesellschaft muss auch drei Tage warten bis die Dividende kommt.

Man kann auch das Depot mit einem Kredit um die Jahresdividende überziehen und die Dividenden zum Abzahlen benutzen.

Dann hat man keine Arbeit mit der Wiederanlage außer einmal im Jahr eine Order.

Das mit dem 0,48% Abschlag verstehe ich nicht. Meine Rechnung: Wenn jemand zum Beispiel 100.000 Euro im ausschüttenden ETF hat dann zahlt er bei 2,5% Dividendenrendite

nur 15% Steuern statt 25% eines Einzelaktienanlegers. Die 10%Punkte Differenz zahlt er später und kann damit zusätzliche Gewinne generieren.

Das sind 250 Euro im Jahr. Aus diesen werden bei 7,18%-Rendite in 20 Jahren 1000 Euro. Also ein Gewinn von 750 Euro in 20 Jahren. Oder 0,75% in 20 Jahren.

Das sind 0,0374% per anno. Also fast nix.

In der Praxis gibt es diesen Vorteil aber gar nicht, da die ETF-Kosten oft genau 10% der Dividende betragen.

Deswegen laufen die ETFs mit 15% Besteuerung parallel zum Index mit 25% Besteuerung.

https://www.ishares.com/de/privatanleger/de/literature/fact-sheet/wqdv-ishares-msci-world-quality-dividend-ucits-etf-fund-fact-sheet-de-de.pdf

Wie man sieht gehen die Kosten des ETF mit höherer Dividendenrendite auf 0,38% rauf.

Das sind genau 10% der Ausschüttungen (Ausschüttungsrendite 3,84%) also genau der Steuervorteil.

Mit den vielen Titeln im MSCI-World erhöchst du das Risiko und minderst gleichzeitig die Performance.

Vergleiche ihn mit dem MSCI-World minimum Volatility oder den S&P500 mit dem S&P 500 minimum Volatility (enthält nur 100 Aktien).

Es macht m.E. wenig Sinn buy and hold mit zyklischen Aktien zu betreiben.

Gucke dir an wo jetzt die Zykliker stehen. Wer einen 0815-ETF jetzt entspart verkauft Lufthansa, BASF und andere Zykliker für ein Appel und ein Ei.

P.S. Rechnet man die Kosten des ausschüttenden ETF zu den 30,69% Steuern hinzu dann ergibt sich eine Gesamtbelastung von 40,69% zu 25,55% des Einzelaktienanlegers. Das wird wohl kaum jemand machen der auf Dividenden aus ist.

Viele Grüße und schönen Feiertag

Marius

Hi Marius,

vielen Dank für die ergänzenden Details! Ich hab es bewusst vermieden in den Hasenbau der Quellensteuer einzusteigen. Da diese ja für beide Anlageformen identisch ist, dachte ich mir das einfach „rauskürzen“ zu können. Falls man aber maximal genau rechnen möchte, sollte man auch berücksichtigen, dass die Quellensteuer in jedem Land unterschiedlich hoch ist.

Sehr gut finde ich, dass du noch mal den Unterschied zwischen Fonds und Einzelaktien herausgearbeitet hast.

In meinem Artikel bin ich davon ausgegangen, dass der thesaurierende Anlager einen Mix aus Ausschüttern und Thesaurieren im Portfolio hält. Daher sind die Themen Quellensteuer und zeitlicher Verzug auf Ebene des Gesamtportfolios weniger relevant. Ein ein Vergessen der Wiederanlage ist in jedem Fall ausgeschlossen.

0,48% Abschlag sind die Summe der beiden Rendite Effekte (0,44% + 0,04%). Ich verstehe wiederum nicht, wieso man zunächst nur 15% Steuern zahlt, und 10% erst später? Vielleicht kannst du diesen Punkt nochmal genauer erklären? Du kennst dich offensichtlich sehr gut aus, und dieses Wissen ist bestimmt für viele Leser interessant.

Zum Thema Zykliker: du scheinst dem Lager der Mean-Reverter anzugehören, korrekt? Ich bin selbst, wenn ich mich da entscheiden muss, überzeugter Trendfolger. Hier habe ich auch über den Job selbst schon ein paar Studien produziert, bei denen der Trend-Folger langfristig besser abschneidet. Der Mean Reverter trifft häufiger, der Trendfolger dagegen seltener, aber wenn dann richtig. Langfristig kann der Trendfolger dadurch den Mean Reverter outperformen. Sollte man aber z.B. bei einer Bank oder sonst wo Eigenhandel betreiben, dann empfehle ich aus Karriere-Gründen Mean Reverter zu sein: man produziert viele kleine Gewinne, die die Chefs glücklich machen. Und wenn es mal schief geht, dann trifft es oft viele Marktteilnehmer, und dann hat man halt so wie alle anderen echt Pech gehabt und kann nix dafür 🙂

Ich halte als Fazit von deinem Kommentar fest: wenn schon Dividendenstrategie, dann bitte nicht mit Fonds sondern nur mit Einzelaktien. Das es hier so erhebliche Unterschiede gibt war mir selbst nicht klar.

Dir auch noch einen schönen Tag, Gruß

Georg

Wenn der Anleger Anteile seines tesaurierenden Fonds verkauft fällt doch die Steuer an, die beim Ausschütter sofort anfällt.

Wen’s interessiert: hier wurden alle Details zu Quellensteuern in den Kommentaren erschoepfend abgehandelt

zB https://www.finanzwesir.com/blog/thesaurierend-detail

Dividenden-Strategien generell zB hier

https://frugalisten.de/die-dividenden-strategie-der-grosse-selbstbetrug/

Der neg. Haupteffekt der Dividendenstrategie entsteht durch die durchgehend hoehere Besteuerung bei hoher Dividendenrendite (>3,5-4% p.a. Brutto-Dividende). Er macht je nach Ausschuettungs-Rendite des Depots 0,5-1,5% p.a. aus (zB 30% Steuer auf 2,3% Bruttoausschuettung im Index-ETF ist halt weniger Malus als 26,375% auf 4% Bruttoausschuettung!)

Noch schlimmer ist der Effekt der mangelnden Diversifikation, die im Durchschnitt bei 1,5-2,5% p.a. liegen (vgl Dalbar-Studie oder Studien dtsch Direktbanken)?

Es wundert mich, dass einzelne Stock-Picker so tun, als koennte eine Mehrheit ganz leicht mit einer Strategie den Markt schlagen, wenn hochbezahlte Experten das ueber mittelfristige Zeitraeume kaum schlagen (Fonds/Vermoegensverwalter)? Aber klar, die anderen sind alles Deppen …

Viele wissen/koennen nicht/sind zu faul ihre wahre Rendite zu berechnen, weil es kompliziert uns schwierig ist.

Man muesste naemlich bei jedem Kauf/Verkauf in einem Einzelwert auch den richtigen Index dazu mit fuehren.

Eine einfache Betrachtung Index-Stand 2013 und Index-Stand 2020 und das mal vergleichen ist falsch (weil ja zwischendurch viel hin- und her geschah). Deshalb ueberschaetzen viele ihre eigene Performance und glorifizieren einzelne Stock-Picks?!

LG Joerg

@Joerg

Schau mal hier:

https://www.rente-mit-dividende.de/der-plan/

Hast Du den Eindruck, dass der mit seinem Stockpicking den Markt schlagen will? Mein Eindruck ist das nicht.

Der will einfach nur 12.000 EUR im Jahr aus Dividenden, der Rest ist ihm egal.

Den Artikel vom Frugalisten den Du verlinkt hast finde ich gut. Da gibt es nicht nur schwarz oder weiß, sondern auch etwas dazwischen. Folgender Satz spiegelt meinen Ansatz 1:1:

„Dividenden-Ausschüttungen können Sinn machen, ….wenn man bereits von seinen Kapitalerträgen leben kann. Dann kommt ein Teil der Aktiengewinne direkt aufs Konto, ohne dass Anteile (gebührenpflichtig) verkauft werden müssten.“

Auch die Fußnote finde ich gut:

„Diese Strategie ist nur dann sinnvoll, wenn A) die Höhe des Einkommens keine Rolle spielt (also z.B. Dividendenkürzungen egal sind) und B) später einmal viel Geld vererbt werden soll. Wer aus seinem Aktienvermögen ein möglichst hohes und stetiges Einkommen (bei möglichst geringem Risiko) erzeugen will, benötigt hingegen eine sinnvolle Entnahmestrategie. Niemals Anteile zu verkaufen bedeutet, dass das Vermögen mit hoher Wahrscheinlichkeit weiter wächst und man zu wenig ausgegeben bzw. zu viel angespart hätte.“

Genauso sehe ich das auch. Ich halte diese Vorgehensweise in meiner Situation und mit meinen Zielen für sinnvoll. Her mit den Ausschüttungen!

Gruß Heppi

klar, kenne ich Alexander aus den Podcasts beim Finanzrocker: Ein sympathischer, netter Kerl!

https://finanzrocker.net/kursgewinne-oder-verluste-interessieren-mich-nicht-interview-mit-alexander-von-rente-mit-dividende-3/

Gehoert in die Kategorie „Maenner mit Scheinen … glaube ihnen nicht mein K…“ 😉

Also Kat. Gutverdiener/Wohlhabende. Die brauchen sich nicht um „optimale“ oder „steuer-effiziente“ Strategien kuemmern, die „duerfen“ alles (wie auch jeder andere freie Mensch, auch weniger wohlhabende!), sogar Dividenden-Strategie 🙂

Nee, Spass bei Seite, der Podcast ist schon interessant. Fokussierung auf Dividende pur – Ignorierung/Negierung des Depotwertes in Reinform. Vogel-Strauss-Methodik. Erinnert mich an Kinder, die die Hand vor die Augen halten beim Versteck-Spiel, weil sie dann denken, die anderen saehen sie nicht? Schon interessant. Was es alles gibt!

Also der Wunsch nach 12.000 EUR aus den Kapitalanlagen zusätzlich zur gesetzlichen Rente klingt jetzt für mich nicht so, als könnte ihm Geld egal sein. Ich finde, mit dem Versteck-Spiel- Vergleich tust Du ihm Unrecht. Dass er einen Weg gewählt hat, der für Dich nicht geeignet wäre heißt ja nicht, dass er minderbemittelt ist.

Moin Heppi,

es tut mir Leid, wenn dieser Eindruck entstanden ist. Ich selber hatte mal mit Dividenden-Aktien angefangen (1990er) dann auf Dividenden-ETFs und Fonds gewechselt (2000er) und 2011 die letzten Div-ETFs gekauft und schliesslich fast alles in den letzten Down-Phasen wieder abgebaut.

Ich weiss sehr gut, um die Beweggruende und emotionalen Zueckerli von Ausschuettungen aus eigener Erfahrung. Seit wir aber ueber dem SFB liegen, und v.a. weil alle Div-Strategien in den letzten 10-Jahren so schlecht abgeschnitten haben, wurden die Depots zu einer mehr markt-neutralen Anlage migriert.

Mit dem despektierlichen Vergleich stand mir folgende Aussage von Alexander (oefters, von ihm in mehreren Quellen so sinngemaess geaeussert) vor Augen: „auch wenn alle Professoren/Wissenschaftler dieser Welt beweisen wuerden, dass meine Div-Strategie schlecht ist, wuerde ich sie trotzdem weiterverfolgen“.

Es ging mir also nicht um den Aspekt der freiheitlichen Strategie-Verfolgung (die ist fuer jeden OK) sondern um den Aspekt der Sturheit/Festlegung (selbst wider besseren Wissens).

Aber OK, dass Kleinkind-Bild passt dafuer nicht! Du hast recht.

Ich nehme es zurueck, sorry, Alexander! Es bleibt der freie Wille, den ich respektiere (auch wider besseren Verstehens). Danke fuer den Hinweis, Heppi.

Schoenen Tach heute, Joerg

Ich habe mir in den letzten Tagen auch vermehrt Gedanken zu dem Thema gemacht. Ich kann jetzt besser verstehen, wieso die Dividendenstrategie so populär ist. Der Erfolg basiert meiner Meinung darauf, dass diese leicht verständlich ist, und eine Lösung für den Umgang mit Verlusten bietet, bzw. diese vollständig ignoriert. Aus persönlichen Gesprächen mit anderen Menschen, die sich aufgrund von Verlustängsten nicht an den Kapitalmarkt trauen, habe ich gelernt, dass dies eine wesentliche Hürde darstellt. Man will gerne investieren, aber auf keinen Fall darf dabei Geld verloren werden. Wer kennt diese Aussage nicht? Dass man aber ohne Risiko nicht mehr als den risikolosen Zins erwarten darf, ist weitestgehend bekannt. Insofern löst die Sichtweise von „Buchverlusten“ oder sogar die völlige Ignoranz des eigen Depotwertes genau dieses zentrale Dilemma. Daher ist es grundsätzlich gut, wenn Anleger es schaffen mit diesem psychologischen Kniff die eigenen Verlustängste zu überwinden und letztendlich doch einsteigen.

Sehr gute Erklaerung! So war’s bei mir auch.

Also statt Versteckspiel: Fahrrad-Fahren lernen mit Stuetzraedern?

Und manche/viele sagen dann: Stuetzraeder sind cool, die nehmen wir nie mehr ab? 😉

Rollt zwar nicht so schnell, in die Kurve-Legen ist auch schwer, aber Hauptsache kein Umfallen mehr.

„Dividenden-Strategie ist Aktien-Fahren mit Stuetzraedern!“

Super Destillat.

Mal sehen welcher Divi-Blog das als Logo uebernimmt (Fahrraedchen mit Stuetzraedern)?

Zu dem Thema habe ich eine spannende Anekdote: Am 3. Januar 1967 schüttete Warren Buffett’s Investmentgesellschaft Berkshire Hathaway eine Dividende in Höhe von 10 Cent je Aktie aus (die einzige Dividende jemals), was damals einer Gesamtsumme von 101.755 Dollar entsprach. Hätte Berkshire die Dividende nicht ausgeschüttet, sondern reinvestiert, wäre dieser Betrag heute 3,1 Milliarden Dollar wert. (Habe diese Anekdote über Twitter auf „The Acquirer’s Multiple“ gefunden)

Haha, das wären 21,5% p.a. gewesen! Danke fürs teilen!

Habe gerade nochmal nachgerechnet. Der Kurs lag nach Angaben des Artikels damals bei 17,87 Dollar und am Tag der Veröffentlichung am 29. April 2020 bei 284.749 Dollar Schlusskurs. Aus 10 Cent Dividende wären also 1593 Dollar geworden. Ich komme dann zwar „nur“ auf 1,6 Milliarden, aber das ist auch noch eine phänomenale Rendite von ziemlich genau 20% pro Jahr 🙂

Grundsätzlich ziehe ich eine thesaurierende Strategie vor und praktiziere sie auch. Die Vorteile sind wie oben beschrieben und die Entnahme ist viel besser zu steuern. Außerdem muss man sich nicht mit der Wiederanlage beschäftigen.

Einzige Ausnahme: Ich habe mir ein paar Anteile des ausschüttenden Pendants meines ETFs ins depot gelegt um die 801 € Steuerfreubetrag auszuschöpfen. Was meint ihr dazu?

Hallo Sven,

kann man machen. Die Konkurrenz um den Topf wird mit der Zeit aber immer grösser, da auch Thesaurierer durch die Vorabpauschale am Topf nagen.

Aber ich denke die ersten 25k aus diesem Grund in Ausschütter zu investieren muss nicht verkehrt sein, gerade am Anfang haben Details noch große Wirkung! Sollte dein Portfolio aber irgendwann mal gross sein (> 500k für FiRe), dann stört der Ausschütter eher. Aber die Sparphase dauert dann auch nicht mehr so lange an.

Gruß, Georg

Da du nur 70% (Teilfreistellung) von 75% (Quellensteuer und Fondsgebühren) in Deutschland versteuern musst, brauchst du 1525 Euro Bruttodividenden um die 801 Euro auszuschöpfen.

Also bei 2,5% Dividendenrendite für gut 61.000 Euro ETF-Anteile.

Macht m.E. null Sinn.

Schönes WE

Marius

Die Höhe der benötigten Ausschüttungen ist für die Beurteilung der Sinnhaftigkeit nicht relevant.

Hier geht es rein um die Abwägung ob man einen frühen Steuervorteil gegen einen späteren Steuernachteil eintauscht. Um das zu beurteilen sind Infos über Vermögen, Wachstumsrate / Sparrate und Sparziel wichtig.

Für den Großteil der Sparer (geringes Startkapital, geringer Sparbetrag) ist es wahrscheinlich vorteilhaft diesen Effekt mitzunehmen.

Abseits der monetären Vorteile sprechen für mich zwei Dinge gegen eine Dividendenstrategie:

1. die geringere Diversifikation

2. die fehlende Flexibilität (vielleicht gibt’s mal ein Jahr wo ich doppelt entnehmen will od. muss, bzw. einen Zeitraum wo ich gar nichts entnehmen will, so wie jetzt z.B.)

Warum ist die Diversifikation geringer?

Gruß Marius

@Marius

Wenn Du eine klassische Dividendenstrategie umsetzt hast Du in der Regel 30 bis 100 dividendenstarke Einzelaktien. Damit ist die Diversifikation deutlich geringer als bei einem MSCI-WORLD ETF. Wenn Du einen MSCI-WORLD in einer ausschüttenden Variante hast musst Du Dir um Deine Diversifikation keine Sorgen machen.

Einige spezielle ETF zur Umsetzung der Dividendenstrategie beinhalten auch nur 100 bis 300 Werte. Das ist dann auch deutlich weniger als beim MSCI-WORLD. Sowas nimmt man besser nur als Beimischung und nicht als Basis.

Liebe Grüße Heppi

[…] Eine Dividendenstrategie kann die finanzielle Unabhängigkeit um bis zu 9 Jahre verzögern – tja blöd, ich setze ja auf Dividenden. Im Prinzip stimmt es natürlich, es gibt viele Reibungsverluste bei Dividenden. Auf der anderen Seite sehe ich die aktuelle Situation durch die Belohnungsleckerli in Form in Dividenden weniger kritisch. […]

[…] wohingegen 42% thesaurierend sind. Thesaurierer finde ich inzwischen besser, da so alles Geld immer automatisch reinvestiert wird und man keine Renditechancen verpasst. Auch bleiben Thesaurierer steuerlich gesehen nach der […]

Hallo Georg,

vorweg: ein TOLLER Artikel.

Ich bin seit etwa 25 Jahren in wenigen Dividendenaktien mit bekannten Produkten (Getränke, Tabak, Lebensmittel) investiert, deren Geschäftsmodell ich verstehe … und komme gut zurecht … stabile Dividenden sind eine tolle Sache …

Alle Aktien, bei denen ich mich wohlfühle, zahlen eine Dividende. Punkt.

Und zur Diversifikation nur soviel … jeder, der sich selbständig macht, kauft nur eine Aktie (nämlich sein Unternehmen).

Es gibt sehr viele Menschen, die nur mit einem Unternehmen (eine Aktie) sehr reich geworden sind: Zuckerberg, Bezos, Gates usw.

Warum 800 Unternehmen per ETF im Depot?

Ich besitze genau 7 Unternehmen (Aktien) .. reicht mir und bin zufrieden.

Jeder muss seinen ganz eigenen Anlagestil entwickeln. Theorie ist gut, aber nicht immer und für jeden hilfreich.

Schöne Grüße

Uwe

Hallo Uwe,

ich denke auch, dass jeder die Strategie verfolgen sollte mit der er sich wohl fühlt weil es sonst in kritischen Zeiten schneller zu den berühmten Panikverkäufen kommt.

Wenn man den Skill hat die richtigen Investments zu finden, why not.

Ich selbst war die ersten Jahre meiner Karriere im Treasury einer großen Bank beschäftigt. Neben dem Tagesgeschäft wurde dort sonst primär Eigenhandel betrieben. Ich habe nicht erlebt, dass im Team jemand diese Fähigkeit nachhaltig besaß. Mein hochgelobter Chef der immer sehr profitabel war musste am Ende wegen des Libor Skandals für kurze Zeit hinter schwedische Gardinen. Ich bin daher für mich zu der Überzeugung gekommen, dass niemand langfristig schlauer als der Markt ist. Outperformance beruht oft auf Insider Handel und Betrug. Auch Warren Buffet schlägt jetzt seit mehr als 10 Jahren nicht mehr die Benchmark.

Von daher fühle ich mich persönlich mit passiven, gut diversifizierten Indexfonds, die einfach nur die Marktrendite produzieren sehr wohl.

Gruß, Georg

Moin Uwe,

das klingt doch interessant. Glueckwunsch zu 25 Jahren Boerse. Vielleicht magst du ein paar Fragen dazu beantworten, damit man von dir lernen kann?

– welche 7 Aktien sind es denn?

– wie schaetzt du deine Rendite ein fuer die ges. Anlagezeit (brutto, also ohne gez. Steuern)?

– oder hast du sie gar gemessen/getrackt?

– wieviel Abgeltungssteuern hast du ungefaehr in der Zeit insgesamt gezahlt bis jetzt?

– wieviele Gebuehren hast du ungefaehr in der Zeit insgesamt gezahlt bis jetzt?

– bist du selbstaendig/angestellt/verbeamtet (Sicherheit)?

– oder schon im Ruhestand?

– planst du auch zu verkaufen oder nur Dividenden zu verzehren?

LG Joerg

Hallo Joerg,

die 7 sind Coca-Cola, Pepsi, Kraft Heinz, Altria, Imperial Brands, BAT und Japan Tobacco. Ich decke damit quasi die Weltmärkte alkoholfreie Getränke, Nahrung und Tabak ab. Meine jährliche Rendite ist knapp zweistellig.

Und wie gesagt …das sind alle Aktien, bei denen ich mich momentan wohlfühle und wo ich viel Wissen recherchiert habe. Und diese zahlen eben Dividende.

Alles andere ist nicht wichtig.

Ich halte wenig bis nichts von ETF. Man sollte sein sauer verdientes Geld nur in etwas investieren, was man wirklich versteht. 800 Unternehmen kann niemand verstehen. In meinem Blog werden Einzelaktien analysiert und dargelegt und derjenige kann sich gezielt in 20 bis 30 Aktien einkaufen und hat damit seinen eigenen Fonds, den er allerdings „versteht“. Nicht böse gemeint .. ETF sind für (junge) Leute, die keinerlei Ahnung haben … und dann sollte man generell nicht investieren …

Aber wie gesagt … ist meine Meinung und nicht böse gemeint.

Und: Jeder muss seinen ganz eigenen Anlagestil entwickeln.

Schöne Grüße

Uwe

Wenn man seine Aktien dann noch ab und zu auf ein anderes Depot überträgt zahlt man unterm Strich nicht einmal Gebühren (Depotübertragsprämie als negative Gebühr betrachtet).

Schönes WE

Marius

Die Depotwechselprämie schöpfe ich auch gerne ab. Aktuell liegt der Grossteil unserer ETFs bei der Deutschen Bank. Dort gibt es momentan 0,5% Prämie auf den Wert der eingebrachten Wertpapiere, man zahlt aber auch 0,1% Depotgebühr p.a.

Ansonsten kann ich das Depot bei der DB aber nicht empfehlen. Dort ist nichts anders als bei den Direktbanken, die Kurse werden sogar nur einmal täglich aktualisiert, was mir persönlich zu wenig ist. Die Preise liegen aber weit über Durchschnitt. Und der Service ist unglaublich schlecht.

Ich habe (neben anderen) auch ein Depot bei der Deutschen Bank. Ein sog. Maxblue-Depot. Das kostet aber keine Depotgebühr und ist etwas billiger als Consorsbank, Comdirect, Targobank etc (8,90 Euro plus 0,25% statt 9,90 Euro plus 0,25%).

Den Service finde ich gerade gut, und zwar ziehen sie bei kanadischen Dividenden nur 15% Quellensteuer ab. Comdirect und Consorsbank ziehen 25% ab.

Meine kanadischen Aktien liegen dort.

Deine Depotwerte würden mich echt mal interessieren, da könnte ich mir gut vorstellen, dass es zu dem einen oder anderen Aha-Effekt kommt. Bestimmt aus der Steuer-Perspektive extrem durch optimiert.

Hallo Uwe,

ich bin kein Einzelaktien-Anleger-Experte und habe mal versucht deine „knapp zweistellige (=10%?) Rendite“ mit den 7 Aktien nachzuvollziehen.

Dazu wurden die Aktien-Renditen incl. Dividende auf finanzen.net nachgeschaut (nicht ganz genaue Daten-Ablesung moeglich) und die max. vorhandenen Datenreihen in p.a. Renditen umgerechnet.

Dann sollte alles zu einem Depot addiert (jew. 1/7 der Renditen) werden, aber das war Aufgrund der zT niedrigen p.a.-Renditen der Einzelwerte gar nicht noetig / hab’s gleich sein gelassen …

Hast du bessere Daten? Sonst kann ich dir leider nicht glauben!

Ist es womoeglich der typische Effekt der Glorifizierung-der-Vergangenheit und des Nicht-genau-Hinschauens? War hier Wunsch-der-Vater-des-Gedankens / -der-Wahrnehmung anstatt ordentlich zu messen?

Ganz abgesehen von einer starken Konzentration auf Tabak-Werte, die rueckblickend zwar kein Desaster war, aber kann das wirklich als positives Depot-Bsp fuer „junge Leute, die keinerlei Ahnung haben“ herhalten?!

Coco-Cola 192% seit 2003,5 6,5% p.a.

https://www.finanzen.net/aktien/coca-cola-aktie

Japan Tobacco 98% seit 1999,5 3,3% p.a. (evtl fehlerhafter Chart?)

https://www.finanzen.net/dividende/japan_tobacco

PepsiCo 260% seit 2002,5 7,4% p.a.

https://www.finanzen.net/aktien/pepsico-aktie

KraftHeinz -14% 2014,5 -2,5% p.a.

https://www.finanzen.net/aktien/kraft_heinz-aktie

Imperial Brands 78% 2008,5 4,9% p.a.

https://www.finanzen.net/aktien/imperial_brands-aktie

Britisch American Tobacco (BAT) 116% 2007,5 6,1% p.a.

https://www.finanzen.net/aktien/bat-aktie

Altria 873% 2002,5 13,5% p.a. (der einzige „Burner“ im Depot)

https://www.finanzen.net/aktien/altria-aktie seit

LG Joerg

Lars schwenkt immer mehr um: https://finanziell-umdenken.info/warum-der-begriff-dividenden-aristokrat-neu-definiert-werden-muss

D.h. Veraenderung ist moeglich, Gratuliere!

Fast 60% Malus mit US Dividenden-Aristokraten auf 8 Jahre: https://www.fondsweb.com/de/vergleichen/ansicht/isins/IE00B3XXRP09,IE00B6YX5D40

Vanguard S&P 500 14,9% p.a.

Spider S&P Dividend Aristocrats 12,1% (2,8% p.a. schlechter, vor Steuern)

Wen dann eine Durststrecke bei den Dividenden-Auszahlungen ereilt und doch Anteile verkaufen muss, der ist auch entspartechnisch „aermer“ dran?!

LG Joerg

Sehr interessanter Vergleich! Vielen Dank, Joerg!

iGude Georg, Jörg und Community,

aktuell besuche ich den Blog regelmäßig, bin aber nicht mehr ganz so aktiv dabei, da ich „leider“ mehr am Vermögensaufbau als am Verbrauch interessiert bin… Aktuell habe ich bei meinem Depot die Zielgewichtung von vier ETFs erreicht und bin jetzt am überlegen, wie ich weiter mache. Ich würde mich über einen Bericht von Georg und Nachrichten von Jörg und der Community freuen; speziell bei Frage 2.

1) Angenommen ihr wärt mit eurem jetzigen Wissen am Beginn der Aufbauphase – welchen oder welche ETFs würden ihr nehmen (nur ACWI, nach BIP, mit Faktoren etc.)

2) Wie würdet Ihr das Depot in Bezug auf eine spätere Entnahme, Sicherheit und Steuern strukturieren: ein Depot bei einem Anbieter (am Ende mehrere 100k in 1-n ETFs im gleichen Depot) oder mehrere Depots mit ETFs unterschiedlicher Anbieter (um z. B. eine FIFo-Entnahme zu ermöglichen, mehr Sicherheit (?) usw.)

Liebe Grüße

Mario

Gude! Ich weiss, der Vermögensaufbau ist hier in letzter Zeit etwas zu kurz gekommen (siehe Beitrag zum Einjährigen). Ich hab aber schon ein paar spannende Ideen für neue Artikel in denen ich auch auf deine wirklich sehr guten und wichtigen Fragen eingehen werde.

Das Thema Vermögensaufbau ist aus meiner Sicht aber auch relativ schnell erschöpft, wenn man nicht ständig mit irgendwelchen vermeintlichen heissen Investment-Tipps um die Ecke kommt, die sich am Ende dann dich als Luftnummer erweisen.

Wer einmal den Aktien ETF für sich entdeckt hat, der muss nichts weiter mehr machen als anderen Versuchungen wie P2P, Krypto, Daytrading, Optionen etc. zu widerstehen.

Die Frage nach Bip vs Marketcap Gewichtung ist auf jeden Fall super spannend, und da teilt sich die Community wieder in 2 Lager auf. Ich bevorzuge Market Cap. Wieso? Weil ich beim backtesting diverser Handelsstrategien (vor ca. 15 Jahren) festgestellt habe, das langfristig wenn überhaupt nur Trendfolgestrategien funktionieren. Und eine Gewichtung nach Market Cap ist quasi Trendfollowing, da die Werte mit der besten Entwicklung auch das höchste Gewicht erhalten. Daher bevorzuge ich auch diese Indizes, aber es gibt bestimmt auch für die andere Seite gute Argumente. Darüber würde ich gerne noch mal einen Artikel schreiben.

Tut mir Leid Mario,

da gibt es keinen allgemeingueltigen Weg. Es ist so bunt wie das Leben; kommt auf Deine Ziele an (Familie? Haus? Beruf? vor der Rente aufhoeren?) und deinen Typ (Draufgaenger? ruhig, stetig, mutig, Spiesser? Hobby-Anleger? etc)

zu 1)

a) keine BIP-Gewichtung, eher MarktetCap,

b) nur leichtes Uebergewicht (was ist guenstig?) EM (15-20), SmC (15-20), EU(25-30). Sonst eher keine weiteren Faktoren.

Die wenigsten halten 5-10J relative Unterperformance im pers. Depot aus und fallen zurueck in’s Performance-Chasing, deshalb keine zu weite Entfernung vom Weltportfolio aus Selbstschutzgruenden.

c) Kosten gering halten(nur Maktfuehrer-tETF: low TrackingDiff, OnlineBroker, kostenl. Depot, geringe Handelsgeb.), striktes Buy&Hold

zu 2)

a) Entnahme: aus tETFs (Zwangsausschuettungen=Divid. vermeiden), wie genau – steht hier auf dem Blog & Kommentaren),

b) Sicherheit? meinst du die Aktien/Bond Allokation? Fast nur Aktien (bis auf Notpuffer) – haengt aber wieder am Typ/Beruf/Beamter/Selbstaendiger/wann-brauch-ich-wieviel-Geld-sicher? (Haus? Dachrenovierung? Unterstuetzung Kinder/Eltern? etc)