Nach der bisherigen Kritik an der 4% Regel, untersuchen wir heute wie eine Entnahme von 4% und mehr doch gelingen kann. Ich habe mir in den letzten Tagen Gedanken gemacht wie dieser Beitrag möglichst gut verständlich rüberkommen kann. Ich hoffe es ist mir gelungen. Beginnen wir mit einer allgemeinen Erklärung, wie man die sichere Entnahmerate mittels historischer Simulation bestimmt. Denn die Grundlagen sind wichtig, um den darauf aufbauenden Teil gut nachzuvollziehen.

Wie funktioniert eigentlich eine historische Simulation?

Eine historische Simulation basiert auf den in der Vergangenheit tatsächlich beobachteten Kursverläufen. Man simuliert z.B. wieviel ein Privatier, der an einem bestimmten Tag in der Vergangenheit in Rente gegangen ist, pro Monat von seinem Portfolio maximal entnehmen kann. Dies lässt sich rückblickend relativ leicht berechnen, da aus heutiger Sicht der Verlauf der Börsenkurse ab Start der Entnahmen bekannt ist. Nun wird dieses Verfahren für alle weiteren möglichen Starttermine wiederholt. Am Ende erhält man eine größere Anzahl an Entnahmeraten, die jeweils zu unterschiedlichen Start-Zeitpunkten in der Vergangenheit funktioniert hätten. Diese sind in Abhängigkeit vom Verlauf der Renditen während der Entnahmephase unterschiedlich hoch (Sequence of Return Risk). Wer beispielsweise im September 1929, also kurz vor Ausbruch der Weltwirtschaftskrise, mit einer 60-jährigen Entnahme gestartet wäre, für den wäre bei 100% Aktienquote und Inflationsanpassung eine Entnahmerate von nur 2,6% möglich gewesen. Wäre man stattdessen nur 2 Jahre später, im September 1931 gestartet, dann wären 5,1% p.a. sicher gewesen. Denn die Kurse haben sich in den 2 Jahren nach Ausbruch der Krise ungefähr halbiert. Dieses Ereignis auszulassen hat somit einen sehr positiven Einfluss auf die Entnahmerate.

Ein heftiger Börseneinbruch direkt zu Beginn der Entnahmephase ist der Alptraum eines jeden Privatiers

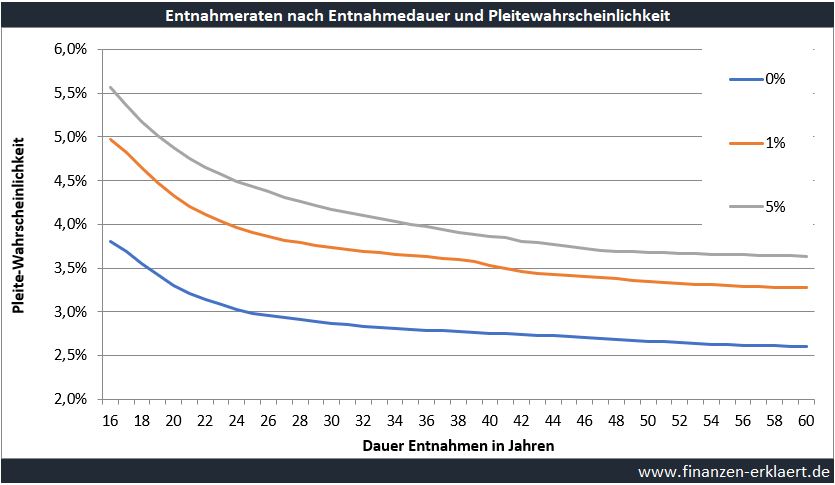

Wir sind alle keine Propheten. Zu Beginn der Entnahmephase wissen wir nicht wie sich die Kurse künftig entwickeln werden. Wer sich an der Vergangenheit orientieren will, der errechnet im Rahmen einer historischen Simulation zuerst alle möglichen Entnahmeraten, die zu den unterschiedlichen Start-Zeitpunkten historisch betrachtet funktioniert hätten. Anschließend kommt der persönliche Risikoappetit ins Spiel. Wer auf Nummer sicher gehen will, der wählt für sich die geringste, historisch beobachtete Entnahmerate. Wer dagegen risikofreudiger ist, der wählt z.B. eine Entnahmerate über der 95% oder sogar 99% aller historischen Raten liegen. An dieser Stelle sei auch angemerkt, dass die verwendeten historischen Daten das Ergebnis stark beeinflussen. Sobald die Weltwirtschaftskrise enthalten ist, erzeugt ein Entnahme-Start im September 1929 immer das schlechteste Ergebnis. An dieser Stelle noch mal die sicheren Entnahmeraten nach Länge der geplanten Entnahmen und Pleitewahrscheinlichkeit:

Aber macht es Sinn immer vom Worst-Case auszugehen?

Ein Crash unmittelbar nach Start der Entnahmen ist das Ereignis, gegen das wir uns mit einer geringen Entnahmerate absichern wollen. Aber was, wenn man mit einer geringen Rate gestartet ist und es kam kurzfristig doch kein Crash? Dann hat man sich rückblickend für eine zu geringe Entnahmerate entschieden und lebt unter seinen Möglichkeiten.

Was wäre, wenn es eine Möglichkeit gäbe besser einschätzen zu können ob aus heutiger Sicht der Worst Case unmittelbar bevorsteht? Wenn dies gelänge, dann könnte man sich von Anfang an für eine höhere Entnahmerate entscheiden. Und tatsächlich ist dies möglich!

Die sichere Entnahmerate hängt stark von der Marktbewertung zum Start der Entnahmephase ab

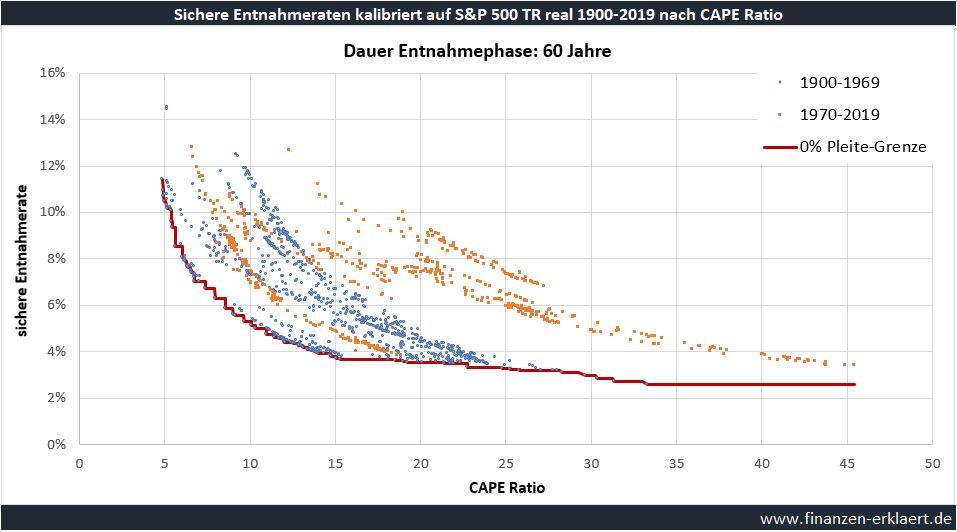

Wie bereits ausgeführt, berechne ich im Rahmen der historischen Simulation für jeden Start-Monat eine sichere Entnahmerate. Basierend auf Daten ab Januar 1900 erhalte ich so 1.440 Entnahmeraten. Das folgende Diagramm bildet diese mit der dazugehörigen Marktbewertung zum Start der Entnahmephase ab. Die Marktbewertung stelle ich dabei über das CAPE Ratio dar. Das CAPE Ratio ist dem populären KGV (Kurs-Gewinn Verhältnis) sehr ähnlich, unterscheidet sich aber darin, dass nicht der aktuelle Gewinn sondern der durchschnittliche Gewinn der letzten 10 Jahre in die Kennzahl einfließt. Dadurch ist das CAPE Ratio insgesamt weniger anfällig für Sondereffekte. Ein CAPE Ratio von z.B. 10 sagt aus, dass der Markt derzeitig günstig ist. Ein Ratio von 30 steht für einen teuer bewerteten Markt. Weitere Informationen zum CAPE-Ratio findest Du z.B. hier.

Das Ergebnis ist, wie ich finde, auf den ersten Blick beeindruckend. Denn man erkennt bereits mit bloßem Auge den negativen Zusammenhang: je höher das CAPE Ratio, und damit auch die Marktbewertung, desto geringer die sichere Entnahmerate. Das hängt mit der bekannten Regression zum Mittelwert zusammen. Denn allgemein gilt, je höher die Marktbewertung desto größer die Wahrscheinlichkeit einer Korrektur. Und Korrekturen zu Beginn der Entnahmephase wollen wir ja, wie oben beschrieben, vermeiden. Daher ist es nur logisch, dass die sichere Entnahmerate bei hohen Marktbewertungen tendenziell geringer ist.

Trotz des gut sichtbaren Zusammenhangs, bleibt das Detailbild aber weiter diffus. Denn das CAPE Ratio ist nur eine Indikation, aber niemals ein zu 100% zuverlässiger Indikator. Für welche Entnahmerate soll man sich also bei gegebenem CAPE Ratio entscheiden? Dieses Problem löse ich, indem ich an den unteren Rand der Punktewolke eine Kurve lege, die die jeweils geringste Entnahmerate je Cape Ratio abbildet.

An dieser Stelle folgt eine faszinierende Entdeckung: die abgetragene Kurve lässt sich erstaunlich gut durch folgende Funktion beschreiben:

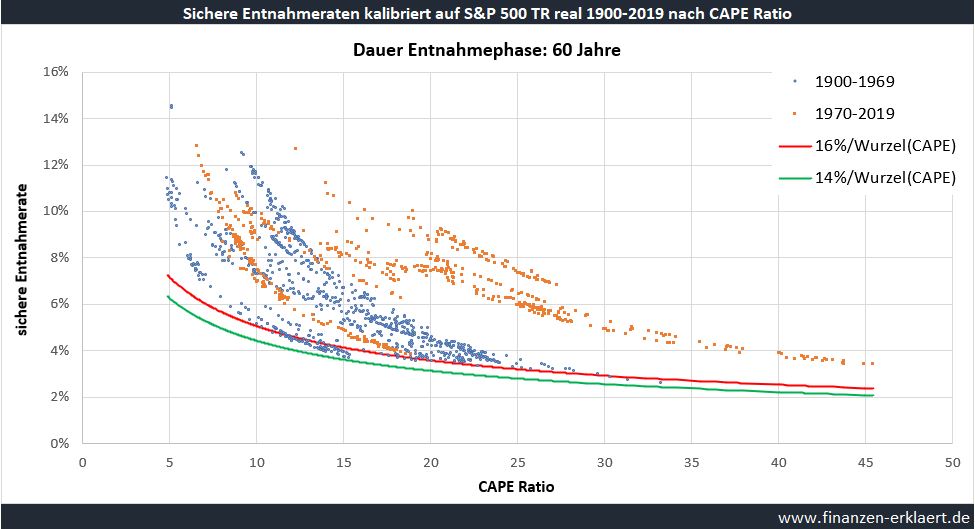

Die exakt berechnete Funktion sieht natürlich nicht ganz so schön aus (0,1665*Cape^-0,518), ich konnte es mir jedoch nicht verkneifen einen Bezug zur 4% Regel herzustellen. Gute Konzepte müssen leicht verständlich und einprägsam sein, sonst werden diese nicht angenommen.

Falls sich jemand fragt wie ich diese Formel aus 0,1665*Cape^-0,518 herleite: ich habe die Werte zuerst auf 0,16 und -0,5 gerundet und anschließend folgende Rechenregeln angewandt:

Mit dieser Formel wird die sichere Entnahmerate in Abhängigkeit von der Marktbewertung ermittelt. In Zeiten höherer Bewertung und damit auch höherer Crash-Gefahr ist die sichere Entnahmerate geringer (Beispiel: CAPE = 36 ergibt SER = 2,66%). Wer dagegen nach einem Crash zu einer geringeren Bewertung in Rente geht, der kann sich eine deutlich höhere Entnahmerate leisten (Beispiel: CAPE = 9 ergibt SER = 5,33%). Die absoluten Beträge unterscheiden sich natürlich weniger. Der langfristige Durchschnittswert des CAPE Ratio liegt übrigens bei ca. 16. Daraus ergibt sich dann auch eine durchschnittliche sichere Entnahmerate von 4%. Erstaunlich! Die folgende Grafik zeigt noch einmal die Punktewolke, jetzt aber mit der Linie gemäß der neuen Funktion:

Nur wenige sichere Entnahmeraten / Punkte liegen unterhalb der Funktionslinie. Das sind die Momente, in denen uns die neue Formel eine Entnahmerate geliefert hätte, die zu hoch gewesen und damit gescheitert wäre. Mal wieder ist die Weltwirtschaftskrise in 1929 dafür verantwortlich. Ohne dieses Ereignis zu berücksichtigen (Daten ab 1970), liegt kein einziger Punkt mehr unter der Linie. Das heisst die Regel hätte in der Vergangenheit niemals versagt. Wer auch für ein Ereignis wie die Weltwirtschaftskrise gewappnet sein will, der muss dagegen die 16% im Zähler durch 14% ersetzen. Damit fährt man dann wirklich super sicher.

Beispiel: Welche Entnahmerate wäre hier und jetzt möglich?

Im Folgenden wird die Anwendung der neuen Regel an einem Beispiel verdeutlicht. Gehen wir von einem Investor mit folgendem Portfolio aus: 75% MSCI World und 25% MSCI Emerging Markets. Im ersten Schritt ist das durchschnittliche Portfolio CAPE zu ermitteln. Doch wie erfährt man das aktuelle CAPE Ratio für diese beiden Indizes? Dafür gibt es einige Quellen im Internet, die man als Anwender dieser Strategie kennen sollte. Und zwar empfehle ich für den amerikanischen Markt die persönliche Internetseite von Nobelpreisträger Robert Shiller, dem Erfinder des CAPE Ratios. Für alle anderen Märkte gestaltet sich die Suche schwieriger. Auf der Internetseite des deutschen Asset Managers „Star Capital“ findet man die gesuchte Kennzahl z.B. auch für andere Länder. Gemäß dieser Quelle liegt per 31.12.2019 das CAPE Ratio für „entwickelte Märkte“ bei 25,7. Die „Entwicklungsmärkte“ haben dagegen eine Bewertung von nur 15,8. Das gewichtete Portfolio CAPE liegt demnach bei 25% * 15,8 + 75% * 25,7 = 23,23. Wir rechnen: 16% / Wurzel (23,23) = 3,32%. Dementsprechend wäre es möglich per heute mit Entnahmen von 3,32% des aktuellen Portfoliowerts zu beginnen. Die Entnahmestrategie sieht außerdem vor, dass analog zur klassischen 4% Regel, der Betrag regelmäßig an die Entwicklung der Inflation angepasst wird. Mit dieser Regel laufen wir also schon deutlich weniger Gefahr, uns für den worst-case zu wappnen, obwohl ein solches Vorgehen nicht notwendig ist. Das führt über alle möglichen Return-Pfade zu einer durchschnittlichen Entnahmerate i.H.v. 4,2%, was deutlich über der bisherigen sicheren Entnahmerate i.H.v. 2,6% liegt. Aber eben nur im Durchschnitt.

Wie schneidet die neue Entnahmeregel im Vergleich zur 4%-Regel ab?

Wie wir bisher gesehen haben, ermöglicht uns der zusätzliche Einbezug des CAPE Ratios die gegenwärtige Situation besser einzuschätzen. Doch wieviel besser ist die Strategie wirklich? Wie kann man allgemein Entnahmestrategien miteinander vergleichen? Dazu habe ich mir folgende Kriterien überlegt:

1) Pleite-Wahrscheinlichkeit – wie oft kommt es vor, dass das Vermögen vor Ende der geplanten Entnahmeperiode aufgebraucht ist?

2) Summe der Entnahmen – welcher Betrag, gemessen am heutigen Preisniveau, wird insgesamt über den kompletten Entnahmezeitraum vom Depot entnommen?

3) Schwankungsbreite der Entnahmen – bei manchen Entnahmestrategien kommt es während der Entnahmephase zu sich im Zeitablauf verändernden Entnahmebeträgen. Dies trifft hier nicht zu, aber der guten Ordnung halber und für spätere Artikel nenne ich das Kriterium schon mal.

4) erwartetes Endkapital – wieviel Kapital ist am Ende der Entnahmen noch übrig? Diese Frage kann für alle diejenigen relevant sein, die ihren Nachkommen gerne etwas hinterlassen möchten.

Bevor ich den Vergleich starte noch ein kurzer Hinweis: das Benchmarking erfolgt unter Verwendung der realen S&P500 TR Kursentwicklung von 1900 – 2019.

Kommen wir zunächst zur Pleitewahrscheinlichkeit. Dass die 4%-Regel nicht immer sicher ist, habe ich bereits ausführlich dargelegt. Aber wie sicher ist die 4% Regel im Vergleich zu der hier vorgestellten Regel? Schauen wir uns dazu den folgenden Chart an, der die Pleitewahrscheinlichkeit in Abhängigkeit von der Dauer der Entnahmeperiode darstellt:

Man sieht sehr gut, wie die Pleitewahrscheinlichkeit der 4%-Regel ab einer Entnahmedauer von 180 Monaten (15 Jahren) anfängt sich von 0% abzuheben. Die neue CAPE Regel mit einem Faktor von 16% im Zähler ist dagegen bis 380 Monate (gute 30 Jahre) völlig sicher. Und auch danach ist die Pleitewahrscheinlichkeit immer geringer als die der 4% Regel. Wer für eine Entnahmedauer von 40 Jahren ein sicheres Gefühl haben will, der sollte den Faktor auf 15% absenken. Mit 14% besteht historisch betrachtet sogar bis 60 Jahre keinerlei Risiko (Linie kaum sichtbar).

Zwischenstand: 1:0 CAPE vs 4% Regel

Als nächstes der Vergleich der Summen der Entnahmen. Bei der neuen CAPE basierte Regel hängt die Summe der Entnahmen stark vom CAPE Ratio zu Beginn der Entnahmen ab. Für den Vergleich stelle ich auf die mittlere Entnahmerate der CAPE Regel ab, welche mit einem Faktor von 16% bei 4,2% liegt. Da der Wert über 4% liegt, ist auch die erwartete Summe der Entnahmen entsprechend höher. Da die CAPE Regel für einen Zeitraum bis 30 Jahre bisher nie versagt hat, wäre es sogar korrekter diese mit der sicheren Entnahmerate für 30-Jahre zu vergleichen. Die liegt bei 2,86% (siehe Chart oben). Für das gleiche Risiko darf man mit der CAPE Regel also das ca. 1,5-fache an Entnahmen erwarten. Wow!

Zwischenstand: 2:0 CAPE vs 4% Regel

Die nun folgende Analyse der Schwankungsbreite entfällt, da die hier betrachteten Entnahmestrategien alle einen konstanten Entnahmebetrag liefern. Bei der CAPE Regel hängt dieser zwar vom CAPE-Ratio zum Start der Entnahmen ab. Ist die Entnahmerate jedoch einmal bestimmt, bleibt sie im Zeitablauf konstant. Daher in dieser Kategorie ein Unentschieden.

Zwischenstand: 2:0 CAPE vs 4% Regel

Last but not least das Endvermögen. Hierfür habe ich mein Simulationstool angeworfen, und die Endstände für Laufzeiten von 30,40,50 und 60 Jahren bestimmt. Die folgende Tabelle zeigt das Ergebnis als Vielfaches vom Startvermögen für verschiedene Quantile. Negative Werte bedeuten, dass die Strategie zu einer vorzeitigen Pleite geführt hat. Wenn die CAPE Regel zu einem besseren Ergebnis gelangt als die 4% Regel, dann ist das Feld grün eingefärbt, andernfalls rot.

Die Tabelle lässt erkennen, dass die Endstände bei der 4% Regel im Vergleich zur CAPE Strategie stärker schwanken. Für die Bewertung stelle ich hier aber auf den Erwartungswert gemäß 50% Quantil ab. Mit einem CAPE-Faktor von 16% liegt das durchschnittliche Endvermögen stets geringfügig unter dem gemäß der 4% Regel. Man kann schlussfolgern, dass die CAPE Regel das Vermögen effektiver entspart. Auf der anderen Seite garantiert die CAPE Regel über einen Zeitraum von 30 Jahren, dass am Ende der Entnahmephase ein Restvermögen verbleibt. Unter Anbetracht der Tatsache, dass die absolute Outperformance der 4% Regel nur gering ist, überwiegt für mich unterm Strich der 2. Aspekt. Damit komme ich zu folgendem Endergebnis:

Endstand: 3:0 CAPE vs 4% Regel

Fazit: sollte das Corona Virus die Börsen zum Einsturz bringen, dann verliert Dein Aktiendepot zwar an Wert. Gemäß der neuen Strategie darfst Du dann zum Trost wenigstens eine höhere prozentuale Entnahmerate anwenden.

Du willst mehr zum Thema Entnahmestrategien erfahren? Dann empfehle ich Dir auch meine Beiträge über die 4% Regel hier, hier und hier!

Hallo Georg,

daß war mal wieder ein toller Beitrag. Danke dafür. Ich denke man muß zwischen FI und FIRE unterscheiden. Solange man was die Entnahmeraten betrifft flexibel ist kann recht wenig passieren. Wer darauf angewiesen ist kann unter Druck geraten.

Moin Tobi,

vielen Dank. Solange man sich für eine sichere Entnahmerate entscheidet, braucht man sich eigentlich keine Gedanken mehr machen.

Entnahmestrategien sind, wie Du völlig korrekt sagst, auch für Leute relevant, die eine Rente oder ein Teilzeitgehalt mit einem Kapitalstock aufbessern wollen. Lieber eine gute Entnahmestrategie als sein Geld einer Rentenversicherung zu überlassen.

Gruß, Georg

Vielen Dank fuer die hervorragende Analyse, Georg.

Hast doch glatt mal eben die Weltformel fuer das Entspar-Universum (holy grail) gefunden! 😉

Das Problem beim Entnahmebeginn ist ja, dass man nicht weiss: ist mein Depotwert ueberbewertet, fair bewertet, unterbewertet?

Nun gibt es die Moeglichkeit, die Bewertung zu schaetzen (und das als Ausgangspunkt fuer eine ggfls niedrige %Start-Entnahme zu machen) oder einfach den Depotwert zu glaetten?!

Am CAPE-Modell stoert mich:

– relativ kompliziert

– abhaengig von den CAPE-Daten Dritter

– systematische Fehlergefahr (zB Spruenge bei Bilanzierungsrecht, Unternehmenssteuergesetzen)

– Nicht-Beruecksichtigung systemischer, laenger andauernder/trendender Bewertungsaenderungen (zB durch Niedrig-Zinsen)

Letztendlich kommt CAPE in deiner Analyse gut weg, weil es eine Adjustierung der Start-Entnahmerate einfuehrt UEBER DIE 10a-GLAETTUNG von Firmengewinnen.

Es gibt aber zwei Moeglichkeiten zu glaetten: entweder auf Grund von Bewertungskriterien (kompliziert) oder direkt das Ausgangsvermoegen (m.E. einfacher?)

Koennte man nicht einfach eine laengere Glaettung auf den pers. Depotwert durchfuehren (4/5/6/8? Jahres-Glaettung?) und dann zB 4% entnehmen?

In Hausse-Phasen ist so der errechnete pers. Depotwert geringer, in Baissen hoeher als der tatsaechliche Depotstand zum Entsparbeginn X.

So faengt man mit 4% an (auf einen i.d.R. niedrigeren geglaetteten Depotwert) und passt es im Verlauf ggfls nach oben an (falls zuviel Geld im Depot auflaeuft)?

Das ist m.E. ehrlicher als das CAPE-Verfahren, weil weniger Annahmen noetig sind. Der vergangene Preisverlauf im eigenen Depot ist fuer jeden leicht verfuegbar.

Sondergeschichten wie Unternehmenssteuer-Senkungen, Null-Zins als Kurstreiber gehen sofort in das Modell ein (Bilanzierungs-Regeln sind irrelevant).

Einzig der emotionale Faktor ist herausfordernd: wer rechnet sich schon gerne „aermer“ als es der Wasserstand anzeigt?

Was meinst du zur Glaettung?

Ich wuerde mich freuen, wenn du mit deinem Datensatz mal guckst, bei welcher Depot-Glaettung (4-8 oder mehr Jahre?) man mit 4% „sicher“ rauskommt?

LG Joerg

Hi Joerg,

vielleicht handelt es sich hierbei um die 4%-Regel der nächsten Generation? Ähnlich wie bei anderen Innovationen (z.B. Mobilfunk 5G) ist diese erst mal nur in den Ballungsgebieten verfügbar (S&P 500 / Robert Shiller Website) 😊 Auf solide Quellen für die CAPE Daten zu anderen Märkten ist weiterhin zu hoffen. Der Link zum Asset-Manager im Artikel ist auf jeden Fall nicht schlecht, habe die Daten von dort mit anderen Quellen verglichen und kann bestätigen, dass sie ok sind.

Was die anderen Kritikpunkte am CAPE betrifft, so denke ich, dass viele andere Annahmen ebenfalls davon berührt sind. Die 4%-Regel basiert z.B. selbst implizit auch auf Annahmen, indem sie auf bestimmten Daten „errechnet“ wurde. Sind die Rendite-Daten aus dieser Zeit auch für die kommenden Jahre zu erwarten? Keine Ahnung, aber wer die 4%-Regel nutzt trifft z.B. diese Annahme.

Zu Deinem Vorschlag habe ich folgende Gedanken: wenn du auf den Durchschnitt statt auf den aktuellen Wert abstellst, dann wirkt das unter der Annahme grundsätzlich positiver Renditen wie ein Abschlag auf die absolute Entnahme aus.

Also statt heutiger Wert x 4% nehmen wir nur den Durchschnitt der letzten 8 Jahre x 4% (Beispiel).

Alternativ könnte man auch einfach einen proportionalen Abschlag auf die 4%-Regel vornehmen.

Und im nächsten Schritt könnte man dann untersuchen, ob die Länge der Durchschnittsperiode / die Höhe des Abschlags abhängig ist von der aktuellen Marktbewertung. Und dann lande ich wieder hier 😊

Die grundsätzliche Message, nämlich dass die Marktbewertung wichtig für die sichere Entnahmerate ist, die gilt definitiv. Vielleicht kann man das Konzept auch dadurch verfeinern indem man einen besseren Bewertungsparameter findet? Also einen der leicht verständlich und gut verfügbar ist.

Gruß, Georg

Danke Georg, vielleicht bin ich ja auf dem Holzweg …

Die Ueberlegung war folgende (es ging mir nicht um 4% als fixen Wert):

Ob momentane Ueber- oder Unterbewertung herrscht, steckt (wie beim Shiller-KGV) bereits in der juengeren Kurshistorie (die letzten 4-10J) drin (markt-immanent)!

Ob ich jetzt diese Bewertung erst ausrechne/schaetze (muehsam an einzelnen Firmengewinnen und diese aggregiere), um den Entnahmefaktor zu mindern, oder ob man (viel einfacher) den momentanen Depotwert durch Glaettung des Vergleichs-Index mindert (in Hausse) oder erhoeht (in Baisse) kommt letztendlich auf das gleiche heraus.

Lediglich ist es einfacher die „richtige“ Glaettung zu finden anstatt die „richtige“ Bewertung zu berechnen?! Mich stoert auch, dass „Bewertung“ relativ ist – letztendlich am Zinsniveau geankert ist? Wenn das aber in der Aussagekraft „wackelt“ (negativer Zins), ist auch das Herumrechnen mit Bewertungen zumindest kurz-mittelfristig nicht zielfuehrend (gefaehrlich?).

M.E. wird diese relative Bewertung der Assets untereinander (zZ also teure Immos, teure Renten, aber billige Aktien in Relation) im CAPE nicht/kaum/verzoegert aufgegriffen?

M.E. gibt es beim CAPE-Modell auch einen Lag-Faktor (verzoegerte Info zu den Firmengewinnen im Vergleich zum Kurs)?

Also genau wie in deinem Bsp erfasst: bei einem pers. 70/30 World/EM-Portfolio ist als Ausgangspunkt nicht der Preis von heute zu nehmen (wenn ich heute in die Entsparphase wechseln wuerde) sondern der (in diesem Fall niedrigere Durchschnitt der letzten x Jahre, weil wir halt schon laenger eine Hausse haben).

Von diesem Durchschnitt kann ich dann eine hoehere (zB 4%) Entnahme ableiten, als vom CAPE-Modell (zZ 3,3%). Es soll/muss ja der selbe EUR-Betrag herauskommen. Nur, dass das Glaettungs-Modell einfacher ist und weniger Annahmen braucht und unabhaengiger von zB Unternehmenssteuer-Aenderung/Asset-Preis-Inflation etc ist?

Es ging mir nicht um die absoluten „4%“ sondern um ein robusteres, einfacheres Verfahren; und ich hatte die Hoffnung, dass du mit deinem Datensatz und kalkulatorischen Faehigkeiten mal gucken koenntest, bei welcher Glaettung, welche fixe Start-Entnahme (zB 4%) zu gleichen SWR-Ergebnissen fuer die Vergangenheitsdaten fuehren wuerde?

In der Sache hast du natuerlich recht: es ist gehupft wie gesprungen, ob man erst berechnet, ob/wie der Startentnahme-Prozentsatz gemindert werden sollte, oder ob man von einer ggfls niedrigeren Basis aus (im Uptrend) einen hoeheren Prozentsatz avisiert. Nur, welches Verfahren ist einfacher/robuster, kommt mit weniger Annahmen aus?

Ganz kurz: In der juengeren Kurs-Historie steckt „alles“ drin; in der juengeren Firmengewinn-Historie zur Berechnung des CAPEs ggfls „weniger als alles“.

Deshalb: pro Glaettungs-Modell?!

LG Joerg

Hi Joerg,

vielen Dank für die Anregung. Ich kann Deine Idee nachvollziehen und finde sie interessant weil sie ohne zusätzliche externe Parameter auskommt. Ich werde das mal simulieren.

Wenn ich alles richtig Verstanden habe lautet die Problemstellung: über wieviele Jahre soll der Durchschnitt berechnet werden, damit z.B. die 4% Regel möglichst gut funktioniert?

Die vorher festgelegte prozentuale Entnahme (sagen wir mal 4%) wird dabei auf den Durchschnitt angewandt, und nicht auf den aktuellen Kapitalstand. Die effektive Entnahme ist dann je nach aktueller Verfassung des Depots zum Entnahme-Start geringer oder höher.

Was ist mit neuem Geld, das während der Durchschnittsbildung eingezahlt wird? Bei einem Durchschnitt über mehrere Jahre ist davon auszugehen, dass in dieser Zeit noch Geld angelegt wird. Time weighted Average? Ab da wird es dann etwas komplizierter in der Anwendung. Kann man auch erst mal weglassen. Aber für eine ordentliche Anwendung in der Praxis muss man für diese Frage eine Antwort haben.

Wie soll der Durchschnitt berechnet werden? Hier schlage ich mal monatlich vor. In der Praxis würde das bedeuten, dass man bereits mehrere Jahre vor Start der Entnahmen anfangen muss den monatlichen Portfolio-Wert zu erfassen.

Gruß, Georg

Danke Georg,

genau so habe ich es gemeint. Monatlich ist perfekt.

Ganz simpel: nur mit dem Index rechnen (also zB deine CPI adjusted S&P500 Daten) wegen der historischen Durchschnittsfindung (schaetze ~ zwischen 4 und 10 Jahren? je naeher bei 10j je hoeher die SWR%Entnahme, je kuerzer, je kleiner + mehr fails?).

Persoenliches Depot-Tracking: ich habe zB ca. die Depotstruktur 50% MSCI World (mit einem Bias Richtung Stoxx 600), 25% MSCI World SmallCap, 25% MSCI EM und moechte diese fuer die Entsparzeit beibehalten. Das kann ich einfach auf msci.com tracken (also die Datenreihen runter ziehen, in EUR, NET) und den Durchschnitt anwenden. Also keine Berechnung aus dem eigenen Depot sondern aus dem eigenen Index.

Dann koennten man den „Durchschnittsfaktor“ aus der kuerzeren Vergangenheit dieses pers. Index auf den Ist-Wert des eigenen Depots anwenden (egal wie die Einzahlshistorie war)?

Es spielt sozusagen keine Rolle, ob ich erst gestern alles aus einer Erbschaft angelegt habe, oder muehsam ueber Jahrzehnte zusammengekratzt wurde?! Die eigene Historie muesste egal sein?

Man benutzt nur die Vergangenheit des Index, der dem Depot entspricht, dass ich fuer die Entsparzeit verwende, um den Start%Entnahme-Betrag zu bilden (das laesst sich auch leicht jaehrlich oder alle paar Jahre adjustieren, wenn man moechte).

Vielen Dank im Voraus und LG Joerg

Hi Joerg,

Umso länger ich über Deinen Vorschlag nachdenke, umso besser gefällt er mir. Im Prinzip könnte das ja genau die gesuchte, einfache Bewertungskennzahl sein.

In solchen Momenten freue ich mich dann auch diesen Blog, und damit solche Diskussionen gestartet zu haben. Die FIRE Community ist eh schon klein, und die Zahl derer die sich dann auch noch für bewertungsabhängige Entnahmestrategien interessieren noch mal geringer 😉

Zurück zum Thema: eine erste grobe Analyse mit einem 10y Durchschnitt zeigen bis 60 Jahre 0% Fehlerquote, aber auch sehr geringe Entnahmen (manchmal < 2%). Hier gilt es jetzt die Schmerzgrenze zu finden, dh ab wann die Fail-Rate beginnt zu steigen. Im Endergebnis erwarte ich eine ähnliche Performance wie bei der CAPE Regel mit dem Unterschied, dass man kein CAPE mehr benötigt. Kann es wirklich so einfach sein? Wir werden sehen. Meine Blog-Themen Pipeline ist auf jeden Fall derzeit gut gefüllt. Zusätzlich habe ich zu diesem Artikel auch noch eine Ergänzung geplant. Und zwar eine Modifikation der Strategie die bei ähnlicher Fail Rate auf Kosten des Endvermögens noch höhere Entnahmen erlaubt. Für alle die eher am Thema Asset Allocation interessiert sind: auch hier geht es demnächst weiter. Mir sind sehr interessante Daten versprochen worden die das Potential haben interessante Erkenntnisse zu Tage zu fördern. Gruß, Georg

Hallo Georg und Jörg,

vielen Dank für den sehr interessanten Disput! Hauptsächlich geht es doch darum, positive oder negative Ausreißer zu entschärfen. Ich würde mir es irgendwann einmal so vorstellen, dass ich meine Asset-Allocation einige Jahre vor der Entnahme in Abhängigkeit der Börsenbewertung anpasse. Beispielsweise fände ich einen Ansatz ala 3 oder 5 oder 10 Jahresbewertung größer X dann (z. B. bei niedriger Bewertung) höhere Aktienquote beibehalten, bei vermeintlich hohen Bewertung wie z. B. heute (10 Jahre + ca. 150% beim MSCI World) sollte sicherheitshalber der Cash-Anteil erhöht werden.

Für mich hat die Asset-Allocation in den ersten und vor allen Dingen in den letzten Jahren eine entsprechend hohe Bedeutung. Über rationale und statistisch halbwegs saubere Kennzahlen würde ich mich sehr freuen.

Weiterhin viel Spaß beim Diskutieren!

Mario

Hallo Romario,

auch sowas wäre denkbar. Vielen Dank für diese Anregung. Ingesamt bekomme ich immer mehr den Eindruck, dass es beim Thema Entnahmestrategien noch viel zu tun gibt.

Ein Cash-Polster als alternative Entnahmequelle in schlechten Zeiten werde ich mir definitiv auch noch mal angucken. Die Idee die Höhe des Cash Puffers von der Bewertung abhängig zu machen ist mir aber noch nicht gekommen. Klasse!

Gruß, Georg

Auch hier (fuer ein taktisches Cash-Polster) koennte es genuegen, ggfls den Abstand vom Ist-Depot zu einem gleitenden Durchschnitt (am Index) zu messen, statt den Umweg ueber CAPE zu gehen?

Die Technologie-Blase 2000 haette man damit gut gesurft. Bei der Housing-Bubble 2008 haette es nicht gut geklappt (kaum Ueberbewertung/Fahnenstangen). Und seit dem auch nicht sonderlich?

Was ist in einem sehr langen, immer staerker ansteigenden Aufwaertstrend (zB wegen einer „Neubewertung“ von Aktien getrieben von Niedrigzinsen im Vergleich zu den anderen Assets)? Da muendet jede Seitenlinien-Akrobatik in ein Rendite-Fasten?

Diese Einpreisung geschieht genau einmal (deshalb nicht modell-faehig?), keiner weiss, wie lange es geht/dauert?

LG Joerg

Hi Mario,

weiss nicht genau was du meinst.

– Umschichten zur Entsparphase ist zZ steuerlich eklig (Abgeltungssteuer wird faellig). Wozu auch?

– Der Plan ist ja hoffentlich ein langes Leben (also lange Entsparphase). Bzw in der Entsparphase schoen Konsumieren/Spenden/Schenken und auch fuer die Brut (Erben) das Maximale herausholen: D.h. du bleibst bei einer sehr hohen/hohen Aktienquote bis zum Ableben und entnimmst nur was du brauchst (dynastische Denke fuer Euer Depot).

– Ein Cash-Zelt (um die ersten Entsparjahre ggfls abzusichern) in Hoehe von 2-6 Jahresverbraeuchen bleibt jedem ueberlassen. Ein solches baut man am besten mit Sparraten kurz vor dem Entsparbeginn auf (keine Verkaeufe aus dem Depot).

– Was wir hier diskutieren ist graue Theorie. Vermoegensverwalter bestaetigen unisono, dass wenn man ein Leben lang Sparen konditioniert hat, nur eine verschwindende Minderheit es im Alter schafft, wirklich mehr auszugeben, als das Depot abwirft. Im Prinzip betreffen diese Diskussionen zum optimalen Entsparen fuer 50-60 Jahre nur die 1-3% Anleger, die wirklich deutlich frueher als 60 in den Sack hauen.

Verschwoerungs-Ideologie on:

Oder halt fuer konspirative Subjekte, die die Option haben wollen, um eine Art „Arbeitsverweigerung“ zu planen (angesichts steigender Steuern/Abgaben). Sprich‘ nur fuer das Existenzminimum arbeiten zu gehen, aber trotzdem ein fettes Leben aus dem Depot zu fuehren?! 😉

Stell dir vor: wenn nur 5-10% der (leid/tenden) Angestellten ploetzlich nur noch in Teilzeit kaemen: wuerde die Regierung kapitulieren muessen! Denn Steuer- und Abgabenaufkommen wuerden drastisch einbrechen, die Wirtschaft kranken.

Sozusagen PlanB, falls es sehr viel schlimmer Richtung Sozialismus ginge … und Leistungstraeger stets von einer nehmenden/fordernden/verteilenden Mehrheit ueberstimmt werden wuerden? Sagen duerfte man nix, aber machen …?

„Gedanken sind frei, wer kann sie erraten … ;-)“

Spass, meine Arbeit macht mir viel Freude, LG Joerg

Zum Thema Aufbau Cash Puffer und Steuern macht es Sinn während der Ansparphase immer wieder mal den ETF zu wechseln. Evtl lassen sich am Ende sogar Verluste realisieren?

Noch eine kurze Ergänzung für alle die mitlesen und nicht wissen was ein “Cash Zelt” ist: https://www.kitces.com/blog/managing-portfolio-size-effect-with-bond-tent-in-retirement-red-zone/

Hi Jörg,

vielen Dank für die Antwort. Da sind wieder viele gute Punkte enthalten.

Das mit dem Umschichten wäre vermutlich – so wie du auch beschreibst – eine schlechte Entschedung. Mich interessiert im Besonderen dein/das „Cash-Zelt“: wie viel Cash-Jahe sollte man in Abhängigkeit der Aktienbewertung/CAPE vorhalten (Du schreibst von 2 bis 6 Jahren).

LG Mario

Hast du den Artikel von Kitces schon gelesen?

Wenn englisch muehsam ist, kopier es Stueck fuer Stueck nach: https://www.deepl.com/translator

Und schreib uns, ob fuer dich eher 2 oder 6 Jahre besser waeren und warum 😉

LG Joerg

…mein Deutsch ist etwas besser als mein Englisch. Ich werden mich aber mal daran versuchen 😟

Auch mit Übersetzer bin ich weder schlauer geworden noch habe ich etwas zur Frage, 2 oder 6 Jahre gefunden. Über die Kernaussage oder eine Interpretation würde ich mich sehr freuen!

Moin, worauf Joerg anspielt ist, dass der Autor diese Frage selbst unbeantwortet lässt. Ich persönlich denke 5 Jahresausgaben in der Spitze sind sehr komfortabel. Wie immer auch eine Frage des Risikoappetits und zusätzlich abhängig von der übrigen Substanz.

Moinmoin und besten Dank für die Info. 5 Jahresausgaben klingt bei Aktien-Anlagen natürlich immer sinnvoll und man macht damit durchschnittlich sicherlich nicht viel falsch. Allerdings ist es wieder ein statischer Wert…

5 Jahesausgaben könnten man auch als 20 % Cash-Anteil (5 x 4%) interpretieren. Vielleicht möchtest du mal durchsimulieren, wie sich eine dynamische Cash-Quote, z. B. zwischen 10 und 30%, auswirken würde. Wenn man z. B. 10 Jahre vor der Entnahme mit entsprechenden Anpassnungen beginnt, wäre es auch nicht wirklich steuer-ekelig. Das eignet sich allerdings nur bei längeren Aufbauphasen und weniger konspirativen Ansichten 🙃

Natürlich kann man sowas untersuchen und simulieren. Es besteht aber die Gefahr eines Overfittings, dh man findet eine Regel die auf ein bestimmtes Datenset super passt, aber eben auch nur da. Leider stehen uns nur ungefähr 140 Jahre Marktdaten hoher Qualität zur Verfügung (S&P 500), weshalb man immer vorsichtig sein muss wenn man daraus irgendwelche Regelmäßigkeiten ableitet. Genau aus diesem Grund werde ich demnächst auch ein Backtesting der hier beschriebenen CAPE Regel mit dem MSCI World durchführen. Und bei der Gelegenheit dann auch gleich Joerg’s “implied Cape”.

Beim Cash Pool ist neben der Höhe auch wichtig wie man diesen verbraucht (wieder eine Strategie). Eine Regel könnte beispielsweise lauten das kommende Jahr vom Cash Pool zu finanzieren wenn das Aktienportfolio zuvor 20% an Wert verloren hat. Oder ist es vielleicht besser einfach pauschal die ersten Jahre immer nur vom Cash zu leben? Sowas will ich mir auf jeden Fall auch noch mal ansehen.

Genau, ich wollte, dass du etwas lernst ;-).

Es ist immer individuell, haengt an vielen, vielen Faktoren. (Zeit bis Rente, Rentenhoehe/Pensionshoehe, andere Einnahmen, Lebensgemeinschaft/ja/nein, eigene Immo/ja/nein, Kern-Ausgabenbedarf, Spass-Ausgabenbedarf, Gesundheitszustand/Bucket-List-Abarbeitung, Erb-Potential, Vererb-Wuensche, Schisser/Harakiri-Typ, usw).

Bei uns pers. werden es eher nur 1-2 Jahresausgaben?

Nix fuer ungut Mario, LG Joerg

Hallo Georg,

interessante Berechnung. Das gefällt mir. (Herr Shiller ist aber nicht Nobelpreisträger, das ist mir wichtig.)

Eine Überlegung von mir zum Thema: Macht es überhaupt Sinn mit einen MSCI World bzw. DM/EM-Mix von 70:30 einen ausgereizten Entnahmeplan zu starten oder ist es nicht sinnvoller mit einem Low-Volatility-Depot an den Start zu gehen?

Selbst wenn die Performance beim Low-Volatility-Depot (im Vergleich zum MSCI World) leiden sollte könnten trotzdem höhere Entnahmen möglich sein.

Der MSCI World Low Volatility Index hatte aber sogar den MSCI World in den letzten Jahrzehnten ausperformt.

VG Marius

Hi Marius,

nach meinen Informationen hat Robert Shiller in 2013 den Nobelpreis für Wirtschaftswissenschaften erhalten (siehe auch https://de.m.wikipedia.org/wiki/Robert_J._Shiller).

Zum Thema Volatilität und Entnahme: ich habe für mich schon mal untersucht ob es da einen Zusammenhang gibt und konnte nichts belastbares finden. Bei einer historischen Simulation hat der Maximum Drawdown in den verwendeten Daten den größten Einfluss auf das Ergebnis. Man müsste also hier mal gucken ob das von Dir vorgeschlagene Investment in dieser Kategorie besser abschneidet. Da für viele Indizes aus heutig Sicht jedoch leider nur relativ kurze Zeitreihen verfügbar sind, würde ich die Ergebnisse immer mit der entsprechenden Vorsicht würdigen. Daher stelle ich auch bei Analysen wenn möglich immer gerne auf den S&P 500 ab, denn für diesen Index gibt es eine lange Historie in hoher Qualität inkl Inflation, CAPE etc.

Hi Georg,

der Herr hat den Alfred-Nobel-Gedächtnispreis für Wirtschaftswissenschaften bekommen. Einen Nobelpreis für Wirtschaft gibt es gar nicht. Da wird m.E. gezielt auf eine Verwechselung mit dem echten Nobelpreis spekuliert, was wohl auch gut gelingt. Auf Wikipedia hinter dem Link versteckt. Einfach mal anklicken.

Wie kommst du auf eine bessere Diversifikation? Weil mehr Aktien im World als im Low Volatility sind? Das ist m.E. zu einfach gedacht. Der CDAX ist m.E. auch schlechter diversifiziert als der MDAX, hat aber sehr viele Aktien im Index (läuft aber fast parallel zum DAX30 und der ist sehr schlecht diversifiziert). Wenige große Aktien bestimmen manchmal die Performance eines Index, da spielt die Anzahl der enthaltenen Aktien keine große Rolle mehr.

VG Marius

Zum Nobelpreis: ich verstehe jetzt was Du meinst; Wirtschaft ist keine der ursprünglichen Kategorien, daher nicht der “echte” Nobelpreis. Trotzdem denke ich bekommt man den genau so wenig geschenkt.

Was mich interessieren würde ist wieso es Dir wichtig ist dieses Detail so herauszustellen? Bist Du davon persönlich betroffen? ZB als jmd der mit dem “echten” Nobelpreis ausgezeichnet wurde?

Zum Index: hier in Deutschland muss man sich aufgrund der Besteuerung langfristiges für ein Produkt entscheiden. Man kann leider nicht wie zB bei einem 401k steuerfrei umschichten. Unter der Voraussetzung ist mir persönlich ein plain vanilla Investment am liebsten. Deine Anmerkungen finde ich aber sehr interessant, vielen Dank!

Hi Georg,

ich finde diesen Preis eher nicht vergleichbar mit einem Nobelpreis.Die Preisträger veröffentlichen doch eher Trivialitäten. Durchschnitte von zurückliegenden Gewinnen wurden doch schon immer betrachtet.

Die „Kennzahl“ von William F. Sharpe finde ich noch schräger. Er teilt die Performance durch die Vola und will damit das Risiko berechnen. Das geht doch höchsten kurzfristig. Man kann sich als Fondsmanager seinen Fonds mit solchen Kennzahlen aber schönrechnen. Dafür wurden sie m.E. erfunden.

VG Marius

„hier in Deutschland muss man sich aufgrund der Besteuerung langfristiges für ein Produkt entscheiden. Man kann leider nicht wie zB bei einem 401k steuerfrei umschichten.“

Ich nutze ein Fairr-Riester-Mantel mit Renteneintrittsalter 83 „Hack“ für einen kleinen Teil meiner Rücklagen (Sinn und Unsinn soll hier nicht Thema sein).

Hier wäre evtl. eine steuerfreie Umschichtung in low vola Titel kurz vor der Rente interessant.

hier noch eine kleine Ergänzung: in dem pdf werden msci world & low vol gemeinsam dargestellt. Der Verlust in 2008 lag beim low vol bei 29% vs 40% beim klassischen world. Und die Rendite war über den gesamten Zeitraum betrachtet auch noch besser. Insofern wäre dieser Index sowohl in der Entnahmephase als auch schon davor in der Ansparphase besser gewesen.

https://www.msci.com/documents/10199/4d26c754-8cb9-4fa8-84e6-a51930901367

Ich kann mir gut vorstellen, dass low vol auch für geringere draw downs sorgt und damit insg vorteilhafter für die entnahmephase ist. Ob der mehr Return nachhaltig ist weiss ich nicht. Dafür würde ich gerne eine längere Zeitreihe sehen. Aktuell überzeugt mich noch die bessere Diversifikation im World Index.

Womit sich ggf die Frage stellt wie ein steuerschonender Wechsel in low vol erfolgen könnte.

Hi Georg,

seit 31.5.1988 ist er besser. Macht doch eigentlich auch Sinn, oder? Bei Optionen bezahlt man ein Aufgeld für die Volatilität, warum sollte das bei Aktien nicht auch so sein?

Macht es für einen langfristigen b&h Anleger Sinn für eine höhere Vola zu bezahlen? Man hat doch gar nicht vor zu zocken.

VG Marius

Bei einer Option steigt der Wert mit der Volatilität, denn dadurch steigt die Wahrscheinlichkeit im Geld zu sein.

Warum sollte aber der Wert einer Aktie bzw eines Aktienindex mit der Volatilität steigen? Der Wert einer Aktie entspricht in der Theorie dem jeweils anteiligen Barwert der zukünftigen Gewinne + Wert der gegenwärtigen Substanz. Daher ist niemand bereit einen Aufpreis für die Volatilität zu zahlen.

Insgesamt ist die Bewertung einer Aktie / Index nicht mit der einer Option zu vergleichen. Die Outperformance sollte daher meiner Ansicht nach eine andere Ursache haben.

Na mit einer volatilen Aktie kann ich doch kurzfristig Kursgewinne realisieren. Sicherlich kann es auch andere Ursachen geben. Was wäre denn deine Theorie?

Bei der Aktie steigt mit der Volatilität sowohl Gewinn- als auch Verlustchance, bei der Option aber nur die Gewinnchance.

Ich kenne mich nur oberflächlich mit Faktor Investments aus. Ich habe mal gelesen, dass low vol überproportional von fallenden Zinsen profitiert. Schade dass es den Index erst seit 1988 gibt, ein wirklich langfristiger Vergleich wäre spannend.

Für die Entnahmerate ist low vol / low draw down aber viel wichtiger als der return. Von daher könnten low vol Indizes sehr gut Teil einer modernen Entnahmestrategie sein.

Low Volatility kombiniert mit der hier bereits diskutierten impliziten Bewertung. What else?

Vielleicht liegt es auch nur am Branchenmix des LowVola.

Hallo Georg,

die Cape-Regel ist ja richtig genial, kann kaum glauben, daß die so einfach sein soll, gerade da nur einmal zu berechnen und nicht bei jedem Entnahmejahr neu. Freue mich auf weiter Auswertungen dazu.

zum LowVola: Denke das liegt an der Zusammensetzung des Index.

https://de.extraetf.com/etf-comparison?etf=IE00B8FHGS14,IE00BM67HN09

hier ist der Vergleich zum Consumer Staple, hab beide selber in meinem Portfolio, die sind sich recht ähnlich. Der Consumer Staple hat 2008 im Crash noch besser abgeschnitten.

Hallo Heini,

es gibt auch CAPE basierte Entnahmestrategien bei denen die Entnahmerate regelmäßig neu bestimmt wird. Oliver Noelting hat dazu einen sehr guten Beitrag verfasst: https://frugalisten.de/entsparen-shiller-cape/

Bei dieser Variante erkauft man sich eine höhere Summe an Entnahmen für einen im Zeitablauf schwankenden Entnahmebetrag. Am Ende Geschmackssache was einem selbst besser liegt.

Gruß, Georg

Ja, die dynamische Cape-Regel kenne ich, finde aber die Faktoren doch recht willkürlich und kann damit dann wenig anfangen. Dann könnte ich auch deine Cape-Regel jedes Jahr anpassen und nur eine untere Begrenzung (also was man mindestens benötigt) festlegen.

Damit würde ich auf den zukünftigen erwarteten Markt dynamisch reagieren statt auf das aktuelle Portfolio.

Hallo Georg, ich bin sehr begeistert von Deinen Berechnungen und Schlussfolgerungen. Da ich gern zeitnah, also binnen der nächsten 5 Jahre in den „Ruhestand“ also Abkehr von meiner abhängigen Beschäftigung gehen würde und beschäftige ich mich natürlich mit der Frage, wie ich die Zeit bis zum Renteneintritt bestreite, ohne oder nur mit geringer Entsparung.

Meine Idee, eher statisch für 3, 4 oder 5 Jahre meine geplanten Jahresausgaben auf einem Tagesgeldkonto zu parken (also Notgroschen) und in Zeiten wie jetzt die Entahme aus dem Wertpapiervermögen gänzlich zu stoppen.

Wie würde sich die sichere Entnahmerate verändern, wenn keine Entnahmen für 3, 4 oder 5 Jahre nach einem Crashbeginn notwendig ist. Das Ganze auf Basis historischer Daten.

Gibt es dafür irgendwo bestehende Simulationen oder kannst Du sowas rechnen?

Viele Grüße und danke für die tollen Artikel

Florentine

Hallo Florentine,

ich freue mich sehr wenn dir meine Gedanken zum Thema Entnahmestrategien gefallen. Auf dem Gebiet gibt es sicherlich auch noch viel zu erforschen.

Bzgl deiner Frage ob ich sowas rechnen kann: ja kann ich, sehr einfach sogar. Mit jedem Jahr warten wird deine Entnahmerate steigen, weil die Dauer der Entnahmephase kürzer wird. Außerdem steigt in der Zeit erwartungsgemäß das Portfolio, so dass der absolute Entnahmebetrag noch mal zusätzlich steigt.

Ich würde an deiner Stelle aber ganz anders verfahren. Und zwar würde ich alle Einkommensquellen gesamthaft abbilden und in eine globale Planung mit einem einheitlichen Entnahmebetrag überführen. Beispiel: https://www.finanzen-erklaert.de/fallstudie-ab-wann-kann-stefan-mit-6-000-euro-netto-in-rente-gehen/

Die Frage die ich mir in deinem Fall stelle: woher kommen die 3-5 Jahre Notgroschen? Sind diese derzeit noch Bestandteil des Wertpapiervermögens?

Gruß Georg

Hallo Georg, danke und die Fallstudie habe ich mir auch durchgelesen. Meine Hauptassetklasse sind Immobilien. Die sind recht einfach zu berechnen und auch lfd. Einnahmen gegen Instandhaltung etc. sind systematisch und mathematisch selbst mit Inflation und Steuern nicht so wirklich mathematisch anspruchsvoll. Irgendwann später kommt noch gesetzliche Rente und Betriebsrente usw. dazu. Auch das ist rechnerisch machbar für mich. Mein Gedanke war mit Auflösung bzw. sicherer Entnahmerate die Jahre bis zum tatsächlichen Eintritt der gesetzlichen Rente zu überbrücken, erstmal mit dem WP Vermögen, was da ist. Daher wäre mir mit einer Detailbetrachtung statt einer Gesamtbetrachtung eher geholfen. Ich hab bis zum Eintritt in die gesetzliche Rente noch 19 Jahre, würde gern in maximal 5 Jahren auch ganz aufhören zu arbeiten. Ein Denkspiel wäre eben auch ein Immobilienverkauf einer oder zwei der Immobilien und die Anlage in Wertpapieren nebst sicherer Entnahme und die dann gegen Behalten der Immobilien inkl. jeweiliger Risikoabschätzung (letztere würde ich natürlich für mich selbst abschätzen wollen). Ein Gedanke dabei war halt aus dem Immobilienverkauf nicht alles in Wertpapieren anzulegen, sondern einen Puffer von 3-5 Jahrenentnahmen zu haben, falls die WP Märkte schlecht laufen.

LG Florentine

Hallo Florentine,

danke für die zusätzlichen Infos, das hilft enorm weiter. Es gilt also in 5 Jahren einen Zeitraum von 15 Jahren zu überbrücken. Anschließend sorgen diverse Renten für das nötige Einkommen – so weit mein Verständnis der Lage.

Für 15 Jahre oder noch kürzere Entnahmezeiträume macht es normalerweise keinen Sinn mit einer sicheren Entnahmerate zu planen. Diese ist i.d.R kleiner als 1/n. Ergo wäre es besser das Vermögen nicht zu investieren, sondern einfach liquide und wertstabil zu parken.

In deinem Fall ist das aber anders, weil es ja auch noch einen größeren Abschnitt danach gibt. In diesem Fall macht es Sinn zu investieren und mit der sicheren Entnahmerate zu arbeiten, denn du hast eine große Chance, dass am Ende noch sehr viel Kapital übrig ist, ggf. sogar mehr als am Anfang. Von diesem kannst du dann später noch außerplanmäßig profitieren.

Genauso empfehle ich auch allen die gerne vererben möchten investiert zu bleiben.

Zu deiner Frage ob du alles investieren oder auch noch einen Puffer vorhalten sollst: die brauchst auf jeden Fall einen Puffer um Krisen abzufedern. Nur ob jetzt der richtige Zeitpunkt ist diesen vorzuhalten, da bin ich mir unsicher. Fall du jetzt eine Immobilie gut verkaufen kannst, wäre ich so risikobereit und würde erst mal alles in Aktien investieren und die Recovery mitnehmen. Du hast ja noch 5 Jahre, das sollte passen. Wenn die Kurse dann wieder zurückgekommen sind kannst du einen Puffer aufbauen (Cash, Gold, Staatsanleihen).

Wäre noch interessant zu wissen über welches Immo-Eigentum du verfügst, und welchen Cash-flow dieses generiert, das könnte auch noch relevant sein.

Gruß, Georg

P.S. ich würde wetten, dass eine gesamthafte Betrachtung aller Komponenten am Ende zu einem höheren Entnahmebetrag führt 😉 Bei Interesse bitte melden.

Hallo Georg, da ich im Moment noch eher Immobilien zukaufe als verkaufe, ist das für mich eine wirklich separate Betrachtung „Immobilien“ wirklich unabhängig von weiteren Einnahmequellen.

Was ich suche ist quasi ein Ausgangsbetrag für Wertpapiere in 5 Jahren (wo der Betrag herkommt, ob weiter angespart oder aus Immobilienverkauf oder oder) bleibt erstmal aussen vor. Von diesem Ausgangsbetrag benötige ich 1.200 EUR monatlich sichere netto Entnahme zzgl. Inflation für eine Dauer von mindestens 15 Jahren bis maximal 35 Jahre. Alle anderen Beträge kannst Du als gegeben und vorhanden annehmen. Die Frage ist wirklich nur, wie entwickelt sich die Entnahmerate, wenn ich in dem Zeitraum, jedes Mal, wenn es zum Crash kommt, die Entnahme stoppen für einen längeren Zeitraum stoppen kann, um überproportionale Entsparung zu vermeiden. Meine Theorie dazu ist, dass ich eine ungefährt um 2 % höhere sichere Entnahmerate habe, wenn es diese Aussetzungsmöglichkeiten gibt, als wenn wirklich regelmäßig entnommen werden muss. LG Florentine

Ok, alles klar, ich habe dein Problem jetzt verstanden.

Ich denke der SER Aufschlag hängt davon ab wie lange du während Krisen alternativ entnehmen kannst. Der Zeitraum muss begrenzt sein, denn sonst könnte man auf das Thema sichere Entnahmerate gänzlich verzichten und nur die alternative Geldquelle nutzen. Daher die Frage nach der Stärke des Puffers?

Für eine genaue Überprüfung muss ausserdem eine konkrete Regel formuliert werden, wie zB wenn die Kurse x% unter dem letzten All time high sind, dann entnehme ich für x Monate / bis Event x vom Puffer.

Da mich dieses Problem selbst auch gerade beschäftigt, habe ich bereits beschlossen meinen Entnahmerechner entsprechend anzupassen um dann solche Strategien zu testen. Bis es so weit ist braucht es aber noch etwas Zeit um das ganze sauber umzusetzen. Daher bitte noch etwas Geduld, ich werde die Ergebnisse sicherlich hier präsentieren.

Bzgl Steuern: das Thema kann man bei 1.200 Euro Entnahme pro Monat denke ich vernachlässigen.

Was mich noch interessieren würde ist wie du bei deiner Abschätzung für die 2% Aufschlag vorgegangen bist?

Gruß, Georg

Vielen Dank und ich bin gespannt.

Meine rechnerischer Ansatz wäre aber eher eine Vergangenheitsbetrachtung.

Wie hätte sich die sichere Entnahmerate entwickelt, wenn ich bei der vergangenen Krisen seit der Weltwirtschaftskrise die Entnahme für 1, 2 oder 3 Jahre ausgesetzt hätte?

Dabei halte ich es auch für unerheblich, ob ich 1.000 Euro oder 5.000 Euro pro Monat entnehme. Deshalb hatte ich anfangs auch nicht nach einer konkreten Summe bzw. Beträgen gefragt, sondern nach einem Prozentsatz bzw. nach einer Kurve von Prozentsätzen. Das lässt sich dann ja individuell hoch rechnen.

Auch die Reserve wäre dann nominal zweitrangig, sie wäre dann „einfach nur“ die geplante Entnahme x 12, x 24 oder x 36 Monate, plus Inflationsanpassung.

So irgendwie 🙂

Viele Grüße

Florentine

Moin Georg,

mich interessiert Deine Meinung zu folgenden Gedanken:

a) Bewertungsregeln (zB CAPE) sollen ja eine Kruecke/Gehhilfe auf dem Weg finanzieller Entscheidungen sein

(hohe Bewertung: langsam machen, vorsichtig sein; niedrige Bewertung: all-in, hoehere Entnahmeraten zum Start)

b) die Bewertungsregeln haengen aber wiederum von anderen Parametern ab (gesetzl. Regelungen, zB Bilanzierung, Steuern, etc und v.a. Zinsen am Kapitalmarkt)

c) bei Renten und Immobilien wurden die Bewertungsregeln schon stark verzerrt durch 0-Zins. Eine gewisse Gewoehnung an „unvorstellbar hohe Preise“/Bewertungen? hat schon stattgefunden?

d) bei Unternehmensbewertungen bisher nicht/kaum?

Deshalb die Unsicherheit der Anleger zur Zeit: manche sagen: es ist jetzt billig, die Chance des Lebens; andere: das dicke Ende kommt noch, die Unternehmensbewertungen sind angesichts der kommenden Rezession immer noch idiotisch hoch

Koennte es so sein?: In einer Welt ohne Zins (Wert des Geldes), ist eine sinnvolle Bewertung nicht (mehr) moeglich, deshalb sind mittel- bis langfristig stark steigende Aktien wahrscheinlich, weil ja alles andere relativ noch weniger wert sein wird.

Die klassische Unternehmensbewertung ist in dieser Situation wenig hilfreich und ein blinder Fleck im Auge der Value-Investoren?!

Genauso, wie die Zentralbanken zuerst Geld (Schuldpapiere) aufkaufen und dadurch Immobilien und zeitweise Aktien teurer machen, werden immer mehr auch Unternehmensanteile aufgekauft werden (Japan, Schweden, SaudiArabien, China, Norwegen machen es schon, jetzt auch noch die FED).

D.h. auch wenn es wenig rational erscheint, fuer Assets die teuer scheinen immer noch mehr zu bezahlen, ist es wie beim Shared-Dinner: der, der sich bescheiden verhaelt, muss trotzdem den Durchschnitt der Rechnung/den Luxus der anderen bezahlen.

Deshalb werden die Maerkte nicht so weit fallen, wie es in frueheren Zeiten der Fall war, sondern wie von Geister-Hand (FED, etc) wieder steigen?

Was meinst Du? LG Joerg

Hi Joerg,

die Marktbewertung, jetzt mal unabhängig von der Messmethode, kann offensichtlich zur Optimierung der eigenen Anlage- bzw Entnahmestrategie herangezogen werden. Um so mehr ich mich damit befasse, desto klarer wird mir die Bedeutung dieses Parameters. Ich glaube auch ganz fest daran, dass sich dynamische Ansätze durchsetzen weil sie einfach extrem viel Vorteil bei geringer Zunahme der Komplexität bringen.

Und ja, Bewertung ist immer relativ, daher werden hier Vergleichswerte aus der Vergangenheit herangezogen. Kommt es im Zeitablauf zu methodischen Veränderungen, dann stört dies den Vergleich. Beispiel: neue accounting Regeln verändern den Gewinn trotz unveränderter Datenbasis. Ich glaube die dadurch verursachten Effekte kann man als unwesentliches Hintergrundrauschen einstufen (mein persönliches Bauchgefühl).

Bei Renten und auch Immobilien sehe keine Veränderung der Methodik, nur eine Verschiebung der Preisniveaus. Man kann zB den Wert einer Anleihe auch mit Negativzins mathematisch korrekt bestimmen.

Der geringe Zins sollte in der Theorie dann auch höhere Aktienpreise rechtfertigen, da die sog. WACC (weighted average cost of capital) bei der Berechnung des Unternehmensbarwertes sinken und dieser somit steigt. Von daher passt für mich auch dieser Zusammenhang.

Insgesamt sehe ich aber keine verzerrte Bewertung, zumindest nicht bei den Aktienmärkten. Die Maßnahmen der Fed & Co werden natürlich bei der Bewertung berücksichtigt. Man könnte das auch etwas positiver sehen und sagen, der Mensch hat verstanden mit gewissen Maßnahmen Konjunkturzyklen zu glätten, und wendet dieses Wissen gerade in der aktuellen Situation an. Damit meine ich, dass wir aktuell auf Kosten der Zukunft die wirtschaftlichen Konsequenzen der Pandemie abmildern. Die Steuergelder im 750 Mrd Rettungspaket stehen beispielsweise nicht mehr für zukünftige Infrastrukturprojekte bereit. Der Markt würdigt diese stabilisierenden Maßnahmen positiv.

Gruß Georg

Hallo Georg,

ich denke, mit dem Ansatz einer Bewertung der Entnahme liegst Du ganz sicher richtig, auch CAPE scheint mir gut geeignet zu sein.

Dennoch frage ich mich, ob die Optimierung des Betrags nicht vielleicht durch eine andere Vermögensaufteilung stärker beeinflusst wird. Es könnte z.B. ein Puffer vorliegen, der 6, 12, 36 oder sogar 60 Monate reicht. Dadurch kann der Entnahmezeitraum flexibler gehandhabt werden und der Ertragsverlust (Cash gegen Aktien) eventuell mehr als ausgeglichen werden. Außerdem würde es mir viel bedeuten, wenn ich nach so einem Absturz erst einmal mehrere Jahre nicht an meine Aktien müsste und trotzdem genügend Geld hätte.

Als jemand, der zum 31.03.20 aus dem Arbeitsleben ausgeschieden ist, eine sehr relevante Überlegung. 😉

Grüße, Alex

Hallo Alex,

was du schreibst ist völlig richtig. Durch eine veränderte Asset Allokation und eine optimierte Entnahmeregel, über die bestimmt wird wann wieviel von welcher Asset Klasse entnommen wird, lässt sich die Entnahmerate weiter anheben.

Als Asset Klasse kommen in Frage:

– Cash

– Gold

– Staatsanleihen

Bei den Staatsanleihen stellt sich theoretisch noch die Frage nach der Laufzeit / Duration.

Praktisch ignoriere ich die Alternative Staatsanleihen jedoch, obwohl dies die bevorzugte Beimischung in der uns weit vorlaufenden US FiRe community ist. Grund sind der negative yield über alle Laufzeiten und mein persönlicher Glaube daran, dass die Kurse nicht mehr weiter steigen werden.

Verbleiben Cash und Gold. Eigentlich mag ich Gold nicht, aber bei meinen eigenen Untersuchungen kommt Gold deutlich besser Weg als Cash wenn es um die sichere Entnahmerate geht. Denn Gold gleicht langfristig die Inflation aus und ist in Krisen tendenziell negativ mit Aktien korreliert. Hierzu bereite ich gerade einen Blog Artikel vor.

Darauf folgen dann die Fragen wie man den Puffer verbrauchen soll? Wann entnehme ich vom Aktientopf, wann vom Puffer bzw. wie ändert sich der Mix? Wie groß ist der Puffer in % vom Portfolio, und wird der Puffer nach einem Einsatz wieder aufgefüllt?

Diese und andere Fragen interessieren mich auch, und ich habe vor dazu demnächst ein paar Überlegungen mit einer historischen Simulation zu testen. Vorab bedarf es aber noch etwas Arbeit am Rechentool.

Da du jetzt aus dem Arbeitsleben ausgeschieden bist interessiert mich natürlich wie du deinen Lebensunterhalt bestreitest bzw. wie deine Entnahmestrategie aussieht?

Gruß & schöne Ostern, Georg

Hi Georg und Community,

ich denke, dass die Corona-Krise (und Schulden) für diejenigen von uns, die noch ein paar Jahre Ansparen wollen, sehr lehrreich wird. Nach Corona sind wir schlauer, wie Staatsanleihen, Gold, Cash (Banken), P2P-Kredite usw. performt haben.

Ich sehe es auch wie Georg, dass Cash und Gold interessant sind. Zu Gold habe ich ein extrem zwiegespaltenes Verhältnis: langfristig hält es im Gegensatz zu Papiergeld seinen Wert, steigt in Krisen teilweise gegensätzlich zu Aktien, ist extrem mobil, aktuell (noch) steuerlich interessant… Aber der Abbau ist menschlich und ökologisch sehr fragwürdig, Gold hat keinen wirklichen Nutzen, Gold erwirtschaftet keine Zinsen oder Dividenden, die Lagerung von physischem Gold ist unsicher, vielleicht können Menschen irgendwann Gold chemisch/technisch günstig herstellen…

Ich freue mich sehr auf die historische Simulation und den/die begleitenden Berichte.

Liebe Grüße und schöne Ostern, Mario

Hallo Georg,

Dir auch noch schöne Rest-Ostern und ich bin gespannt auf Deine Ergebnisse, werden vermutlich mehrere Artikel, nach dem was Du Dir vorgenommen hast.

Meine Strategie ist viel Cash, kann also locker 5 oder mehr Jahre davon leben. Problematisch wird es somit erst, wenn die Kurse stark fallen und sich lange (!) nicht mehr erholen. Ansonsten habe ich gerade nur eine Aktienquote von 25% und davon sogar >80% gehedged. (Nichts zu verlieren ist gut, aber dennoch kein Ertrag!)

Für Zufluss beim Cash sorgen 50% Immobilien und in 15-25 Jahren diverse Renten (GRV, Ex-Arbeitgeber und privat).

Wenn Du jetzt nachrechnest wirst Du eine Lücke finden, welche aus Krediten resultiert. (Das macht die Liquiditätsplanung noch ein wenig komplizierter, schützt mich aber ein wenig vor Inflation und hebelt meine Rendite.)

Meine Erfahrung aus den letzten 20+ Jahren, Optimierung ist gut, aber erst, wenn Du alles berücksichtigt hast. Ohne Flexibilität wäre ich nicht flexibel genug, um angemessen zu reagieren. Deshalb erst die Vermögensaufteilung, dann der Rest.

Grüße, Alex

PS: Habe vor gut ~8 Jahren schon mal aufgehört. Damals liefen die Börsen gut, außerdem habe ich doch weniger ausgegeben und bspw. das Auto länger gefahren. Hat gut funktioniert und gibt mir viel Zuversicht für diesen Versuch! 😉

Ich verstehe den Sprung von 3,22%, was die Berechnung der initialen Entnahmerate in obigem Beitrag erbringt zu den später angenommenen durchschnittlichen 4,2% nicht. Es scheint, dass ein Inflationsausgleich angenommen wird, der die durchschnittliche Entnahmerate über die Zeit erhöht.

„Für den Vergleich stelle ich auf die mittlere Entnahmerate der CAPE Regel ab, welche mit einem Faktor von 16% bei 4,2% liegt. Da der Wert über 4% liegt, ist auch die erwartete Summe der Entnahmen entsprechend höher.“

Dann scheint es aber auch so zu sein, dass beim Vergleich mit der 4%-Regel bei selbiger keine Inflationsanpassung angenommen wird. Ansonsten müsste ja die durchschnittlche Entnahme bei der Betrachtung der 4%-Regel auch um einiges über 4% liegen.

Werden denn da nicht jetzt Äpfel mit Birnen verglichen?

Äpfel –> CAPE-Ansatz mit Inflationsanpassung der Entnahmerate

Birnen –> 4%-Ansatz ohne Inflationsanpassung der Entnahmerate

Oder was übersehe ich hier?

Hi Hans,

Danke für deinen Kommentar. Ich glaube da liegt ein Missverständnis vor. Beide beiden Regeln ist eine Anpassung um die Inflation vorgesehen. Die im Artikel genannten Entnahmeraten sind aber konstant, da diese sich auf das reale Vermögen beziehen. In der Praxis müsste man dann entsprechend der gemessenen Inflation einen Anpassungsfaktor verwenden, mit dem die SER entsprechend hochskaliert wird.

Die sichere Entnahmerate hängt bei der im Artikel vorgestellten Entnahmestrategie vom aktuellen Niveau des CAPE Ratio ab. Als ich den Artikel geschrieben habe lag das CAPE zu diesem Zeitpunkt bei ca. 25, woraus sich eine SER von 3,22% ableitet. Der Sprung auf 4,2% entsteht, wenn man die SER für alle monatlichen CAPE Werte der letzten 120 Jahre bestimmt, und anschließend den Durchschnitt berechnet. Also die Rate, die man mit der Strategie im Durchschnitt erzielt hätte. Hierbei handelt es sich um historische Betrachtung, während vorher die SER zu einem bestimmten Zeitpunkt bestimmt wurde.

Hope this helps! Georg

Hallo Georg,

Ich habe gerade deinen tollen Artikel gelesen und bin sehr beeindruckt (auch über den mathematischen Zufall der 4%). Das Konzept mit CAPE kannte ich schon, allerdings als dynamische Entnahmeregel mit 1%+50%/CAPE.

Führst du zufällig eine Liste mit den Starcapital CAPE-Werten der letzten Monate oder Jahre? Ich habe auch nach langer Recherche keine Quelle für historische CAPEs außer der vom S&P500 gefunden. Ich hatte mal angefangen mir die Werte für Industrie- und Schwellenländer jeden Monat zu notieren, bin dann aber wieder von abgekommen.

Hallo Philipp,

vielen Dank, die dynamische CAPE Strategie ist mir auch bekannt, ich persönlich mag aber keine schwankenden Entnahmebeträge, Planungssicherheit ist mir wichtig. Auf meinem Blog wirst du auch zukünftig interessante Artikel zum Thema Entnahmestrategien finden, da ich gerade intensiv nach der für mich idealen Strategie suche, und alle (Zwischen-) Ergebnisse hier veröffentliche. Spätestens in ein paar Jahren soll alles fertig sein 🙂

Die Starcapital-Werte zeichne ich aktuell nicht auf. Hätte ich eine solche Historie, dann würde ich die Untersuchung aus dem Artikel gerne auch für den MSCI World durchführen. Die Ermittlung eines CAPE Ratios für den MSCI World ist aber auch nicht ganz einfach. Es werden Marktdaten in hoher Qualität (Inflation, EPS, Aktienkurse) für sehr viele verschiedene Länder benötigt, die dann auch noch mit einer im Zeitablauf schwankenden Marktgewichtung je Land berücksichtigt werden müssen. Und dann wäre es schön auch noch eine viele Jahrzehnte lange Historie zu haben, was bei vielen modernen Indizes nicht möglich ist. Den MSCI World gibt es beispielsweise erst seit 1975, die ersten 10 Jahre werden davon für die CAPE Berechnung „verbraucht“. Es verbleiben 35 Jahre nutzbare Daten, beim MSCI EM sogar nur 22 Jahre (Auflage in 1988). Insofern sind wir alle auch Pioniere in diesem Thema, ich beneide jetzt schon die nachfolgenden Generationen um ihre zukünftigen Datenschätze 🙂 Aber ich frage gerne man bei Starcapital an ob sie bereit wären für ein Projekt wie dieses hier eine Historie herauszugeben.

Gruß, Georg

Hallo Georg, ich bin – wie man vielleicht an meinen letzten Kommentaren sieht – mal wieder dabei mich durch deine gesammelten Werke zu lesen.

Hier sind mir in der Einleitung zwei Sätze aufgefallen, die mich zusammen mit einigen Kommentaren von Joerg zum Nachdenken gebracht haben: „[…]eine Entnahmerate von nur 2,6% möglich gewesen. Wäre man stattdessen nur 2 Jahre später, im September 1931 gestartet, dann wären 5,1% p.a. sicher gewesen.“ und „Ein heftiger Börseneinbruch direkt zu Beginn der Entnahmephase ist der Alptraum eines jeden Privatiers“

Ist das wirklich so? Klar, auf dem Höhepunkt einer Blase kurz vor deren Platzen ist die sichere Entnahme am geringsten. Aber davor hat man ja auch die Rally hoch zur Blase mitgemacht, also sein Kapital deutlich vermehrt, so dass diesen 2,6% von 1929 ein höherer Kapitalstock zugrunde liegt, als wenn es davor „nur“ die 7% p.a. durchschnittlicher Börsen gegeben hätte. Und für die 5,1% von 1931 ist mein Kapital von 1929 aus gesehen ja auch massiv geschrumpft.

Wäre es vielleicht mal einen Artikel wert, sich anzugucken was eine 10,20,30 jährige Ansparphase mit 1000€ pro Monat mit anschließender 30,40,60 jähriger Entsparphase im Zeitverlauf für sichere Entnahmebeträge (in €/Jahr zzgl. Inflationsanpassung) bedeuten und ob sich hier vielleicht andere Szenarien als den typischen Börsencrash ergeben, die für den Privatier bedeutsam sein können? 🙂

Hi Timo,

die Entnahmerate habe ich in dem Artikel immer auf das aktuell vorhandene Kapital gerechnet, die Kursentwicklung im Zeitablauf ist nicht berücksichtigt. Dieser Artikel sollte die Antworten auf Deine Fragen enthalten: https://www.finanzen-erklaert.de/forward-entnahmerate/

Du hast recht, meine Überlegungen sind alle in dem forward Artikel drin und beantwortet. Den habe ich wohl zu oberflächlich gelesen 🙂

Wie ist der Vanguard Retirement Nest Egg Calculator zu sehen?

https://retirementplans.vanguard.com/VGApp/pe/pubeducation/calculators/RetirementNestEggCalc.jsf

Ich finde die Ergebnisse fast zu optimistisch!

Oder täusche ich mich?

Danke Für jede Antwort!

Nettes Tool, danke für den Link. Weshalb findest Du die Ergebnisse zu optimistisch?

Klick einmal bei einer „ewigen“ 4% – Entnahme aus 100% Aktien auf „Projected savings Balance“ unten rechts. Beispielsweise US$ 200.000,00 aus denen jährlich US$ 8.000,00 (die berühmten 4%) entnommen werden bei 50 Jahren Laufzeit. Das Ursprungskapital würde nur zu 80% dafür reichen aber ich kann mir gleichzeitig begründete Hoffnung auf ein Depot im hohen zweistelligen Millionenbereich machen (rechts klicken). Was stimmt hier nicht?

Ich halte den Rechner nicht für zu optimistisch sondern für zu konservativ. Ein typisches Problem von Monte Carlo versus historischer Simulation. Die Mean Reversion Effekte werden mit Monte Carlo nicht korrekt abgebildet.

Gut, dann die US$ 200.000,00 in 100% Aktien ohne Entnahmen für 50 Jahre. Reicht „nur“ zu 99% obwohl nichts entnommen wird kann aber ein Depot von über US$ 160,0 Mio. werden, also eine Verachtundertfachung / x 800. Dies entspäche einer Rendite von 14,0% p.a. nach meiner Rechnung.

Danke für Dein Mitdenken!

Das erscheint in der Tat zu optimistisch. Ich habe auf die Fail-Rates geguckt. Für 30 Jahre 100% Aktien weist das Tool eine viel zu hohe Fail-Rate aus. Die Überschätzung des Endwertes ist wahrscheinlich auch auf die Monte-Carlo zurück zu führen.

Aus Sicht des Marketings natürlich klasse aber genau solche optimistischen Rechnungen sind es warum viele Anleger längerfristig an der Wirklichkeit scheitern.

Das ist ungefähr genau so wie bei den Steuersparimmobilien vor + / – 25 Jahren wo es auch jeweils glückliche Rechnungen hinsichtlich der finanziellen Vorteilhaftigkeit gab.

Nur was hätte heute ein Investor, der eine solche Immobilie damals erworben hat und alle Unterdeckungen sowie unerwarteten Kosten seither glücklich ausgleichen konnte heute an Wert bzw. Rendite erzielt?

Das Problem liegt wie gesagt in der Monte Carlo. Hinter dem Link unter den Ergebnissen findet man konkrete Details. Es werden zufällig jährliche Renditen aus der Historie gezogen und miteinander kombiniert. Dadurch können unrealistische Verläufe entstehen. Es ist beispielsweise in der MC möglich dass das historische beste oder schlechteste Jahr sich mehrfach hintereinander wiederholt. Dadurch kommt es dann zu übertrieben optimistischen oder pessimistischen Rendite-Reihenfolgen. In der tatsächlich Historie beobachten wir aber die Regression zum Mittelwert. Es bedürfte eines komplexeren Modells um diese besser abzubilden.

Nochmals vielen Dank für Dein Mitdenken!

Hallo Georg,

ich habe nochmal eine Frage zum Themengebiet „Marktbewertung, Zinsumfeld, Unternehmensgewinne und Dividendenzahlungen“.

Die Anhänger von ausschüttungsorientierten Strategien (Dividendenstrategien) sind häufig der Auffassung, dass die Marktbewertung (Kurs) egal sei, Hauptsache die Dividenden würden gezahlt und bestenfalls regelmäßig erhöht.

Die Anhänger von thesaurierenden ETFs betonen, dass es auf die Gesamtrendite (Kursgewinne und Ausschüttungen) ankommt, und dass auf dieser Basis eine selbstgewählte sichere Entnahme durchgeführt werden kann. Gegenüber der Dividendenstrategie hätte diese Form der selbstbestimmten, sicheren Entnahme (SWR) wesentliche Vorteile. Diese Vorteile sind u.a. volles Spektrum an Aktien (im Gegensatz zu Einschränkung auf Dividendenzahler und Stock Picking), passiv (der Markt entscheidet, was gerade gut läuft und was nicht – Branchen, Wachstum, Value etc.), gleichbleibende Entnahmehöhe unabhängig von Kurs- und Gewinnentwicklungen der Unternehmen (selbst gebastelte stabile Ausschüttung) und steuerschonend (Dividenden müssen immer voll versteuert werden).

Im Zuge der Marktbewertungsdiskussion, die hier immer mal wieder explizit oder zwischen den Zeilen mitschwingt, kommt mir der (vermutlich nicht besonders innovative) Gedanke, dass sich die Marktbewertung (Kurs) dauerhaft z.B. halbieren könnte, wobei die Gewinnentwicklung der Unternehmen sich nicht wesentlich verändert. Der S&P 500 hat aktuell ein KGV von knapp 33. Ich weiß nicht, wie das historische KGV des S&P 500 aussieht, aber es wäre doch grundsätzlich denkbar, dass sich der S&P500 im Kurs halbiert, z.B. weil die Zinsen steigen und damit alternative risikoarme Anlagen mit entsprechenden Renditen für Anleger zur Verfügung stehen und Aktien damit nur noch ein durchschnittliches KGV von 17 z.B. über Jahrzehnte zugestanden wird, wenngleich die Gewinne der Unternehmen größtenteils unverändert bleiben, bzw. im großen Bild natürlich viele Unternehmen aufgrund der höheren Zinsbelastung verschwinden, neue hinzukommen, und eine neue Marktphase auf grundsätzlich niedrigerem Kurs- und Bewertungsniveau beginnt.

Wenn es so kommt, ist natürlich immer noch die thesaurierende Strategie besser als die Dividendenstrategie, mit ihren Argumenten, wie oben beschrieben. Aber im Grunde genommen schwindet der Aspekt der Kursentwicklung (Gesamtrendite = Kursentwicklung + Dividende) wenn diese über viele Jahre oder Jahrzehnte negativ ist. Oder anders gesagt: Während der SWR-Typ sich ständig fragen muss, „droht mir die Pleite?“, kann der Dividendentyp sagen: „Kurse waren mir schon immer egal, Hauptsache die Dividende kommt.“

Oder ist dieses Szenario, dass sich die Kurse aufgrund eines veränderten Zins- und Liquiditätsumfelds halbieren und gleichzeitig die Gewinne (und damit die Ausschüttungen) der dividendenzahlenden Unternehmen im Durchschnitt aber unverändert bleiben in dieser Form undenkbar?

Und wenn man sich die Bewertung der Emerging Markets im Gegensatz zur Developed World anschaut, dann könnte man auf die Idee kommen, die Emerging Markets in den nächsten Jahren zu bevorzugen, denn die Schere wird sich bestimmt mal wieder schließen:

https://www.msci.com/documents/10199/c0db0a48-01f2-4ba9-ad01-226fd5678111

@EM sind doch unterbewertet, oder?

zu „Bewertung der Emerging Markets im Gegensatz zur Developed World anschaut, dann könnte man auf die Idee kommen, die Emerging Markets in den nächsten Jahren zu bevorzugen, denn die Schere wird sich bestimmt mal wieder schließen“

Genau, „bestimmt & mal wieder“, oder?

WIE schliesst sich denn die Bewertungsschere?

Statt eines starken Abfalles der Bewertung von Aktien westlicher Laender, gibt es eine Aufwertung der „unterbewerteten“ Wladimir- und Jinping-Aktien?

WARUM schliesst sie sich?

Weil es gaaanz langfristig eine Regression zur Mitte gibt (gibt es nicht auch Kipppunkte)?

Weil die Second Movers genau diesen Bewertungsunterschied erkennen werden, nachdem ich gekauft habe?

WANN schliesst sie sich?

Schon bald? Stehen wir jetzt eher wie bei 1929 (stuermische See voraus)? oder eher wie bei 1990 (Welthandels-Explosion voraus)?

„Alle Menschen werden Brueder?“, es gibt keinesfalls eine sich vertiefende Blockbildung mit Behinderung von Handel und Wachstum in der mittelfristigen Zukunft? Weil, die Menschen sind jetzt so reif, gebildet und wissend, dass sich archaische Gepflogenheiten wie Ungerechtigkeit/Unterdrueckung/Raub/Kriege keinesfalls (bei uns) wiederholen werden?

Das schoene an einer markt-kapitalisierungs-basierten Gewichtung ist: „Ich weiss nicht was, wann kommt; ich weiss nicht wer, wann gewinnt, ich hoffe darauf, dass die Welt irgendwie weitergeht, dann bin ich dabei (im Guten wie im Schlechten)“.

Wetten sind erlaubt, oft sieht es im Rueckspiegel nicht mehr wie eine Wette aus, sondern wie vernuenftiges, vorausschauendes Handeln oder das Gegenteil 😉

Viel Glueck, Joerg

Du hast ja so Recht. 🙂

Hallo Matthias,

ich denke, ganz falsch liegst du da nicht: Natürlich könnten Aktien für die Marktteilnehmer im Verhältnis zu anderen Anlagen unattraktiver werden und dann würden sich auch die Kurse auf einem niedrigeren Niveau einpendeln.

Allerdings:

> Während der SWR-Typ sich ständig fragen muss, „droht mir die Pleite?“, kann der

> Dividendentyp sagen: „Kurse waren mir schon immer egal, Hauptsache die Dividende

> kommt.“

Wenn der Dividendentyp nicht auf Teufel komm raus irgendwelches „high yield“-Zeug gekauft hat, sondern einfach den Vanguard All-World, dann hat er im Moment eine (nominale) Dividendenrendite von ca. 1,4% vor Steuern. Falls diese Ausschüttung genügt, um seinen Lebensunterhalt zu sichern, behaupte ich auf Basis von Georgs historischen Analysen, dass auch eine withdrawal rate von 1,4% (inflationsindexiert) absolut sicher ist.

Die Krux ist meines Erachtens aber, dass manche „Dividendentypen“ annehmen, Dividenden seien quasi ein Zins, der ohne Ausfallrisiko dauerhaft gezahlt würde, und suchen sich dann Aktien mit der höchsten Dividendenrendite. Ich nehme aber an, dass der Aktienmarkt im Wesentlichen effizient ist, so dass eine hohe Dividendenrendite vermutlich bedeutet, dass es wesentliche Risiken für das jeweilige Unternehmen gibt, denn sonst wäre der Kurs im Verhältnis zur Ausschüttung höher.

Und nicht zuletzt dürften bei einem großen Zinsanstieg auch viele Unternehmensgewinne zurückgehen, weil die Unternehmen ja auch Zinsen auf Fremdkapital zahlen müssen.

Der Fokus auf Dividenden ist meines Erachtens eine psychologische Krücke. Die kann nützlich sein (regelmäßige Ausschüttungen symbolisieren Belohnung, bestärken im Durchhalten), aber auch zu irrationalen Verhaltensweisen führen (nur Aktien von Dividendenzahlern kaufen, Auswahl aufgrund von Dividendenrendite).

Moin Matthias,

interessante Gedanken! Du hast die Vorteile der Entnahme ggü. Der Dividendenstrategie sehr gut zusammengefasst:

1) Man spart Steuern – gerade in Zeiten schlechter Kursentwicklung wirkt die reduzierte Steuerlast wie ein risikomindernder Puffer. Diesen Effekt habe ich bei der Dividendenstrategie nicht, denn hier sind die „Entnahmen“ immer voll zu versteuern

2) Diversifikation: bei der Dividendenstrategie werden Ausschüttungen benötigt. Unternehmen, die auf Wachstumskurs sind und ihre Gewinne lieber reinvestieren statt auszuschütten sind daher nicht im Portfolio. Das schadet der Diversifikation und damit dem Chance-Risiko Profil.

3) Kontrolle: nicht ein fremder CEO, der die Höhe der Dividende festlegt, bestimmt das Budget, sondern man selbst. Das ist sicherlich auch eine Frage des Persönlichkeitstyps. Ich entscheide lieber selbst wie hoch die Ausschüttung ist, und gewinne dadurch auch die Sicherheit, dass diese in der gewünschten / benötigten Höhe kommt.

4) Flexibilität: eine Planung, in der man z.B. zunächst 5 Jahre viel entnimmt, um dann, wenn z.B. mit 67 die Rente einsetzt, wieder deutlich weniger zu entnehmen, lässt sich mit einer Dividendenstrategie nicht vernünftig abbilden. Hier hat man entweder immer zu viel oder zu wenig Kapital. Richtige Entnahmepläne lassen sich damit nicht formulieren. Höchstens ein Add-on zur Rente.

Großer Vorteil der Dividendenstrategie:

Der größte Vorteil liegt auf der psychologischen Seite, und man muss sich nicht so sehr den Kopf zerbrechen. Einfach ein paar Aristokraten ins Depot legen und weiterschlafen. Einmal akzeptieren, dass Bewertung nicht so wichtig ist (bei der Entnahme übrigens auch nicht, siehe Entnahmeparadoxon), und dann den CEO machen lassen. Er wird ja schon wissen auf wieviel Kapital das Unternehmen verzichten kann, ohne dass der Erfolg gefährdet ist…

Bzgl. CAPE: wir werden sehen was passiert. Vielleicht werden die hohen Erwartungen der Investoren auch realisiert. Dann bleiben die Kurse, wo sie aktuell sind, bzw. steigen noch etwas. Die Gewinne steigen aber deutlich stärker, und das CAPE sinkt auf natürlichem Niveau wieder ab. Vielleicht komen die Gewinne aber auch nicht, und es kommt zu einer Kurskorrektur. Oder alles bleibt, wie es ist, und das ist einfach die neue Welt. Ich bin gespannt darauf was uns die Zukunft zeigen wird, und ziehe bis dahin einfach weiter mein Ding durch. Das hat sich am Ende trotz aller Gedanken vorab immer als die beste Vorgehensweise herausgestellt 😊

@Dividendenstrategie

Ein Fehler der Dividendenstrategler ist mE der selbe, den Leute machen, die auf Versicherungsloesungen (nominale Ausschuettungen/Zahlungen) im Ruhestand setzen:

Waehrend wir bei Entnahmestrategien auf reale Wertentwicklung und inflationsangepasste Entnahmen achten, tun das Dividendenstrategler oder auf nominale Zahlungen (Versicherungsloesungen, Zinsen) setzende Anleger nicht.

Anstatt sich einer vernuenftigen Berechnungsweise zu stellen (reale, statt nominale Ausschuettungen ueber die Zeit) wird auch noch mit Kennzahlen wie YoC (Yield on Cost also das Verhaeltnis von aktueller Ausschuettung von x zum Anschaffungspreis [vor vielen Jahren] von y gebildet) eine cognitive Verzerrung gefuettert.

Der Grund ist nachvollziehbar: bei kleinen Inflationsraten (bis 2% pa?) fehlt die Erfahrung einer unmittelbaren „Gefahr“ ueber wenige Jahre. Viele Jahre (>10?) sind aber nicht gut vorstellbar fuer unser Gehirn? Die letzten Dekaden hoher Inflation (70er/80er) liegen so weit zurueck, dass ein kollektives Gedaechtnis fuer Inflationsgefahr fehlt? Bei 3-5% pa wie kuerzlich, daemmert es dem einen oder anderen aber vielleicht doch …?

Die unausgesprochene Hoffnung der Dividendenstrategler ist: bei 3% pa Inflation bekomme ich auch nominal 3% mehr jedes Jahr ausgeschuettet (weil zB die Unternehmen die Inflation an die Kunden weitergeben koennen und deshalb natuerlich auch die Dividenden in aehnlicher Hoehe jaehrlich steigern wuerden). Da aber auch hochausschuettende Unternehmen als Raedchen im Gesamtsystem nicht losgeloest von aeusseren Faktoren sind, ist diese Hoffnung mE naiv? In rezessiven/stagnierenden Phasen werden auch Dividenden kaum erhoeht (bzw die reale Kaufkraft erhalten)?!

Selbst, wenn man nur auf Unternehmen setzen wuerde, die in der Rueckschau genau das geschafft haben (Tabak? Infrastruktur?) ist das eine riskante(re?) Wette, als auf die gesamte Weltwirtschaft mit Welt-AG-ETF und Entnahmesystematik zu setzen?

Natuerlich darf jeder trotzdem auf Dividenden setzen. Unser Leben ist ein Leben mit ganz vielen (oft unbewussten?) kleinen und grossen Wetten! Was bei dem einen klappt (pers. Entnahmepfad in einem best. Zeitraum), scheitert bei dem anderen und umgekehrt …

LG Joerg

Hallo Georg,

über Star Capital kann ich keine StockMarketValuation mehr bekommen.

Hast Du mittlerweile eine neue Quelle für Nicht-US-Daten aufgetan?

Viele Grüße

Hi Mirko,

probiere es mal hiermit: https://indices.cib.barclays/IM/21/en/indices/static/historic-cape.app

Ansonsten immer wieder mal googeln, die Quellen ändern sich gelegentlich.

Besten Dank!

Guten Tag Georg,