Heute habe ich wieder die Ehre eine spannende Fallstudie vorzustellen. Es geht um Florian (45) und Anna (40), die sich vor gut einem Jahr auf ihre Reise in die finanzielle Unabhängigkeit begeben haben. Doch damit nicht genug. Das Ziel ist nicht nur ein vorgezogener Ruhestand mit einer Netto-Rente von 4.000 Euro pro Monat, sondern auch ein Eigenheim im Wert von 750.000. Darüber hinaus besonders: Finanzierung des Eigenheims und Entnahmephase überschneiden sich, d.h. der Kredit zur Immobilienfinanzierung wird als Privatier getilgt. Dieses Vorhaben sollte man im Vorfeld besser nicht mit seiner Bank besprechen. Ein Grund, weshalb diese so wie auch alle anderen Fallstudien auf meinem Blog weitestgehend anonymisiert sind.

Die beiden haben mich gebeten, dieses Vorhaben gründlich zu analysieren und auf seine Machbarkeit zu überprüfen. Am Ende konnten wir auch noch durch eine Optimierung der Immobilienfinanzierung den Start der Entnahmephase um mindestens ein Jahr vorverlegen. Ein Hinzugewinn an Lebensqualität, der mit Geld kaum aufzuwiegen ist. Doch dazu später mehr, im 2. Teil des Blogbeitrags, in dem ich einige Ergebnisse unserer Zusammenarbeit vorstelle.

Teil 1 – Interview

Anna und Florian haben als zufriedene Kunden auch gerne meine neue Interview-Serie unterstützt. Vielen Dank für Euren Beitrag, mit dem wieder etwas mehr Transparenz in die noch junge deutsche FI-Community kommt. Bühne frei für Florian und Anna:

Name, Alter, Beruf, Familienstand, Wohnort (ungefähr)?

Wir, Florian (45) und Anna (40) sind verheiratet, haben ein Kind und leben in Norddeutschland.

Was sind Eure Hobbies und Interessen?

Sport, Musik, Kulinarisches, Reisen & Neues entdecken. Seit kurzem auch Sparquoten und Entnahmestrategien 😉

Werdegang & Beruf – womit verdient Ihr Euer Geld?

Wir arbeiten beide bei unterschiedlich großen internationalen Konzernen, Florian als leitender Angestellter, Anna als kaufmännische Angestellte.

Wie hoch ist Euer Netto-Gehalt inklusive sonstiger Einkünfte?

Unser monatliches Netto-Gehalt liegt incl. aller Sonderzahlungen bei ca. 8.000€.

Wie hoch war Eure durchschnittliche Sparquote in den letzten 5 Jahren und im letzten Jahr (schätzungsweise)?

Unsere durchschnittliche Sparquote lag in den letzten 5 Jahren bei ca. 25%. Im letzten Jahr hat sich jene auf knapp über 50% erhöht. Hauptreiber für die Erhöhung im letzten Jahr waren zum einen die fehlenden Ausgabemöglichkeiten (Reisen, Restaurantbesuche, Kulturveranstaltungen) durch die Corona Beschränkungen. Zum anderen haben wir die ruhigen Abende im Lockdown genutzt, um unsere Ausgaben generell auf den Prüfstand zu stellen und kritisch zu hinterfragen. So planen wir durch eine noch bewusstere Ausgabensteuerung (was ist uns wichtig / was brauchen wir wirklich?) unsere Sparquote auch nach der Rücknahme aller Corona Einschränkungen auf ungefähr dem aktuellen Level zu halten.

U.a. sind wir in die günstigste Krankenkasse gewechselt und haben die Mehrheit unserer Versicherungen gekündigt. Jene Versicherungen waren teilweise redundant, aber auch unser bisher erlangtes Vermögen gibt uns das Gefühl auf Notlagen ausreichend vorbereitet zu sein.

Wie hoch ist das Ziel-Vermögen bzw. welches monatliche Netto-Budget wird angestrebt?

Unser angestrebtes monatliches Netto-Budget liegt bei ca. 4.000€.

Wie hoch ist das aktuelle Vermögen / wie setzt es sich zusammen? Wie wurde das Vermögen erlangt?

Unser aktuelles Brutto-Vermögen beträgt in Summe ca. 610.000€ und setzt sich im Wesentlichen aus Aktien-ETFs, Anleihen, Tagesgeld sowie einer Betrieblichen Altersvorsorge zusammen (zzgl. 160.000€ gebunden als Eigenkapital in einer Immobilie). Mehrheitlich wurde das Vermögen durch unsere eigenen Sparbeträge erlangt. Ein Teil stammt aus dem Erlös eines früheren Immobilien-Projektes und zu sehr geringen Anteilen aus familiären Schenkungen. In der Vergangenheit haben wir immer etwas gespart, allerdings ohne ein konkretes Ziel vor Augen.

Was ist Eure Motivation für die finanzielle Unabhängigkeit?

Das Wissen um die finanzielle Unabhängigkeit haben wir nicht von unseren Familien oder aus unserem Freundeskreis erhalten. Recht glücklich und zufrieden mit unserem aktuellen Leben & Arbeit hatten wir bisher nicht aktiv über das Konzept der finanziellen Unabhängigkeit nachgedacht, bzw. nicht erwartet, dass wir dazu überhaupt die Möglichkeit haben. Primär durch die Fragestellung wie wir unser Erspartes am Besten anlegen, sind wir vor drei Jahren zufällig auf die Publikationen von Robert Kiyosaki (Rich Dad Poor Dad) und Bodo Schäfer (Der Weg zur finanziellen Freiheit) gestoßen. Jene Bücher vermitteln etwas plakativ wahrscheinlich nur das fundamentale Basiswissen, waren aber der Grund dafür, dass wir uns mit dem Konzept der finanziellen Unabhängigkeit überhaupt auseinandergesetzt haben. Bei weiteren Recherchen zu einer möglichst sicheren Entnahmestrategie und wie sich heutiges Vermögen, regelmäßige Sparbeträge sowie zukünftige Zahlungen (z.B. Rente, bAV, Immobilienverkäufe, Erbe) miteinander sinnvoll verknüpfen lassen, sind wir über Georgs informativen Blog gestolpert. 😉

Unsere Motivation und Antrieb ist es, nicht bis zum 67. Lebensjahr in Vollzeit angestellt arbeiten zu müssen und schon deutlich früher (wenn man noch relativ jung & hoffentlich auch gesund ist) die Freiheit zu haben, noch selbstbestimmter zu leben. Das Wissen, ab einem bestimmten absehbaren Zeitpunkt wahrscheinlich nicht mehr (oder nicht völlig) vom Erwerbseinkommen abhängig zu sein, ist bereits heute sowie mit dem Gedanken an zukünftige Krisen ein Gewinn, welcher den täglichen Alltag um eine gute Portion Gelassenheit bereichert.

Teilzeit oder harter Cut, und mit welchem Alter?

Dies ist abhängig von der Beantwortung der nächsten Frage und natürlich auch wie sich unser Vermögensaufbau bis dahin entwickelt. Sollten wir keine signifikanten Treiber zur unmittelbaren Veränderung identifizieren, können wir uns gut vorstellen noch ca. 10 Jahre (also bis Anfang/Mitte 50) in unseren aktuellen Berufen in Vollzeit zu arbeiten.

Wir denken heute, dass wir uns später aus dem Angestelltenverhältnis wahrscheinlich via Teilzeit oder einem Sabbatical schrittweise an die neu gewonnene Freiheit herantasten werden.

Wie stellt Ihr Euch die Zeit als Privatier vor?

Die Antwort auf diese Frage müssen wir uns in den nächsten Wochen und Monaten noch erarbeiten und werden das Ergebnis in den folgenden Jahren sicherlich regelmäßig diskutieren / modifizieren. Als nächsten konkreten Schritt haben wir geplant unseren derzeitigen Alltag einer Sweet Spot Analyse (Link) zu unterziehen.

Danach wollen wir uns in einem Brainstorming der Fragestellung „was möchten wir nach Erreichung der finanziellen Unabhängigkeit machen?“ nähern. Vielleicht führen einige Elemente aus diesem Brainstorming zu unmittelbaren Änderungen oder geben eine Antwort auf die Frage, ob wir in Teilzeit hinübergleiten oder mit einem harten Cut direkt in ein neues Abenteuer starten.

Untätig werden wir aber sicherlich nicht bleiben – weiter Neues lernen und Reisen werden wichtige Bestandteile dieses „finanziell unabhängigen“ Lebens sein, sowie soziales Engagement / Umweltschutz.

Was soll mit dem Restvermögen am Ende der Entnahmephase geschehen?

Sollten wir gut geplant und die Märkte sich ebenfalls im Rahmen der Erwartungen entwickelt haben, so möge unser Nachwuchs das verbliebene Restvermögen hoffentlich weise zu nutzen wissen (ein starkes Wertefundament sowie grundlegendes Finanzwissen zu vermitteln, sind dann unsere vorbereitenden Aufgaben für die nächste Jahrzehnte).

Welche Tools nutzt Ihr?

Um den Überblick über unser Portfolio zu behalten nutzen wir „Portfolio Performance“ (Link) und auf der Ausgabenseite nutzen wir „iFinance“ (Link) als Haushaltsbuch.

Was möchten wir den Lesern sonst noch mit auf den Weg geben?

Der Prozess des Entdeckens der finanziellen Unabhängigkeit war/ist für uns eine tolle und bereichernde Erfahrung, welche uns noch bewusster über unser Leben sowie unsere Prioritäten hat nachdenken lassen. In Folge dessen stellte sich „leider“ ein Phänomen ein, dass manche der bisherigen materiellen Freuden Ihren Reiz verloren haben – es fällt uns dadurch aber auch leichter, jene materiellen Wünsche dem Ziel der finanziellen Unabhängigkeit unterzuordnen.

Diese Erkenntnis sowie ein tieferes Empfinden von Zufriedenheit & Gelassenheit sind der eigentliche Gewinn, unabhängig davon, ob am Ende die finanzielle Unabhängigkeit gelingt. Insbesondere da wir „FIRE“ erst relativ spät für uns entdeckt haben, sind wir immer noch erstaunt, dass dieses Ziel für uns erreichbar scheint … man muss sich nur auf den Weg machen.

Teil 2 – Analyse

Das war das Interview mit Florian und Anna, noch mal vielen Dank für den Einblick in Eure Finanzen und Pläne! Jetzt kommen wir zum Analyse-Teil der Fallstudie, und werfen einen detaillierten Blick auf die hinter diesem Vorhaben stehende Finanzplanung. Folgende Grafik gibt einen Überblick über die aus dem vorhandenen Vermögen und dem Humankapital resultierenden Cash-Flows:

Der obere Teil stellt die Cash-Flows dar, welche innerhalb des Renten-Planungstools nicht einer Besteuerung unterzogen werden. Auf der linken Seite (oben) die Investments in das ETF-Portfolio, aufgeteilt in drei Zeitabschnitte. Ab März 2023 sinkt der monatliche Sparbetrag signifikant. Die Erklärung dafür findet man auf der rechten Seite der Tabelle. Denn ab 2023 werden die Kreditraten für das Eigenheim fällig. Insgesamt gibt es zwei Kredittranchen, eine klassische Tranche und ein KfW Darlehen. Im Jahr 2048 wird der letzte Kredit getilgt und die Immobilie abbezahlt sein. Das ist in 27 Jahren, dann sind Florian und Anna schon längst in der Privatiers-Phase. Bei der Planung der Entnahmephase ist diese temporäre zusätzliche Ausgabe berücksichtigt, wie wir gleich noch detailliert sehen werden.

Bereits nur 7 Jahre nachdem die Immobilie vollständig abbezahlt sein wird, dann wird Florian 80 sein, ist auch schon wieder deren Verkauf geplant. Der Verkaufspreis soll in 34 Jahren gemäß einer jährlichen Wertsteigerung von 2% bei knapp 1,5 Millionen liegen. Während sich der nominale Wert im Zeitablauf annahmegemäß verdoppelt, kommt es in den meisten historischen Szenarien aufgrund der Inflation zu einem realen Wertverlust. Die geplante Wertentwicklung des Eigenheims ist also durchaus konservativ.

Alle weiteren Cash-Flows erklären sich durch mehrere Positionen der betrieblichen Altersvorsorge (BAV), einer steuerfreien kapitalbildenden Lebensversicherung aus der guten alten Zeit (LV), einer Festgeldposition und dem erwarteten Erbe. Bei Bestimmung des geplanten Zahlungszeitpunktes eines Erbes empfehle ich analog dem eigenen Planungshorizont vorzugehen. Florian und Anna sind meiner Empfehlung gefolgt, das Erbe kommt demnach zum 100. Geburtstag der Eltern.

Bezüglich der Betriebsrenten ist zu erwähnen, dass Florians Arbeitgeber die Rendite an den Aktienmarkt gekoppelt hat, jedoch mindestens 2% p.a. für den Fall, dass die tatsächliche Rendite am Ende doch geringer ausfällt. Ein super Angebot, das jeder Arbeitnehmer nach Möglichkeit annehmen sollte. Innerhalb der Rentenplanung verknüpfe ich die Entwicklung des BAV Guthabens mit der Aktienmarktrendite und erfasse zusätzlich die Rendite-Untergrenze von 2%.

Sobald alle Daten sorgfältig erfasst sind, kann die Risikoanalyse beginnen

Welchen Risiken müssen Anna und Florian erwarten? Nachdem die zukünftigen Zahlungsströme präzise im Renten-Planungstools erfasst wurden, werden diese sowie alle bereits vorhandene Vermögensgegenstände (hier: 250.000 Euro Aktien ETF-Vermögen) auf eine historische Zeitreise geschickt: Aufgrund unterschiedlicher Verläufe von Inflation und Aktienmarkt gab es im Zeitraum von 1900 bis 2020 insgesamt 12 Monate x 120 Jahre = 1.440 Möglichkeiten die Entnahmephase zu erleben. In manchen Zeitabschnitten hätte das Paar Glück gehabt. Eine positive Marktentwicklung hätte üppige Entnahme aus dem Vermögen zugelassen. Doch manchmal war Fortuna weniger gnädig und ein schwerer Crash zu Beginn der Entnahmephase reduzierte das mögliche Budget.

Das Renten-Planungstool ermittelt für alle 1.440 historischen Verläufe und in Abhängigkeit vom Beginn der Entnahmephase den maximal möglichen Entnahmebetrag. Die folgende Tabelle stellt die mit Hilfe der historischen Simulation ermittelten 1.440 Monats-Budgets aufsteigend von links nach rechts dar:

Abbildung: Budgettabelle im Basis-Szenario

Jede Zeile steht für einen bestimmten Start in die Entnahmephase. Startet die Entnahmephase beispielsweise schon kommenden Jahr, im Juni 2022 (erste Zeile), dann sind gemäß historischer Analyse sogar Verläufe denkbar, in denen es erforderlich gewesen wäre, noch zusätzliches Einkommen zu generieren, um überhaupt die Finanzierung der Immobilie stemmen zu können (negative Budget-Werte). Vom eigenen Lebensunterhalt ganz zu schweigen. Ein früher Eintritt in die Entnahmephase ist für die beiden offensichtlich unrealistisch.

Es ist zu beachten: Je mehr Zeit vergeht und je länger der Lebensunterhalt mit eigenen Händen verdient wird, desto mehr Vermögen wird gebildet. Außerdem verkürzt sich auch die Dauer der Entnahmephase, denn das Ende der Finanzplanung ist fix. Das monatliche Budget wächst daher mit fortlaufender Zeit (exponentiell).

Die einzelnen Spalten bilden die Risikoperspektive ab. Die Spalte „50%“ zeigt den Median, d.h. in 50% der 1.440 möglichen Verläufe hätte man mehr bzw. weniger pro Monat entnehmen dürfen. Würden Anna und Florian im Juni 2028 (erste Zeile) in die Entnahmephase starten und jeden Monat über 4.273 Euro netto verfügen, dann würden Sie mit einer Wahrscheinlichkeit von 50% vor dem geplanten Ende der Entnahmephase ihr ETF-Depot vollständig entsparen und auf das Niveau der gesetzlichen und betriebliche Rente abrutschen.

Da ein solcher Verlauf mit deutlichen Einbußen der Lebensqualität verbunden ist, wird in der Regel auf einem konservativeren Niveau geplant. Die linke Seite der Tabelle, die Risikoseite, stellt die beobachteten adversen Verläufe fein aufgefächert dar. So können sich Florian und Anna dem eigenen Risikoappetit entsprechend sehr gut orientieren. Um ein monatliches Budget von 4.000 Euro zzgl. der Immobilienfinanzierung garantiert darstellen zu können, müssen die beiden gemäß meiner Kalkulation noch bis Juni 2033 arbeiten. Florian wäre dann bereits 57 Jahre alt.

Dieser Wert ist jedoch nur als konservative Obergrenze zu verstehen. Die Kernbotschaft lautet hier: das Vorhaben ist definitiv machbar, auch unter schwierigen Umständen. Es dauert dann halt nur 2 Jahre länger als erhofft. Wahrscheinlich werden sich die Dinge jedoch wesentlich besser entwickeln, und Florian und Anna können bereits viel früher in die Entnahmephase einsteigen. Es empfiehlt sich daher die Finanzplanung regelmäßig zu überprüfen.

Die Kaufkraft bleibt im Zeitablauf erhalten

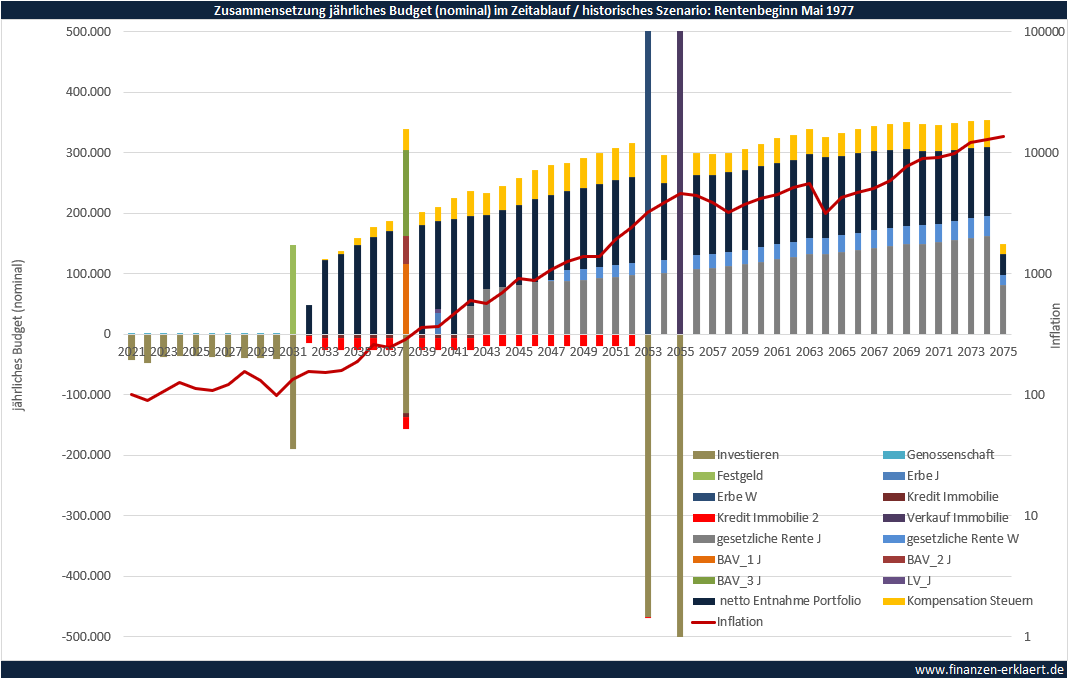

Ein wichtiger Aspekt, den ich an dieser Stelle gerne noch einmal ansprechen muss, ist die in der Planung enthaltene Inflationsanpassung. Die monatlichen Budgets aus der Tabelle oben sind in heutiger Kaufkraft gemessen. Der tatsächliche Betrag, der zukünftig monatlich entnommen wird, wächst im Zeitablauf analog zur Inflation. Die Kaufkraft bleibt also erhalten. Der folgende Chart zeigt wie sich das Budget pro Jahr im Zeitablauf entwickelt und zusammensetzt:

Dem Preisniveau entsprechend (rechte Achse, rote Linie), wächst auch das verfügbare Budget im Zeitablauf. In dem hier zugrundeliegenden Verlauf (Szenario 70er Jahre Ölkrise mit hoher Inflation), würden Florian und Anna zu Beginn der Entnahmephase im Jahr 2036 / 2037 bereits gute 200.000 Euro pro Jahr entnehmen, um das heutige Kaufkraft-Niveau von 12 x 4.000 Euro pro Monat = 48.0000 Euro pro Jahr zu erhalten.

Florian und Anna tilgen während der Entnahmephase

Auf den ersten Blick fallen die langen Balken der 4 hohen Einmalzahlungen auf. Ebenfalls gut zu erkennen: die Kreditraten für die Immobilienfinanzierung bis 2047 einschließlich (rote Balken unterhalb der waagerechten Null-Linie). Diese sind in der Kalkulation des monatlichen Budgets als zusätzliche Ausgabe bereits berücksichtigt. D.h. die Kreditraten sind nicht von den kalkulierten realen 4.000 Euro monatliches Budget zu zahlen, sondern werden zusätzlich entnommen, bis der Kredit vollständig getilgt ist. Die Grafik verdeutlicht auch wie die Kredit-Schulden durch die starke Inflation sozusagen wegrelativiert wurden. Inflation hat in gewissen Situation auch Vorteile. Ohne Berücksichtigung der Inflation, d.h. aus realer Sicht, stellt sich die Zusammensetzung des Budgets im Zeitablauf wie folgt dar:

Die dunkelblauen Balken-Segmente stellen die Netto-Portfolio Entnahmen dar. Tatsächlich wird aber die Summe aus dunkelblauer und gelber Spitze entnommen, der gelbe Teil verbleibt jedoch als Kapitalertragsteuer beim Fiskus. Sobald der Immobilien-Kredit getilgt ist, enden die blauen Balken stets auf gleicher Budget-Höhe, die Kaufkraft bleibt im Zeitablauf erhalten,

Durch eine Optimierung der Kredite kann der Start in die Entnahmephase früher erfolgen

Als Variante zu dem oben präsentierten Basis-Szenario haben wir eine Optimierung der Kredite betrachtet. Florian hat dazu Rücksprache mit seiner Bank gehalten, und folgendes erfahren:

- Der große Kredit mit einer ursprünglichen Laufzeit von 25 Jahren und einer monatlichen Rate von 1.910 Euro kann um 5 Jahre verlängert werden. Dadurch reduziert sich die monatliche Kreditrate auf 1.640 Euro.

- Zusätzlich kann der kleine Kredit mit einer ursprünglichen Laufzeit von 10 Jahren auf 20 Jahre gestreckt werden. Die monatliche Rate beträgt nun nur noch 500 Euro statt 870 Euro.

Die monatliche Sparrate für das ETF-Portfolio steigt um die gesamte Differenz von 640 Euro. Gemäß der historischen Simulation basierend auf Marktdaten der letzten 120 Jahre ergibt sich durch diese Maßnahme in jedem Szenario eine Verbesserung, wie die folgende Tabelle bestätigt:

Abbildung: Budgettabelle im optimierten Szenario

D.h. auch bei einer ungünstigen Entwicklung der Aktienmärkte ist es aus Perspektive eines 40 bis 50 Jahre alten Investors im direkten Vergleich langfristig vorteilhafter möglichst früh eine hohe Aktienquote auf Kosten einer geringeren Tilgung zu besitzen. Die folgende Grafik bildet die nun bis 2053 laufende Immobilienfinanzierung ab (rote Balken-Segmente):

Der Kredit wird getilgt sein, wenn Florian 77 Jahre und Anna 72 Jahr alt sind. Das Paar befindet sich dann bereits seit 21 Jahren in der Entnahmephase. Eine exotische, aber auch moderne Form der Finanzierung. Dadurch, dass wir die Planung stark konservativ gerechnet haben, ist dieses Konstrukt auch wirklich sicher.

Mit sehr hoher Wahrscheinlichkeit werden die beiden ihr Ziel sogar schon einige Jahre früher erreichen. Doch wie heißt es so schön: Zufriedenheit ergibt sich aus dem Unterschied von Erwartung und Wirklichkeit. Wer vorsichtige Erwartungen hat, wird eher positiv überrascht. Wer dagegen zu viel erwartet, riskiert enttäuscht zu werden. Ich persönlich mag es, wenn meine Erwartungen übertroffen werden und plane daher lieber konservativ.

Die Zusammenarbeit mit Florian und Anna hat mir sehr viel Freude bereitet, an dieser Stelle auch noch mal vielen Dank von meiner Seite, dass Ihr mich ausgewählt habt euch auf eurem Weg in die finanzielle Unabhängigkeit ein Stück zu begleiten!

Sehr schöner Beitrag. Freue mich immer wieder auf deinen Blog.

Eine Anmerkung noch:

Grundsätzlich gehst Du ja sehr konservativ an die Kalkulationen. Was ich aus richtig und wichtig finde. Aber eine zukünftige Erbschaft einzurechnen finde ich dagegen sehr spekulativ. Bis dahin kann ja einiges passieren (Krankheits-/Pflegefall der sehr kostenintensiv ist, enterbt, keine Vermögensgegenstände mehr vorhanden, usw.)

Hallo Thomas,

vielen Dank für Deinen validen Hinweis.

Komplett ignorieren wollten wir die (relativ) wahrscheinlichen Erbschaften in der Gesamtbetrachtung allerdings nicht – dies erschien uns als verschenktes Potential.

Wie schon im obigen Beitrag erwähnt, werden wir unser Portfolio in regelmäßigen Abständen und insbesondere kurz vor dem geplanten „Renteneintritt“ immer wieder auf den Prüfstand stellen. Das von Dir angesprochene Thema wird (als Risikoelement) definitiv Berücksichtigung finden.

Die Zusammenarbeit mit Georg hat uns wirklich Spass gemacht – ebenso Spass machen die oft konstruktiven Anmerkungen & guten Hinweise hier in den Kommentaren. Wir freuen uns auf Eure Gedanken …

Beste Grüße,

Florian

Lieber Georg,

Deinen Blog verfolge ich schon länger und bin immer wieder fasziniert von den Berechnungen und dem Aufwand, der (wahrscheinlich zumindest am Anfang) dahintersteckt. Allerdings glaube ich, dass solche Modellrechnungen wie im Falle von Florian und Anna doch leider nur von begrenztem Wert sind und allein darauf keinesfalls Entscheidungen aufgebaut werden sollten.

Diese Berechnungen implizieren stabile Rahmenbedingungen über lange Zeiträume. Bei den beiden soll die Immobilie 2048 (!) abbezahlt sein und dann verkauft werden. Mit Rahmenbedingen meine ich gar nicht Dinge wie Gesundheit der Beiden oder, dass sie zusammenbleiben. Eine Scheidung würde alle Berechnungen sofort zu Makulatur werden lassen. Ich meine auch nicht das Arbeitsplatzrisiko und dass der Wert des Hauses tatsächlich steigt, wie erhofft. Noch sind wir ja nicht in Amerika, wo Wohngebiete in sehr kurzen Zeiträumen an Wert verlieren können. Tendenzen in diese Richtung gibt es allerdings bereits. Nein, ich meine die politischen Rahmenbedingungen. Hierzu passt gut ein Zitat des bekannten Managers Wolfgang Reitzle: „Wir benennen die Mohrenstraße um und die Chinesen bauen an der neuen Seidenstraße“. Das trifft es, glaube ich, recht gut. Bis vor einigen Jahren habe ich noch geglaubt, dass die verantwortlichen Politiker mehr oder weniger doch das Wohl des Landes und vor das allem seiner Bürger im Blick haben. Dies scheint mittlerweile deutlich erodiert zu sein: Entscheidungen wie das Abschalten der Kraftwerke, ungehemmte Migration (in die Sozialsysteme), die Euroretterei oder die Zinspolitik auf Kosten der Sparer sprechen nicht mehr dafür. Tendenzen zur Umgestaltung unserer Gesellschaft und damit der Veränderung der lange Zeit stabilen Rahmenbedingungen sind unübersehbar. Natürlich ist statistisch erwiesen, dass Aktien über lange Zeiträume im Wert steigen. Es gab aber auch sehr lange Perioden, in denen sich nichts tat oder nur wenig. Die muss man als Investor erstmal aushalten können. Auf den Charts sieht das immer recht einfach aus. Ob der Durchschnittsanleger nicht doch zum Tiefpunkt verkauft? Irgendwo ist immer Hausse. Dann schichte ich halt um. Tut man das mit einem größeren Portfolio? Nicht jeder ist vom Naturell her Hedgefondsmanager mit dem entsprechenden Nervenkostüm. Und die viel gepriesenen ETFs sind auch nur Vehikel, die die Märkte abbilden.

Von daher würde ich es abenteuerlich finden, sich bei der Entscheidungsfindung nur auf Berechnungen wie diese zu verlassen. Das bedeutet natürlich nicht, dass man nicht Szenarien durchspielen kann und soll, um dann eine für den Einzelfall vernünftige Entscheidung zu treffen.

Hi Mike,

dem stimme ich zu. Ist in der FIRE Szene immer wieder zu lesen. Man selbst ist vor dieser destruktiven und nicht untypisch deutschen Resonanz ja auch nicht völlig unbefleckt.

Es wird verstärkt durch das konsequente Betrachten aller möglicher Risiken.

So kann die FIRE Planung zum Lebensqualitätskiller werden…

Viel Weisheit in relativ wenige Worte verpackt. Vielen Dank dafür!

Ich bin bei Deinem Vorredner und widerspreche Dir.

Das Leben ist halt kein Rechenexempel. Wenn irgendeiner meint, man könne mal so eben 20 oder 30 Jahre im voraus planen, dann liegt derjenige vermutlich daneben.

Wer hat die aktuelle Pandemie auf dem Schirm gehabt? Wohl keiner. Und doch ist sie da.

Wenn man in den vorgezogenen Ruhestand geht, ist das so ähnlich wie eine ballistische Flugbahn einer Kugel: Man schießt sie ab unter bestimmten Bedingungen und kann die Flugbahn danach nicht mehr beeinflussen, auch nicht, wenn sich die Randbedingungen ändern.

Offen gesagt, verstehe ich die Kalkulation nicht so ganz. Neulich mal hat ausgerechnet Georg geschrieben, daß sich die Rente mit 63 für alle lohnte. In der Kalkulation ist aber ein Rentenbeginn 67 festgeschrieben. Florian muß wohl *1975 sein (heute also 45 Jahre alt sein). „Rente mit 63“ bedeutet für ihn dann wohl „Rente mit 65 oder so“ (ich rechne das jetzt nicht genau nach), das sollte dann im Jahr 2040 sein, sinngemäß für Anna im Jahr 2045.

Die betriebliche Altersversorgung von Florian kommt im Jahr 2038 (dann ist Florian 63 Jahre alt). Wenn ich das richtig aus dem Schaubild herauslese, möchte Florian eine Kapitalabfindung. Das freut die Versicherungsgesellschaft, denn sie ist mit dieser Einmalzahlung den Kunden los. Normalerweise deckt eine Altersversorgung das Langlebigkeitsrisiko ab, zahlt also, bis der Versicherungsnehmer stirbt. Das stellt die Versicherungsgesellschaften (die bisher eben nicht zu naturgesetzlichen 7% in Aktien gehen dürfen, sondern Staatsanleihen kaufen müssen) zunehmend vor Schwierigkeiten. Klar, kann man machen: Eine solche Versicherung auszahlen lassen und dann ETFs davon kaufen. Das ist dann aber eine andere Anlageklasse, und die naturgesetzlichen 7% Rendite sind halt eben nicht sicher.

Die Lebensversicherung mit übersichtlichen 6000 Euro kommt, wenn er 65 Jahre als ist, im Jahr 2040. Die könnte man vermutlich des geringen Betrags wegen auch unterschlagen.

Ich wäre vermutlich vorsichtiger.

(Und wenn ich mit meiner Einschätzung danebenliegen sollte, möge man mich korrigieren).

Hallo Achim,

bzgl. Deiner Anmerkung „Neulich mal hat ausgerechnet Georg geschrieben, daß sich die Rente mit 63 für alle lohnte. In der Kalkulation ist aber ein Rentenbeginn 67 festgeschrieben.„:

Unsere Kalkulation wurde fertiggestellt, bevor sich Georg dem Thema „Rente mit 63“ auseinandergesetzt hat. Bei einem eventuellen Update unserer Berechnungen könnte ein früherer Rentenbeginn (zumindest bei mir sollte dies mit 63 möglich sein) Berücksichtigung finden.

Und ja, in der Kalkulation wurde eine einmalige Auszahlung der BAV und Überführung in das ETF Portfolio angenommen. Die Versicherung bietet neben der Einmalauszahlung aber noch andere Modi an – die Entscheidung kann kurz vor der Auszahlung getroffen werden. Es bleibt also noch genügend Zeit um sich Gedanken zu machen.

Natürlich ist dies alles nur eine Planung, welcher wir aber nicht blind vertrauen und jene regelmäßig überprüfen (wie im Projektmanagement: Planning & Re-Planning). Wer seinen Weg aber überhaupt nicht plant, der kommt auch nirgendwo (oder vielleicht irgendwo) an … 😉

Grüße,

Flo

Der Tag Deines Ruhestands ist in der Tat noch 10 Jahre hin.

Ich bin gespannt auf Dein Update vom Mai 2031.

Moin Achim,

ich erkenne in Mikes Post eine wichtige Botschaft: Unabhängigkeit beginnt bereits im Kopf. Bist Du Opfer oder Gestalter? Gestalter schmieden Pläne und reagieren auf sich verändernde Rahmenbedingungen. Sie bestimmen wo es in ihrem Leben lang geht. Opfer dagegen befindet sich in einem Hamsterrad. Sie fühlen sich ohnmächtig, haben keine Kontrolle über ihr Leben (Fatalist, Kanonenkugel). Der erste Schritt zu einem besseren Leben mit mehr Unabhängigkeit ist es ein eventuell vorhandenes Opfer-Mindset abzulegen und sich stattdessen als Gestalter zu erleben. Wer hier keinen Ausweg für sich findet, der „flieht in Empörung“ = schließt sich des Protestes halber irgendeiner Protestbewegung an, um sich über den Rest der Gesellschaft und „die da oben“ aufzuregen. Die Globalisierung führt leider dazu, dass sich in der westlichen Welt immer mehr Menschen abgehängt fühlen, und sich selbst nur noch als Opfer der Umstände wahrnehmen.

Mensch Georg,

da lehnst Du Dich ja gewaltig aus dem Fenster! Ich glaube, wir sollten erstmal bei den Zahlen bleiben, bevor wir uns in Spekulationen und Unterstellungen verlieren.

Lieber Martin,

es gibt Risiken im Leben, die kann man nicht managen, so dass einem nichts anderes bleibt als zu lernen damit umzugehen (Scheidung, Krankheit, Jobverlust). Soll man deshalb etwa keine langfristigen Pläne mehr schmieden? Ich denke nicht. Von Dingen die ich nicht kontrollieren kann, lasse ich mich nicht negativ beeinflussen.

Natürlich muss so eine langfristige Planung regelmäßig überwacht und adjustiert werden. Aufgrund der konservativen Vorgehensweise sehe ich hier aber fast nur Upside (ich bin offensichtlich deutlich optimistischer unterwegs als Du).

Deine negative Einstellung gegenüber der jüngsten Entwicklungen in Deutschland teile ich nicht.

Schönen Sonntag noch, Georg

Schöner Artikel! Ich habe mich nur gefragt (aber vielleicht ist das zu persönlich, dann ist es natürlich auch okay, nicht zu antworten!), warum die Rückzahlung des Immobilienkredits erst übernächstes Jahr beginnt? Besitzt ihr das Haus noch gar nicht (und habt das geplante Eigenkapital nur schon einmal vorab aus der Vermögensaufstellung ausgeschlossen?) oder habt ihr mit der Bank eine Zahlpause/Stundung zu Beginn vereinbart? Das habe ich noch nie gehört und fand es daher sehr interessant.

Sind Instandhaltungs-/Renovierungskosten in dem 4.000€ Budget enthalten? Wenn ich aus meinem FIRE Budget die Wohnkosten (Kaltmiete) herausrechne, dann liegen wir nicht weit auseinander vom geplanten Ausgabenniveau bzw. falls eine Instandhaltungsrücklage für die Immobilie enthalten ist, wahrscheinlich sogar auf fast gleichem Niveau 🙂

Viele Grüße

Jenni

PS: Wow, ich bin absolut neidisch auf diese bAV-Konditionen!

Hi Jenni,

ich kann Dir gerne antworten.

Leider gibt es kein innovatives Stundungsangebot (buy today & pay next year) seitens der Bank. 😉 Es ist so, wie Du bereits vermutet hast – das Immobilienprojekt befindet sich noch in der Planungsphase. Der Kauf wurde noch nicht initiiert, das reservierte Eigenkapital ist derzeit anderweitig investiert und in der obigen Vermögensaufstellung nicht direkt dargestellt. Die bis zum Erwerb der Immobilie anfallenden Kapitalerträge des Eigenkapitals haben wir in obiger Planung ebenfalls nicht berücksichtigt.

In dem 4.000€ Budget ist bereits ein Anteil / Rücklagen für Instandhaltung und Renovierungskosten enthalten. Unser theoretisch abgeschätzter Budgetbedarf liegt bei ca. 3.600€, wir haben das avisierte Budget aber um einen kleinen Sicherheitspuffer (vielleicht wollen wir doch mehr / komfortabler reisen oder haben ev. andere Kosten & Ausgaben nicht bedacht) auf 4.000€ aufgerundet.

Viele Grüße,

Florian

Danke für die Antwort 🙂

Viel Erfolg bei eurem Plan!

Vielen Dank Jenni!

Dir / Euch ebenfalls! 🙂

Guten Morgen,

vielen Dank wieder einmal für den interessanten Einblick.

2 Fragen an Georg:

Wie schaffst du es, das Tempo so dermaßen hoch zu halten und fast wöchentlich zeitintensive Artikel zu veröffentlichen? Selbst beim Finanzwesir der sich ja nur darum kümmert liegt die „Schlagzahl“ deutlich darunter und dort ist es das Hauptfeld

Weshalb ist die Alt-LV(vor 2005) in der Tabelle unter zu versteuerndes Einkommen eingeordnet (sofern es sich um LV_F handelt) ?

1 Frage an Florian/Anna:

die Höhe der Rentenpunkte von Anna ist ungewöhnlich, unter der aktuellen Konstellation mit 2+15*0,75 werden 11 RP erreicht. Eine freiwillige Nachzahlung lohnt sich hier nicht? Vgl „Niklas – in einer privaten klassischen RV müsste man für 35€ dynamisierte Rente derzeit mehr als 7.542€ zahlen“

Hi Andre,

vielen Dank. Ich glaube meine Artikel sehen nach mehr Arbeit aus als es eigentlich ist. Ich bin mit Excel, Word etc sehr vertraut und kann meine Vorhaben dementsprechend schnell umsetzen. Das schwierigste ist für mich immer einen gut verständlichen Text zu schreiben. Aber an der Stelle genieße ich glücklicherweise die Unterstützung eines hervorragenden Lektors, der mir dabei hilft alles rund zu formulieren. Die Produktion eines Artikels dauert ca. 4 bis 8 Stunden, das kriege ich locker hin, insbesondere in Corona Zeiten. Außerdem konzentriere ich mich auf das Wesentliche, ich habe beispielsweise immer noch kein Logo, und ich nutze nur Standard-Tools auf meiner Webseite.

Bzgl. der LV Einstufung muss ich passen, diese Frage gebe ich gerne an Florian und Anna weiter. Die Datenerfassung lasse ich mir vor Start der finalen (zeitintensiven) Berechnungen immer noch einmal bestätigen.

Gruß, Georg

Hallo Andre,

danke fürs aufmerksame Lesen & Deine Fragen.

Korrekt, die LV wurde vor 2005 abgeschlossen und die Erträge sollten daher steuerfrei sein. Die LV könnte somit in das „nicht zu versteuernde Einkommen“ verschoben werden. Allerdings ist der Versicherungsbetrag so gering, dass die (positiven) Effekte vernachlässigbar sind.

Annas geringe Anzahl an Rentenpunkten scheint wahrlich ungewöhnlich. Grund dafür ist, dass die bisherige berufliche Tätigkeit mehrheitlich ausserhalb des deutschen Rentenversicherungssystems (im Ausland) stattfand. Es sollten noch ein paar Punkte für das in Deutschland absolvierte Studium hinzukommen. Danke für den Hinweis bzgl. der freiwilligen Nachzahlung in die RV – dies werden wir prüfen.

Viele Grüße,

Flo

Hi Florian,

nicht zu vergessen – die 3 Jahre Kindererziehungszeit fürs Kind auf Antrag oder auch automatisch – https://www.deutsche-rentenversicherung.de/SharedDocs/Downloads/DE/Broschueren/national/kindererziehung_plus_fuer_die_rente.pdf?__blob=publicationFile&v=6

Viele Grüße, Andre

Cool, dank Dir Andre für den guten Hinweis!

Hi Andre,

noch mal bzgl. Deiner Anmerkung: „Eine freiwillige Nachzahlung lohnt sich hier nicht?“

Wahrscheinlich wäre dies lohnenswert, insbesondere da es sich bei der Rente um einen „risikoärmeren“ Einkommensstrom handelt.

Spannend ist dann aber die zu klärende Frage, bis zu welcher Höhe eine Nachzahlung sinnvoll ist. Gibt es hierzu schon Gedanken / Berechnungen?

Viele Grüße,

Flo

Hi Florian, ja, es gibt aufgeschriebene Infos und Gedanken zum Nachzahlen in die GRV, wuehl dich mal beim rentenfuchs.info durch. Er hat viele interessante Artikel, auch konkret zu den Nachzahlungen.

Alles Gute auf Eurem Weg, hört sich toll an!

VG, Christoph

Danke Christoph für den interessanten Link.

Auf den ersten Blick ein informativer sowie gut geschriebener Blog, mit dezent eingestreuten FIRE Reminiszenzen … Lesematerial für die nächsten Wochen & Monate. 😉

Danke für Deine guten Wünsche & viele Grüße,

Flo

Lieber Georg. Danke für den spannenden und wie immer gut ausgearbeiteten Artikel in der neuen Serie Interview &Case. Danke Florian und Anna für eure Einblicke😌.

Die wichtigste Erkenntnis habt ihr in der Corona Krise bekommen, nämlich dass Konsum nicht zufrieden macht und die bewusste (nicht krampfhaft geizige) Ausgabenseite fast wichtiger ist als ein hohes Einkommen!

Das wichtigste heute und die nächsten Jahre ist euer Humankapital.

Zu erwartende Erbschaften rechne ich nicht ein.

Folgende Anmerkungen bzw. Unklarheiten

:

1. Das Haus wird erst 2023 bezogen, deshalb waren auch die Laufzeiten der Zinsbindung noch verhandelbar?

2. Investieren 1-3 betrifft den Zufluss in das ETF Portfolio und sinkt ab 23 auf ~1.600€ weil dann die Kredite bedient werden. Das suggeriert, dass heutige Wohnkisten (Miete) gleich null sind?

3. Die 2 Rentenpunkte von Anna suggerieren, dass sie nie angestellt gearbeitet hat? Alleine 3 Jahre Elternzeit bringen 3 RP?

4. Florians BAV ist top! Ich nehme an teils nur AG finanziert und teils AN (Entgeldumwandlung)? Wenn die so 10 Jahre weiterläuft wird es neben der GRV ein erheblicher Teil der AV sein und der frühe Ausstieg kann zugunsten eines bewußt hohen Verzehrs der Depotentnahme realisiert werden.

5.Sind erhöhte Unterhaltskosten für Studium/Ausbildung berücksichtigt?

Ansonsten sehe ich das größte Risiko in eurem 50er Jahre Adenauermodell wie ich es auch gelebt habe. Eine Scheidungsrate von 40% ist rein statistisch höher als euer Pleite- wie auch Sterberisiko.

Also immer schön lieb zueinander sein😍

Hi Niklas,

danke auch Dir fürs aufmerksame Studieren unseres Falles sowie für Deine Gedanken.

Zu Deinen Fragen:

1. Etwas weiter oben hatte ich Jenni bereits auf ähnliche Frage geantwortet. Ja, das Immobilienprojekt befindet sich noch in der Planungsphase und der Kauf wurde noch nicht initiiert. Die Laufzeit & Zinskonditionen sind daher aktuell nur eine Annahme. Wir haben geplant, unsere Finanzplanung nach vollzogenem Immobilienkauf (mit den dann bekannt Konditionen & Fakten) durch Georg noch einmal aktualisieren zu lassen.

2. Unsere derzeitigen Wohnkosten wurden bei der Berechnung des zur Investition zur Verfügung stehenden Sparbetrags berücksichtigt. Nach Start der Kredittilgung reduzieren sich jene Sparbeträge aufgrund des Tilgungsbetrages dann aber weiter.

3. Hier hatte ich ebenfalls etwas weiter oben Andre auf eine ähnliche Frage geantwortet. Annas bisherige berufliche Tätigkeit fand mehrheitlich ausserhalb des deutschen Rentenversicherungssystems (im Ausland) statt. Daher die geringe Anzahl an Rentenpunkten.

4. Ja, die BAV hat gute Konditionen und wird wie von Dir vermutet vom AG und vom AN (via moderater Entgeltumwandlung) finanziert.

5. Für das Studium/Ausbildung unseres Nachwuchs besparen wir seit seiner Geburt einen ETF mit für diesen Zweck sicherlich ausreichender Zielhöhe. Die benötigten Beträge wurden im Budget berücksichtigt. Jener ETF wird in obiger Vermögensaufstellung allerdings nicht aufgeführt / nicht berücksichtigt.

Tja, und was nun bzgl. der von Dir erwähnten Scheidungsrate … wir werden zumindest unser Bestmöglichstes tun um das Risiko zu begrenzen und versuchen uns einen kleinen Zauber zu bewahren. 😉

Viele Grüße,

Flo

Hi Flo,

danke für deine ausführlichen Antworten.

Eine Anmerkung noch zu den bAV´s. Diese können ja gesetzlich vorgegeben ab 60 bzw. 62 (ab Abschluss 2012) bezogen werden. Wahlweise einmalig in 10 bzw. 12 Jahresraten oder monatlich und lebenslang verrentet.

Wenn diese recht gut rentieren, weil an den Aktienmarkt gekoppelt, macht es steuerlich vielleicht eher Sinn diese in 10 oder 12 Jahresraten zu beziehen anstatt in einem Jahr auszahlen zu lassen?

Dies würde in dem Zeitraum die monatlichen Einkünfte stark erhöhen zumal dies auch ziemlich exakt den Zeitraum betrifft, in dem ihr noch Belastungen durch den Immokredit habt.

So stell ich mir die Entnahme meiner bAV jedenfalls vor. Als lebenslange Rente genügt mir als Basisabsicherung die GRV und ein bisschen Riester&Rürup. So ist die Wahrscheinlichkeit recht hoch die Zahlungen noch erleben zu dürfen und das in den aktiveren Jahren 🙂

Warum ihr das Haus dann mit 80 wieder verkaufen wollt verstehe ich nicht, ist ja auch egal… Für mich macht wenn überhaupt eine Verkleinerung und entsprechender Hausverkauf eher um 60 Sinn, wenn euer Sohnemann gesichert auf eigenen Beinen steht und ihr flexibel sein wollt für Reisen etc.. Aber wer weiß schon heute was in 20 Jahren sein wird?

Ansonsten sieht doch alles prima aus! Wie gesagt das wichtigste ist das Bewusstsein und sich auf den Weg zu machen. Lasst euch nicht von der „German Angst“ anstecken. Diese ist in der Frugalisten und FIRE Szene durchaus vorhanden. Ich frage mich dann immer wie der Großteil der Bevölkerung ohne Finanzbildung und ohne Spitzeneinkommen ruhig schlafen kann?

Euer „Spagat“ ist wie im Titel schon beschrieben das geplante Haus. Zudem ein großer Konsumanteil. Dessen seid ihr euch sicher bewusst. Wenn gewollt durch das hohe Haushaltseinkommen sicher machbar. Ihr plant ja deshalb auch nicht zwangsläufig in 10 Jahren gar kein Einkommen mehr zu beziehen und bleibt somit elastisch.

In dem Sinne euch alles Gute auf dem weiteren Weg!

Hi Niklas,

der Hausverkauf ist mit Vorsicht zu genießen. Dieser ist nur für adverse Return-Sequenzen vorgesehen. Sehr wahrscheinlich werden sich die Dinge aber besser entwickeln, so dass ein Verkauf optional bleibt.

Deinen Vorschlag bzgl. bAV finde ich sehr vernünftig! Das sollte man sich unbedingt genauer ansehen.

Zum Thema Deutsche Angst & Pessimismus ist heute ein guter Artikel in der FAZ, leider Premium: https://m.faz.net/aktuell/wirtschaft/armut-und-arbeitslosigkeit-verzerrte-wahrnehmung-der-deutschen-17352508.html

Hi Niklas,

Du hast es korrekt beschrieben, die BAV lässt sich als Einmalzahlung, via 10 Jahresraten oder als Rente auszahlen. Danke für Deinen Hinweis bzgl. der steuerlichen Optimierung – beim nächsten Update unserer Berechnung werden wir die beiden Szenarien (Einmalzahlung vs. 10 Jahresraten) miteinander vergleichen.

Der Verkauf der Immobilie war eine Option, um auch Georgs historische Worst Case Verläufe zu überstehen. Mal schauen, wie es bis dahin so läuft.

Noch kurz gefragt, woraus leitest Du Deine Feststellung „Zudem ein großer Konsumanteil“ ab? Wir hatten eigentlich das Gefühl, die meisten Ausgaben schon ordentlich heruntergefahren zu haben … 😉

Danke für Deine guten Wünsche Niklas, Dir ebenfalls! Du startest ja früher als wir mit der finanziellen Unabhängigkeit… ein Update wie es Dir danach ergangen ist wäre sicherlich von Interesse. 🙂

Beste Grüße,

Flo

Mit dem großen Konsumanteil meinte ich das Haus anstatt einer zweckmäßigen Wohnung. Sorry war etwas missverständlich.

Eure sonstigen Ausgaben sind sicher nicht ausgesprochen frugalistisch, aber man muss es ja nicht übertreiben.

Wenn die innere Überzeugung vom bewussten Konsumieren da ist ergibt sich das Verhalten unverkrampft und von alleine.

Ich mache sicher mal ein Update wenn es relevant Neues gibt.

Bis dahin noch ora er labora…🙏

Hi Niklas,

danke für die Erläuterung.

Du hast Recht, die Immobilie ist schon eine signifikante Konsumentscheidung. Hätte sich die Immobilie aber nicht mit unserer FIRE Planung abbilden lassen, so wären wir auch dort flexibel gewesen (günstigeres Objekt finden oder einfach lebenslang Mieter bleiben).

Da die Kombination von (Wunsch-) Immobilie & FIRE in unserem Fall aber zu funktionieren scheint, so werden wir diese Planungen erst einmal weiter verfolgen …

Viele Grüße & sonniges WE,

Flo

„…Bezüglich der Betriebsrenten ist zu erwähnen, dass Florians Arbeitgeber die Rendite an den Aktienmarkt gekoppelt hat, jedoch mindestens 2% p.a. für den Fall, dass die tatsächliche Rendite am Ende doch geringer ausfällt. Ein super Angebot, das jeder Arbeitnehmer nach Möglichkeit annehmen sollte. Innerhalb der Rentenplanung verknüpfe ich die Entwicklung des BAV Guthabens mit der Aktienmarktrendite und erfasse zusätzlich die Rendite-Untergrenze von 2%…“

Das ist etwas missverständlich für mich.

ist es so, dass sich das Kapital in der bAV bei einer Aktienmarktentwicklung vonn +15%, -20%, +10%, -15%, +25% = ca. 3%/a dann mit +15%, +2%, +10%, +2%, +25% = ca. 58%/a verzinst oder stattdessen mit mindestens 2% über 5 Jahre = ca. 10,4%?

Was ist mit „am Ende“ gemeint?

Ersters wäre bei den langen Zeiträumen eines Aktiendepots und hoher Volatilität eine finanzielle Atombombe schon fast vergleichbar der Schachbrett+Reis-Geschichte, die den Arbeitgeber mit hoher Wahrscheinlichkeit ruinieren würde, also kann es eigentlich nur Variante zwei sein. da ist die Mindestrendiete von 2% über lange Zeiträumen am Welt-Aktienmarkt zumindest bisher noch immer erreicht worden.

MfG

Ja wenn der Vergleich jährlich durchgeführt würde, dann wäre der Vertrag der Oberhammer. Es gilt aber nur im Rückblick für die gesamte Laufzeit, durchschnittliche Rendite.