In den letzten Monaten habe ich mehrere Leser des Blogs bei ihrer Finanzplanung beraten. Durch diesen intensiven Austausch erhalte ich einen interessanten Blick hinter die Kulissen der gerade entstehenden deutschen FI-Community. Es geht um Menschen, die für sich beschlossen haben, eigene Wege zu gehen und selbst darüber zu entscheiden, wann der richtige Zeitpunkt gekommen ist, einen Gang herunterzuschalten. Fast alle Leser berichten mir darüber, dass in ihrem Bekanntenkreis kaum jemand zum Thema Finanzen oder zur Möglichkeit ein paar Jahre früher in Rente zu gehen gründliche Überlegungen angestellt hat. In ihrem persönlichen Umfeld sind also viele mit ihren Ideen und Plänen ganz allein.

Es zeigt sich, dass vielen Lesern ein Einblick in die persönliche Finanzplanung anderer Mut machen und helfen kann. Ich biete deshalb im Rahmen meiner Beratung jedem an unserer Community einen Beitrag in Form eines Interviews und einer Veröffentlichung ausgewählter Teile der gemeinsam erstellten Finanzplanung zu leisten. Die Interviews sollen allen Lesern Inspiration bei der eigenen Planung sein und einen Einblick in die Finanzen und das Mindset finanziell unabhängiger Menschen geben. Neben nerdiger Finanzmathematik greifen wir mit dieser Serie auch gesellschaftliche Aspekte auf, was ich persönlich als einen sehr spannenden Mix erachte!

Heute starten wir mit Niklas. Niklas (49) befindet sich auf den letzten Metern seiner Erwerbstätigkeit und hat mich beauftragt seine Planung auf den Prüfstand zu stellen. Das Renten-Planungstool hat ihn als zahlenaffinen Ingenieur offensichtlich überzeugt. Nach einer kurzen Machbarkeitsstudie und Risikoanalyse seiner bereits vorhandenen Finanzplanung konnten wir diese anschließend optimieren und so seine monatliche Netto-Rente um knapp 900 Euro auf insgesamt 3.745 Euro steigern. Damit hatte Niklas nicht gerechnet, dazu später mehr.

Die Zusammenarbeit mit Niklas war sehr unkompliziert und angenehm und hat mich letztendlich maßgeblich zu dieser Serie inspiriert. Wer sind die Menschen, die sich auf derart hohem Niveau mit den eigenen Finanzen befassen und die finanzielle Unabhängigkeit anstreben? Wie wird Vermögen aufgebaut? Welche Ziele werden konkret verfolgt? Das folgende Interview soll Antworten auf diese und ähnliche Fragen liefern.

Bühne frei für Niklas

Wer bist Du und wo kommst Du her?

Ich bin Niklas, 49 Jahre alt, geschieden, habe 2 Kinder im Teenager Alter und lebe in einer Südwest-Deutschen Universitätsstadt. Die Trennung mit all ihren Wirren haben alle Familienmitglieder recht gut verkraftet. Heute leben wir ein hierzulande noch recht seltenes Wechselmodell. Inzwischen bin ich seit einiger Zeit wieder in einer erfüllenden Partnerschaft.

Der Spagat zwischen Kinder, Partnerschaft und eigener Qualitätszeit i.V. mit dem anspruchsvollen Vollzeitjob ist herausfordernd. So entstehen immer mehr Gedanken an ein Leben ohne abhängige Erwerbsarbeit, um mehr Zeit und Achtsamkeit für die Lieben und eigene Interessen zu haben.

Hobbies und Interessen?

Machte ich früher Ausdauersport leistungsbezogen, habe in kleinerem Maße -getrieben von der Eitelkeit dem Alter ein Schnippchen zu schlagen- immer noch Freude daran.

Reisen ist meine Passion, die letzten Jahre bevorzugt in Europa mit dem Camper. Ich genieße den Müßiggang, mit einer schönen Lektüre, Podcast oder einem anspruchsvollen Blog wie Finanzen? Erklärt! 😉… bevorzugt bei einem Glas Rotwein.

Werdegang & Beruf – womit verdienst Du genau dein Geld?

Seit 32 Jahren in Lohn und Brot, arbeite ich als Maschinenbauingenieur und nunmehr 22 Jahren im Vertrieb in verschiedenen Positionen und Firmen. Nach einer miserablen Schulzeit als Schulversager und Tagträumer bin ich mit einer Ausbildung ins Berufsleben gestartet.

Angetrieben vom Gefühl mir und anderen etwas beweisen zu müssen habe ich dann über den 2. Bildungsweg neben einem technischen Studium auch einen MBA gemacht. Im Beruf selbst wie im Leben hat mir dieser steinige Weg zu viel Selbstbewusstsein verholfen. Davon abgesehen war ich aber recht talentfrei und habe eine Führungsposition in der Konzernwelt wegen Sandwichleiden nie als erstrebenswert gesehen. So bin ich irgendwie am „Peter Prinzip“ in der Fachkarriere verharrt.

Mehr als die Produkte und Kennzahlen interessieren mich Menschen und andere Kulturen. Beides konnte ich im internationalen Vertrieb gut kombinieren.

Wie hoch sind Dein Gehalt und Deine sonstigen Einkünfte?

Der Vertrieb wird bekanntlich recht auskömmlich dotiert und so kann ich mich bei Steuerklasse 1 über durchschnittliche 6.500€ p.M. freuen. Mittlerweile kommt zum Erwerbseinkommen auch zunehmend Free Cashflow aus Mieten und Dividenden hinzu.

Wie hoch ist Deine Sparquote?

Geprägt durch Erziehung und weil es mir selbst auch besser gefallen hat unter den Möglichkeiten zu leben, lag die Sparquote nie unter 30%. Derzeit vermiete ich befristet mein Haus, um emotionalen Abstand und Klarheit zu bekommen. Gesamt mit Vermietungen und dem Erwerbseinkommen liegt meine Sparquote derzeit bei rund 70%. Diese fließt in Cash Aufbau, Einzelaktiendepot, freiwillige Beiträge zur GRV, Tilgung und BAV.

Welches Vermögen strebst Du an?

Um reine Vermögensvermehrung geht es mir nicht, es sollte für eine Entnahme reichen. Künftig möchte ich etwas von Immobilien in Aktien umschichten. Durch den „Einkommensturbo Hausvermietung“ wird es die nächsten 2 Jahre möglich sein meine Stocks und Cash weiter zu erhöhen um dann so langsam an die Entnahme denken.

Wie hoch ist Dein aktuelles Vermögen / wie setzt es sich zusammen?

Wie das Leben so spielt, gab es auch Rückschläge und so musste ich vor 5 Jahren mein Depot weitgehend zur Begleichung des Zugewinnausgleiches auflösen. Lediglich das 2. ETF Depot, welches ich wegen der Kapitalertragssteuer 2008 „gefreezt“ habe, blieb neben den Immobilien. Erst ab 2016 habe ich begonnen ein Einzelaktiendepot aufzubauen.

Zum Gesamtvermögen rechne ich bereits bestehendes Guthaben zur Altersvorsorge. Alles in allem sind es 2,5 Mio. (Hilfe ich bin wohl Millionär und fühle mich gar nicht so 😊) Aufgeteilt in 62% Immobilien, 10% Aktien, 5% Cash und 23% Altersvorsorge. Davon 43%, also knapp die Hälfte liegen im Haus, welches weiter selbstgenutzt werden soll. Mir ist bewusst, dass dies mein großer Konsumanteil unter den Assets ist!

Meine 5 größte Positionen im Einzelaktiendepot:

- Johnson & Johnson

- Sartorius

- Allianz

- Unilever

- Microsoft

Wie wurde Dein Vermögen erlangt?

Das Vermögen kam über eine lange Strecke von >30 Jahre Arbeit mit recht hoher Sparquote, ein bisschen hebeln über die Immobilien und natürlich Wertzuwachs zustande. Alles in allem recht

konservativ und Immo-lastig. Rückblickend ist es für mich erstaunlich welchen Einfluss Erziehung und Glaubenssätze auf das eigene Anlageverhalten wie auch die Konsumgewohnheiten haben.

Eine Abfindung meines ersten Arbeitgebers mit Ende 20 und eine kleine Schenkung begünstigten den Vermögensaufbau.

Irgendwie hat es trotz Familie und Scheidung funktioniert. Wäre ich noch einmal auf Start würde ich es wohl anders angehen und von Beginn konsequenter und konstanter in Aktien investieren. In Miete wollte ich dennoch nicht leben.

Was ist Deine Motivation für die finanzielle Unabhängigkeit?

In der FIRE und Frugalisten Community beobachte ich immer wieder Leute, die mit 30 ihr ganzes Leben planen, sprich – Vermögen, genaue Aufteilung, Familienplanung anpassen, bis hin zur detaillierten Entnahmestrategie. Ich bin der Meinung, dass so viel Optimierung Lebensqualität raubt und Spontanität begrenzt.

Freiheit und Selbstbestimmtheit war mir immer schon wichtig und deshalb auch eine gute Sparquote. Zunehmend schmerzt mich das Konzernleben und die Missachtung des Menschen. Die 10. Re-Strukturierung und der Durchschaubarkeit des „Management Speach“ werden unerträglicher. So spüre ich erste Ermüdungserscheinungen und wächst die Überzeugung, dass die letzten 10 Jahre sicher nicht die schönsten im Berufsleben sind. Warum man sich ohne abhängige Erwerbsarbeit langweilen soll, ist so schräg, dass ich es noch nie verstanden habe.

Teilzeit oder harter Cut?

80% Teilzeit habe ich schon mal für ein Jahr probiert, aber das ist wie schleichender Tod. Ich befinde mich schon im Sinkflug, nur die Landebahn ist noch nicht sichtbar. Deshalb raus und ein freies Leben nach der Arbeit.

Über welches Budget möchtest Du mindestens verfügen, was wäre „nice to have“?

Eine Haushaltsapp zeigt mir genau die Ausgaben. Mit 1.500€ im Monat mietfrei für mich allein komme ich sehr gut klar. Die nächsten max. 10 Jahre rechne ich noch mit finanzieller Unterstützung für die Kinder, wofür ich 1.000€ einplane. On Top während FIRE dann noch 600 für die PKV und freiwillige GRV. Das wäre ein Bedarf von ca. 3.000€. 3.500€ wäre schon absolut FAT FIRE. Mit 2.500 würde ich mich stoizistisch-elastisch auch nicht erhängen.

Nach dem Arbeiten gehen zudem eher einige Kosten runter, insbesondere durch einen geplanten Zusammenzug mit der Freundin. Nicht sparen will ich am Reisen. Glücklicherweise macht mir Low Budget Reisen mit dem Camper oder Rad + Zelt am meisten Spaß.

Wie stellst Du Dir die FIRE Zeit konkret vor?

- Die Freiheit leben, ohne Leistungsdruck und Erwartungen anderer– alles darf nichts muss

- Regelmäßig Sport

- Gute und bewusst nachhaltige Lebensführung

- Zeit für Familie und Partnerschaft

- Irgendeine Tätigkeit im Ehrenamt oder gegen Bezahlung schließe ich nicht aus. Nichts mit Technik und Wirtschaft. Irgendwas mit Menschen im sozialen Bereich. Nur wenige Stunden die Woche

- Zeit für mich!

Was soll mit Deinem Restvermögen am Ende der Entnahmephase geschehen?

Den größeren Teil des Vermögens würde ich gerne vererben. Die Immobilien, die nicht verkauft werden, sind ja statisch. Beim eher geringen Depotwert und Cash akzeptiere ich auch Teilkapitalverzehr. Neben einer guten Ausbildung und für die Kinder da zu sein, bin der Meinung, dass es erzieherisch nicht gut ist die Kinder allzu sehr zu pampern. Zudem sollte man auch an sich und sein Leben denken.

Was möchtest Du den Lesern sonst noch mitteilen?

Das Leben ist nicht planbar. Man kann es nicht bis in die Haarspitzen optimieren, macht eigene Lernerfahrungen und Fehler. Ein überdurchschnittliches Einkommen und Kontinuität ist wichtig, um an FIRE zu denken. Bis 40 sollte man seine sieben Sachen weitestgehend zusammen haben. Mit Mitte 20 sind Vorstellungen vielfältig, oft verläuft das Leben dann doch mehr oder weniger in einer deutschen Standardexistenz. FIRE sollte nicht einer Familienplanung im Wege stehen.

Das war das Interview mit Niklas, noch einmal vielen Dank für das Teilen Deiner Situation und Deiner Gedanken! Kommen wir nun zu den konkreten Details seiner Finanzplanung. Als Niklas an mich herangetreten ist hatte er sich zuvor bereits intensive Gedanken gemacht. In seiner Ausgangsplanung stellt er einen möglichst hohen Anteil seines zukünftigen Einkommens auf aus seiner Sicht sichere Beine (Mieteinnahmen, Versicherungen). Folgende Vermögensaufstellung hat Niklas mir zur Verfügung gestellt:

In seinem Aktien-Depot befinden sich derzeit nur 263.000 Euro. Dieses soll zwar in den kommenden Jahren mit monatlich 2.000 Euro und Sonderzahlungen auf insg. 500.000 Euro aufgestockt werden, jedoch bleiben Aktien in Niklas Portfolio deutlich unterrepräsentiert. Gemäß seiner eigenen Kalkulation beträgt der Aktien-Anteil am Gesamtvermögen gerade einmal gute 10%.

Neben der Konzentration auf sicheren Cash-Flow hat sich Niklas außerdem noch eine Absicherungsstrategie überlegt: in den kommenden Jahren spart er zusätzlich zu seinem ETF Depot weitere 1.000 Euro in einen Cash-Puffer (Zielgröße: 200.000, siehe Tabelle oben). Sollte es dann zum Start der Entnahmephase zu einem Kurseinbruch kommen (Sequence of Return Risk), dann sollen neben weiteren sicheren Einkünften aus Renten und Mieten zusätzliche Entnahmen aus dem Cash-Puffer erfolgen, so dass insgesamt reale 3.000 Euro netto verfügbar sind. Das Wertpapierportfolio wird währenddessen geschont und kann sich so schneller erholen.

Mit diesem wohlüberlegten Gesamtpaket fühlt sich Niklas für seinen vorzeitigen Ruhestand gut aufgestellt. Doch was sagt das Renten-Planungstool zu seiner Strategie? Eine historische Simulation legt schonungslos alle Stärken und Schwächen seiner Finanzplanung über die verschiedenen Marktphasen der letzten 120 Jahre offen. Zuerst die gute Nachricht: Niklas Konstrukt performt in Crash-Phasen wie erwartet außerordentlich gut. Eine Finanzkrise analog zu der aus 1929 kann ihm nichts anhaben. Gemäß Simulation wären monatliche reale Entnahmen von gut 8.000 Euro netto möglich gewesen.

Aber ein wesentliches Risiko hat Niklas in seiner Planung nicht bedacht: das Inflationsrisiko. Wäre Niklas in den 70er Jahren in die Entnahmephase gestartet, dann hätte die Inflation nicht nur seinen Cash-Puffer-Konzept komplett zerlegt, es wäre auch ein Großteil seiner vermeintlich sicheren Altersvorsorge entwertet worden. Denn Niklas Versicherungsverträge sind wie üblich nicht an die Inflation gekoppelt. Die Beträge sind stattdessen nominal fixiert. Und auch seine Einkünfte aus Vermietung und Verpachtung dürfte er im Einklang mit der Inflationsrate kaum über einen Zeitraum von 10 Jahren jährlich um 5% – 10% anheben können. Eine solche Planungsannahme wäre vor dem Hintergrund der aktuellen Mietpreisdebatte völlig realitätsfern.

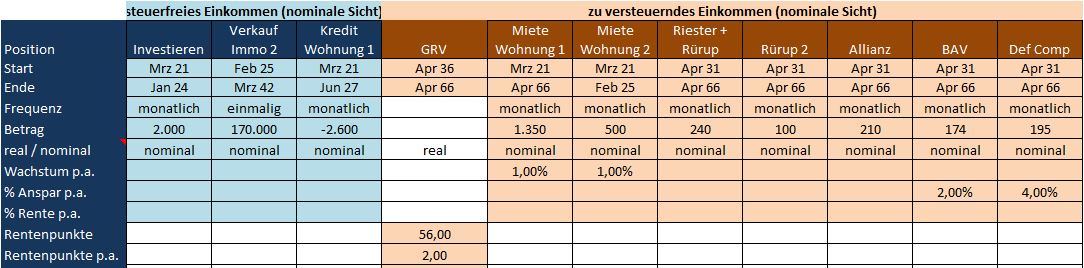

Tabelle: die Cash-Flow Annahmen aus Niklas Finanzplanung

Und so kommt es, dass das Renten-Planungstool Niklas in diesem Szenario nur 2.890 Euro Netto-Budget zugestehen möchte. Die folgende Grafik zeigt welches monatliche Budget in Abhängigkeit vom Rentenbeginn in der Vergangenheit möglich gewesen wäre:

Die blaue Linie (linke Achse) beschreibt das monatliche Budget welches Niklas während der Entnahmephase in Abhängigkeit vom Beginn der Entnahmen zur Verfügung steht. Der Mittelwert über alle Entnahmen beträgt 5.417 Euro pro Monat. Die Grafik zeigt aber auch, dass seine Strategie einem Marktumfeld wie in den 60er und 70er Jahren nicht gewachsen wäre (roter Kreis!). Der Grund liegt in der hohen Inflation zu dieser Zeit.

Niklas benötigt in seinem Portfolio dringend mehr Inflationsschutz. Ich habe daher eine Restrukturierung seines Anlageportfolios genauer analysiert. Konkret habe ich angenommen, dass die beiden Wohnungen, welche derzeit Mieteinnahmen generieren und nicht vollständig abbezahlt sind, verkauft würden. Dadurch gingen zunächst 1.850 Euro Brutto Mieteinkünfte verloren. Gleichzeitig fiele aber auch die Kreditrate für die noch nicht abbezahlte Wohnung i.H.v. 2.600 Euro pro Monat weg. Der Verkaufserlös von 484.000 Euro könnte in gut diversifizierte Aktien-ETFS investiert werden.

Durch diese Maßnahme steigt der monatliche sichere Netto-Entnahmebetrag von zuvor 2.890 Euro auf 3.638. Das sind 748 Euro mehr pro Monat als zuvor!

Des Weiteren habe ich seiner Planung ein kleines Flexibilitäts-Feature hinzugefügt: sollten die Aktienmärkte zu Beginn der Entnahmephase ins Minus rutschen, dann könnte Niklas sein monatliches Budget temporär bis zur Erholung um 10% auf 3.274 Euro reduzieren. Im Gegenzug darf Niklas zu allen anderen Zeiten über 3.745 Euro netto verfügen. Für ein wenig Bereitschaft zur Flexibilität in den ersten Jahren der Entnahmephase, die womöglich überhaupt nicht notwendig sein wird, erhöht sich das monatliche Netto-Budget um weitere 107 Euro auf insgesamt 3.745 Euro.

Niklas hat nicht nur Transparenz geschaffen, sondern darf sich aufgrund einer optimierten Asset-Allokation auch über deutlich mehr Wohlstand im Ruhestand freuen.

Abschließend haben wir mittels folgender Übersicht noch einen Blick auf das Langlebigkeitsrisiko geworfen:

Niklas plant bis zu einem Alter von 95 Jahren (2066, oranger Balken). Wie hoch wäre der Preis für eine garantierte Absicherung bis zu einem Alter von 100? Dies würde einer Planung bis zum April 2071 entsprechen. Niklas dürfte dann gemäß Renten-Planungstool nur 3.708 Euro statt 3.745 Euro pro Monat entnehmen. Würde er stattdessen mit seiner statistischen Lebenserwartung rechnen (2051), dann könnte er sicher über 3.953 pro Monat verfügen. Der erforderliche Abschlag von nur ca. 250 Euro pro Monat ist der Preis für die Absicherung des Langlebigkeitsrisikos.

An dieser Stelle noch einmal vielen Dank an Niklas fürs Mitmachen!

Wer sich wie Niklas für eine detaillierte Analyse und Optimierung seiner persönlichen Finanzlage interessiert, der kann sich hier gerne detailliert über mein Angebot für die eigene exklusive Rentenplanung informieren.

Danke für den Einblick!

Eine Frage habe ich zu den Zahlen: Welche Rechnung steckt denn hinter der Annahme, dass ein Rentenpunkt 7.425€ wert ist? Ist das der bis zum angenommen Lebensende abdiskontierte Gesamtwert aller Zahlungen, wenn die reguläre Altersrente ab 67 genutzt wird?

Hi Jenni

Die Zahl kommt von mir i.Z. meiner Betrachtung der Vermögensaufstellung (Net Worth). Hier betrachte ich den Wert eines gesammelten Rentenpunktes mit dem aktuellen Kaufwert, ähnlich dem Rückkaufwert einer Rentenversicherung. Die 7.425€ sind aus 2020, heute sind es 7.542 Euro.

Bei der Abzinsung mit der Aktienmarktrendite wird m.M.n. die gesetzliche Rente zu schlecht gerechnet. Zudem ordne ich sie bewusst dem risikofreien/-armen Teil zu.

Für Anregungen zu anderen Sichtweisen bin ich offen 😉

Moin, Niklas, auch an dieser Stelle noch einmal meinen Dank dafür, dass Du diese neue Interview-Serie unterstützt und Deine Situation so offen mit uns allen teilst! Ich finde Deine Geschichte wirklich spannend und ehrlich weil Sie direkt aus dem Leben gegriffen ist. Kaum jemand macht sich bereits in jungen Jahren Gedanken über dieses Thema. Statt dessen kommt die Idee vielleicht doch etwas früher aufzuhören meist erst spontan mit 40-50+. Wer dann jedoch über keinerlei Vermögen verfügt, der hat kaum noch eine Chance dieses Ziel zu realisieren.

Ich hoffe dieses Interview bzw. dieser neue Beitragstyp ist auch für alle anderen Leser spannend. Für die Zukunft plane ich ca. alle 3 Monate ein solches Interview zu veröffentlichen, denn Schwerpunkt des Blogs sollen meine eigenen Artikel bleiben. Über Feedback zu der neuen Serie würde ich mich sehr freuen!

Zum Thema Rente und Bewertung erhalte ich des öfteren Kommentare, auch per Email. Natürlich soll man die Rente nicht mit der Aktienmarktrendite bewerten. Für Ansprüche gegen einen Staat mit AAA Rating wie Deutschland ist der risikolose Zins viel besser geeignet. Diesem Thema habe ich mich hier schon einmal angenommen: https://www.finanzen-erklaert.de/du-bist-reicher-als-du-denkst/

Wenn ich jedoch unterschiedliche Vermögenswerte in einen Topf werfe, z.B. weil ich ermitteln will wieviel Vermögen ich derzeit bei der 4%-Regel ansetzen darf, dann muss ich alle diese Vermögenswerte erst „gleichnamig“ machen. Dies tue ich indem ich mit der Aktienmarktrendite abzinse. Das hat nichts mit Bewertung zu tun, sondern es geht um die Schaffung einer geeigneten Kalkulationsgrundlage im diesen speziellen Kontext.

Hi Georg

Ich finde mein Fall ist uns gut gelungen :-).

Danke für dein Einsatz.

Alle 3 Monate ein Interview/Case finde ich ok.

„Allgemeine Sachbeiträge“ sollten m.M.n. dominieren.

Meine wichtigste Erkenntnis war eigentlich keine überraschende, nämlich dass ich zu Immobilien lästig bin. Das mit der Inflation habe ich tatsächlich unterschätzt. Habe Immobilien immer als inflationsausgleichend eingestuft. Aber ich gebe dir recht, die Miete ist durch gesetzliche Rahmenbedingungen usw. nicht in dem Maße anpassbar wie es bspw. Konsumgüter Aristokraten machen.

Wie die meisten privaten Vermieter belasse ich die Miete meist über Jahre unverändert.

Wegen der Bewertung der Rente für die Entnahme sehe ich es differenziert bei FIRE ab 50+. Hier, wie auch in meinem Fall plane ich dir Entnahme eher als Brücke bis zu den sukzessiven Zahlungen von verschiedenen Renten mit 60/62 und dann 65 (gesetzliche Rente für besonders langjährige Versicherte).

D.h. ich werde ab 60 meine Entnahme wieder schrittweise herunterfahren und so mit spätestens 65 bei einer sehr stabilen SWR landen.

Anders ist es für einen Ausstieg mit 40+ und geringen RP. Dann ist die Abzinsung mit der Aktienmarktrendite und die Gesamtbetrachtung der Entnahmerate sicher richtig.

Dein Fall ist der typische Fall bei dem nur eine relativ überschaubare Zeit bis zur Rente zu überbrücken ist, quasi ein stark verkürzter Entnahmeplan. Das spielt bei der Bestimmung der optimalen Aktienquote ebenfalls eine große Rolle. Ich denke mit den geplanten Umschichtung sind Deine gesamthaften Vermögenswerte gut ausbalanciert.

Heute schreibt die FAZ passend zum Thema: https://m.faz.net/aktuell/wirtschaft/umfrage-deutsche-wollen-weniger-arbeiten-17265379.html

Und hier eine ganz interessante und relevante Studie: https://www.presse.uni-wuppertal.de/de/medieninformationen/2019/02/25/29125-nur-jeder-zehnte-babyboomer-will-bis-zum-gesetzlichen-renteneintrittsalter-arbeiten-neue-ergebnisse-der-lida-studie/

Du liegst also voll im Trend 😉

Tja, wenn jemand auf dem Sterbebett liegt und gefragt wird was er im Leben am meisten bereut, wird die Antwort wohl sehr selten läuten dass er oder sie gerne mehr gearbeitet hätte 😉

Die Studie im 2. Link von dir finde ich besonders interessant.

Moin Niklas,

ich möchte noch mal kurz auf dein Schlussstatement eingehen, welches ich sehr gut finde, und auch bereits an anderer Stelle diskutiert wird:

https://frugalisten.de/forum/topic/muslime-frugi-alias-niklas-bei-finanzenerklaert/#postid-17678

Besonders dieser Kommentar von Dir ist mir dort aufgefallen:

„Kinder können ein schönes FIRE Konstrukt schon ganz schön durcheinanderwirbeln und nach hinten schieben. Eine Scheidung wie bei mir nochmal mehr. Dennoch bereue ich nicht Kinder zu haben und was war. Zudem bin ich froh, dass ich bei der Familienplanung unbedarfter und nicht verkopft herangegangen bin. Hätte ich mich damals so intensiv mit FIRE beschäftigt wäre das vielleicht anders gelaufen, was ich rückblickend sehr schade finden würde.“

Hier gebe ich Dir zu 100% meine Zustimmung! Mein Vater sagte mir einmal dazu: egal wie du dich entscheidest, du wirst es auch mal bereuen. Entweder bereust du es weil du Kinder hast und anstrengende Jahre auf dich zukommen, oder du bereust es im Alter keine Kinder zu haben.

Recht hat er, denke ich. Natürlich ist es mit Kindern schwerer, ohne Zweifel. Aber ich glaube die Reue im Alter für ein Geld auf Kinder verzichtet zu haben ist letztendlich die Grössere (man wird es selbst nie wirklich herausfinden – yolo!)

Hallo Niklas, Danke für den spannenden Einblick! Wie berechnest du die aktuellen 7542€ / Rentenpunkt? Oder wo findet man diesen Wert? Bist auf den besten FIRE Weg 🎯 Glückwunsch

Andrea

PS

Do not judge me by my success, judge me by how many times I fell down and got back up again.

(Nelson Mandela)

Hi Andrea,

Klasse Weisheit von Nelson Mandela und danke für deine optimistischen Ausblicke 🙂

7.542€ werden über die RV Pflichtbeiträge für einen RP abgeführt (hälftig AG und AN).

Ah, ich glaube jetzt habe ich es verstanden! Das ist der Preis, den du aktuell bezahlst, um einen zusätzlichen RP zu erwerben (freiwillig nach dem Versorgungsausgleich), richtig?

Ich war verwirrt, weil ein Rentenpunkt andersherum nur ca. 35€ Rente pro Monat wert ist. Das konnte ich irgendwie nicht in Relation zu den 7425€ setzen.

Ich finde deinen Ansatz nicht verkehrt, quasi vom „Marktpreis“ auszugehen. Ich bin mir aber nicht sicher, ob dieser Preis wirklich marktgerecht ist, in dem Sinne, dass Angebot und Nachfrage dort zusammen gebracht werden. Für 35€ garantierte monatliche Rente müsstest du bei einer privaten Rentenversicherung derzeit eher mehr als 7.425€ Einmalbeitrag zahlen.

Genau Jenni

Das ist wie oben @Andrea der Preis pro RP. Sowohl für Pflichtbeiträge aus dem Arbeitseinkommen wie auch in meinem Fall für den freiwilligen Beitrag zum Versorgungsausgleich. Bei mir derzeit ca. 51RP × 7.542€.

Und ja, in einer privaten klassischen RV müsste man für 35€ dynamisierte Rente derzeit mehr als 7.542€ zahlen. Lohnt sich in Niedrigzinszeiten quasi nicht mehr.

Sehr schöner Beitrag!

.

(Ein bischen gestolpert bin ich über die p.a.-Angaben in der Vermögensübersicht

unter Fußnote 2) und 3).)

Scheidungen sind ja nun nichts Seltenes, also sehr praxisrelevant.

Der Beitrag zeigt insgesamt sehr gut auf, das nach solchen „ent-scheidenden“ Verwerfungen die in der Regel unbeabsichtigt entstandene Asset-Allokation zügig wieder überprüft werden muss.

In diesem Fall besteht die „Unwucht“ in der hohen Immo-Lastigkeit.

Es gibt aber derzeit sicher schlimmere Ungleichgewichte … 😉

Ich habe die gleichen privaten Veränderungen hinter mir und kaufe derzeit ein Haus.

Der Beitrag bestärkt mich in der gewählten Strategie trotz aller damit verbundenen Umschichtungen auf einen ausreichend hohen Aktienanteil zu achten.

Ich versuche ihn auf etwa 50% zu halten.

Alleine schon deshalb, weil sich Entnahmen hier skalieren lassen:

Bei Finanzbedarf mal eben eine Tür zu verkaufen gestaltet sich vergleichsweise ja doch deutlich schwieriger.

Vielen Dank Christoph, freut mich wenn dieses Beitragsformat gut ankommt. Die 1a Liquidität eines ETF-Portfolios lässt Kapitalverzehr zu. Alleine diese Option, selbst wenn sie letztendlich nicht gezogen wird, erlaubt von Anfang an deutlich höhere Entnahmen aus dem Portfolio. Unabhängig davon finde ich, dass das Thema wohnen sehr wichtig für die Lebensqualität ist. Schöne & passende Wohnungen zur Miete sind selten, und ein Mieter hat i.d.R. nur einen eingeschränkten Gestaltungsspielraum. Rendite ist nicht alles. Von daher kann ich Deine Entscheidung zum Rentenbeginn noch ein Haus zu kaufen sehr gut nachvollziehen.

Freilich ist das Thema Wohnen wichtig für die Lebensqualität. Ob man aber als Mieter das bessere Los zieht oder als Eigentümer, ist eine Frage, die kontrovers beantwortet wird. Und als Eigentümer stellt sich die Frage, ob man eine Eigentumswohnung bewohnt (die nach Ansicht von Spöttern die Nachteile von Wohneigentum mit den Nachteilen einer Mietwohnung verbindet) oder ein Haus. Das alles läßt sich nicht mit wenigen Sätzen erschlagen.

Gerade habe ich beim Finanzrocker ein Interview mit einem gewissen Georg gehört, der ist überzeugter Mieter. 🙂

Was die Entnahmestrategie anlangt, ist es sicher keine schlechte Idee, ein Haus zu verkaufen, das einem zu groß geworden ist, und in etwas kleineres zu ziehen (zur Miete oder gekauft). Denn in Deutschland sind Konzepte wie „die umgekehrte Hypothek“ nicht aus den Startlöchern gekommen.

Rendite ist sicher nicht alles.

Manche Leute sagen auf der anderen Seite, wir steckten in einer Immobilienblase. Die Immobilienpreise in Deutschland sind in den letzten Jahren ganz heftig gestiegen, so daß mancher Immobilieneigentümer, der jetzt verkaufen kann, keinen schlechten Schnitt gemacht hat. Das geht aber nur mit nicht selbstbewohntem Eigentum. Wenn man das eigene Haus verkauft und mit dem Erlös ein anderes kauft, dann erzielt man freilich einen guten Verkaufserlös – muß aber halt auch einen hohen Preis für das nächste Objekt bezahlen. Nur die Transaktionskosten, die sind in jedem Fall weg.

Hi Christoph

Schön, dass dich mein Beitrag i inspiriert und im eigenen Handeln bestärkt. So war im besten Fall meine Intention vor der Veröffentlichung.

N/A bei Haus und Wohnung ist tatsächlich etwas verwirrend. Steht aber eigentlich nur dafür, dass diese Assets nicht veräußert/liquidiert werden sollen.

Nach der Trennung und Scheidung hatte ich nicht den freien Kopf mich in Ruhe zu sortieren und brauchte Liquidität für eine 6stellige Zahlung zum Zugewinnausgleich. Deshalb wie im Interview beschrieben das Abschmelzen des Depots vor 5 Jahren.

Mittlerweile hat nach dem Interview mit Georg der Mieter der großen Wohnung gekündigt und ich festgestellt, dass ich gerade so über der 10jährigen Spekulationsfrist liege.

Die „Unwucht“ war mir schon länger bewusst. Bislang stand nur die kleine Wohnung zur Disposition. Doch jetzt ist die Entscheidung gefallen die große Wohnung zum Verkauf anzubieten und die kleine sobald sie frei wird.

Bei der überschlägigen Kalkulation der Wohnung habe ich einmal mehr festgestellt wie stark das Fremdkapitalhebeln wirkt.

Der damalige Kaufpreis lag mit allen NK bei 320k. Durch freie Grundschuld beim Haus könnte ich eine 100% Finanzierung zum 1. Rang machen. In den 10 Jahren hab ich lediglich 70k an Eigenkapital für Tilgung und Sondertilgung investiert. Bei einem VK von 500k und einer Restschuld von 180k ergibt sich ein Gewinn von 250k – steuerfrei!

Hätte ich die 70k gleichmäßig verteilt in einen MSCI World ETF gesteckt, wären heute bei 10% Rendite p.a. 116k auf dem Depot oder 46k Gewinn – vor Steuern!

Selbst ohne Wertsteigerung der Wohnung hätte diese mit 70k netto besser rentiert. Die anvisierten 500k sind jedoch eher konservativ bewertet. So schlecht ist der Vermögensaufbau mit Immobilien wohl doch nicht?

Ist einmal viel Eigenkapital in der Immobilie gebunden ist es jedoch sinnvoller in Aktien umzuschichten, weil diese besser auf lange Sicht rentieren und dynamischer an die Inflation anpassen.

Das Haus hat für Patchwork Konstellationen die nächsten Jahre noch eine sinnvolle Verwendung. Eine Verkleinerung kommt eventuell später. Nachdem ich bewusst mich von diesem distanziert habe wächst so langsam wieder die Freude es zu nutzen :-). Der Mietpreis machte erst deutlich was ich da konsumiere. Aber wie Georg schrieb, bietet es je nach Lebensphase auch Lebensqualität.

50% Aktienquote wird bei mir eher sportlich. Hauptsache es reicht irgendwie zum Ausstieg in 2-3 Jahren.

Dir alles Gute auf deinem Weg!

… ich meinte Angaben wie unter „3.200€ p.a.“ Mieteinnahmen in den Fußnoten unter der Tabelle, oder ist die Miete tatsächlich so gering?

(sehr kleine Wohnung?)

ups… stimmt, das ist tatsächlich ein Fehler. Das ist die Monatsmieteinnahme für das Haus

Der Vertrieb wird wahrhaft sehr auskömmlich dotiert, das sollten dann 140K Jahreszielgehalt sein?

Insofern fällt dadurch die % hohe Sparquote natürlich leicht.

Liegt der Fokus für die Produkte im Versicherungsmantel bewußt immer auf monatlichen Zahlungen bzw. wurde dort auch die Einmalzahlung in Eigenanlage in z.B. ausschütttende ETF betrachtet und wieder verworfen? Direktversicherung und Entgeltumwandlung haben doch normalerweise auch die Option einer Einmalzahlung

Hi Peter

Gut geschätzt, unter Berücksichtigung eines Steuerfreibetrages liegt das Jahreszielgehalt etwas darunter.

Die AV Bausteine sind historisch so gewachsen und aus Zeiten wo ETFs noch in den Kinderschuhen standen.

Wenn ich alles verrenten würde plus den Ertrag aus dem Depot wäre das wohl zuviel und eine zu hohe Steuerlast.

Die Direktversicherung vor 2002 will ich mir als Einmalzahlung (noch steuerfrei) auszahlen lassen. Die BAV und Deferred Compensation ab 60 in 10 Jahresraten auszahlen lassen. Damit puffer ich einmal mehr die Lücke zwischen 60 und 65 und hab so nur eine anspruchsvolle Entnahmephase bis 60.

Von der Riester will ich mir auch die Max. 20% einmal auszahlen lassen. Die ETF und Klassik Rürups gehen ja nur als Verrentung und dienen dann mit der GRV zur Basisabsicherung des Langlebensrisikos.

Das sollte als Sicherheit reichen 🙂

Riester und Rürup starte ich auch ab 60.

30% sind es übrigens bei Riester, mal abwarten wie sich der Rentenfaktor noch entwickelt.

PS: Riester/Rürup hattest du oben gar nicht erwähnt 😉

Hi Andre,

bei Abschluss vor 2005 sind es 20%

https://www.riester-rente.net/foerderung/auszahlung/

Riester und Rürup sind bei mir durch Versorgungsausgleich und geplanter Beitragsfreistellung durch frühen Ausstieg keine großen Beträge. Beides ist doch in der Fallstudie oben erwähnt.

Tolle Beiträge! Inwiefern wird denn die Instandhaltung der Immobilien berücksichtigt? Vllt habe ich das auch nur überlesen. LG

Hallo Tobias

Habe deinen Beitrag erst eben gelesen.

Bei den ETWs über die Instandhaltungsrücklage. Beim Haus nehme ich die bei Bedarf aus der Cashquote.

Die kleine Wohnung ist mittlerweile verkauft und der Erlös im Depot.