Im vorletzten Beitrag haben wir uns damit befasst welchen Einfluss die gesetzliche Rente auf die sichere Entnahmerate hat. Heute geht es um die andere Seite der Medaille: welchen Einfluss hat deine Altersvorsorge auf dein Sparziel? Bist du vielleicht schon weiter auf dem Weg zur finanziellen Freiheit als du bisher vermutet hast?

Um diese Fragen zu beantworten müssen wir uns zunächst einen Überblick über das gesamte vorhandene Vermögen machen. Der Standardansatz zur Wertermittlung ist immer der Barwert, aber der Teufel steckt im Detail. Die verschiedenen Vermögensgegenstände und Produkte fließen auf unterschiedliche Art und Weise in die Bewertung ein. Wir gehen kurz die verschiedenen Fälle durch und betrachten anschließend, wo du wirklich auf dem Weg zur finanziellen Unabhängigkeit stehst.

Infobox: Was ist der Barwert und wie wird gerechnet?

Der Barwert ist der Gegenwartswert einer Zahlung, die in der Zukunft liegt. Wenn beispielsweise der Zins 5% beträgt, dann erhält man nach einem Jahr das 1,05-fache seiner ursprünglichen Anlage zurück. Umgekehrt ist eine Zahlung in einem Jahr durch 1,05 zu dividieren, um ihren heutigen Wert zu bestimmen. Liegt die Zahlung 10 Jahre in der Zukunft, dann muss entsprechend durch 1,05^10 (1,05 hoch 10) geteilt werden. Dieses dividieren der Zahlung durch (1 + Zins)^t nennt man abzinsen, das Ergebnis ist der Barwert. Je höher der Zins, desto geringer der Barwert.

1. Gesetzliche Rente

Die gesetzliche Rente ist im Vergleich zu den meisten anderen Formen der Altersvorsorge ein Spezialfall, denn der eigene Rentenanspruch ist nicht veräußerbar. Der Zahlungszeitpunkt ist somit nicht flexibel. Wie im letzten Artikel gezeigt bleibt uns in diesem Fall nichts anderes übrig als die Zahlungen entsprechend unserer Entnahmestrategie mit der erwarteten Aktienmarktrendite abzuzinsen. Die Summe aller so abgezinsten Zahlungen ergibt den Wert der Rente im Kontext der finanziellen Unabhängigkeit. Der relevante Zeitraum für den Rentenzahlungen berücksichtigt werden sollte vom gesetzlichen Renteneintritt (aktuell 67 Jahre) bis zum Ende des eigenen Planungshorizont andauern.

2. Jede andere Rentenversicherungen

Bei allen anderen Rentenversicherungen kann zwischen folgenden Methoden gewählt werden.

a) Rückkaufwert: bei dieser Methode wird der Rückkaufswert direkt dem Portfolio zugeführt. Dieser wird jedem Versicherungsnehmer üblicherweise einmal jährlich mitgeteilt.

Spezialfall Förderprodukte: bei einer Riester- oder Rürup Rente sind bei Kündigung die erhaltenen Steuerrückerstattungen und Zulangen zurückzuzahlen. Die Ermittlung des Netto-Wertes ist daher etwas komplizierter. Daumenregel: ein gutverdienender Single reduziert den Vertragswert um ca. 700 Euro für jedes abgelaufene Jahr.

Voraussetzung für diese Methode ist generell, dass auch tatsächlich die Möglichkeit und Bereitschaft besteht den Wert der Versicherung zu realisieren. Wer derartige Planspiele ernsthaft betreibt sollte sich daher unbedingt auch mit diesen Punkten befassen.

b) Berechnung des Barwerts: es kann sein, dass eine Veräußerung nicht möglich oder gewünscht ist. So kann eine Betriebsrente üblicherweise nicht ausbezahlt werden. Manchmal ist es auch aus anderen Gründen besser einen Vertrag nur still zu legen, anstatt vollständig zu kündigen. Und es kann auch unter Stabilitätsgesichtspunkten sinnvoll sein neben der Entnahme aus dem Depot noch eine weitere, garantierte Zahlung zu beziehen, um beispielsweise das Allernötigste abzusichern.

In diesen Fällen müssen die zukünftigen Zahlungen genau wie bei der gesetzlichen Rente abgezinst werden. Doch Vorsicht: im Falle der gesetzlichen Rente haben wir mit der realen Rendite gearbeitet, denn die gesetzliche Rente passt sich im Zeitablauf an. Liegen dagegen zukünftige Zahlungen vor, deren Höhe sich nicht nach der Inflation richten, dann sollte der zugrundeliegende Zins zur Berechnung des Barwerts um 1-1,5% Punkte angepasst werden.

3. Kapitalbildende Lebensversicherung

Eine kapitalbildende Lebensversicherung leistet im Erlebensfall häufig eine Einmalzahlung. Hier gilt das gleiche Prinzip wie bei den Rentenversicherungen. Entweder man entscheidet sich dafür den Rückkaufswert sofort zu realisieren und den Erlös dem eigenen Depot hinzuzufügen, oder die Einmalzahlung wird abgezinst. Und zwar von ihrem Tag der Zahlung auf den heutigen Tag, wieder mit der angenommenen Rendite des Aktienmarktes.

Folgende Daumenregel: für je 10 noch ausstehende Jahre halbiert sich der Gegenwartswert der zukünftigen Zahlung. Eine Lebensversicherung, die in 20 Jahren 40.000 Euro zahlt, ist aus heutiger Sicht 40.000 / 2 / 2 = 10.000 Euro wert. Würde die Zahlung 30 Jahre in der Zukunft liegen, läge der Gegenwartswert zwecks Berechnung des Grades der finanziellen Unabhängigkeit bei nur noch 5.000 Euro.

4. Immobilien

Ich persönlich rate dazu den Wert einer selbst bewohnten Immobilie nicht bei der Bestimmung der persönlichen Entnahmerate zu berücksichtigen. Stattdessen empfehle ich den gewünschten Entnahmebetrag, um eine angemessene kalkulatorische Miete zu reduzieren. Denn der immanente, niemals vollständig reduzierbare Kostenblock „Wohnen“ kann schließlich mit Null Euro angesetzt werden.

In dieser Betrachtungsweise kann die eigene Immobilie auch als Notfallpuffer mit geringer Korrelation zum Aktienmarkt berücksichtigt werden. Sollte es hart auf hart kommen, dann kann es vorteilhaft sein die eigene Immobilie zu beleihen oder eine sog. umgekehrte Hypothek einzugehen, bei der die Immobile gegen eine lebenslange Rente veräußert wird. So lassen sich Verkäufe aus dem Aktiendepot bei geringer Marktbewertung (Sequence of Return Risk) vermeiden.

Wer dagegen plant eine eigene Immobilie zu vermieten oder zu veräußern, weil z.B. später, wenn die Kinder das Nest verlassen haben, nur noch ein kleineres Objekt benötigt wird, der kann den Barwert des Veräußerungserlöses bzw. eine kalkulatorische Miete bei der Bestimmung der eigenen Entnahmerate ansetzen. Beide sind aufgrund der Tatsache, dass Immobilien einen Schutz vor der Inflation bieten, mit der realen Aktienmarktrendite abzuzinsen.

5. Thema Steuern

Die erwarteten Zahlungsströme werden i.d.R. noch vom Fiskus geschröpft, bevor man über den verbleibenden Rest verfügen kann. Ab hier wird es bunt und es gilt genau hinzusehen:

– aus welchem Jahr stammt die Lebensversicherung bzw. die Rentenversicherung? Wurde diese noch vor 2005 abgeschlossen, dann sind die zukünftigen Zahlungen steuerfrei.

– Bin ich bei Kündigung der Riester- oder Rürup-Rente älter als 62, dann ist nur die Hälfte der Gewinne zu versteuern.

– Immobilien können ebenfalls ab einer gewissen Haltefrist steuerfrei veräußert werden.

– bei allen anderen Renteneinkünften hängt die steuerliche Belastung von der Höhe der Gesamteinkünfte ab. Hier kann nur individuell geplant werden.

In jedem Fall gilt: die für die Zukunft erwarteten Zahlungsströme sind um die erwarteten Abgaben an den Fiskus zu kürzen.

Zum Schluss: die gesamthafte Betrachtung

Nachdem wir nun unser gesamtes Produktuniversum durch Abzinsen auf den gemeinsamen Nenner der Gegenwart gebracht haben, müssen wir die einzelnen Werte jetzt nur noch unserem klassischen Vermögen wie Wertpapiere und Bargeld hinzuaddieren.

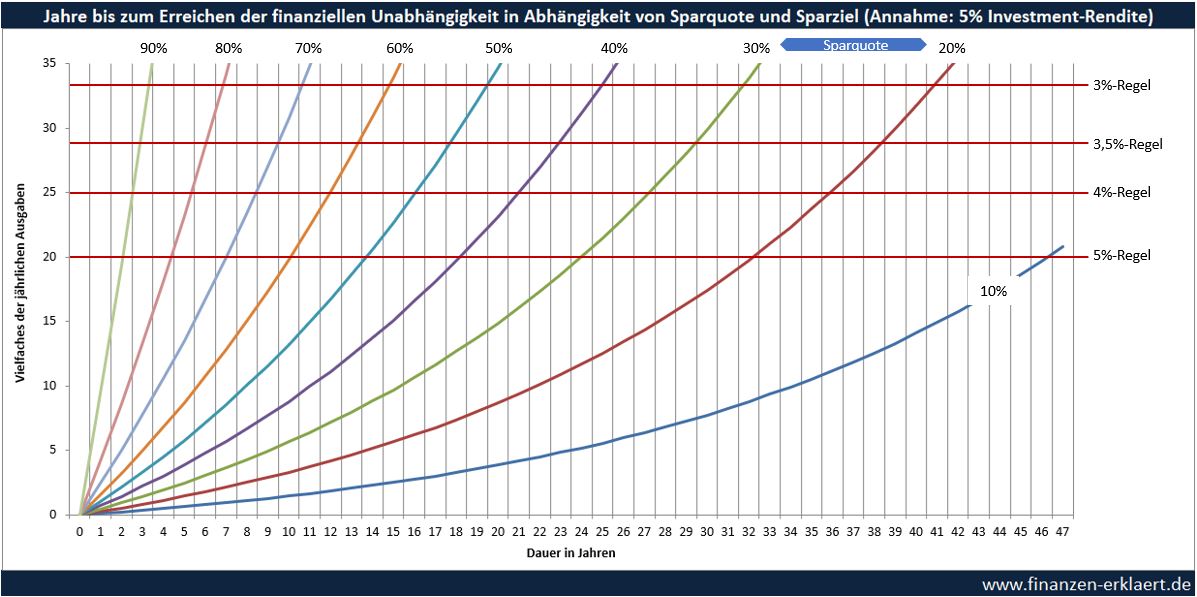

Anschließend dividieren wir unser gesamtes Vermögen durch unsere jährlichen Ausgaben. So drücken wir unser Vermögen als Vielfaches der Entnahmen pro Jahr aus. Jetzt hilft folgende Grafik weiter:

Auf der senkrechten y-Achse finden wir das Vielfache unserer Jahresausgaben. Je nach Entnahmerate wird ein bestimmtes Vielfaches der eignen Ausgaben benötigt, bei der 4%-Regel ist dies beispielsweise das 1/4% = 25-fache. Sobald die individuelle Sparquotenlinie die dazugehörige Vermögenslinie schneidet ist die finanzielle Unabhängigkeit erreicht. Auf der waagerechten x-Achse kann man ablesen nach wie vielen Jahren dies wahrscheinlich der Fall sein wird. Dabei liegt die Annahme zugrunde, dass die Ersparnisse zu 5% p.a. investiert werden.

Schauen wir uns abschließend an folgendem fiktiven Beispiel die konkrete Vorgehensweise einmal genauer an: ein angehender Privatier benötigt pro Jahr 30.000 Euro / 2.500 Euro pro Monat um seine Ausgaben zu decken. Seine Sparquote beträgt 30%. Ohne weiteres Vermögen wird er die finanzielle Unabhängigkeit voraussichtlich in 29,5 Jahren erreichen (Pfeil A), was offen gesagt recht lange dauert. Doch er hat zum Glück bereits 450.000 Euro auf der hohen Kante liegen, was 15 Jahresausgaben entspricht. Die ersten 20 der insgesamt 29,5 Jahre sind damit bereits abgehakt (Pfeil B). Jetzt hat unser angehender Privatier auch noch seine Altersvorsorge im Sinne dieser Grafik bewertet, was weiteren 6 Jahresausgaben entsprechen soll. Dadurch gewinnt er weitere 5 Jahre auf dem Weg zur finanziellen Unabhängigkeit (Pfeil C), und muss nur noch weitere 4,5 Jahre auf sein Ziel hinarbeiten. Noch mal weitere 1,5 Jahre lassen sich einsparen, wenn es gelingt die Sparquote auf 40% anzuheben.

Detaillierte Hintergrundinformation zu Entstehung dieser Grafik findest du bei Interesse hier.

Beitragsbild: kevskoot, pixabay.com

Vielen Dank Georg,

wieder ein sehr gut aufbereiteteter Artikel.

Noch eine Ergänzung für die praktische Anwendung.

Vielleicht ist es ja allen hier völlig klar:

Ausgangspunkt ist das Vielfache der jährlichen Ausgaben.

Wer seine Ausgaben unterschätzt landet bei falschen Ergebnissen.

Wer zB davon ausgeht regelmäßig ein eigenes Auto zu benötigen muss die Rücklagen für die Anschaffung mit einbeziehen.

Das gleiche gilt für werterhaltende Investitionen in anderen Bereichen.

Oder unregelmäßige, aber dann signifikante Sonderkosten wie Reparaturen.

Sonst kommt man bei Faktor 25x schon zu ziemlich abweichenden Ergebnissen

😉

Morgen Christoph,

völlig richtig was du sagst, man muss ehrlich zu sich selbst sein. Ich empfehle jedem ein Vorher / Nachher Budget aufzustellen. Einige Kostenpositionen fallen weg. Ich bringe beispielsweise meine Anzüge und Hemden in die Reinigung, wir haben eine Putzfrau und wir gehen beide Mittags für 10-15 Euro pro Person essen.

Und dann wäre da noch der ganz große Hebel Wechsel von der PKV in die GKV. Hier bin ich mir aber noch unsicher wie ich dieses Thema konkret gestalten soll.

Diese Kostenpositionen würden dann perspektivisch wegfallen. Auf der anderen Seite steigen sicherlich die Freizeitausgaben.

Schönen Sonntag noch, Georg

So ist es.

Man kommt wirklich nicht ohne die gründliche Erfassung ALLER Kosten über ein Jahr aus.

Ich rechne mit drei Abschnitten:

a) Vor „FI“,

b) nach FI (Privatier),

c) ab Rente.

Die Ausgaben sinken bei mir ebenfalls in dieser Reihenfolge.

Die Zeit ab Rente muss man noch separat abklopfen:

Ich setze hier durchgehend die gleiche Summe an:

Am Anfang vielleicht mehr Konsum, dafür reziprok später mehr

Gesundheits/Pflegekosten, Dienstleistungen, der berühmte Treppenlift oder was auch immer.

:-/

Ich selbst plane für b) und c) sogar mehr ein als für a). Quasi als Puffer für ungeplante Ausgaben. Wie z.B. ein Treppenlift – 😉

Hallo Georg,

mein Ansatz für die gesetzliche Rente wäre wie folgt:

Wert eines Rentenpunktes zum Renteneintritt = Rentenwert *12 / sichere Entnahmerate

Genau dieses Vermögen würde ich ja benötigen, um dauerhaft eine monatliche Zahlung in Höhe der gesetzlichen Rente entnehmen zu können.

Für den Barwert ist der errechnete Wert entsprechend mit der erwarteten realen Aktienrendite abzuzinsen.

Viele Grüße,

Freya

Hi Freya, das ist auf jeden Fall die korrekte Vorgehensweise wenn man die gesetzliche Rente wie eine ewige Rente (Perpetuity) betrachtet. Je nach Länge des Planungshorizonts (je länger desto eher geeignet) spricht meiner Meinung nach nichts dagegen so vereinfacht vorzugehen.

Auf jeden Fall macht es Sinn so vorzugehen wenn man auch das Langlebigkeitsrisiko berücksichtigt 👍🏼

Gruß, Georg

Hi,

Ich persönlich betrachte meine klassischen Rentenversicherungsprodukte und Betriebsrenten nicht als Teil meines FIRE Vermögens, sondern bewusst als Puffer außerhalb davon. Da ich noch jung bin, ist es ehrlich gesagt auch noch nicht so viel, vielleicht ein paar hundert Euro im Monat zugesagte Rente (in heutigen Euro).

Mit dem Abzins-Ansatz würde ich mich nicht so wohl fühlen, da das „Bardepot“ in solch einem Fall bis zum offiziellen Renteneintritt schon ziemlich leergeräumt würde. Aber das kommt ja auch immer darauf an, wie genau die eigene Alterskonstellation ist.

Viele Grüße

Jenni

Morgen Jenni,

in deinem Alter macht es auch noch keinen großen Unterschied, selbst wenn du grössere Zahlungen erwarten würdest. Nach knapp 40 Jahren abzinsen mit 7% bleibt nicht mehr viel übrig (Faustregel: Halbierung alle 10 Jahre). In deinem Fall beträgt der Barwert also gut 6% vom zukünftigen Wert.

Und du hast natürlich Recht: die Zeit bis zum Erhalt der Zahlung muss ebenfalls überbrückt werden. Dies ist inbesondere bei hohen Barwerten von zeitlich weit in der Zukunft liegenden Zahlungen ein relevantes Problem. Dafür werde ich aber in meinem nächsten Artikel in dieser Serie eine Lösung präsentieren. Mit dem noch fehlenden Baustein sollte das Thema Altersvorsorge und Entnahmerate dann hoffentlich vollständig abgehandelt sein.

Gruß, Georg

Danke Georg,

wieviel wuerdest du noch bei den einzelnen Punkten fuer Kranken/Pflegeversicherung abziehen/einberechnen?

In deinem 30k/a 2,5k/m Bsp kaemen die noch zum Abzug, oder?

LG Joerg

Moin Joerg,

ich bin seit ca. 12 Jahren privat krankenversichert und daher gewohnt meine Beiträge für KV und Pflege selbst zu zahlen. Das hat sich auch auf meine Finanzplanung ausgewirkt indem ich solche Kosten in mein Ausgaben-Budget einbaue anstatt die Einnahmen zu reduzieren.

Aber du hast natürlich recht, ein gesetzlich Versicherter muss bei der einen oder anderen Form der Altersvorsorge noch Abzüge für KV und Pflege einkalkulieren. Ich glaube hier kann man aber kaum pauschal vorgehen, das hängt von der Summe der gesamthaften Einkünfte ab. Beim Thema Abgaben wirds halt schnell individuell und man muss ganz genau hingucken.

Gruß, Georg

Zum Punkt Steuer noch folgende Hinweise abweichend vom Blog:

1. Lebens-, Renten- und Direktversicherungen vor 2005 haben Kapitalwahlrecht und sind nur in diesem Falle steuerfrei. Die Verrentung ist ab 60 möglich und wird mit dem Ertragsanteil zu versteuern. Je nach Alter ab Rentenbezug zwischen 17 und 22% (Alter 60-67).

2. Riester- und Rürup Renten sind m.W.n. immer zu 100% zu versteuern (nachgelagert). Rürup muss wie die GRV verrentet werden.

Riester kann bis 30% (bei Abschluss vor 2005 bis 20%).

Meine Direktversicherung vor 2005 mit 4% Garantiezins werde ich mir steuerfrei auszahlen lassen. Je nach Bedarf und Zinslage mit 60 oder eben später.

Meine Riester nehme ich ab 60 und lasse mir die 20% auszahlen um die FIRE Steuerlast zu erhöhen und dann freiwillige Beitrage in die GRV zu zahlen.

Ergänzend wären noch BAV und Deferred Compensation zu erwähnen die auch ab 60 oder 62 als Einmalzahlung, in 10 bis 12 Jahresraten oder eben als lebenslange Rente.

Hier werde ich die 10-12 Jahresraten nehmen um es möglichst noch zu erleben 🙂

Dies erhöht das zu versteuernden Einkommen vor Renteneintritt in die GRV und damit die Attraktivität freiwilliger GRV Beiträge.

Zur Absicherung des Langlebensrisikos reichen mir die GRV und ein bisschen Rürup und eben eine SWR aus dem Depot.