An dieser Stelle möchte ich gleich zu Beginn eine spannende Entdeckung ankündigen, die für so gut wie alle Rentner und Privatiers in Deutschland relevant ist. Denn der heute vorgestellte Inhalt ist unabhängig davon anwendbar, ob man sich für einen regulären Renteneintritt (klassischer Rentner) oder einen vorgezogenen Ruhestand (Privatier) entscheidet. Jedes Mitglied der gesetzlichen Rentenversicherung kann von der hier gleich vorgestellten Methode profitieren. Wir werden uns ansehen, wie man trotz des Abschlags auf die gesetzliche Rente, der sich durch den vorzeitigen Bezug ab 63 ergibt, eine in Summe um einige Hundert Euro pro Monat höhere Gesamt-Rente erzielen kann. Ganz einfach, ohne zusätzliches Kapital oder Risiko.

Es handelt sich um den Netto-Hinzugewinn aller Entnahmen, der sich ergibt, wenn man die Rente schon mit 63 Jahren statt mit 67 Jahren bezieht. Dabei ist es unbedingt erforderlich die gesamte Asset-Allokation zu betrachten. Konkret geht es um ein simples Portfolio, bestehend aus zwei Vermögensgegenständen: einem gut diversifizierten Aktien ETF-Portfolio und einem Anspruch an die gesetzliche Rentenversicherung. Wir werden sehen, dass das zeitliche Vorziehen der gesetzlichen Rente auf Ebene des Gesamtportfolios (Summe aus Rentenanspruch und ETF-Portfolio) eine signifikante Risikoreduktion bewirkt, durch die sich die aus dem vorzeitigen Rentenbezug ergebenden Nachteile überkompensiert werden. Doch der Reihe nach.

Isoliert betrachtet führt ein vorzeitiger Rentenbezug zu einem Abschlag

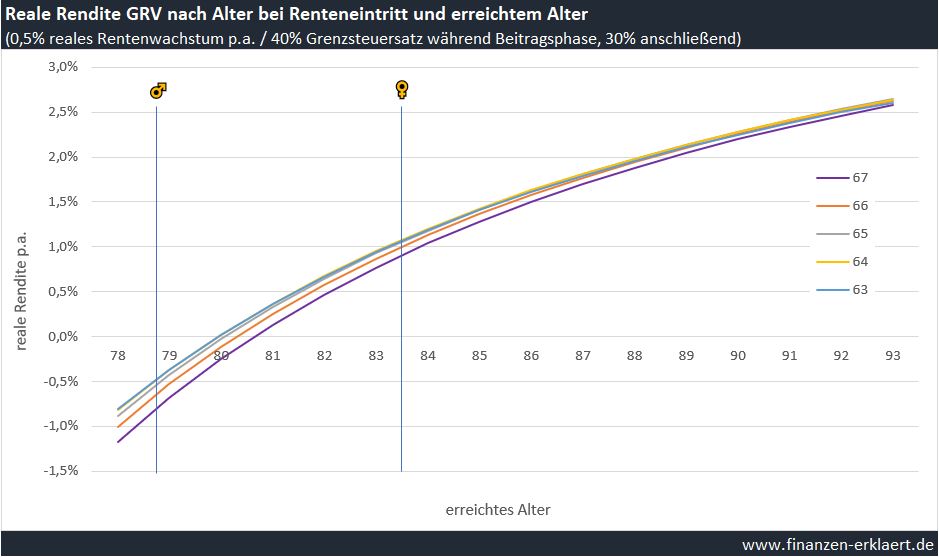

Betrachtet man die gesetzliche Rentenversicherung isoliert, dann führt ein vorzeitiger Bezug zu einem Abschlag auf die Rentenhöhe. Die entsprechende Regelung ist den allermeisten Lesern bekannt. Ich erwähne der Vollständigkeit halber trotzdem kurz, dass der Abschlag 0,3% für jeden vorgezogenen Monat beträgt und man den Beginn der Rente maximal 48 Monate vorverlegen kann. Diese Option haben alle Rentenversicherten, die mindestens 35 anrechenbare Jahre aufzuweisen haben (Dazu zählen Beitragsjahre und Anrechnungszeiten).Bei einer Regelaltersgrenze von 67 Jahren, welche für alle ab 1964 geborenen Leser relevant ist, können diese Rentenversicherten den Rentenbeginn also bis auf das 63. Lebensjahr vorziehen. Der entsprechende lebenslange Abschlag auf den bis dahin erworbenen Rentenanspruch beträgt dann 48 x 0,3% = 14,4%. In einem früheren Artikel haben wir die Auswirkungen des Abschlags auf die Rendite in Abhängigkeit vom erreichten Lebensalter untersucht. Das Ergebnis ist, dass man mindestens 87 Jahre alt werden müsste, damit ein vorzeitiger Bezug der Rente ab 63 aus Perspektive der Rendite langsam weniger vorteilhaft erscheint.

Da das gemäß der Analyse zu erreichende Lebensalter sowohl die statistische Lebenserwartung von Männern als auch von Frauen übersteigt, sprechen bereits diese Ergebnisse für den vorgezogenen Rentenbezug mit 63. Doch damals wurde die gesetzliche Rente nur isoliert betrachtet. Bezieht man auch noch eine aktienbasierte Entnahmestrategie mit ein, dann ergeben sich darüber hinaus zusätzliche Diversifikationseffekte, die ganz klar für einen vorzeitigen Rentenbezug sprechen. Wieso das so ist und wie hoch die Effekte ausfallen, werden wir uns nun im Folgenden detailliert ansehen.

Auf Portfolio-Ebene steigt die gesamte Entnahme durch die vorgezogene Rente

Die vorgezogene Rente hat einen risikomindernden Effekt auf die Entnahme aus dem ETF-Portfolio. Denn durch die vorgezogene Rente wird das Aktienvermögen weitere 4 Jahre teilweise geschont. Dadurch kann sich das Vermögen in normalen Zeiten weiter vermehren, anstatt konsumiert zu werden.

Der jedoch viel bedeutsamere Effekt stellt sich in Krisenzeiten ein. Also dann, wenn das Vermögen im ETF-Portfolio nicht weiterwächst, sondern durch einen Kurseinbruch dezimiert wird. Denn in genau diesem Szenario besteht durch das Sequence of Return Risk eine erhöhte Pleitegefahr während der Entnahmephase. Nach einem Kurseinbruch sollte das Vermögen besser geschont werden, damit es Zeit hat, sich wieder zu erholen. Insbesondere in den ersten Monaten und Jahren nach dem Crash fallen die Renditen besonders hoch aus. Es ergeben sich langfristig negative Konsequenzen, wenn man in dieser Zeit nicht maximal investiert ist. Und genau diesen Effekt erreichen wir durch das Vorziehen der gesetzlichen Rente. Sollte es in diesen 4 Jahren ab einem Alter von 63 zum Crash an den Aktienmärkten kommen, dann profitiert das ETF-Portfolio langfristig von den reduzierten Entnahmen. Denn ein Teil des benötigten Budgets wird bereits durch die gesetzliche Rente gedeckt.

Im Gegenzug ist in den darauffolgenden Jahren, ab einem Alter von 67, durch den Abschlag auf die gesetzliche Rente eine entsprechend höhere Entnahme aus dem ETF-Portfolio notwendig. Die nun geringere gesetzliche Rente erzeugt eine Lücke, die mit dem ETF-Portfolio geschlossen werden muss. Rein betragstechnisch handelt es sich hierbei um ein Nullsummenspiel. Wir reduzieren die frühen Entnahmen und erhöhen im Gegenzug die Entnahmen ab 67. Insofern macht eine zeitliche Verlagerung der Entnahmen aus dem ETF-Portfolio betragstechnisch zwar keinen großen Unterschied. Bezogen auf das Risiko ergibt sich daraus jedoch ein bedeutender Unterschied.

Je später aus dem ETF-Portfolio entnommen wird, desto besser

Die Magie entsteht durch die zeitliche Umverteilung, denn das Sequence of Return Risk ist insbesondere zu Beginn der Entnahmephase gefährlich. Je später man auf Entnahmen aus dem Aktien-Portfolio angewiesen ist, desto geringer das Risiko. Durch die Reduktion des Sequence of Return Risks ist uns eine insgesamt höhere Entnahme aus dem ETF-Portfolio gestattet. Die Erhöhung der möglichen Entnahmen auf Ebene des ETF-Portfolios fällt dabei so hoch aus, dass diese den Abschlag der gesetzlichen Rentenversicherung überkompensiert.

Obwohl wir bei der einen Komponente unseres Vermögens einen Abschlag hinnehmen, gewinnen wir auf der Ebene des gesamten Vermögens hinzu. Bei gleichem Risiko ist so ohne zusätzliches Kapital eine höhere Gesamtentnahme möglich. Eine wichtige Entdeckung, von der jeder profitieren kann, der einen Rentenanspruch besitzt und den Beginn der Rentenzahlungen selbst bestimmen kann.

Die Frage nach dem Beginn der gesetzlichen Rente ist bereits mit 40 Jahren relevant

Doch wie hoch fällt der daraus resultierende Effekt konkret aus? Um diese Frage zu beantworten habe ich eine umfangreiche Untersuchung für verschiedene Altersgruppen von 40 bis 60 Jahren durchgeführt. Der resultierende Effekt ist aber nicht nur von Alter und Beginn der Entnahmephase abhängig, sondern auch von der Höhe des Rentenanspruchs. Und dieser korreliert bekanntlich mit dem Alter, weshalb ich die Höhe der Rentenpunkte mit folgender Formel bestimme: Anzahl Rentenpunkte = (Alter – 25) * 1,5. Ein 50-Jähriger hat gemäß dieser Formel also (50 – 25) * 1,5 P = 37,5 Rentenpunkte. Das mag für den einen zu hoch sein und für den anderen zu niedrig. In jedem Fall ist dies ein im nationalen Vergleich überdurchschnittlicher Wert. Für die Zukunft nehme ich an, dass der Wert der Rente langfristig real um 0,5% pro Jahr wächst, was der durchschnittlichen Entwicklung der letzten 15 Jahre in Westdeutschland entspricht.

Die Höhe des Rentenanspruchs muss in Relation zum restlichen Vermögen, dem ETF-Portfolio, gesetzt werden. Je größer das Aktien-Vermögen, desto weniger Einfluss hat ein gegebener Rentenanspruch auf die Höhe der Entnahmerate. Für die hier vorliegende Analyse nehme ich ein ETF-Vermögen von 500.000 Euro an, unabhängig vom Alter.

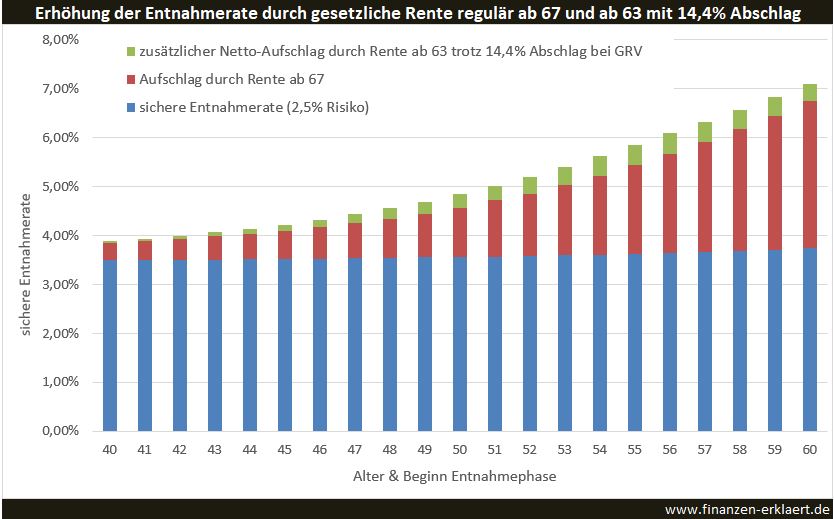

Als letzte Modellannahme ist noch der Planungshorizont zu nennen. Dieser beträgt hier immer 100 Jahre. Bei einem 40-jährigen Privatier beträgt die Dauer der Entnahmephase dementsprechend 60 Jahre, für einen 50 Jahre alten Privatier 50 Jahre usw. Die folgende Grafik zeigt die Ergebnisse:

Jeder Balken steht für eine Entnahmerate mit 2,5% Pleitewahrscheinlichkeit und setzt sich aus den folgenden drei Komponenten zusammen:

1) Sichere Entnahmerate nur ETF-Portfolio: Ein heute 50-jähriger Privatier beginnt die Entnahmephase. Ohne Berücksichtigung weitere Vermögensgegenstände (Rentenansprüche) dürfte er bei 2,5% Pleitewahrscheinlichkeit 50 Jahre lang reale 3,56% p.a. aus seinem ETF-Portfolio entnehmen (blauer Balken). Das entspricht bei einem Vermögen von 500.000 Euro einem jährlichen Budget i.H.v. 17.800 Euro.

2) Sichere Entnahmerate ETF-Portfolio + Rente ab 67: Unser Privatier besitzt daneben annahmegemäß auch 37,5 Rentenpunkte und damit (Stand 2021) einen Rentenanspruch i.H.v. ca. 1.280 Euro pro Monat bei Rentenbezug ab 67. Wird der Rentenanspruch bei der Bestimmung der Entnahmerate berücksichtigt, dann steigt diese auf 4,56% p.a. an (roter Balken). Das jährliche Budget beträgt jetzt 22.800 Euro. Und zwar ab 50, obwohl die Rente erst mit 67, also in 17 Jahren, fließt. Wie man als Privatier schon heute von zukünftigen Zahlungen profitieren kann, erkläre ich hier an dieser Stelle ausführlich. Es handelt sich um einen Effekt, der mit zunehmendem Alter exponentiell zunimmt, was man anhand der Grafik auch sehr gut erkennen kann.

3) Sichere Entnahmerate ETF-Portfolio + Rente ab 63: Doch damit nicht genug. Das Highlight des Artikels sind die grünen Balken. Hierbei handelt es sich um den Netto-Aufschlag auf die Entnahmerate, der sich durch die zuvor bereits detailliert beschriebene Risikoreduktion ergibt. In dem hier vorliegenden Beispiel steigt die Entnahmerate durch das Vorziehen der gesetzlichen Rente um 4 Jahre von 4,56% auf 4,84% an. Es handelt sich um einen risikolosen weiteren Aufschlag i.H.v. 0,28%. Bezogen auf das 500.000 Euro schwere ETF-Portfolio ergibt sich eine absolute Verbesserung der Rente von 1.400 Euro pro Jahr, was einer Steigerung um 6% entspricht. Und das, obwohl die gesetzliche Rente aufgrund des vorzeitigen Bezugs für sich allein betrachtet mit einem Abschlag von 14,4% versehen wird. Mehr Rente ohne Risiko oder zusätzliche Mittel! Allein durch eine im Zeitablauf verbesserte Asset-Allokation. Ein echter sogenannter free lunch durch Diversifikation, wie man ihn sonst nur selten findet.

Keine Risikotransformation, sondern ein echter Hinzugewinn ohne Nebenwirkungen

Bei anderen Maßnahmen zur Risikoreduktion, wie z.B. bei einem Glidepath, erkauft man sich diese üblicherweise auf Kosten des Endvermögens. Die negativen Effekte einer möglichen adversen Entwicklung der Kapitalmärkte werden auf Kosten von ebenso möglichen guten Verläufen reduziert. Es handelt sich in diesen Fällen also um eine Risikotransformation, und nicht um einen bedingungslosen Hinzugewinn, so wie es hier bei der Rente ab 63 der Fall ist.

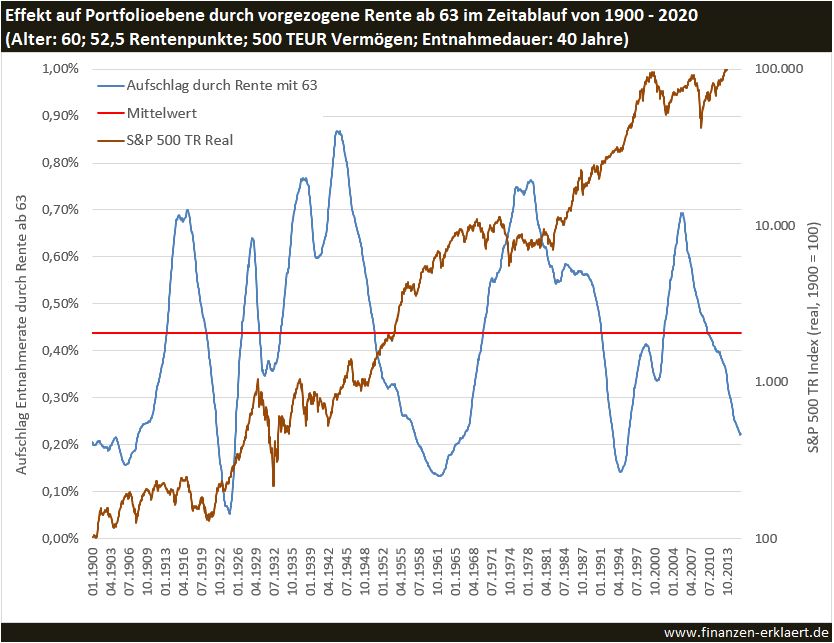

Dass der Hinzugewinn an Wohlstand durch eine vorgezogene Rente mit 63 immer gegeben ist, zeigt die folgende Grafik. Diese stellt die Entwicklung des Aufschlags durch die vorgezogene Rente auf die sichere Entnahmerate im Zeitablauf dar:

Das Wichtigste zuerst: Zu keiner Zeit war der Aufschlag (blaue Linie) negativ. Das bedeutet, es gab in den letzten 120 Jahren kein einziges Szenario, bei dem ein vorgezogener Start der Rente einen Nachteil erbracht hätte. Die Höhe des Vorteils war zwar nicht in jedem Szenario konstant, aber stets positiv. Und das ist wahrlich bedeutsam! Denn dadurch ist bewiesen, dass es sich um einen echten Hinzugewinn handelt.

Der durchschnittliche Vorteil durch die Rente mit 63 liegt für einen 60-jährigen Frührentner mit 500.000 Euro Privatvermögen bei 0,44% p.a. Aufschlag auf die Entnahmerate. Zusätzlich ist auf der rechten Achse der reale S&P 500 Total Return Index abgetragen. So lassen sich Zusammenhänge zwischen Marktentwicklung und Höhe des Aufschlags leichter ausmachen. Mir fallen sofort die inflationären 70er Jahre auf. Hier wirkt sich die Annahme eines jährlichen Rentenwachstums in Höhe der Inflation + 0,5% besonders positiv auf die Höhe des Aufschlags durch die vorgezogene Rente aus.

Fazit

Es handelt sich bei dem hier vorgestellten Zusammenhang um eine bedeutsame Erkenntnis im Bereich persönliche Finanzen. Die Rente mit 63 ist im Portfoliokontext demnach ein No-Brainer. Wer die gesetzliche Rente vor Erreichen der Regelaltersgrenze beziehen will, muss einen Abschlag i.H.v. 0,3% pro Monat hinnehmen. Und trotzdem wirkt sich diese Maßnahme im Gesamtkontext positiv aus. Das ist ein faszinierendes Wohlstandsgeschenk, von dem viele profitieren können, weshalb es sich lohnt, dieses Wissen möglichst weit zu verbreiten. Die Vorteilhaftigkeit ist jedoch abstrakt und nicht spontan zu greifen. Ich hoffe trotzdem, dass es mir und vielen Lesern gelingt, diese wichtige Botschaft mit möglichst vielen Menschen zu teilen. Auf dass es uns allen besser geht!

Geniales Timing zum 1. Mai !

😋

So aufbereitet hab ich das noch nie gesehen.

Glückwunsch, das halte ich wirklich für wegweisend.

Du hast hier genau das gezeigt, was ich tief unten im Bauchgefühl zwischendurch empfunden habe, als ich mir sie Sache im Versorgungswerk-Bereich angesehen habe.

Dann müsste essinngemäß auch für VW-Mitglieder gelten,

insbesondere wenn weitergearbeitet werden kann?

Aus Risikosicht habe ich das noch nie konkret durchgespielt …

Starker Blogbeitrag, Georg!

Bin sehr auf die Diskussion gespannt

👍🏻

Hallo Georg, danke für den interessanten Beitrag, der mich allerdings auch etwas skeptisch zurück lässt. Daher eine Nachfrage: Du zeigst das beeindruckende und nachvollziehbare Beispiel des Privatiers, verallgemeinerst in der Einleitung aber – sofern ich richtig verstanden habe – auf fast alle, die die gesetzliche Rente regulär angehen wollen/müssen. Mein Bauchgefühl sagt mir, dass in einer Konstellation, wo der Wille und die Möglichkeit zur Arbeit bis 67 da ist und bis dahin durch Arbeitslohn keine Entnahme aus dem ETF-Portfolio erfolgen muss, am Ende in Summe mehr herauskommt als bei einer vorgezogenen Rente mit 63. Oder habe ich Deine Ausführungen falsch verstanden? Danke & Gruß Stefan

Moin Stefan,

völlig richtig was Du sagst, 4 weitere Beitragsjahre lassen sich damit nicht ausgleichen. An der Stelle vielleicht interessant: ich hatte vor kurzem einen Mandanten der vor der Wahl stand. Entweder bis 65 arbeiten mit voller Rente aufgrund von 45 Beitragsjahren. Oder Rente ab 63 mit 14,4% Abschlag. Also voller Abschlag für nur 2 Jahre vorziehen. Diese Lücke konnte durch den Diversifikationseffekt vollständig geschlossen werden, die 2 extra Jahre wären voll umsonst gewesen.

Den Vergleich volle 67 vs 63 kann ich gerne noch erstellen. Ich plane für diesen Artikel einen 2. Teil, indem ich diesen Effekt auch mit kleinen Vermögen zeigen will (z.B. 100k). Ich weiss bereits dass es funktioniert und halte das ganze für eine super Sache 🙂

Bzgl klassischer Renter ist das etwas unscharf. Der Wille zum frühen Ruhestand muss da sein, es geht nur um die Frage ab wann fließt die gesetzliche Rente. Und dann kann es Sinn machen als 63-Jähriger sofort zum Renter zu werden.

> Ich hatte vor kurzem einen Mandanten, der vor der Wahl stand:

> Entweder bis 65 arbeiten mit voller Rente aufgrund von 45

> Beitragsjahren oder Rente ab 63 mit 14,4% Abschlag. Also

> voller Abschlag für nur 2 Jahre vorziehen. Diese Lücke konnte

> durch den Diversifikationseffekt vollständig geschlossen

> werden, die 2 extra Jahre wären voll umsonst gewesen.

Das glaube ich nicht.

Wer 2 Jahre weiter voll arbeitet, verdient erstmal zwei volle Jahresgehälter und zahlt dazu weiter in die Rente ein. Bei angenommenen 1,5 Entgeltpunkten pro Jahr sind das 3 Entgeltpunkte (oder 100 Euro Rente) mehr über den Abschlag hinaus. Dieser Mensch muß freilich in seinem 64. und 65. Lebensjahr wie ehedem Tag für Tag ins Büro gehen, statt als Rentner auf der Parkbank zu sitzen, aber finanziell stellt sich der Werktätige dennoch besser als der Rentner.

Du argumentierst immer mit der „sicheren Entnahme“ und sagst richtig: Bei einer höheren Entnahme steigt die Pleitewahrscheinlichkeit.

Der Rentner mit 63 bestreitet sein Budget aus der Rente und einer Entnahme aus seinem Portfolio.

Der Rentner mit 65 bestreitet mit 63 und 64 seinen Lebensunterhalt aus seinem Erwerbseinkommen und schont sein Portfolio maximal, weil er nichts entnimmt, sondern im Gegenteil vielleicht sogar noch dazuspart. Erst ab 65 bekommt er eine nennenswert höhere Rente als mit 63, was bedeutet, daß er fürs gleiche Budget sogar noch weniger entnehmen muß, als er bei Rentenbeginn 63 entnehmen müßte. Somit sinkt entweder die Pleitewahrscheinlichkeit oder er kann sogar noch mehr entnehmen als vorher geplant (also sein Budget erhöhen).

Ich kann mir nicht vorstellen, daß es für diesen Menschen finanziell günstiger ist, mit 63 in den Ruhestand zu gehen. Erklärst Du mir meinen Denkfehler?

Moin Achim,

Du machst keinen Denkfehler, aber es liegt ein Missverständnis vor. Ich erkläre es mit einem Beispiel. Renter X ist 63 Jahre alt und hat 43 Beitragsjahre auf der Uhr. Er hat folgende Optionen:

1. Die Rente sofort mit 14,4% Abschlag kassieren

2. 2 Jahre weiter arbeiten und die volle Rente mit 65 kassieren.

3. Sofort in den Privatiers-Modus wechseln, minimale freiwillige Beiträge zahlen um 45 Jahre voll zu machen, 2 Jahre später die Rente beziehen.

Ergebnisse:

A) 2>1, so wie du sagst, und wie ich es auch bereits in einem anderen Kommentar geschrieben habe

B) 3=1, und das ist das erstaunliche. Der Diversifikationseffekt ist so stark, dass er sogar den in diesem Fall durch die besondere Konstellation relativ verschärften Abschlag trotzdem ausgleicht. Es lohnt sich nicht 2 Jahre zu warten, man kann auch genau so gut sofort starten.

Hoffe jetzt ist es klar.

Die meisten hier wollen halt nicht bis 65 arbeiten… nicht mal bis 60 🙂

Es geht also nicht um die Optimierung des maximalen Einkommens, welches dann – mit 65 wahrscheinlich in einer „zu großen“ Menge zur Verfügung steht.

Vielmehr geht es hier in der Community um die Optimierung der eigenen Zeit. 🙂

Hast Du Zahlen zu den „meisten hier“ oder vermutest Du nur?

Leider nicht, und zwar deswegen nicht, weil mir nicht klar ist, was „2>1“ und „3=1“ bedeuten sollen.

Finanziell am besten stellt sich Person 2, also der 63jährige, der 2 Jahre weiterarbeitet, 2 Jahre weiter sein Gehalt bezieht (das ja etwa doppelt so hoch sein dürfte wie seine Rente), weiter Rentenbeiträge bezahlt, somit die prospektive Rente weiter erhöht, und dann mit 65 Jahren seine vorgezogene, abschlagsfreie Rente bezieht.

Vermutlich am zweitbesten dürfte sich Person 1 stellen, die sofort in Rente geht, eine Rente mit Abschlag bezieht, dafür aber relativ mehr Geld aus dem Aktienportfolio entnehmen kann als Person 3. (Allerdings sehen ihre Erben dann weniger vom Erbe als die Erben der Person 3)

Person 3 stellt sich von den dreien vermutlich am schlechtesten. Sie muß 2 Jahre lang voll ihren Lebensunterhalt aus dem Portfolio bestreiten, wodurch dieses logischerweise stärker schwindet, als wenn einer sich so nur ein Zubrot zur Rente nimmt.

Ich könnte mir allerdings vorstellen, daß das Verhältnis der Rente zur geplanten Kapitalentnahme rechnerisch eine Rolle spielt. Der beschriebene Effekt dürfte umso kleiner sein, je kleiner die Rente im Vergleich zur Kapitalentnahme ist. .

Das meist Geld hat aber immer noch Person 2 — die dafür aber halt auch arbeiten muß und nicht (alters)freigestellt ist.

Es wäre interessant zu erfahren, welchen Unterschied es macht, wenn einer, der mit 65 schon seine 45 Jahre voll hat, also abschlagsfrei in Rente gehen könnte, trotzdem 2 Jahre weiterarbeitet bis zum „gesetzlichen Rentenalter“. Der würde weitere 2 Jahre sein normales Gehalt beziehen (das vermutlich doppelt so hoch ist wie seine Rente), weiter Rentenbeiträge bezahlen (was seine Rente weiter erhöhen würde), müßte aber dafür aber weitere 2 Jahre ins Büro, wenn seine Altersgenossen schon dauerhaft unter den Palmen

auf Malle liegen.

Ich bleibe dabei, daß Du Dich mit Deiner Behauptung vergaloppiert hast, daß die gesetzliche Rente mit 63 immer die richtige Entscheidung sei.

Achim, ich verstehe die Intention Deiner Beiträge hier bei Georg nicht.

Wenn Du genauere Informationen oder bessere Rechenergebnisse hast, dann sind doch alle hier interessiert. Auf gehts.

Wenn Deine Posts und Annahmen allerdings qualitativ so sind wie im Versorgungswerk-Blog würde ich vorher um gründlichere Recherche bitten.

Diese Diskussion hier lebt von kritischen und (!) fundierten Beiträgen.

Hi Achim,

2>1 bedeutet, dass Variante 2 zu einer höheren Rente als Variante 1 führt. Dementsprechend bedeutet 3=1, dass die Renten bei Variante 1 und 3 gleich hoch sind. Ich habe gerade noch mal in den konkreten Fall geguckt, der Unterschied beträgt 12 Euro, das ist für mich mit dem dicken Daumen gepeilt in etwa das gleiche.

Hallo Georg,

wie immer super analysiert.

Wenn man nun alle Logik zusammennimmt, wird aber die GRV in der heutigen Konstellation wohl nicht mehr finanzierbar sein. Ich persönlich rechne hier noch mit signifikanten Anpassungen. Aber man kann für so eine Analyse natürlich nur den Status Quo anwenden.

Eine Überlegung noch – viele Privatiers spielen ja mit den Gedanken den verfrühten Abschied in Privatleben mit einem Wechsel von der privaten- zur gesetzlichen Krankenversicherung zu verbinden. Der wichtige Aspekt bzgl. der Krankenversicherung der Rentner (KdR) könnte hier noch interessant sein. Wenn man in seiner zweiten Lebensarbeitshälfte mind. 90% in der GKV war, hat man Anspruch auf die KdR. Hier könnte es evtl. noch vorteilhaft sein, den Rentenbeginn etwas nach hinten zu verschieben – die Einsparmöglichkeiten in der Krankenversicherung sollten enorm sein. Was denkst Du zu dieser Thematik?

Moin!

Zum Thema KvdR habe ich etwas in Planung. Und zwar werde ich untersuchen wie wertvoll der Status KvdR überhaupt ist. Klar ist es ein Vorteil. Aber wie hoch ist dieser und lohnt es sich dafür zu verbiegen? Sicherlich auch eine Frage der Rentenhöhe. Wer viel Rente bekommt, hat weniger KvdR Einsparpotential.

Ich glaube nicht (Bauchgefühl), dass der KvdR Effekt den Diversifikationseffekt aufwiegt. Aber kann man sich mal angucken.

Das wäre echt spannend.

Zumal man ja derzeit auch als freiwillig Versicherter oder auch privat Versicherter einen Zuschuss von der Rentenkasse bekommt – allerdings nur auf Antrag.

Im Vergleich mit einer Rente ab 65 ohne Abschläge nach 45 Beitragsjahren sagt mir mein Bauchgefühl das sich eine Rente mit 63 und 14,4% Abschlag nicht lohnt. Kann ich diese Konstellation in einer Grafik ablesen?

Moin Henning,

das Ergebnis war wirklich eine große Überraschung. Sehr wahrscheinlich werde ich den Fall auch in einer Fallstudie hier vorstellen. Das wird dann aber erst Ende des Jahres werden, denn bis dahin ist meine Fallstudien Pipeline gut gefüllt.

Hallo Georg

Ein sehr interessanter Artikel, der mich in meinem Bauchgefühl und bisherigen Glaubenssätzen auch heftig durcheinanderwirbelt.

In meiner Situation war ohne es analytischer zu betrachten klar, dass ich die Rente abschlagsfrei mit 65 Plane. Wegen 3 Kernpunkten:

1. Erreichung des Status „besonders langjähriger Versicherter“ (45 Beitragsjahre) vor 65 => 4 Jahre Abzüge für 2 früherer Bezug

2. Zuschuss der KvdR zur PKV => höhere Bruttorente von Vorteil.

3. Habe ich wegen frühem Berufsstart deutlich höhere Rentenpunkte als dein Beispielakademiker => 54 vs. 37 als 50 Jähriger

Darüber hinaus ergeben sich i.d.Z. weitere Fragen zu Überlegungen aus früheren Beiträgen deiner Rentenserie, wie:

1. Inwieweit hat das Einfluß auf freiwillige Beitragszahlungen?

2. Auf die Überlegung doch noch in die GKV zu wechseln trotz Entfall der KvdR und wie bei mir einem zusätzlichen Beitragsentlastungstarif ab 65

3. Wie wirken in diesem Kontext weitere beruflich- und private Rentenzahlungen, die schon ab 60 kommen und ja auch schon das SoRR senken?

Fragen über Fragen, die du da bei mir angestoßen hast 😁

Hi Niklas, ich war offen gesagt auch zuerst überrascht als ich die Ergebnisse gesehen habe, aber wenn man darüber nachdenkt und die SoRR Reduktion berücksichtigt (ja, die Theorie hinter dem Ganzen ist etwas kompliziert…) dann ist es nachvollziehbar. Deine Aufgabe als Leser ist es jetzt dieses wichtige Wissen in Deinen Bekanntenkreis zu tragen 🙂

Zu Deinen Punkten:

1) das ist psychologisch sicherlich schwer zu verkraften, kann rational betrachtet aber Sinn machen

2) guter Punkt / Detail, hier nicht berücksichtigt

3) das ist egal. Ich hatte einen Fall mit 70 RP in dem es sich gelohnt hat.

Am Ende ist es immer ein komplexes Zusammenwirken von vielen Faktoren. Die sich daraus ergebenden Effekte lassen sich vielleicht durch Nachdenken von der groben Richtung her vorhersagen. Für ein präzises Ergebnis muss man aber die einzelnen Szenarien modellieren und dann durch die Simulation jagen. Bzgl. freiwilliger Einzahlungen in die GRV als Privatier ist meiner Ansicht nach der Königsweg Investment-Anteile mit hohen Gewinnen zu veräussern, und dann die Kapitalertragssteuer mit den Sonderausgaben zu verrechnen.

Hallo Georg

Ist die Anzahl der Rentenpunkte dann linear in deiner Rechnung zu sehen?

Gleiches auch auch für den Zuschuss zur privaten KV, die ja dann auch 2 bzw. 4 Jahre früher fließen würde.

Hi Niklas, die Rentenpunkte habe ich je nach Alter mit der Formel (Alter – 25) x 1,5 berechnet, falls das Deine Frage war? Und ich habe ohne Steuern und Sozialbeiträge gerechnet. Bzgl. KV Zuschuss stimme ich Dir zu, das ist noch mal ein zusätzlicher Vorteil dieser Strategie. Derartige Spielereien stellen die nächste Detailebene dar…oder man lässt sie einfach außen vor und betrachtet das ganze als Sicherheitspuffer.

Danke für die Antwort Georg. Mit linear meine ich wenn man die Varialbe verändert. Bspw. 2 anstatt 1,5. oder minus 20 anstatt 25…

Das müsste man noch mal isoliert untersuchen. Alter fixieren und dann mit den Rentenpunkten rumspielen. Es gibt mehrere Variablen die gleichzeitig wirken (Depotentwicklung, Länge der Entnahmephase, Anzahl RP). Was wäre ein gutes Alter in dieser Rechnung? 63?

Ja, denke 63 wäre ein schlüssiges Alter

Guten Morgen! Lieber Georg, ich bin totaler Fan Deines Blogs und Deiner Berechnungen und hoffe, mit meinem Kommentar etwas beitragen zu können. Denn – leider – kann die Annahme, die Du triffst leicht missverstanden werden. Vielleicht kannst Du nochmal drauf Schauen?

Hintergrund: Wenn Du nur auf die bisher erreichten Rentenpunkte schaust müsste Deine Rechnung richtig sein und aufgehen – ganz sicher bin ich da nicht. Hintergrund: Es gibt ZWEI Arten von Abschlägen: Wenn man auf das schaut, was laut Rentenbescheid mit 67 raus kommen soll und dann einen Abschlag von 14,4 % anwendet kommt man zu einem falschen Ergebnis bzw zu hohem Rentenbetrag. Der Abschlag von 14,4 % für den früheren Rentenbezug unterstellt immer noch Rentenbeiträge, die man bis zum 67. Lebensjahr leistet (obwohl man schon seit 63 in Rente ist). Der Hintergrund ist, dass die Abzüge von 14,4 % lediglich den früheren Renteneintritt ausgleichen. Denn wer vier Jahre früher in Rente geht, erhält im statistischen Mittel auch vier Jahre länger Rente. Damit er jedoch insgesamt nicht mehr bekommt als andere, die bis 67 arbeiten, wird die Summe gestreckt, indem pro Monat weniger ausbezahlt wird, bei vier Jahren 14,4 Prozent weniger. Die Abzüge gleichen jedoch nicht die nicht gezahlten Beiträge aus, also das Geld, das zwischen 63 und 67 nicht einbezahlt wurde. Hier kommt es zu einem zusätzlichen Abschlag. Das erklärt der Rentenbescheid leider nicht. Vielleicht schaust Du nochmal da drauf? LG Hans-Jürgen

Hallo Hans-Jürgen

Da es hier im Blog um ein grundlegenden früheren Ruhestand geht werden die fehlenden Beiträge wohl nicht explizit erwähnt.

Man könnte natürlich die Zeit bis 67 nutzen um nach dem Erwerbsleben freiwillige Beiträge zu zahlen.

Soweit ich weiß würde das sogar noch parallel zum früheren Rentenbezug gehen.

Hallo Hans-Jürgen,

freut mich, dass Dir mein Blog gefällt & Danke fürs Kommentieren! Ich denke weiss worauf du abzielst: Abschlag a) für 4 Jahre vorziehen + zusätzlicher fiktiver Abschlag b) weil man 4 Beitragsjahre verpasst. Der Wert gemäß Rentenbescheid geht davon aus, dass man bis Erreichen der Regelaltersgrenze durchzieht. In meiner Rechnung berücksichtige ich den tatsächlich erworbenen Rentenanspruch zu Beginn der Entnahmephase, und nehme implizit an, dass man sich bereits für einen vorzeitigen Ruhestand entschieden hat. Es geht dann nur noch um die Frage ab wann die Zahlungen der gesetzlichen Rente fließen. Und da ist es einfach erstaunlich, dass man in Summe mehr bekommt, obwohl eine Komponente mit einem Abschlag versehen wird. Jeder der sich vorstellen bzw. leisten kann die Rente bereits ab 63 zu beziehen sollte diese Info haben.

Schönen Sonntag noch, Georg

Hallo,

Toller Beitrag. Einen wichtigen Aspekt hast du aber meiner Meinung nach vergessen. Nämlich dass viele Privatiers die Rente ab 63 gar nicht in Anspruch nehmen können, falls sie schon mit 40 oder 50 aufgehört haben zu arbeiten. Denn die wenigsten werden hier die benötigten 35 Beitragsjahre haben um mit 63 in Rente gehen zu dürfen, ausser man hat weiter einen Nebenjob, also nicht richtig Privatier.

Deswegen kann ich deine Modellrechnung mit einem 40jährigen Privatier nicht ganz nachvollziehen.

Ja, das ist in der Tat ein wichtiger Einwand. Bei der Rente für langjährig Versicherte zählen meines Verständnis nach zwar auch Zeiten der Ausbildung, aber das heißt dann trotzdem, dass man mindestens bis zum Alter von 53 durchgängig gearbeitet oder anderweitig Rentenpunkte erworben haben muss.

Hi Jens, für den 40 jährigen trifft das wohl wirklich zu. Soweit ich weiß sind freiwillige Beiträge und damit entsprechende Anrechnungsjahre erst ab 50 über das „Flexirenten-Gesetz“ möglich.

Ja aber auch da ist es dann die Frage ob es sich lohnt mit 50 nochmal min 3 Jahre freiwillig einzuzahlen, oder länger falls man irgendwelche Lücken hatte.

Für die freiwillige Einzahlung genügen ja die Mindestbeiträge von irgendwas um 87€ im Monat, die dann auch noch steuermindernd wirken. Ich denke das ist nicht das Thema.

…und by the way… den 40 jährigen FIRE Kandidat der dann gar nix mehr macht kenne ich nur in der Theorie.

Hi Jens, vielen Dank! Du hast Recht, diese Nebenbedingung der gesetzlichen Rentenversicherung habe nicht nicht bedacht. Für einen 40-Jährigen ist dieser Weg somit nicht möglich, es sei denn man geht noch eine Weile nebenbei einer kleinen versicherungspflichtigen Tätigkeit nach. Vermutlich ist es sogar sehr wahrscheinlich, dass dies der Fall sein wird, denn jeder gesunde Mensch hat ein natürliches Bedürfnis nach Arbeit. Ab >50 Jahren wird das Thema Rente mit 63 langsam relevant, davor starten vermutlich auch nur wenige in die Entnahmephase. Selbst die die können, gehen i.d.R. nicht mit 40 in Rente. So zumindest meine bisherige Erfahrung. Danke für den wichtigen Hinweis!

Für den 40jährigen kommt noch etwas dazu.

Prognosen sind immer schwierig, vor allem dann, wenn sie die Zukunft betreffen.

Wir reden hier über Gestaltungsmöglichkeiten der gesetzlichen Rente. Ich würde mich (wenn ich heute 40 wäre) nicht darauf verlassen, daß die heutigen Bedingungen in 25 oder 27 oder 30 Jahren immer noch so gelten wie heute.

(Und auch vom Lebensjahr 50 bis zum Rentenbeginn 63 oder 67 ist es eine lange Zeit, in der unser werter Gesetzgeber eine Menge Änderungen vornehmen kann, die dem Privatier nicht genehm sind).

Privatiers können doch freiwillige Beiträge in die RV leisten, genau wie Selbständige, und so auf die notwendige Beitragszeit kommen. Es zählen doch nicht nur Zeiten, in denen man abhängig beschäftigt war. Das wäre sonst auch extrem ungerecht für alle, die zwischendurch selbstständig waren, aber immer eingezahlt haben.

Danke Tim für die Klarstellung!

Hallo Georg,

bestärkt mich in meinem Plan die Rente mit 63 mit dem Abschlag von 14,4% aus dem Ausland dann zu beantragen.

Habe noch 2 Fragen dazu:

Somit steuerlich sinnvoll jetzt einzuzahlen dann ergibt sich aber später eine höhere Besteuerung bei er Auszahlung? Weniger Auszahlung führt zur geringeren Besteuerung und mehr Geld im Portfolio?

Hi Andrea,

die Ausgleichzahlung für den Abschlag ist eine sehr individuelle Angelegenheit und für jeden unterschiedlich. Diese Zahl muss man daher direkt bei der GRV erfragen. Was Deine steuerliche Situation im Ausland betrifft muss ich leider passen. Wenn es so ist, dass die Entnahmen aus dem Portfolio in Deinem Land steuerfrei sind, dann steigt langfristig der steuerfreie Anteil in der Entnahme. In den ersten Jahren von 63 bis 67 wäre diese aber im Gegenzug geringer. Irgendwo (bei einem bestimmten Alter) liegt der Break-even. Wo genau, müsste ich exakt ausrechnen. Schönen Sonntag noch, Georg

Danke, braucht sicherlich eine individuelle Planung zur zusätzlichen Steueroptimierung. 35 Jahre bekomme ich zusammen 40 nur mit Nachzahlung.

Schönen Sonntag!

1 Jahr extra Rentenanwartschaft gefällig ?

Um Rente mit Abschlag zu bekommen braucht es mindestens 35 Jahre Anwartschaftszeiten. Ab dem 17. Geburtstag zählt Schule zur Anrechnungszeit. Jeder unter 45 kann jedoch die Zeit zwischen 16. Und 17. Geburtstag nachversichern lassen und sich so ein Extra Jahr in der GRV sichern.

https://www.deutsche-rentenversicherung.de/DRV/DE/Rente/Azubis-Studierende-und-Berufseinsteiger/Schueler/schueler_node.html#:~:text=Bis%20zu%20acht%20Jahren,nicht%20automatisch%20in%20Ihr%20Rentenkonto.

Hi Felix, vielen Dank für den Tipp! Ich plane gerade im Rahmen einer Recherche einen Beratungs-Termin bei der GRV, und habe dieses Thema jetzt auf meine Liste der Fragen gesetzt. Hab zwar noch ein paar Jahre, aber sowas kann man auch mal leicht verbummeln 🙂

Gruß, Georg

Moin zusammen,

genau das habe ich gerade gemacht (bzw. bin noch dabei). Wenn Mensch erstmal die richtigen Quellen gefunden hat, ist es relativ einfach:

Zum Thema Steuern: Die Nachzahlung kann Mensch als Sonderausgabe („Freiwillige Höherversicherungen“) von der Steuer absetzen (für 2020 25.046 EUR zu 90%). Hierfür kann es interessant sein, die Zahlung auf mehrere Jahre aufzuteilen, entweder durch mehrere separate Anträge (so habe ich das gemacht), oder durch einen Antrag mit „Ratenzahlung“.

In meinem Fall habe ich den Höchstbetrag zur Nachzahlung gewählt (pro Monat 1246,20 EUR) und in 2020 für 9 Monate nachgezahlt. Die restlichen 3 Monate folgen dieses Jahr. Es ist ein bisschen tricky herauszufinden, wie viel Nachzahlung in einem Jahr maximal steuerlich absetzbar ist, da der eigene aktuelle Beitrag zur Rentenversicherung noch berücksichtigt werden muss. Am Ende habe ich mich aber über eine saftige Steuererstattung gefreut :-).

Die Beratung bei der Rentenversicherung war übrigens durchwachsen. Habe mit mind. 5 verschiedenen Leuten gesprochen, die alle etwas anderes erzählt haben. Nur die in der Zentrale waren am Ende kompetent, aber da gings dann auch schon um „wohin darf ich denn jetzt überweisen“ …

@Georg: Toller Blog, geht endlich mal in die Substanz! Deine Simulationen finde ich klasse, auch wenn für mich persönlich ein Daumenwert ausreichend ist (Ausgaben hoch abschätzen, Entnahmerate auf 3% setzen und die ersten Jahre möglichst frugalistisch Orientierung finden). Falls du bei deiner Recherche über die Nachzahlung und die Berücksichtigung von Steuern ein Sparring brauchst, meld dich gerne! Ansonsten immer weiter so :-).

Viele Grüße

Florian

PS: Unser FIRE soll ab 40 losgehen, darum ist das grundsätzliche Thema dieses Beitrags für uns leider weniger relevant

Hi Florian,

vielen Dank fürs Kommentieren! Ich habe den Eindruck Du hast schon in jungen Jahren sehr vieles richtig gemacht. Bei der Rentenversicherung habe ich leider ähnliche Erfahrungen gesammelt. Wenn es kompliziert wird sollte man sich unbedingt die Meinung mehrerer Berater gleichzeitig einholen. Ich habe erst gestern mit 2 Berater(*innen) zum Thema Beginn der Erwerbszeit gesprochen. Die eine Person war sich zu 100% sicher, dass der Zeitraum immer mit dem Zivildienst startet. Die andere Person sagte, der Zeitraum beginnt mit der erstmaligen Zahlung eines KV Beitrags. Zivildienst sei extrem unwahrscheinlich, da man dann i.d.R. noch über die Eltern versichert ist (so war es auch bei mir). Ich bin mir sicher, dass die 2. Info richtig ist, da diese meinem bisher Wahrgenommenen Konsens entspricht. Schade, dass man sich bei dem Thema trotz verfügbarem Beratungsangebot der Wahrheit auf diesem Weg annähern muss 🙂

Zum Thema Rente mit 40: Ich bin mir sicher, dass Du auch nach Deinem 40. Geburtstag noch Einkünfte generieren wirst, die auch bei der GRV wirksam sein können. Vielleicht machst Du eine längere Auszeit, aber spätestens nach einem Jahr wirst Du Dich wieder auf die eine oder andere Weise betätigen wollen, und dann kommen auch völlig automatisch wieder Einkünfte die Sozialbeiträge generieren.

Mit der Rentenversicherung habe ich auch starke Probleme. Bei uns sind es die Kindererzieuhngszeiten und Berücksichtigungszeiten. Diese laufen nicht klassisch nur über die Mutter sondern (wegen Selbstständigkeit) auch über den Vater. Überprüft bei allen GRV Belangen eure Feststellungsbescheide. Bei mir luufen einige Widersprüche, da am fortlaufenden Band durch die GRV falsche Zeiten festgestellt werden. Bisher ist jeder Widerspruch zu meinen Gunsten ausgegangen, weil einfach massive Fehler seitens der GRV erfolgt sind.

Zum Thema Steuern habe ich mir auch schon gedanken gemacht. FIRE steht bei mir hoffentlich spätestens mit 45 an. Über die Nachzahlung von Rentenbeiträgen für das Schuljahr 16-17 müsste es möglich sein, über die Sonderaausgaben steuergünstig ein Cash-Tent aufzubauen. Sprich kurz vor 45 per Verkauf von größeren ETF Psotionen Cash-Tent aufbauen und im gleichen Jahr in die GRV einzahlen und die Steuerbelastung über die Sonderausgaben zurückholen.

Wenn Du mit Steuererstattungen kalkulierst, mußt Du Dir halt immer auch sicher sein, daß Du viel Steuer zahlst (sprich. viel verdienst) 🙂

Klasse Idee auf diese Weise einen Cash Puffer aufzubauen!

Klingt gut! Den Antrag auf Nachzahlung von Ausbildungszeiten musst du zwingend vor 45 stellen, aber ggf. kannst du dann direkt eine Ratenzahlung vereinbaren. Ich hatte es in meinem Fall so verstanden, dass der Zeitpunkt der Antragstellung relevant ist und die Zahlungen auch später geleistet werden können. Hier hilft aber im Fall der Fälle immer der wirklich kompetente Ansprechpartner der RV 😉

Noch eine interessante Ergänzung: Ich hatte auch mal berechnet, wie sich „15.000 EUR Einmalanlage in ETFs“ vs. „15.000 EUR Nachzahlung RV und Wiederanlage der Steuererstattung (auf Grundlage des Spitzensteuersatzes) in ETFs“ in der Auszahlungsphase grob zueinander verhalten. Zumindest ab Renteneintrittsalter war der Unterschied relativ klein, meine ich.

Sind allerdings viele unbekannte Parameter, kann je nach Auslegungsart in die eine oder die andere Richtung tendieren. War für mich aber nicht ausschlaggebend, vielleicht fühlt sich ja mal wer anders berufen, das nochmal detaillierter zu berechnen (und dann natürlich mit verschiedenen Bruttoeinkommen) …

Zu der Frage „freiwillige Nachzahlung für Schulzeiten“ empfehle ich folgenden Blogbeitrag vom rentenfuchs: https://www.rentenfuchs.info/nachzahlen-fuer-schulzeiten/

So easy ist diese Entscheidung nämlich doch nicht…

VG, Christoph

Vielen Dank für den Link, der Artikel ist wirklich sehr gut!

Danke Georg für diesen klaren und logischen Artikel.

Also wenn ich es richtig verstehe bietet die Rente mit 63 in meiner Situation nur Vorteile.

Meine Situation: ich habe Mieteinkünfte aus 4 Eigentumswohnungen, ein Aktiendepot und die 35 Jahre Rentenbeitragszeit in der gesetzlichen Rente voll.

Höhere Gesamtentnahme – siehe dieser Artikel von Georg, und niedrigere Kosten bei der Krankenkasse, da in den 4 Jahren von 63-67 in der Rentenversicherung der Rentner Beiträge nur auf die gesetzliche Renten anfallen.

Klar die 4 Jahre frühere Rente bezahlen ich durch eine niedrigere Gesamtrente, da ich die fehlenden 4 Beitragsjahre nicht ausgleichen kann. Aber hey, wenn es irgendwie finanziell darstellbar ist – go for it!

Dann hoffe ich doch mal, dass es diese Option noch gibt, wenn es bei mir soweit ist.

Hi Christian, in Deinem Fall würde es sicherlich Sinn machen. Pro Monat kannst Du bei dieser Vorgehensweise trotz Abschlag mit ca. 150 – 250 Euro pro Monat zusätzlich planen. Der genaue Betrag lässt sich nur individuell im Portfoliokontext ermitteln. Bzgl. Krankenkasse ist es sicherlich ein zweischneidiges Schwert. In den ersten 4 Jahren hast Du bereits Zuschüsse, danach fallen diese dann aber im Vergleich zur Rente ohne Abschlag geringer aus. Ein Frage der Lebenserwartung würde ich sagen. Was die „verlorenen“ 4 Beitragsjahre betrifft gehe ich davon aus, dass diese Option für viele Leser des Blogs nur theoretisch existiert 🙂

Hi Georg,

danke für die Einschätzung.

Mit der Einsparung bei der KK meinte ich: wenn ich als Privatier, statt Rente mit 63 zu beziehen, die 4 Jahre weiterhin freiwillig in der GKV versichert bliebe, würde sich mein KK-Beitrag auf Basis aller meiner Einnahmen (=Kapitalerträge + Mieteinnahmen) berechnen. Wenn ich alternativ mit 63 schon in die Krankenvers. der Rentner wechsle, berechnet sich mein Beitrag nur auf Basis der gesetzl. Rente. Die anderen Einnahmen bleiben von diesem Abschlag verschont.

Ob das aber wirklich einen relevanten Unterschied macht? Wohl ehr nicht.

Guten Tag beisammen.

Die Idee ist faszinierend, sollten sich auch angehende Pensionäre hierfür interessieren ?

Gruß Hans

Hallo Hans,

je nachdem wie Deine konkreten Optionen aussehen lässt sich dieser Mechanismus auch für Pensionäre und Mitglieder von Versorgungswerken nutzen. Als Beamter muss man meiner Kenntnis nach bis mindestens 62 arbeiten. Ich weiss aber leider nicht welche Abschläge dann anzuwenden sind.

Gruß, Georg

Stimmt, das sollte noch ein paar Euros extra ausmachen. Ich habe hier ohne Steuern und Sozialabgaben gerechnet.

Es macht für die Betreffenden ggf. einen erheblichen Unterschied, ob sie

Einnahmen neben der gesetzlichen Rente verbeitragen müssen oder nicht (und natürlich auch, ob sie darauf einen „vollen“ Beitrag zahlen müssen oder „nur“ einen „halben“). Das vor dem Hintergrund, daß bei der gesetzlichen kranken Kasse einem Mehr an Beitrag ja kein Mehr an Leistung gegenübersteht, das Mehr an Beitrag also nach Ansicht vieler „verloren“ ist.

Aktuell gibt es die Vorstellung vom braven Werktätigen, gesetzlich Pflichtversicherten, der allenfalls ein paar „Spargroschen“ (wie man das gern so nennt) im „Sparstrumpf“ hat. Die Politik ist gedanklich oft noch in der Vergangenheit verhaftet, hier in einer Zeit, in der es noch einen Zins gab. Da wollte man dem braven Werktätigen von den schmalen Früchten seiner ehrlichen Zinseinnahmen nicht noch etwas wegverbeitragen.

O wie anders ist da der böse Aktionär, der Kapitalist, der Selbständige! Der hat (weil er nichts oder nur wenig „eingezahlt“ hat) nur eine schmale gesetzliche Rente und darüber reichlich „leistungsloses Einkommen“, das per Beitragszahlung zu schmälern manchem Politiker geradezu eine vaterländische Pflicht ist.

Dieser Unterschied wird sich auf Dauer nicht halten lassen. Und weil die staatlichen Sozial“versicherungen“ immer knapp bei Kasse sein werden, nehmen sie zusätzliches Geld immer gern. Sobald sie finanziell etwas besser gestellt sind, findet die Politik schnell neue Sozialwohltaten und hilft somit dem politisch unerträglichen Zustand der vollen Kassen schnell wieder ab.

Ich rechne damit, daß auf lange Sicht dürften alle Einkommensarten dem Sozialversicherungsabzug unterworfen werden, egal ob das Mitglied der kranken Kassen nun „gesetzlich“ oder „freiwillig“ versichert ist.

Die braven Werktätigen sollten sich somit nicht blind darauf verlassen, daß sie ihre „Spargroschen“ dauerhaft nicht verbeitragen müssen.

Völlige Zustimmung meinerseits. Ich halte es ebenfalls für sehr unwahrscheinlich, dass bestimmte Einkommensquellen von KVdR Mitgliedern geschont bleiben. Der reiche Rentner, der seinen Unterhalt mit Mieteinkünften und Dividenden bestreitet, gleichzeitig aber kaum Sozialabgaben leistet, steht bei der zu erwartenden “sozialeren” Politik auf der Beliebtheitsskala sicherlich weit oben 🙂

Ich glaube, daß über kurz oder lang die Sonderbehandlung der Kapitalerträge entfallen wird. Eine grün-rot-rote, fortschrittliche Bundesregierung ab September 2021 ist schließlich eine realistische Option geworden. Und gerade für die ganz roten sind Kapitaleinkünftebezieher schließlich Feindbild Nummer 1.

Über kurz oder lang wird die Krankenkasse von allen Rentnern den Steuerbescheid sehen wollen und ihre Beiträge danach bemessen (oder die Daten gehen gleich per Kontrollmitteilung weiter, damit die kranken Kassen Verwaltungskosten sparen). Möglicherweise wird der Sparerfreibetrag vom Kassenbeitrag freigestellt, damit der arme Malocher die Zinsen seiner „Spargroschen“ unverbeitragt bekommt. Alle anderen führen den vollen Krankenkassenbeitrag auf die Nebeneinkünfte ab. Ist ja schließlich leistungsloses Einkommen!

Rechne es Dir aus, ob das bei Dir einen relevanten Unterschied macht 🙂

Wenn Du mit 63 schon Privatier bist und die Bedingungen erfüllst, in die KVdR hineinzukommen, stellst Du Dich mit guter Wahrscheinlichkeit besser, wenn Du die Rente gleich zum frühestmöglichen Zeitpunkt in Anspruch nimmst. Es kann sein, daß der Unterschied beim Krankenkassenbeitrag schon ein Gutteil des Abschlags kompensiert. Dazu kommt noch der Effekt, den Georg in obigem Artikel beschreibt.

Hallo Georg,

toller Blog den Du schreibst ! Ich freue mich schon auf das erste Buch von Dir 😉

Zu Deinem Artikel habe ich zwei Anmerkungen bzw Anregungen.

1) Wie schon von einigen anderen geschrieben sind neben den 14,4 % Abschlag bei Rente mit 63 statt 67 auch noch die entgangenen Entgeltpunkte zu berücksichtigen. Bei einem Gutverdiener mit rund 2 Entgeltpunkten p.a. könnte die Rechnung so aussehen:

Rente mit 67: 68 Entgeltpunkte *100% Rente = 68

Rente mit 63: 60 Entgeltpunkte *85,6% Rente = 51,4

Der Unterschied bei der monatlichen Rente sind rund 24,5 %. Dem steht natürlich eine um 4 Jahre verlängerte Rentenbezugsdauer entgegen.

2) Bei einem Renteneintritt um 4 Jahre früher wir m.E. das Vermögen nicht geschont, sondern die Entnahmephase beginnt 4 Jahre früher. Das liegt daran, dass die Rente in der Regel nur 50% des letzten Einkommens beträgt. Um den gleichen Lebensstandard wie zu Arbeitnehmerzeiten zu erhalten, müsste die andere Hälfte muss aus dem Vermögen aufgestockt werden. Evtl könnte man argumentieren, dass die Vermögensentnahme etwas geringer ausfällt falls aus dem Arbeitnehmereinkommen auch eine Sparrate finanziert wurde. Die Entnahme könnte dann geringer ausfallen und gleichzeitig entfiele die Sparrate im Zeitraum 63 bis 67.

Viele Grüße

Kuri

Hi Kuri,

Danke fürs Feedback & Kommentieren.

Ich verstehe Deine Punkte, du betrachtest das Thema aus der alternativen Perspektive eines flexiblen Rentenbeginns.

Ich gehe in meiner Analyse jedoch davon aus, dass man sich spätestens mit 60 bereits in der Entnahmephase befindet. Zusätzliche Rentenansprüche durch arbeiten bis 67 sind dann ausgeschlossen. Und das Aktien-Vermögen wird geschont, da aufgrund der vorgezogenen Rente weniger vom Depot entnommen werden muss.

> Ich gehe in meiner Analyse jedoch davon aus, dass

> man sich spätestens mit 60 bereits in der

> Entnahmephase befindet.

Im Artikel steht, daß Deine Überlegungen für alle Rentner relevant seien. Und das sehe ich einfach nicht.

Auch dem Titel

Die Rente mit 63 ist immer die richtige Entscheidung

kann ich nicht zustimmen. Es gibt Szenarien, da ist ein Rentenauszahlungsbeginn mit 63 Jahren sinnvoll, aber meines Erachtens sind die in der Minderzahl. Alle sind es sicher nicht.

Ja aber nicht wenn man bereits in der Entnahmephase ist, dann kann ich mir kein Szenario vorstellen in dem es von Vorteil wäre zu warten.

Unbestritten: Wenn wir über einen Privatier/Vorruheständer/wie heißt das denn alles noch reden, also einen Menschen, der mit Anfang 60 schon von seinem Vermögen lebt (wozu ich jetzt auch Renteneinkünfte zählen möchte), der sollte sich vom „Abschlag“ nicht ins Bockshorn jagen lassen (zumal der ja auch zu seinen Gunsten niedriger ist als finanzmathematisch gerechtfertigt), sondern mutig zum frühestmöglichen Zeitpunkt seine Rente beantragen.

Das schreibst Du in Deinem Titel aber so nicht 🙂

Da schreibst Du: „Rente mit 63 ist für JEDEN die richtige Entscheidung.“ Und das sehe ich halt nicht so.

Auf jeden Fall bin ich aber auf Deinen Fallbericht gespannt von dem Mann, bei dem es sich nicht gelohnt hätte, 2 Jahre weiter zu arbeiten.

Hallo Georg,

sehr interessante Berechnungen, vielen Dank dafür.

Wie Du sagst, hast Du ja die Sozialversicherungsbeiträge in Deinen Berechnungen nicht berücksichtigt. Ich fürchte jedoch, dass die einen nicht unerheblichen Einfluss auf das Modell haben. Nämlich in dem, sicherlich nicht selten vorkommenden Fall, des freiwillig, gesetzlich krankenversicherten Privatiers, der diesen Status auch als Rentner behält, weil er die Voraussetzungen für die Aufnahme in die KVdR nicht erfüllt.

Bis zum Rentenbezug ermöglichen Grundfreibetrag und Mindestbemessungsgrenze eine steuerfreie und unverbeitragte Realisierung von Buchgewinnen aus Spekulationsgeschäften. Wird die Rente vorgezogen, werden die Freigrenzen dadurch überschritten und die Kapitaleinkünfte werden von der GKV voll verbeitragt.

Ebenfalls nicht unerheblich ist die hälftige Übernahme des KV-Beitrags auf die gesetzliche Rente durch die RV. An dem KV-Beitrag auf Kapitalerträge beteiligt sich die RV hingegen nicht. Das spricht eher dafür, den Anteil der Rente am Gesamteinkommen des Privatiers hoch zu gestalten, denn dadurch erhöht sich gleichzeitig auch die Unterstützung durch die RV. Wird das Einkommen stärker durch die Kapitalerträge bestimmt, muss der Privatier den daraus resultierenden KV-Beitrag alleine stemmen.

Sehe ich das richtig? Wird der Vorteil durch die vorgezogene Rente (grüne Balken) nicht durch diese Umstände geschmälert, wenn nicht sogar zunichte gemacht?

Viele Grüße,

Thomas

Hi Thomas,

das Thema Sozialbeiträge ist individuell. Wie bereits in anderen Kommentaren erwähnt, wird der eine oder andere dadurch bereits 4 Jahre früher in den Genuss der KVdR Sonderbehandlung kommen. Bzgl. der später geringeren Zuschüsse durch den Abschlag bei der Rente gilt genau das gleiche, dass diese im Gegenzug bereits 4 Jahre früher fließen. Viele Leser des Blogs würden die Zeit von 63 bis 67 alternativ komplett aus der eigenen Tasche finanzieren. Das ist bei meinen Überlegungen immer die zugrunde liegende Annahme. Ich persönlich glaube, dass die sich aus den Sozialbeiträgen ergebenden Effekte zwar vorhanden, aber eher nachrangig sind. Vielleicht werde ich es bei Zeiten mal genauer analysieren.

Danke für die Antwort. Nur um sicher zu gehen, meine Fragen erfolgten vor dem Hintergrund, dass die KVdR eben keine Rolle spielt.

Wie dem auch sei, ich bin gespannt auf Deine weiteren Analysen.

Aber auch ohne KvdR-Bonus würdest Du z.B. den Zuschuss zur Krankenversicherung bereits ab 63 erhalten, und würdest in der Zeit von 63-67 weniger aus dem Portfolio entnehmen. Vermutlich überkompensiert auch bei den Sozialabgaben der vorgezogene Bezug die daraus resultierenden Abschläge, analog zur Rente.

Guter Artikel!

Interessant waere jetzt noch ein Verlgleich von Rente mit 63 mit freiwilliger Einzahlung in die GRV (inkl. Steuervorteil), um den Abschlag auszugleichen vs. keine Einzahlung und Anlage des Geldbetrages im Portfolio (ohne Steuervorteil).

Hallo Georg,

Ich folge deinen Rechnungen schon eine Weile, vor allem weil sich dein Ansatz gravierend von den meisten anderen Finanzblogs unterscheidet. Daher gibt’s hier immer neuen Input, mit dem man um die Ecke denken lernt.

Was mir aber schon eine ganze Weile auffällt: du unterschätzt meiner Meinung nach systematisch das Langlebigkeitsrisiko, indem du von der statistischen Lebenserwartung ausgehst. Diese berücksichtigt aber nur die Lebenserwartung, wenn man jetzt geboren würde.

Wer heute bspw 60 ist hat eine deutlich höhere Lebenserwartungsals 79/84.

Grüße

Felix

Hi Felix,

Danke für Dein Feedback. In der Analyse in diesem Artikel gehe ich von einer Lebenserwartung von 100 Jahren aus.

Ich denke damit ist das Langlebigkeitsrisiko ausreichend abgedeckt, oder nicht?

Ich vermute Du beziehst Dich auf die 1. Grafik im Text. Dort habe ich die statistische Lebenserwartung nur zu Informationszwecken dargestellt.

Hallo, interessante Aspekte. Muss ich mir nochmal in Ruhe durch den Kopf gehen lassen die Argumente. Gibt es nicht noch die Zwischenlösung zu sagen, direkt nach einem Crash sollte man Rente beantragen um das aktienportfolio zu schonen aber bis zum Crash einfach die Abschläge vermeiden. Also wenn es an der Börse gut läuft daraus entnehmen und wenn es steil runter geht dann Rente schnellstmöglich beantragen. Ich habe aber Keine Ahnung wieviel früher man Rente beantragen muss vor der Erstauszahlung.

An die Möglichkeit hatte ich noch gar nicht gedacht (sind ja auch noch rund 20 Jahre, hihi). Ich hab das mal in meine Excel eingegeben und die sagt, dass ich dann ein Jahr früher on FIRE bin. Das ist ja mal klasse. Herzlichen Dank für die gründliche Rechnerei.

„Warum wollen ältere Beschäftigte früh in die Rente?“

Ergebnisse der lidA-Kohortenstudie aus 2022/23 Online-Kurzversion, Ebener et al.

https://arbeit.uni-wuppertal.de/fileadmin/arbeit/Brosch%C3%BCre_und_Flyer/lidA_Brosch%C3%BCre_W4_kurz.pdf

Vielleicht fuer den ein oder anderen auch interessant? 24 seitige Praesi.

1) Angst vor der eigenen Courage? Aus mit-63-hoer-ich-auf werden ich-hoere-doch-erst-spaeter-auf-Leute.

Das bekannte OMY(one-more-year)-Syndrom …

„Je älter sie werden und je mehr sie sich dem gesetzlichen Rentenalter nähern, desto mehr von ihnen würden gern später in den Ruhestand gehen.

Der Anteil derer, die erst nach einem Alter von 67 Jahren aussteigen möchten, steigt über die 8 Jahre nur gering (von 6 auf 9 %), aber der Anteil derer, die im Zeitfenster von 65 bis 67 Jahren aussteigen wollen, deutlich (von 11 auf 27%).“

2) Counter-intuitiv: Je weniger man verdient, je mehr sollte man sparen & investieren:

„Bei manchen Berufsgruppen sprechen typischerweise hohe körperliche Arbeitsbelastungen eher für einen frühen Ausstieg, gleichzeitig allerdings ein

geringes Einkommen für ein möglichst langes Arbeiten.“

3) Die Hauptmotive fuers fruehere Aufhoeren (S.21):

„Mehr freie Zeit zu haben ist für eine große Mehrheit der Befragten (83 %) wichtig.

Darauf folgt „Irgendwann muss Schluss sein“ mit 64 %.

Für die Hälfte der Befragten [50%] ist bedeutend, dass zu diesem Zeitpunkt eine ausreichende finanzielle Absicherung erreicht ist.

Anstrengende Arbeit ist für vier von zehn Personen [40%] ausschlaggebend.

Gesundheitliche Probleme nennen ebenfalls vier von zehn [40%] Personen.

Aus familiären Gründen ist mit 38 % Zustimmung der häufigste, dass der Partner oder die Partnerin zum gewünschten Zeitpunkt auch aufhört.“

4) Wer frei bestimmen kann, wie viel und wann er arbeitet, gut bezahlt wird, die soziale Umgebung (Kollegen, Chef) passt und dabei Sinn empfindet, arbeitet am ehesten laenger (S.23).

Fazit: Ich weiss immer noch nicht, ob ich mit 63 aufhoeren moechte … naja dauert ja noch …

Meine Ueberlegungen zZ:

Vielleicht doch laenger?

macht ja eigentlich Spass, zu arbeiten. Helfen kann ich, Anerkennung gibts +- auch. Verdienst ist auch OK.Teilzeit waere schwierig/kaum moeglich?

Bedenken:

wenn immer mehr Leute mit 63 aufhoeren wollen, „bauen sie doch noch eine Mauer“ also lieber so frueh wie moeglich dazu anmelden (zZ mit 62,5J moeglich)?Vermutlich werden sie entweder die 63er Regel abschaffen oder weiter verschlechtern, weil, wer soll das alles bezahlen? Die letzten beissen die Hunde?

Reaktionen:

fahre seit ca. 2J meinen Cash-Puffer hoch, um alle Optionen zu wahren (Cash-Tent zum Entsparbeginn, ca. 20% anvisiert, max. 25%)d.h. Sparplaene sind seit 2,5J ausgesetzt, nur bei starken Ruecksetzern manuelle Zukaeufe (4x bis jetzt).

Wer mag seine (unverbindl.) Plaene darlegen/diskutieren?

LG Joerg

Moin Joerg

Also ich pers. , finde es ja n.w.v. eine individual-Entscheidung .

Als Arbeiter freue ich mich i.d.R. über die Gartenarbeit , mein Arbeigeber freut

sich über die Lohnzahlungen , und der Finanzbeamte freut sich über die Anlagen ,

die Er dann für alle Blätter durchblättern darf . Insbesondere über die Blätter der

Anlage V , bei meinen Arbeitgeber . Immer diese Kostenblöcke , aber was will Mann

( Frau auch ) da halt machen .

Entspare meinen Langlebigkeitsschutz bereits seit länger 30 Jahren , aber fülle

den auch manchmal wieder gerne auf ( Quasi thessaurierung beim zvE ) .

Im Moment z.B. als Arbeitnehmer , mit pflichtversicherten Arbeitnehmer und Arbeitgeberanteil DRV . Da werde ich dann evt. nochmals 10 bis 20 RPs , jedoch frühestens mit 67 ( wegen den niemals zu erreichenden 35 Pflichtjahren ) dazu bekommen . Natürlich aber auch nur dann , wenn ich dann noch an so einer Amortisationswette überhaupt teilnehmen kann ( also nicht bereits schon der Bus ,

VOR den Rentenzahlungen aus der DRV , eintreffen sollte ) . Aber ist ja auch nicht schlimm , zumindest für einen Teil des Langlebigkeitsrisikos ( umme 2/3 ) ,

ist bereits ein gesicherter Amortisationsgewinn eingetreten .

Ob ich DAS dann bei der DRV , so ab umme 82 Jahren dann auch mal sooo sehen

kann , ABWARTEN . Hoffnung ja , aber die Wahrscheinlichkeit lässt mich eher in

Green und Fair ( insbesondere bei der Arbeit ) via Baggerfragen investieren .

Gehöre übrigens zu der Gruppe der eher schlecht bezahlten Arbeitnehmer .

Liegt aber vermutlich an den auch relativ schlecht bezahlten Arbeitgeber .

Aber zumindest die letzten umme 35 Jahre , ist die Rente jeden Monat pünktlich

auf dem Konto gewesen . Ob ich DAS für die nächsten 35 Jahre dann auch sagen

kann , KEINE AHNUNG . Für umme 2/3 tel ( oder auch 4/6tel ) , werde ich aber wohl

auf die weitere erhöhung des Langlebigkeits-schutzes , maximal im Rahmen der

Rebalancing-Aktivität achten . Mehr muss m.M.n. dann auch nicht .

Ab nächste Woche , bringt der DRV RP , dann übrigens 37,60 Euro . Bei einen

Stockpreis von umme 8k . Ergibt dann also einen DS Brutto Rentner 45 RPs ,

mit 1692,00 Euro Bruttorente , bei umme 360k Stockansparmasse .

1692,00 Euro mal 12 Monate = 20304,00 Euro p.a. . 360000/20304 = 17,73

Jahre Wartezeit auf Null . Rendite somit nach 17,73 Jahren = Null .

Aber kann beim Entsparen natürlich trotzdem helfen . Insbesondere dann ,

wenn da 2 Arbeiter im Haushalt verbrauchen können . Quasi 40k p.a. an

Verbrauchsmaterial . Aber mehr an Verbrauchsmaterial ??? Wofür ???

LG Det

Lohnt sich das wirklich für ALLE?

Ich habe nur magere Rentenansprüche und müsste noch während der Entnahmephase freiwillig Beiträge in die GRV zahlen um die Wartezeit von 35 Jahren zu erfüllen. Daher hab ich große Zweifel an der Aussage. Ich nehme folgendes an:

–> Nachzahlung von 38 Monaten Mindestbeitrag in GKV bis zum 45. Lebensjahr

–> Beginn der Entnahme mit 50 Jahren

–> 1 Mio. im Depot bei Start der Entnahmephase

–> noch 6 Jahre freiwillige Beiträge in die GKV während der Entnahmephase

–> dann 15 Rentenpunkte

Der positive Einfluss auf die SWR dürfte vergleichsweise gering ausfallen, da die Rente im Verhältnis zum Portfolio klein ist. Der Entlastung des Portfolios durch den früheren Renteneintritt steht die Belastung durch die freiwilligen Beiträge in eine relativ frühen Phase der Entnahme entgegen. Ich kann dies 7 Jahre nach hinten verlagern, in dem ich mich von 57 bis 63 freiwillig versichere. Die freiwilligen Beiträge würde insgesamt mit etwa 10640€ zu Buche schlagen (Stand 2023). 37% davon müsste ich schon innerhalb der nächsten Jahre einzahlen, den Rest sukzessive bevor ich 63 werde. Geld, was im Depot fehlt.

Überdurchschnittlich positiv würde sich nach heutiger Lage der frühere Eintritt in die KVdR auf meinen KV-Beiträge auswirken. In den 4 Jahren, die ich früher in Rente gehe, wären nach eigenen Berechnungen 200€ Ersparnis im Monat möglich (insgesamt 9600€). Durch den Abschlag auf die Rente würde ich auch im Anschluss etwas weniger KV-Beitrag zahlen, als bei der Rente mit 67 (jährliche Ersparnis ca. 120€). Das würde die Kosten für die freiwilligen Beiträge in der RV früher oder später aufwiegen. Ob das so bleibt, bis es bei mir soweit ist, ist aber wohl alles andere als sicher. Außerdem soll der frühere Renteneintritt ja laut Deiner Aussage unabhängig von den Sozialabgaben die richtige Entscheidung sein.

Was denkst Du/Ihr? Ist Rente mit 63 immer noch grundsätzlich vorteilhaft, wenn dies nur durch freiwillige Beitragszahlungen erreicht werden kann? Ich denke, dass sich das ab einer gewissen „Lücke“ nicht mehr lohnt.

Zum wiederholten Mal ein Danke für diesen großartigen Blog!

Viele Grüße Hermann

Lieber Georg,

vielen Dank für Deine hoch bewundernswerte Arbeit hier!

Dennoch ist die Themen-Überschrift diesmal doch ein wenig zu verkürzt. Besser wäre evt. gewesen:

„Bei gegebenen Ruhestand mit 63 – ab wann entspare ich sinnvoll mein Portfolio?“

Oder habe ICH da einen Denkfehler?

LG Rene.

Mal sehen, ob es die Möglichkeit, vorzeitig in Rente zu gehen, noch gibt, wenn es bei den Blog-Lesern soweit ist. Um den zukünftigen Fachkräftemangel zu begegnen, wird derzeit diskutiert (Politiker, Ökonomen, Wirtschaftsweise), ob der Zugang für die Rente mit 63 nur noch einem eingeschränkten Personenkreis zugänglich gemacht werden soll, z. B. nur noch für Geringverdiener, die vermutlich eher am gesundheitlichen Limit sind, als gutgebildete Akademiker, die sich schon frühzeitig mit Finanzplanung, Entnahmeraten, FIRE, etc. auseinandersetzen

Eine konservative Finanzplanung sollte diese derzeit noch bestehende Möglichkeit nicht berücksichtigen.

Hallo Stefan, das würde ich nicht pauschal sagen sondern vom Alter der Planenden abhängig machen.