Stellen wir uns einen frisch gebackenen, 47-jährigen Privatier mit einem Depot von 1 Mio. Euro vor. Er hat für sich entschieden die 3,6%-Regel zu befolgen, und entnimmt dementsprechend 36.000 Euro pro Jahr = 3.000 Euro pro Monat aus seinem Depot. Der aktuelle Rentenbescheid teilt ihm außerdem mit, dass er in 20 Jahren ab einem Alter von 67 eine jährliche Rente i.H.v. 1.000 Euro pro Monat (ca. 29,4 Rentenpunkte) erwarten darf.

Isoliert betrachtet würde sich sein monatliches Budget in 20 Jahren also sprunghaft um 1.000 Euro pro Monat erhöhen. Das ist schön. Besser wäre aber ein geglättetes Profil. Sein Gefühl sagt ihm zudem, dass der in 20 Jahren wirksame Rentenanspruch bereits heute einen Effekt haben sollte. Doch wie kann er das Depot und den gesetzlichen Rentenanspruch sauber unter einen Hut bringen? Konkret: kann er schon heute einen höheren Betrag entnehmen, oder würde auch ein geringeres Depot seinen Ansprüchen genügen?

Welche Auswirkungen hat die Zukunft auf die Gegenwart?

Heute starten wir eine neue Serie kürzerer Artikel zu einem besonders wichtigen Thema für die Deutsche FI-Community: welchen Einfluss hat die vorhandene Altersvorsorge auf die finanzielle Unabhängigkeit?

Ich kenne niemanden dessen Vermögen ausschließlich aus einem Aktienportfolio besteht. In der Praxis existiert neben dem selbst verwalteten Depot noch ein Sammelsurium weiterer Geldanlagen, die irgendwann einmal zusätzliche Zahlungsströme generieren. Populäre Produkte zur Absicherung im Alter sind z.B. eine Rürup- oder Riester-Rente, eine betriebliche Altersvorsorge oder eine kapitalbildende Lebensversicherung. Und natürlich nicht zu vergessen die gesetzliche Rente, bei der jeder, der mindestens 5 Jahre einzahlt, einen lebenslangen Anspruch erwirbt.

Es stellt sich die Frage, wie die Höhe der Entnahmen beeinflusst wird, wenn ich bereits heute in die Entnahmephase starte, obwohl die zusätzlichen Zahlungsströme aus den Rentenprodukten erst in 10, 20, 30 oder noch mehr Jahren fließen. Im heuten Artikel befassen wir uns zuerst mit der Form der Altersvorsorge, die die meisten von uns betrifft: die gesetzliche Rente.

Der Barwert der Rente ist der Schlüssel zum Erfolg

Eigentlich könnte alles ganz einfach sein. In einer Welt mit maximaler Kapitalflexibilität könnte der Privatier einfach seine staatlichen Rentenansprüche heute verkaufen, und den Verkaufserlös anschließend seinem Depot hinzufügen. Das monatliche Budget würde sich sofort entsprechend erhöhen.

Beispiel: gemäß meinen Berechnungen in diesem Artikel beträgt der Barwert von 29,4 Rentenpunkten für einen 47-jährigen Mann derzeit ca. 247.000 Euro. In einem effizienten Markt entspräche dies gleichzeitig auch dem Verkaufspreis. Unser Privatier könnte sein Depot durch den Verkauf seiner Rentenansprüche für 247.00 Euro also auf insg. 1.247.000 Euro aufstocken. Sein Entnahmebetrag würde sich dadurch auf 3,6% * 1.247.000 = 44.892 Euro pro Jahr bzw. 3.741 Euro pro Monat erhöhen (zuvor: 3.000 Euro).

So würde zumindest ein professioneller Teilnehmer am Kapitalmarkt kalkulieren. Doch leider gibt es einen Haken: es gibt keinen Markt für Privatpersonen zum Verkauf ihrer staatlichen Rentenansprüche. Ergo lässt sich auch kein Verkaufserlös erzielen der anschließend in Aktien investiert werden könnte. Denn die Tatsache, dass die noch nicht entnommenen Gelder in der Zwischenzeit in den Aktienmarkt investiert sind, ist für den Erfolg einer Entnahmestrategie gemäß der 3,6%-Regel entscheidend. Die Kalkulation oben ist also rein theoretischer Natur.

Wenn der Prophet nicht zum Berg kommt, kommt der Berg zum Propheten

Wenn wir schon nicht unsere Rentenansprüche verkaufen und den Verkaufserlös anschließend in Aktien investieren können, dann müssen wir ersatzweise rückwärts rechnen.

Die konkrete Frage des Privatiers aus dem Beispiel lautet: welchen Betrag müsste ich heute in Aktien investieren, um in 20 Jahren ein Vermögen in Höhe meiner Rentenzahlungen zu besitzen?

Das kann niemand wissen, denn die zukünftige Entwicklung der Aktienmärkte ist unvorhersehbar.

An dieser Stelle muss man sich Folgendes in Erinnerung rufen: die Berechnung der sicheren Entnahmerate basiert auf einer historischen Simulation, d.h. auf Daten der Vergangenheit. Und vom Standpunkt der Vergangenheit aus ist die Entwicklung der Rendite bekannt. Es gilt in diesem Zusammenhang folgende goldene Regel:

Geht man rückblickend so vor, dass man jede zukünftige Rentenzahlung mit der individuellen Aktienmarktrendite abzinst, und abschließend die Summe aller abgezinsten zukünftigen Zahlungen ins Verhältnis zum Depotwert setzt, dann entspricht das Ergebnis exakt der prozentualen Steigerung der Entnahmerate.

Klingt beim ersten Mal Lesen garantiert verwirrend und nicht sofort einleuchtend. Das Ganze ist am Ende aber wirklich simpel in der Anwendung und das Ergebnis von enormer Bedeutung für die persönliche Finanzplanung. Ich werde gleich in einem Beispiel detailliert erklären, wie du die Auswirkungen deiner gesetzlichen Rente auf die sichere Entnahmerate ganz einfach selbst berechnen kannst. Doch vorher noch ein letztes wichtiges Detail.

Gestern war „das Heute“ morgen

Was sich rückblickend unter Kenntnis aller Daten leicht zeigen lässt, gilt natürlich nicht für die Zukunft. Hier gilt nur die Theorie, die wir bei Unkenntnis der zukünftigen Marktentwicklung anwenden müssen. Wollen wir den Barwert unserer Rentenansprüche mittels der Rendite des Aktienmarktes bestimmen, dann müssen wir eine Annahme zu treffen. Und an dieser Stelle kommt wieder die Unsicherheit ins Spiel, genau wie bei der Bestimmung der individuellen Entnahmerate. Zwischen 2% und 5,5% kann man sich bei der Wahl der eigenen Entnahmerate je nach eigenem Gusto bewegen, wobei ich persönlich in Abhängigkeit vom Alter bei Renteneintritt eine Entnahmerate zwischen 3,5% – 4% empfehle.

Was die Annahme der zukünftigen Aktienmarktrendite betrifft, so gilt: je höher diese Ausfällt, desto geringer der Barwert der Rente, und desto geringer auch der Aufschlag auf die sichere Entnahmerate. Eine hohe Aktienmarktrendite ist in diesem Zusammenhang also konservativ.

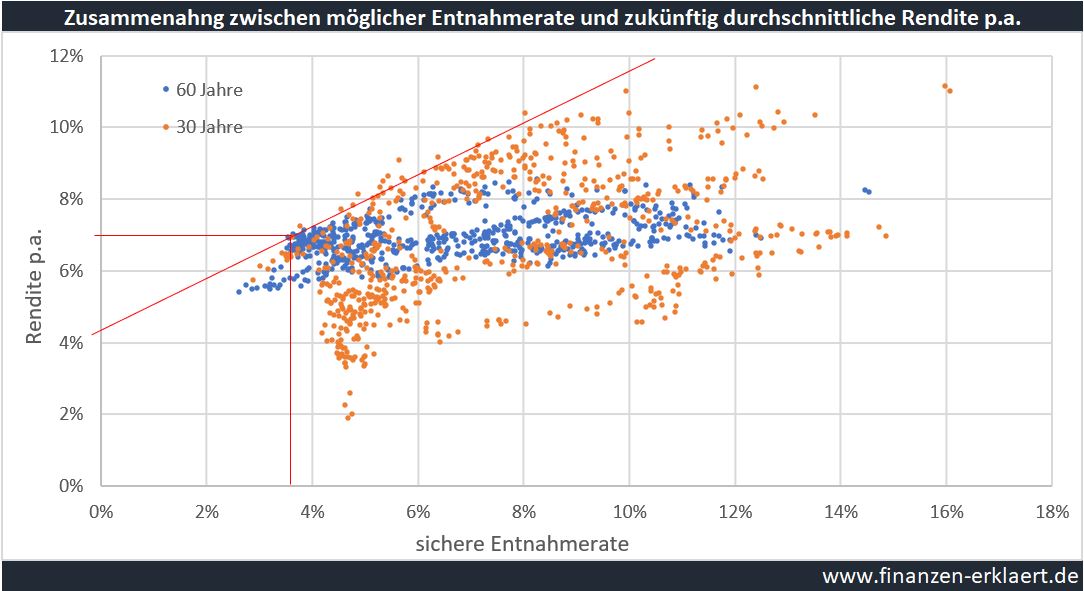

Es macht aber keinen Sinn, sowohl bei der Entnahmerate als auch bei der Annahme für die Aktienmarktrendite konservativ zu sein. Wer sich für eine geringe Entnahmerate entscheidet, der geht auch von einer zukünftig geringen Aktienmarktrendite aus und umgekehrt. Eine konservative Entnahmerate erlaubt daher auch die Anwendung einer geringen Aktienmarktrendite bei der Bestimmung des Barwertes der Rente. Folgende Grafik zeigt den Zusammenhang zwischen der Entnahmerate und der durchschnittlichen realen jährlichen Rendite des Aktienmarktes über den gesamten Entnahmezeitraum (30 vs. 60 Jahre).

Die positive Korrelation zwischen sicherer Entnahmerate und zukünftiger realer Aktienmarktrendite ist gut zu erkennen, insbesondere für den 30-jährigen Zeitraum. Hier ist die Korrelation deutlich stärker, denn unser Schicksal wird insbesondere durch das Marktgeschehen in den ersten Jahren der Entnahmephase beeinflusst. Folgender Zusammenhang: desto geringer die gewählte Entnahmerate, desto geringer sollte auch die Annahme über die zukünftige Aktienmarktrendite ausfallen. Wer beispielsweise mit einer Entnahmerate von 4% p.a. plant, der sollte dementsprechend mit maximal 7% Aktienmarktrendite p.a. planen.

Stets muss die Praxis auf guter Theorie beruhen (Leonardo da Vinci)

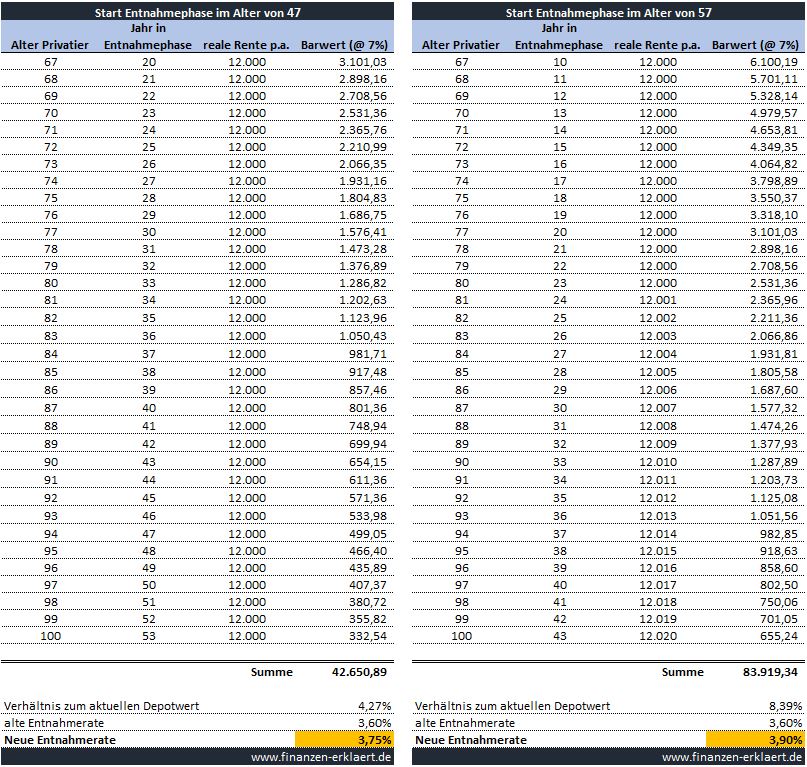

Für unseren Beispiel-Privatier steigt die Entnahmerate von 3,6% auf 3,75%! Denn mit einer Entnahmerate von 3,6% nehmen wir gemäß der Grafik oben eine zukünftige Aktienmarktrendite von 7% p.a. zur Berechnung des renditeadjustierten Barwerts an. Unser Privatier ist heute 47 Jahre alt, die nächsten 19 Jahre passiert also nichts. Doch dann beginnt ab dem 20 Jahr der Entnahmephase die gesetzliche Rente zu sprudeln. Jeden Monat erhält er vom Staat nun 1.000 Euro. Der Barwert der ersten Rentenzahlung entspricht dabei 12.000 Euro dividiert durch 1,07^20, also 3.101,03 Euro. Diese Berechnung setzten wir nun für die noch folgenden geplanten Entnahmejahre fort. Anschließend summierend wir die einzelnen Barwerte auf und setzen die Summe ins Verhältnis zum aktuellen Depotwert i.H.v. 1 Mio. Euro. Das Ergebnis ist unser Anpassungsfaktor, mit dem wir die Entnahmerate hochskalieren. In einer Tabelle stellt sich die Situation für unseren Privatier wie folgt dar:

Die linke Spalte stellt die aktuelle Situation dar, die rechte Tabelle ein alternatives Szenario (siehe unten). Der Planungshorizont soll volle 100 Jahre betragen, es werden also ab einem Alter von 67 für 34 Jahre Renten bezogen. Die Summe der Barwerte der einzelnen Rentenzahlungen beträgt 42.650 Euro, das entspricht rund 4,27% vom Depotwert i.H.v. 1 Mio. Euro. Unter Berücksichtigung der zukünftigen Rentenzahlungen beträgt die neue sichere Entnahmerate somit (1+4,27%) * 3,6% = 3,75%. Der neue sichere monatliche Entnahmebetrag liegt demgemäß bei 3.000 * 1,0427 = 3.128,10 Euro.

Auf der rechten Seite eine Variante: wäre unser Privatier heute nicht 47 Jahre, sondern bereits 57 Jahre alt, dann betrüge der Barwert der erwarteten 34 Jahre an Rentenzahlungen bereits 83.919,34 Euro. Dies ist der Tatsache geschuldet, dass die gesetzliche Rente hier schon in 10 Jahren statt wie zuvor erst in 20 Jahren beginnt. Die Entnahmerate steigt demensprechend auf 3,90% an, was 3.250 Euro Entnahmebetrag pro Monat entspricht.

Der noch ausstehende Zeitraum bis zum Bezug der Rente hat also einen großen Einfluss auf den Barwert derselben, und somit auch auf die mögliche Entnahmerate. Spannend ist an der Stelle auch zu beobachten, dass eine 33% höhere Rente ab einem Alter von 67 (4.000 Euro vs. 3.000 Euro) 20 bzw. 10 Jahre zuvor nur eine Steigerung der Entnahmerate um 4,27% bzw. 8,39% erlaubt.

An dieser Stelle fragt sich bestimmt der eine oder andere Leser: kann man wirklich so wie hier beschrieben vorgehen? Die Antwort lautet: ja, das Problem ist nur, dass wir heute nicht wissen welche Entnahmerate sicher und welche reale Aktienmarktrendite sich zukünftig einstellen wird. Deshalb müssen wir mit konservativen Annahmen arbeiten. Eine Entnahmerate von 3,5% – 4% in Kombination mit einer angenommenen Aktienmarktrendite i.H.v. 7% zu Berechnung des Barwerts der Rente erscheinen mir dabei ausreichend vorsichtig.

Wer alles ganz genau nachvollziehen will, für den habe ich an dieser Stelle noch ein Excel Modell zur Überprüfung der oben genannten goldenen Regel verlinkt, viel Spaß beim Tüfteln.

UPDATE: zu diesem Artikel gibt es eine Fortsetzung in der dieser Ansatz weiter entwickelt wird.

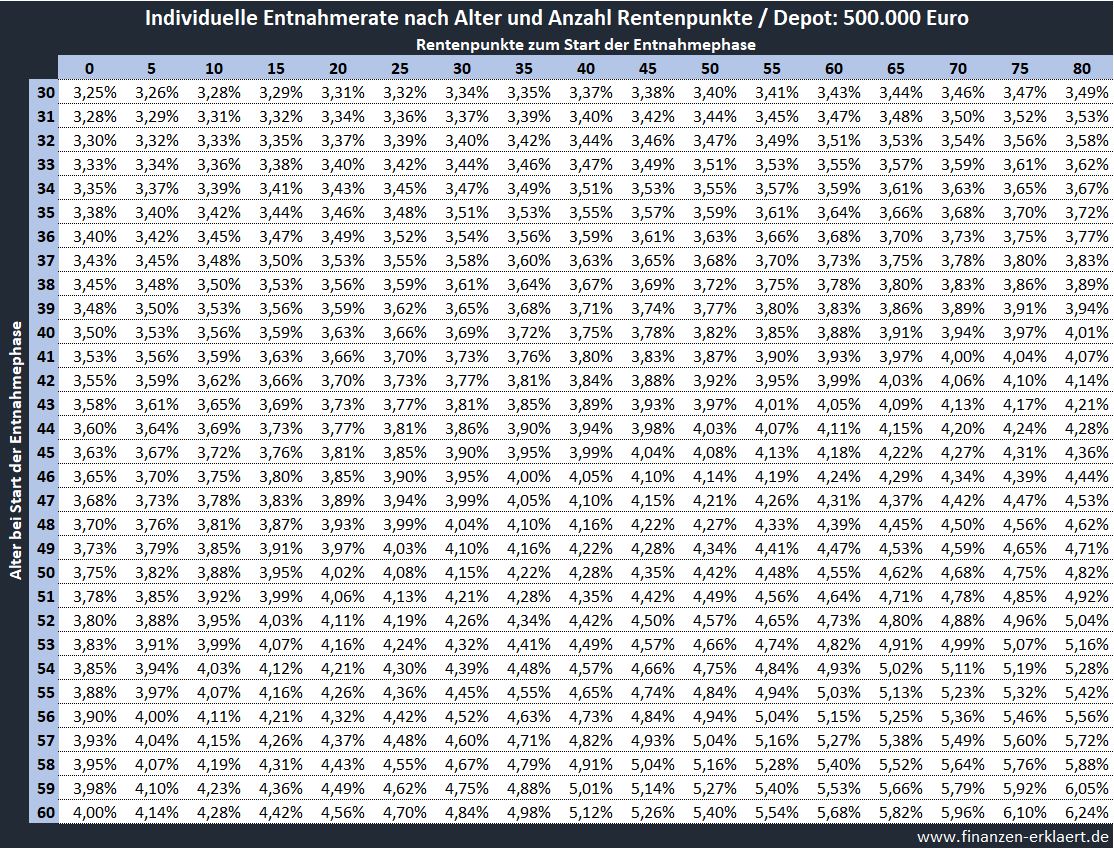

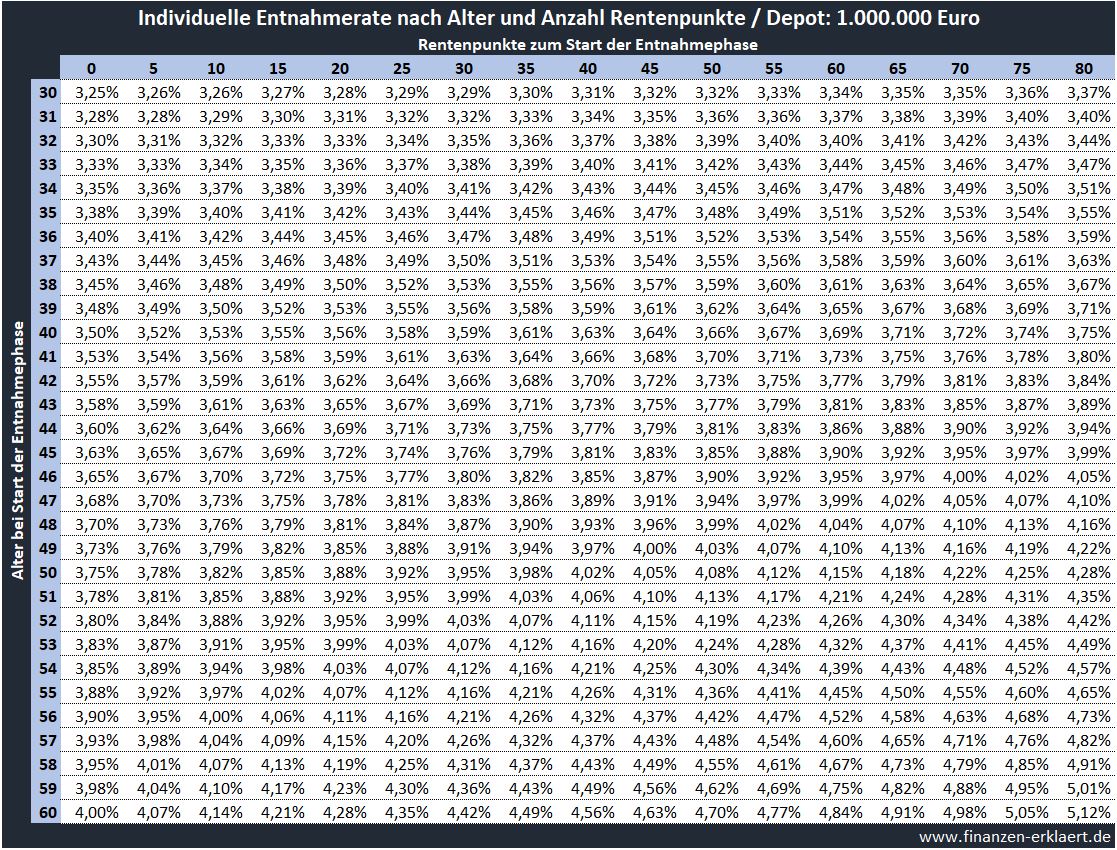

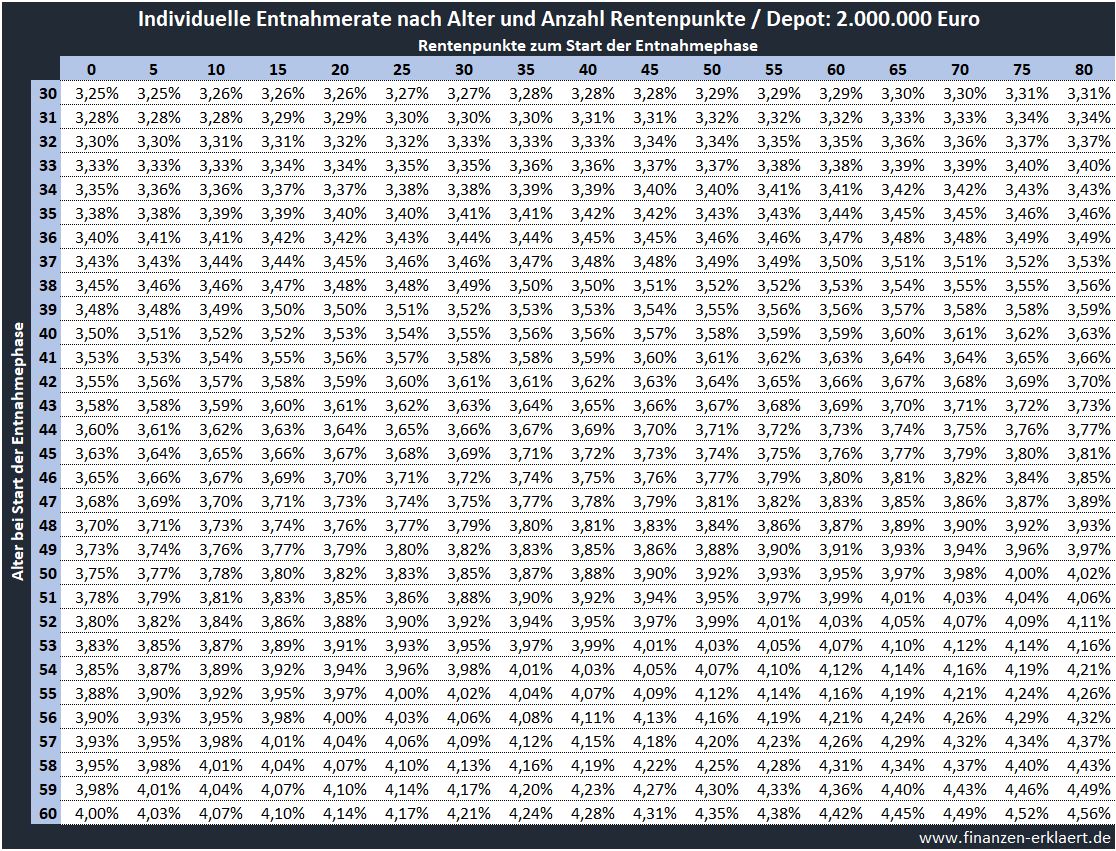

Zum Schluss: die Tabellen für einfaches Ablesen

Wer keine Lust hat selbst zu rechnen, der kann auch einfach die folgenden drei Tabellen nutzen. Jede Tabelle steht für einen eigenen Depotwert (500k, 1 Mio. und 2 Mio. Euro). Auf der waagerechten Achse sind die Anzahl der Rentenpunkte, und auf der senkrechten Achse das Alter, jeweils zu Beginn der Entnahmephase, abgetragen. Die einzelnen Zellen enthalten die sichere Entnahmerate, wobei die Werte in der linken Spalte ohne Rentenpunkte („0“) von mir selbst in Abhängigkeit vom Alter vorgegeben wurden. Der oben verlinkte Excel-Rechner enthält auf einem zweiten Arbeitsblatt auch ein Tool zur Erstellung dieser Tabellen, sollte an der einen oder anderen Stelle Anpassungsbedarf bestehen.

Beispiel: ein 40-jähriger Privatier mit 30 Rentenpunkten und einem Depotvolumen von 1 Mio. Euro wendet unter Berücksichtigung der Rente eine Entnahmerate von 3,59% p.a. auf sein Depot an. Das sind beinahe 3.000 Euro pro Monat.

500.000 Euro Depotwert

1.000.000 Depotwert

2.000.000 Depotwert

Beitragsbild: JohnsonMartin, pixabay.com

Hallo Georg,

wie immer, hervorragender Artikel.

Eine weitere Fragestellung in diesem Kontext wäre wie die Entnahmestrategie aussieht, wenn die Entnahmen inkl. Rente über die gesamte Zeit (erst Privatier, dann Rentner) konstant ist.

Z. B. ab 50 Jahre Entnahme als Privatier x% jährlich aus Depot und als Rentner (67 Jahre mit 1000€ Rente) mit einer reduzierten Entnahme = Depotentnahme – Rentenhöhe. Dies wäre doch realitätsnäher. Konsequenz: In der ersten Phase wäre die Entnahme höher als in der zweiten Phase –> höheres Sequence of Return Risiko. Inwieweit kann die Entnahme hierdurch erhöht werden?

Zweite Frage:

Lassen sich nach Deiner o. g. Methodik auch zeitlich begrenzte Rentenzahlungen (ab 60 Lebensjahr, 12 konstante Jahresauszahlungen) so betrachten?

Danke, Dir.

Gruß Thomas

Hallo Thomas,

vielen Dank für das positive Feedback! Dieser Artikel war auch für mich selbst ein grosser Durchbruch. Bisher habe ich Effekte durch die Rente usw. immer durch eine Simulation abgebildet. Mit der hier vorgestellten Methodik geht das jetzt alles viel schneller und weniger kompliziert. Das erscheint mir jetzt alles so klar, dass ich mich frage wieso ich das nicht schon früher erkannt habe, aber so ist halt der Prozess der Erkenntnis.

Jetzt zu deinen Fragen:

Tatsächlich ist die Methodik genauso wie du es anregst. Der reale netto Entnahmebetrag ist immer konstant. Sollte es dann ab 67 durch die gesetzliche Rente zu einem Überschuss kommen, dann muss dieser Betrag reinvestiert werden (siehe Excel).

Das hätte ich noch klarer herausstellen sollen. Ich versuche die teilweise nicht ganz trivialen Inhalte möglichst gut darzustellen mit Beispielen etc und lasse alles noch mal hinsichtlich Verständnis im privaten Kreis lesen bevor ich die Artikel veröffentliche. In diesem Fall wurde ich sogar vorher von meinem Lektor gewarnt und wir haben noch mal einiges am Text umgestellt, was offensichtlich nicht ausreichend war. Daher noch mal vielen Dank für dieses wertvolle Freedback was ich zukünftig berücksichtigen werde.

Zu deiner 2. Frage: das Grundprinzip ist das gleiche, jedoch erfordert die Endlichkeit der Zahlungen eine eigene Betrachtung. Auch wichtig ist ob die Zahlungen an die Inflation angepasst werden oder nominal konstant sind. In meinem nächsten Artikel werde ich auf alle übrigen Formen der Altersvorsorge eingehen, dort wird dann auch dein Fall behandelt.

Schönen Sonntag, Georg

Hi,

den Artikel muss ich wohl zwei oder drei Mal lesen, bis ich ihn verstehen werde.

Welche Annahmen triffst du denn hier bezüglich Geldwert eines Rentenpunkts und Inflationsausgleich/Rentenerhöhungen? Da habe ich irgendwie noch einen Konten im Kopf.

Viele Grüße

Jenni

Hi Jenni,

ich weiss, der Artikel ist ist etwas kompliziert, und ich kann dir auch sagen, dass du nicht allein bist 🙂 Eigentlich wollte ich solche Artikel auch garnicht mehr schreiben, aber für mich war diese Erkenntnis so bahnbrechend, dass ich dachte das muss ich unbedingt teilen damit jeder davon profitieren kann. Mir selbst hilft dieser Rechenweg enorm, und ich bin überzeugt du wirst das auch so sehen. Und lass bitte nicht locker, bombadiere mich zur Not gerne mit Fragen, ich will hier wirklich für jeden jedes Missverständnis ausräumen.

Zu deinen Fragen: ich bewerte in der Rechnung einen Rentenpunkt mit ca. 34 Euro, also dem aktuellen Wert seit Juli 2020. Für die Zukunft nehme ich an, dass sich der Wert pro Rentenpunkt im Einklang mit der Inflation entwickelt. Mir ist bewusst dass dies nicht ganz sauber ist, tatsächlich entwickelt sich die Rente mit dem Lohnwachstum. Letzteres wird aber wiederum wesentlich durch die Inflation beeinflusst.

Du musst diese Annahme aber nicht für dich treffen. Du kannst auch eine alternative Wachstumsrate ansetzen, an der grundlegenden Methodik der Rechnung ändert sich nichts, alles wird mit der Aktienmarktrendite abgezinst. Lediglich die Höhe der Cash Flows wäre dann anders. Damit natürlich dann auch der Barwert und der Effekt auf die Entnahmerate.

Gruß, Georg

Unter der Annahme, dass die künftigen Rentenzahlungen netto und inflationsjustiert sind verstehe ich aber den Abzinsungsfaktor von 7%/a auf eben diese Zahlungen nicht, das wäre ja dann konsequenterweise die erwartete Rendite die Portfolios NACH Inflation.

In einem Depot in der Auszahlungsphase mit einer Aktenquote deutlich unter 100% halte ich eine Rendite vor Inflation von 8,5-9%/a für nicht seriös.

Für den weitaus sinnvolleren Abzinsungsfaktor halte ich stattdessen die Depotentnahmerate nach Inflation, das erfordert dann allerdings eine iterative Näherung.

Der Einfluss der gesetzlichen Rente dürfte dann deutlich signifikanter ausfallen als hier dargestellt. Die Rechnung macht in meinen Augen allerdings nur Sinn, wenn der Renteneintritt nicht in zu weiter Ferne liegt, also z.B. 10-15 Jahre, velleicht 20 Jahre, weil sonst schlichtweg durch die ermittelte höhere Entsparrate das Risiko sinkt, das Aktienportfolio bei einem Bärenmarkt zu Beginn zu stark zu entleeren.

Dem würde man entgegen wirken, indem man die Aktienquote reduziert und Anfangs überwiegend den Cashanteil entspart (Glidepath zur ges. Rente?). Das ist ja möglich, dan man auf den hohen Zinseszinseffekt nicht in dem Maße angewiesen ist wie sonst, da ja nach 10, 15, 20 Jahren ein garantierter Zahlungsstrom hinzu kommt.

Da man das alles mit Excel vermutlich kaum sinnvoll simulieren kann würde ich stattdessen den Ansatz verfolgen, dass man zwei parallele Entnahmeraten a und b betrachtet, wobei a+b = die gewünschte Entnahmenrate.

a erfolgt dauerhaft aus dem Depot A wie mit Standardmethoden ermittelt. b hingegen erfolgt ab dem Jahr x zu 100% aus der gesetzlichen Rente. Vor diesem zeitpunkt kann b vollständig aus einem zweiten Depoteil B‘ entspart werden.

Während also die Depotgrößen A und B für die Entsparrate a und b ohne gesetzliche Rente im gleichen Verhältnis stehen, so wird B‘ im Rentensenazio kleiner als B, da B‘ bis zum Zeitpunkt des Renteneintritts x auf 0 abschmelzen darf/soll. Man wird daher vermutlich für B‘ auch eine andere Aktienquote wählen.

Aus dem Verhältnis (a+b)/(A+B‘) ergäbe somit die neue Entsparrate, wobei b = die künftige gesetliche Rentenzahlung (netto inkl Rentensteigungung, Inflationsbereinigt, u.U. vereinfacht Nettorente heute).

Der Aufwand reduziert sich also darauf, die nötige optimale Depotgröße für B‘ zu ermitteln, die die Entnahmerate b bis zum Zeitpunkt x zuverlässig bei vollständigem Entsparen verbraucht. (und für den Teil B‘ die dafür sinnvollen Anteile an Aktien, Anliehen, Gold, etc…)

MfG

Hallo Cepha,

was den richtigen Abzinsungsfaktor betrifft, so muss dieser der Rendite des investierbaren Assets (hier der Aktienmarkt) entsprechen, das kann man aus der modifizierten Annuitätenformel zur Berechnung der sicheren Entnahmerate bei zusätzlichen Cash-Flows folgern. Am Ende des Artikel findest Du auch eine Excel-Datei in der die sichere Entnahmerate mit und ohne zusätzliche Cash-Flows berechnen lässt. Dort wird auch auf die realisierte Rendite abgestellt, und alles geht wunderbar auf (quasi eine experimentelle Überprüfung meiner Behauptung). Aus Sicht der Vergangenheit ist die zukünftige Rendite bekannt, und wir können exakt rechnen. Wenn wir nun also wissen, dass wir unter Anwendung der realisierten Rendite das korrekte Ergebnis erhalten, dagegen die zukünftige Rendite aber unbekannt ist, dann ist die bestmögliche Lösung auf die erwartete Rendite abzustellen. Der S&P 500 hat in den letzten 120 Jahren durchschnittlich real ca. 7% p.a. und nominal 10% p.a. geliefert. Und dann gibt es noch einen signifikanten Zusammenhang zwischen sicherer Entnahmerate und zukünftiger Aktienmarktrendite (siehe erste Grafik im Artikel). Hier geht es darum eine gewisse Verhältnismäßigkeit zwischen den eigenen Planungsannahmen zu wahren, und nicht 3% Entnahmerate mit 10% Diskontsatz zu kombinieren weil man gerne konservativ sein möchte. Das wäre schlichtweg übertrieben. Statt dessen zeigt die Grafik beispielsweise, dass jemand der eine Entnahmerate von 3% ansetzt mit 6% abzinsen sollte. Jemand der dagegen die Entnahmen etwas riskanter plant, z.B. 4%, sollte dagegen konsistent mit 7% abzinsen (wer optimistisch plant, sollte auch bei der erwarteten Rendite des Aktienmarkts optimistischer sein).

Diesem speziellen Problem beim Einbeziehen zukünftiger Zahlungen habe ich einen eigenen Artikel gewidmet: https://www.finanzen-erklaert.de/gesetzliche-rente-sichere-entnahmerate-teil2/

Es ist wie Du sagst, wenn die Rente (oder jede andere zukünftige Zahlung) weit in der Zukunft liegt, dann ist der daraus resultierende Effekt sehr gering.

Guten Rutsch, Georg

Ich überlege was du gerechnet hast. Du rechnest mit 7% p.a. reale Aktienmarkrendite? Also rund 9% nominal?

Bei der Rente steht expliziet „reale Rente“.

Ich rechne hier mit 7% realer Rendite. Das heisst aber nicht, dass dies meine Renditeerwartung ist! Über die Inflation treffe ich keinerlei Aussage, da diese in dieser Rechnung nicht benötigt wird, denn alles wird in einer realen Welt gerechnet.

Schau dir dazu bitte noch mal die erste Grafik an. Für eine Entnahmerate von 3,6% wurden historisch durchschnittliche Renditen zwischen ca. 5% – 7% beobachtet. Da ich konservativ sein will und die zukünftigen Zahlung möglichst stark abdiskontieren will, verwende ich den maximalen Wert von 7%, aber eben auch nicht mehr.

Für bessere Nachvollziehbarkeit empfehle ich auch einen Blick in das verlinkte Spreadsheet zu werfen.

Vielen Dank für den Artikel. Ich muss sagen, mir gefallen die komplexeren Artikel tasächlich besser–> mehr Erkenntnisgewinn. Einsteigerartikel und Blogs gibt es doch recht viele. Auch hinsichtlich des späteren durchstöberns, Kommentare lesens, etc. ist weniger mehr (Eher wie ein Lexikon). Natürlich ist mir bewusst, dass Reichweite etc.pp. darunter leiden.

Moin Felix,

vielen Dank für das Feedback! Mein Ziel sind zufriedene Leser, jeder der hier war soll idealerweise etwas für sich mitnehmen können. Natürlich guckt sich die Masse lieber Blogs mit Artikeln wie „Was ist ein ETF“ oder „Was ist der Zinseszinseffekt“. Aber wie du auch sagst, gibt es bereits sehr viele Blogs die diese Interessen bedienen.

Das Interesse an anspruchsvolleren Artikeln ist sicherlich geringer, viele lassen sich lieber bei Youtube berieseln. Blogs für bereits fortgeschrittene Leser gibt es aber auch nicht so viele, so dass am Ende genug für die Autoren übrig bleibt. Der Artikel ist jetzt ca 36 Stunden online und wurde bereits 3.246 Mal gelesen. Wie gut der Artikel aufgenommen wird weiss ich leider nicht, da der Anteil der Leser die mit dem Blog interagieren leider, leider < 1% ist. Gruß, Georg

Danke, Georg fuer den interessanten Beitrag!

Im Prinzip ist es ja die Uebung, eine Zeit der Kapitalmarktunsicherheit (die 20 Jahre ab 47J; oder kleineren: die 10 Jahre ab 57J) mit Entnahmen aus dem Kapitalstock zu ueberbruecken, bis mit Renteneintritt die Abhaengigkeit vom Kapitalverzehr geringer wird.

Voellig logisch, jemand mit Rentenanwartschaft, kann IM MITTEL sich durchgaengig mehr Entnahme erlauben, als ohne Rentenanwartschaft.

Ausser, ausser er beruecksichtigt zB nicht die Abstaende seines Depotwertes von mittelfristigen Durchschnitten und startet ignorant auf einer Bubble mit 47J mit 4% Startentnahme, oder?

Hast du diesmal anstatt historische S&P500 Daten zu verwenden, einfach Renditen zwischen Start (47J) und Rentenbeginn (67J) ANGENOMMEN (5%/5%/5%/8%/5%/-10%/… usw)?

Das kann man natuerlich als Vereinfachung machen. Allerdings sind die realen „Spruenge“ in Indices wesentlich groesser (idR sehr haeufig zweistellig).

Warum bist du hier von der Methode, historische Extrema zu untersuchen (Start 1929, 1966, …, 2000, 2007, etc), um das Worst-Case-Szenario mit zu bestimmen, abgewichen?

Wird mit deiner (wertvollen) Faustregel-Rechnung (mit angenommenen statt historischen Renditen) also nicht das SoRR unterschaetzt?

Also Bsp: wenn ich laut Tabelle 500k mit der Annahme einer 4%-Entnahme (47J, 30RP) starte und in eines der historischen Negativszenarien gerate, ist mit Renteneintritt einfach zu wenig Kapital da, damit die mildernde Rentenzahlung noch einen „ruhigen“ Ruhestand ermoeglicht?

Ist es wirklich korrekt zu sagen: „3,6% sind ja der historische Floor und jetzt packe ich nur noch x% drauf, dafuer dass ich nach 20J noch eine Rentenanwartschaft habe“?

Ist es nicht anders, wenn man die ganze Rechnung, von 47J bis 100 in die zwei Regime unterschiedlicher SoRR-Wirkung aufteilt (bis und ab Rente)?

Koennte man sich die 5 schlimmsten 20-Jahres-Kohorten (also Kapital-Minima nach 20J Entnahme) aus den S&P500-Daten herausziehen und dann vom Worst-Case her rechnen?

Oder habe ich das falsch verstanden und du hast hier doch die uebliche Simulation mit historischen Daten gemacht?

LG Joerg

Hi Joerg,

die Excel Datei ist nur ein proof of concept. Ich habe diese extra hinzugefügt um die Idee besser darstellen zu können.

Die Renditen in der Excel Datei sind völlig willkürlich und können gerne geändert oder durch historische Daten ersetzt werden.

Wichtig ist folgendes: das tool transformiert einen volatile renditereihenfolge in eine konstante Entnahme bei der Endwert exakt der Vorgabe entspricht (default wert = 0% vom Startkapital).

Man sieht also erst mal nur, wie die Berechnung der Entnahmerate funktioniert.

Dann zeige ich wie die Entnahmerate sich durch die Rente verändert, und dass sich diese Veränderung quasi vorhersagen lässt.

Es geht also um den experimentellen Beweis für das was ich im Text goldene Regel genannt habe mehr nicht.

Wenn das dann einmal klar ist kann man das Konzept auch auf die unbekannte Zukunft anwenden. Nur muss ich dann eine Annahme für die Rendite treffen. Hier hilft die Grafik ein ausgewogenes Verhältnis zwischen Entnahmerate und erwarteter Rendite zu finden.

Ich hoffe ich konnte mit der Ergänzung ist es jetzt etwas besser verständlich machen. Wenn man das einmal über das Excel verinnerlicht hat ist das eine wirklich effiziente Methode den Einfluss der Rente (und jeder anderen zukünftig Zahlungen) im Hier und Jetzt zu ermitteln.

Gruß, Georg

Danke Georg, das ist ein tolles Tool, um Groessenordnungen abzuschaetzen.

In der Realitaet faengt wohl jeder mal an und wenn’s gut laeuft etwas mehr ausgeben und wenn’s an der Boerse schlechter laeuft, etwas auf die Bremse treten 😉

Wie beim Baden: erst mal die anderen fragen, dann mit der Hand fuehlen, dann mit den Fuessen rein, dann Oberschenkel und Oberarme benetzen … brrrrr 15°C und schliesslich Bauch und schwimmmm

LG Joerg

Hallo Georg,

danke für den Artikel. Ich habe auch schon darüber nachgedacht, wie spätere Rentenzahlungen heute schon „gleichmäßig“ genutzt werden können, habe aber keine Lösung gefunden und hatte mir nun eine Lösung in deinem Artikel erhofft.

Aber mit Blick auf das SoRR kam ich nicht weiter und deine Erkenntnis/dein Ergebnis auch in den Tabellen irritiert mich nun etwas.

Das SoRR ist besonders in den ersten Jahren der Entnahmephase relevant (hast du ja an anderer Stelle auch selbst gezeigt). Es gibt verschiedene Varianten, um das SoRR zu reduzieren, z.B. eine geringere Entnahmerate festzulegen. Wenn man nun aber die Entnahmerate höher ansetzt, weil man in 20 Jahren eine Rente erwartet, ist das rechnerisch sicherlich richtig, man spielt damit aber wieder dem SoRR in die Hände. Wenn das SoRR dann z.B. in den ersten 3 Jahren der Entnahmephase zuschlägt, ist es vermutlich egal, dass man in 20 Jahren eine Rente bekommt. Es wird möglicherweise nicht mehr reichen. So richtig schlau werde ich daher nicht aus dem Ergebnis.

Vielleicht gibt es nur einen Weg, indem man einen Teil des Kapitals „risikolos“ anlegt und verbraucht, weil man später „risikoloses“ Geld in Form einer Rente wieder reinbekommt?!

Viele Grüße Matthias

Hi Matthias,

total spannende Frage. Die Ursache für eine Pleite liegt oft in den ersten Jahren der Entnahmephase, das tatsächliche Auftreten findet aber erst viele Jahre später statt.

Wenn man eine zukünftige Zahlung bereits heute durch eine höhere Entnahmerate berücksichtigt, dann würde das SoRR steigen wenn auch der Entnahmezeitraum gleich bliebe. Dies ist hier aber nicht der Fall, denn durch die zusätzliche Zahlung verkürzt sich auch die effektive Länge des Entnahmezeitraums.

Das SoRR würdigt man meiner Meinung nach durch die Wahl einer geringen Entnahmerate. Ein zusätzlicher Addon z.B. durch eine Rente wirkt multiplikativ und damit entsprechend proportional.

Eine Tücke bei der Berechnung der sicheren Entnahmerate ist, dass diese implizit annimmt man könne sich auch zu einem entsprechenden Zins verschulden. Dadurch kann es bei relativ hohen zukünftigen Zahlungen zu im Zeitablauf temporär negativen Kapitalständen kommen. Vielleicht ist es das was du als erhöhtes Risiko wahrnimmst?

Gruß, Georg

Dein Kommentar lässt mich nicht los 🙂

Ich weiss genau welches Problem du ansprichst. Ich habe dazu auch einen Blog Artikel geplant.

Sobald nicht nur das gegenwärtige Portfolio sondern auch noch zukünftige Zahlungen einbezogen werden wirds kompliziert!

Angenommen jemand plant für 50 Jahre mit einer Entnahmerate von 3%

In 20 Jahren erwartet er eine hohe Einmalzahlung. Dadurch erhöht sich die Entnahmerate theoretisch auf 8%. Jedoch sind 8% für 20 Jahre bis zum Erhalt der Einmalzahlung keineswegs sicher.

Allgemein könnte man sagen, dass die neue, adjustierte Entnahmerate für den gesamten Zeitraum nicht über der angemessenen Rate bis zum Zeitpunkt der Einmalzahlung liegen darf.

Eine Ausnahme wäre es wenn es möglich wäre die Zeit bis zum Erhalt der Einmalzahlung notfalls mit einem Kredit zu überbrücken. Davon geht die Berechnungsmethode der Entnahmerate implizit aus, was aber praxisfern ist.

Deshalb ist natürlich Vorsicht geboten. Man muss mit Sachverstand vorgehen wenn man zukünftige Zahlungen bereits heute berücksichtigen will. In meinem eigenen Tool filter ich derartige Verläufe heraus (siehe auch die „n/a“ in den Ergebnistabellen hier: https://www.finanzen-erklaert.de/fallstudie-ab-wann-kann-stefan-mit-6-000-euro-netto-in-rente-gehen/)

Wie bereits erwähnt plane ich dieser Thematik als Ergänzung zu diesem Artikel einen separaten Beitrag zu widmen.

Schönen Sonntag noch, Georg

Ich habe gestern Deinen Blog entdeckt und lese mich gerade durch. Ich fürchte meine mathematischen Fähigkeiten sind zu begrenzt um alles zu verstehen, aber es macht trotzdem Spass.

Was ich bisher nie verstanden habe: Warum rechnen immer alle Leute, die finanzielle Freiheit erreichen wollen, dass sie mit 67 die gesetzliche Rente in Anspruch nehmen? Man kann doch schon mit 63 die GRV bekommen (Stand heute), zwar mit 14,4 % Abzügen bis ans Lebensende, dafür beziehe ich sie aber schon 4 Jahre früher. Das heißt 4 Jahre früher nur noch die Hälfte der KV und PV bezahlen, vor allem aber 4 Jahre länger die (reduzierte) Rente beziehen und ein kleiner Vorteil – etwas weniger Steuern, wenn man das als Vorteil betrachten will.

Es dauert doch mindestens 25 Jahre, bis man diese Vorteile wieder durch die höhere Rente mit 67 kompensiert hat. Das haben jedenfalls meine dilettantischen Berechnungen ergeben.

Oder habe ich einen entscheidenden Denkfehler gemacht?

Viele Grüße

Hallo Teilaussteiger,

du hast dir jetzt aber auch wirklich einen anspruchsvollen Artikel ausgesucht, nicht alles auf dieser Seite ist so kompliziert. Falls man sich für das Thema Entnahmestrategien interessiert sind dies sicherlich sehr interessante Ausführungen und es lohnt sich dann beim Lesen etwas genauer hinzusehen.

Bzgl deiner Frage hast du bestimmt Recht. Ich kündige an dieser Stelle schon mal vorsichtig an, dass es das Thema gesetzliche Rentenversicherung hier demnächst intensiv behandelt wird. Diesen Punkt schaue ich mir dabei natürlich auch genau an 🙂

Ich habe diesen Artikel jetzt erst verstanden glaube ich. Der Rechenweg ist einfach genial… und überhaupt nicht intuitiv. Wir kommt man auch sowas?

Nachdem ich einige Entnahmemethoden auf deinem Blog rechnerisch nachvollzogen und auch miteinander kombiniert habe, habe ich leichte Zweifel, ob diese Berechnungsmethode in Kombination mit einem Gleitpfad funktioniert. Hast du das mal ausprobiert?

Hallo Flip, Gleitpfad + zukünftige Cash-Flows lassen sich vom Rechenweg her problemlos kombinieren. Tatsächlich ist ein Gleitpfad (schönes Wort 🙂 dann aber weniger effektiv, denn die zukünftigen CFs wirken bereits wie ein natürlicher Gleitpfad (wenn diese zeitlich nicht zu weit entfernt liegen).

Hallo Jörg, Eine Frage zu der Tabelle mit dem 2.000.000€ Wert: Wenn ich ein Gemeinschaftsdepot mit meiner Frau habe und wir ZUSAMMEN im Alter von 53 Jahren auf 87 Rentenpunkte komme und wir beide gleichzeit FIRE starten, darf ich dann aus dem Depot die angegeben 4,16% entnehmen?