Dieser Artikel ist etwas Besonderes. Wir werden die bisher erarbeiteten Entnahmestrategien um den Einsatz von Derivaten erweitern. Konkret geht es darum zu Beginn der Entnahmephase eine Put-Option zu erwerben, um sich so vor dem berühmt berüchtigten Rendite-Reihenfolgerisiko zu schützen. Absolut spannend!

Doch der Reihe nach. Dieser Artikel hat den Anspruch ein komplexes Thema einer breiten Leserschaft nutzbar zu machen. Wir werden daher kurz darauf eingehen müssen wie genau eine Put-Option funktioniert. Anschließend ein besonderer Leckerbissen für alle Finanz-Nerds: Wir führen eine historische Simulation der Put-Strategie ab 1929 durch! Jeder der sich bereits tiefer mit dem Thema Optionen befasst hat, wird sich fragen, wie dies möglich sein soll. Denn das mit dem Nobelpreis ausgezeichnete Black-Scholes Modell zur Bepreisung von Optionen gibt es erst seit den 70er Jahren. Dementsprechend sind die benötigten Marktdaten für die Zeit davor nicht verfügbar, man muss improvisieren! Abschließend schauen wir uns die Effekte der Put-Strategie auf die sichere Entnahmerate an. Ich kann an dieser Stelle schon mal verraten, dass die Ergebnisse wirklich vielversprechend sind.

Eine Put-Option ist eine Versicherung gegen Kursverluste

Eines der ersten Themen dem man begegnet, sobald man sich über Entnahmestrategien informiert, ist das Renditereihenfolgerisiko. Bei einer Einmalanlage über einen längeren Zeitraum spielen Kursschwankungen keine Rolle. Es geht nur um das Endergebnis und die daraus errechnete durchschnittliche Rendite. Wer hingegen von seinem Kapital entnimmt, für den ist die Reihenfolge der Renditen relevant. Bei der Entnahme ist es vorteilhaft, wenn die Renditen am Anfang der Entnahmephase höher ausfallen als zu deren Ende. Der Worst-Case ist dementsprechend das genaue Gegenteil: Ein Crash unmittelbar zu Beginn der Entnahmephase. Eine wesentliche Aufgabe von Entnahmestrategien ist es das Renditereihenfolgerisiko zu reduzieren und so eine höhere Entnahme bei gleichem Kapitalstock zu ermöglichen. Wir halten fest:

>Kernaussage Nr. 1: ein Crash unmittelbar zu Beginn der Entnahmephase ist der Worstcase

Was liegt daher näher als sich einfach gegen das Risiko eines Crashs zu Beginn der Entnahmephase zu versichern? Ähnlich wie bei einer Unfallversicherung zahlt man eine kleine Prämie für ein gering wahrscheinliches Ereignis. In der Mehrzahl der Fälle tritt das unwahrscheinliche Ereignis nicht ein, und die Versicherungsprämie ist verloren. Tritt das versicherte Ereignis aber doch ein, dann beträgt die Auszahlungssumme der Versicherung oft ein Vielfaches der ursprünglichen Prämie.

Genau so muss man sich eine Put-Option vorstellen. Eine Put-Option schützt das Portfolio im Falle eines Crashs vor Wertverlust. Kommt es zum Crash, dann erhält der Besitzer der Put-Option eine Zahlung, die den Wertverlust des Depots (teilweise) ausgleicht. Tritt dagegen kein Crash ein, wird die Versicherung nicht benötigt und die Option verfällt wertlos.

>Kernaussage Nr. 2: eine Put-Option gewinnt im Falle eines Crashs an Wert und mindert so den Worstcase

Ob sich der Kauf einer solchen Versicherung lohnt, hängt davon ab wie hoch der Preis dieser Versicherung ist. Und der Preis hängt wiederum von der subjektiven Eintrittswahrscheinlichkeit eines Kurseinbruchs ab. Subjektive Eintrittswahrscheinlichkeit bedeutet, dass es sich hierbei um die kollektive Einschätzung der Marktteilnehmer handelt, denn die tatsächliche Eintrittswahrscheinlichkeit für einen Crash ist natürlich unbekannt. Vor dem Platzen der DotCom Blase war die subjektive Crash-Wahrscheinlichkeit des Marktes geringer als nach dem Ereignis.

Das Maß, mit dem im Options-Umfeld die Höhe der Crash-Gefahr ausgedrückt wird, ist die sog. Volatilität. Verläuft der Markt ruhig, sind Volatilität und somit auch die Crash-Gefahr gering. Geht es wild hoch und runter, dann sind Volatilität und Crash-Gefahr dagegen hoch.

Wer sein Depot vor Kurseinbrüchen schützen möchte zahlt mehr, wenn bereits erste graue Wolken am Himmel aufgezogen sind. Anfang Januar 2022 waren beispielweise ca. 70.000 Euro ausreichend, um ein Million-Depot 1 Jahr lang vor Kurseinbrüchen zu schützen. Anfang März, eine Woche nach Kriegsbeginn in der Ukraine, war die Versicherungsprämie dagegen auf ca. 13% angestiegen. Auf dem Höhepunkt der Corona-Krise lag der Preis für die entsprechende Put-Option bei ca. 25% des zu versichernden Kapitals, während der globalen Finanzkrise sogar bei ca. 30%.

Bei der Volatilität unterscheidet man die implizite Volatilität und die historische Volatilität. Die historische Volatilität stellt in der Vergangenheit beobachtete Kursschwankungen dar. Die implizite Volatilität drückt dagegen die für die Zukunft erwarteten Kursschwankungen aus. Für die Bepreisung einer Put-Option wird die in die Zukunft gerichtete implizite Volatilität benötigt. Sie ist die entscheidende Zutat in der Black-Scholes Formel. Ein wichtiger Index in diesem Zusammenhang ist der Volatility Index (VIX), welcher die implizite S&P 500-Volatilität über einen Zeitraum von 30 Tagen angibt. In Krisenzeiten schlägt der VIX nach oben aus, eine Versicherung vor Kurseinbrüchen ist dann dementsprechend teuer.

>Kernaussage Nr. 3: der Preis einer Put-Option hängt von der Volatilität des Marktes ab

Eine weitere wichtige Zutat für den Preis unserer Put-Option ist das Sicherheitsniveau. Soll der Put jegliches Risiko herausnehmen, oder besteht die Bereitschaft einen Teil des Verlustes selbst zu tragen, ähnlich einem Selbstbehalt einer Versicherung? In der Optionswelt spricht man hier vom Basispreis. Das ist das Preisniveau, ab dem der Schutz durch die Option greift. Liegt der DAX heute bei 14.000 Punkten, und liegt der Basispreis einer Put-Option auf den DAX z.B. bei 13.500, dann zahlt der Anleger die ersten 500 Punkte Kurs-Verlust aus eigener Tasche. Fällt der Markt aber anschließend unter den Basispreis, dann werden alle weiteren Verluste durch die Put-Option ausgeglichen. Der Käufer der Option ist somit gegen Kurseinbrüche unterhalb von 13.500 Punkten immunisiert.

Je höher das Sicherheitsniveau, desto höher der Preis der Option, das leuchtet ein. Wer möchte nicht gerne gegen sämtliche Risiken abgesichert sein? Die folgende Grafik veranschaulicht den Zusammenhang zwischen Schutzniveau / Basispreis und Options-Prämie für verschieden hohe Volatilitätsniveaus:

Wer von Angang an abgesichert sein möchte (100%), der muss zu normalen Zeiten (Volatilität 15% – 20%, blaue und orange Linien) ca. 60.000 bis 80.000 Euro Prämie zahlen, um ein Jahr vollständig vor Kurseinbrüchen geschützt zu sein. Man erkennt an dieser Stelle gut den Zusammenhang zwischen erwarteter Rendite des Aktienmarkts (ca. 7% = 70.000 Euro bei 1 Million Depotvolumen) und Risiko. Wer jegliches Risiko herausnimmt, erhält unterm Strich nur noch den risikolosen Zins, d.h. erwartete Rendite abzüglich der Optionsprämie, also nichts. Andernfalls wären die Märkte nicht fair bepreist.

Wer alternativ dazu bereit ist die ersten 10% Verlust selbst zu tragen (Sicherheitsniveau = 90%), der bezahlt für den einjährigen Versicherungsschutz bei 15% Volatilität (blaue Linie) nur noch 25.000 Euro (statt 60.000 Euro bei 100% Sicherheitsniveau) pro Million Depotvolumen.

>Kernaussage Nr. 4: der Preis einer Put-Option hängt neben der Volatilität auch vom gewünschten Sicherheitsniveau (Basispreis) ab

Was nicht passt wird passend gemacht

Aber wie wollen wir die für die Bepreisung wichtigste Zutat, die implizite Volatilität, für Zeiten ermittelt, zu denen es noch gar kein Optionspreismodell bzw. Optionen gab? Ohne zu wissen was eine Option in der Vergangenheit gekostet hätte, ist eine historische Simulation der hier vorgestellten Strategie gar nicht möglich. Wir müssen also einen Weg finden die implizite Volatilität der Vergangenheit zu rekonstruieren. Die Lösung basiert auf der historischen Volatilität.

Mit Hilfe täglicher Marktdaten des S&P 500 ist es möglich Veränderung der Volatilität relativ schnell zu erkennen. Es ist daher denkbar, die benötigte implizite Volatilität, welche ebenfalls schnell auf sich verändernde Rahmenbedingungen reagiert, mittels einer historischen Volatilität basierend auf Tageskursen anzunähern. Um das Ergebnis weiter zu verfeinern, habe ich zwei historische Volatilitäten berechnet, und anschließend das Maximum als Schätzer für die implizite Volatilität gewählt. Zunächst berechne ich die historische Volatilität auf Basis der vergangenen 250 Handelstage (1 Jahr), und habe so eine flexible, aber auch repräsentative Datengrundlage. Zusätzlich ergänze ich diese 1-jährige historische Volatilität um eine 3-monatige historische Volatilität. Diese basiert auf weniger Datenpunkten, reagiert dafür aber deutlich schneller auf Veränderungen. Dadurch, dass dieses Modell jeweils das Maximum der beiden Ergebnisse berücksichtigt, reagiert unser Schätzwert schnell auf Krisen. Sobald sich die kurzfristige Volatilität wieder beruhigt, steigt die langfristige Volatilität an, und wir wählen diese als neuen Maximalwert. Dadurch wird ein in der Praxis beobachteter „Nachhalleffekt“ bewahrt. Denn der Markt braucht nach einem Schockevent mehr Zeit um sich „im Inneren“ wieder zu stabilisieren, als die reine Kursentwicklung vermuten lässt.

Vergleicht man die so geschätzte implizite Volatilität mit dem VIX ab 1990, d.h. mit echten Marktdaten, dann ergibt sich folgendes Bild:

Eine Anmerkung zu der Grafik: da der VIX sich auf Optionen mit einer Laufzeit von 1 Monat bezieht, habe ich hier die kurze Volatilität dementsprechend über 21 Handelstage bestimmt.

Die Annäherung durch die historische Volatilität ist nicht perfekt, aber man kann damit realitätsnah arbeiten. Im Sinne einer konservativen Vorgehensweise empfiehlt es sich aber einen Puffer in Form eines Aufschlags auf die geschätzte Volatilität zu berücksichtigen.

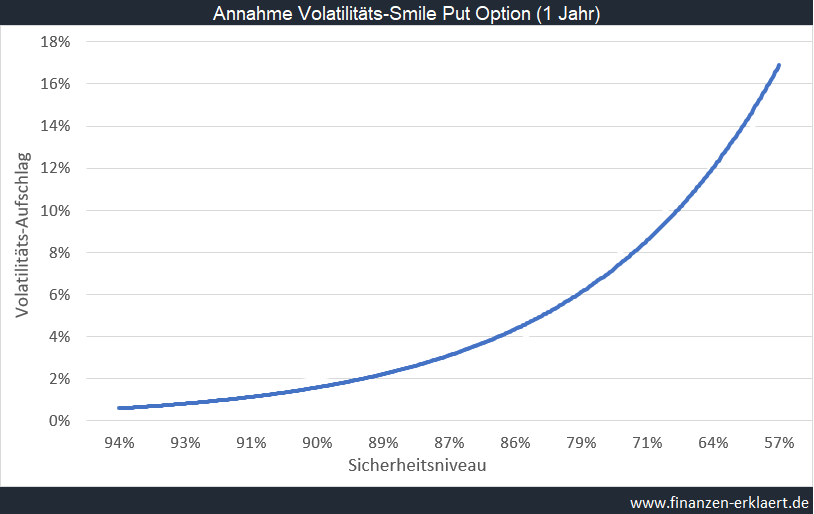

Ein weiteres Detail, welches aufgrund seiner Bedeutsamkeit kurz erwähnt werden muss, ist der Volatilitäts-Smile. Das Thema ist kompliziert, aber die Options-Spezialisten unter den Lesern wären sicher sehr enttäuscht, wenn ich nicht kurz darauf eingehe. Denn die oben geschätzte Volatilität ist die Volatilität für Optionen am Geld. Tatsächlich steigt die implizite Volatilität je weiter die Option aus dem Geld ist (d.h. je geringer das Sicherheitsniveau der Crash-Versicherung ist). Würde man diesen Aspekt nicht berücksichtigen, dann würde die Höhe der Versicherungsprämie unterschätzt werden, so dass die Ergebnisse der Strategie ins positive verzerrt wären. Auch der Volatilitäts-Smile ist im Zeitablauf dynamisch. Man sieht, für eine absolut perfekt Analyse benötigt man umfangreiche Marktdaten von höchster Qualität. Sind diese nicht verfügbar, kann man mit einem gut begründeten Modell vorsichtig operieren. Ich habe daher den Volatilitäts-Smile aus Optionspreisen während des Ukraine-Kriegs entnommen, und halte diesen über den gesamten Zeitraum der historischen Analyse konstant.

Eigentlich kann man hier gar nicht von einem Smile sprechen, denn hier sieht man nur die Put-Seite, nicht die Call Seite, welche wir für die hier betrachtete Strategie auch nicht benötigen.

Wer an dieser Stelle nur noch Bahnhof versteht, kann jetzt aufatmen. Es ist zum Thema Optionsbewertung genug gesagt. Ich habe ein paar vereinfachende Abkürzungen genommen und versucht mich auf das Wesentliche zu beschränken. Im ersten Schritt ging es darum das komplexe Thema verständlich rüberzubringen.

Durch den Kauf einer Put Option steigt die sichere Entnahmerate

Mit den historischen Volatilitätsdaten ist es möglich den historischen Kaufpreis einer Put-Option zu bestimmen. Dieser muss zu Beginn der Entnahmephase gezahlt werden, um sich gegen einen unmittelbaren Crash am Aktienmarkt (bzw. das Renditereihenfolgerisiko) zu versichern. Ein Jahr später, wenn die Laufzeit der Option abgelaufen ist, wird die Marktentwicklung mit dem Sicherheitsniveau verglichen. Ist der Markt nach Kauf der Option unter das Sicherheitsniveau gefallen, dann erhält der Käufer der Option eine Ausgleichszahlung.

Beispiel: Eine Option versichert ein Depotvolumen von einer Million Euro. Das Sicherheitsniveau liegt bei 80%, der Kaufpreis bei ca. 20.000 Euro. Ein Jahr später ist der Markt um 30% gefallen. Die ersten 20% Verlust trägt der Käufer aufgrund des Sicherheitsniveaus von 80% selbst, die verbleibenden 10% sind durch die Option abgedeckt, werden erstattet. Der Käufer erhält am Ende der Laufzeit dementsprechend eine Ausgleichszahlung von 1 Million x 10% = 100.000 Euro. Es verbleibt nach Abzug der Kaufprämie ein Netto-Ertrag von 80.000 Euro.

Durch die Ausgleichszahlung wird das für die Entnahmephase besonders wesentliche Renditereihenfolgerisiko spürbar reduziert. Schwere Kurseinbrüche verlieren ihren Schrecken. Im Gegenzug muss für diesen Schutz ein Teil des Kapitals für den Kauf der Put-Option aufgewendet werden. Kommt es nicht zum Crash, dann verfällt die Option wertlos und die Kaufprämie ist verloren. In diesem Fall befinden wir uns aber auf einem Rendite-Pfad, der eine höhere Entnahme zulässt, so dass der Verlust der Kaufprämie nicht weiter stören sollte.

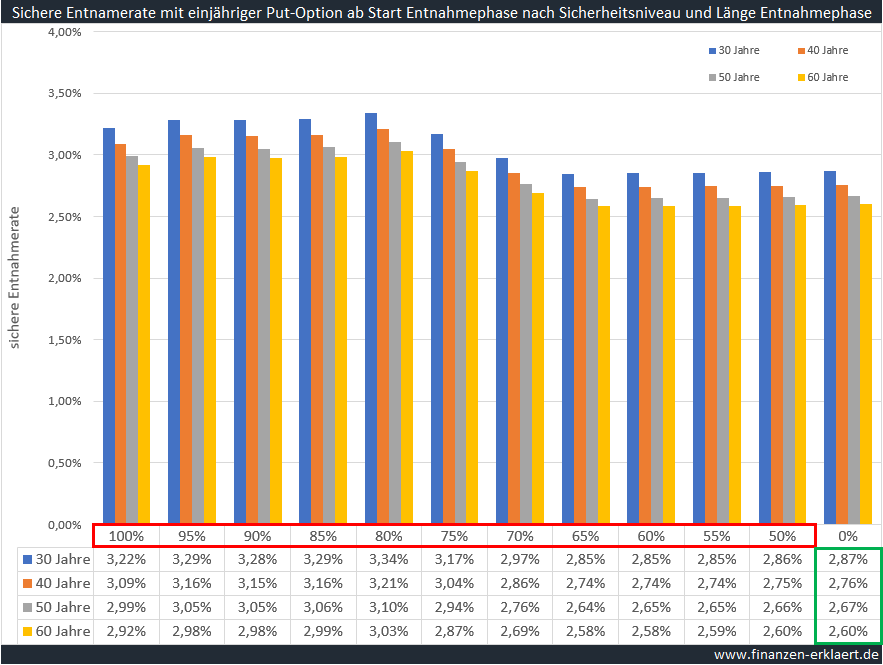

Nachdem die Vorgehensweise bei der Analyse sowie die praktische Umsetzung der Strategie dargestellt wurden, werfen wir nun endlich einen Blick auf die Ergebnisse der historischen Simulation:

Die Grafik beinhaltet eine Vielzahl an Informationen. Ich habe sämtliche Berechnungen für Entnahmephasen von 30, 40, 50 und 60 Jahren Dauer durchgeführt, hier dargestellt durch die verschieden farbigen Balken. Die Höhe der Balken stellt die sichere Entnahmerate dar. Die Gruppe bestehend aus vier Balken ganz rechts stellt die sichere Entnahmerate ohne Optionsstrategie dar. Die exakten Werte befinden sich in der Wertetabelle darunter (grüner Rahmen). Ganz unten die berühmten 2,6% für den 60-jährigen Entnahmezeitraum.

Alle weiteren 4er-Gruppen zeigen die sichere Entnahmerate mit Optionsstrategie bei unterschiedlichen Sicherheitsniveaus (roter Rahmen). Ganz links die Variante Sicherheitsniveau = 100%. Hier wird durch die Option jegliches Kursrisiko entfernt, dementsprechend ist auch eine üppige Optionsprämie fällig. Trotzdem liegt die sichere Entnahmerate deutlich über dem Niveau ohne Optionsstrategie.

Wer bereit ist geringe Verluste zu akzeptieren, der kann die sichere Entnahmerate sogar noch etwas steigern. Denn die Optionsprämie ist hier geringer, während wir weiterhin vor sehr adversen Szenarien geschützt sind. Und genau diese besonders adversen Szenarien prägen die sichere Entnahmerate, weshalb es sinnvoll ist, diesen Trade-off aus Risiko und geringerer Optionsprämie zu akzeptieren. Ein Sicherheitsniveau von 80% erscheint als Optimum, darunter verliert die Optionsstrategie deutlich an Wirksamkeit, unterhalb von 70% leistet die Optionsstrategie sogar einen negativen Beitrag.

Fazit

Eine spannende Entnahmestrategie, die in dieser Form meiner Kenntnis nach bisher noch nicht untersucht wurde. Der Grund liegt sicherlich auch darin, dass die benötigten Daten für absolut präzise Berechnung nicht leicht bzw. gar nicht verfügbar sind. Um die Robustheit der Strategie zu überprüfen habe ich aus diesem Grund weitere Berechnungen durchgeführt, bei denen ich die geschätzte implizite Volatilität zusätzlich um den Faktor 1,5 skaliert habe, was einen enormen Aufschlag darstellt. Selbst dann liefert die Strategie konsistent positive Ergebnisse. Wer die eigene Entnahmestrategie auf sehr adverse Marktentwicklungen wie den großen Crash während der 30er Jahre (-85% über 3 Jahre) kalibriert, der kann mit der Put-Strategie die Entnahmen deutlich steigern. Denn für genau solche extremen Ereignisse stellen Optionen einen günstigen Versicherungsschutz dar. Diese faszinierende Entnahmestrategie möchte ich gerne in Zukunft noch detaillierter untersuchen. Offene Fragen sind beispielsweise, ob es sinnvoll ist mehrere Optionen mit verschiedenen Laufzeiten zu kombinieren, oder in den ersten Jahren der Entnahmephase weitere Optionen zu kaufen, falls sich die Märkte währenddessen positiv entwickeln. Ab 1990 sollten sogar Tests mit qualitativ hochwertigen Daten (VIX) möglich sein. Doch für heute genug.

Du könntest ja auch gleichzeitig beim Kauf der Put-Option eine Call-Option verkaufen und damit den Kauf der Put-Option finanzieren.

Dann würdest du quasi mit der geringeren Gewinnchance bezahlen anstatt mit Geld. Maximaler Gewinn und maximaler Verlust wären gedeckelt.

Interessante Idee, die ich mir bei Gelegenheit gerne mal ansehe. Mit einem Put-Call Spread lässt sich die Volatilität sehr effektiv und kostenminimal reduzieren. Quasi Homemade Alpha 😉

Wäre sehr interessant. Ich glaube aber nicht wirklich daran, da man eigentlich nicht davon hört und das System ja nicht kompliziert ist.

Ginge sogar mit Zertifikaten, falls jemand nicht offen für den Terminhandel ist. Einfach Discountzertifikat mit Put-Optionsschein kombinieren.

Der Grund warum man nicht davon hört ist, dass das Thema Entnahmestrategien allgemein ein Nischen-Thema ist. Etwas abzulehnen weil sonst noch niemand dazu etwas gesagt hat finde ich fragwürdig.

Ich habe mich bei der Strategie darum bemüht die Freiheitsgrade möglichst gering zu halten. Das Put-Payout am Ende der Laufzeit kann man beispielsweise sehr präzise bestimmen. Lediglich der Kaufpreis am Anfang ist kompliziert. Dadurch, dass die Strategie auch mit einem Volatilitäts-Anpassungsfaktor von 1,5 noch signifikant positiv ist und auch die Theorie einleuchtend ist, bin ich davon überzeugt dass dies so funktionieren kann.

Apropos alpha, seit der Finanzwesir „sein“ neues Produkt vorgestellt hat und dessen Vorzüge bewirbt frage ich mich, wie sich die Volaglättung der Alphafonds auf die Entnahmerate auswirken könnte.

Hast du eventuell Pläne, hier eine Koorperation einzugehen, bzw. das mal zu untersuchen? Würde mich sehr interessieren 🙂

Hi Timo,

die Alpha-Strategien des Finanzwesirs kann man nicht einem Backtesting unterziehen, denn diese sind im Zeitablauf nicht konstant regelbasiert. Es handelt sich um ein aktives Management bei dem die Strategien zur Erkennung von Trends ständig weiterentwickelt werden. Die Manager finden auf Basis einer Analyse von Vergangenheitsdaten taugliche Signale und hoffen, dass diese dann auch in der Zukunft funktionieren werden. Auf Basis neuer Erkenntnisse kommt es dann zu einem stetigen Anpassungsprozess der Strategie. Es ist daher unmöglich zu sagen wie und ob diese Strategien in der Zukunft funktionieren werden. Ein Fakt unter dem Trendfolgestrategien zunehmend leiden ist die immer höhere Anpassungsgeschwindigkeit der Märkt. Gibt sich Trend zu erkennen, ist er auch schon bereits durchgelaufen.

Mag sein, aber dafür laufen Trends häufig länger als man denkt. Timing ist immer unsicher.

Für mich, der sich mit 66 Jahren schon in der Entnahmephase befindet (Pantoffel-Portfolio) mit Aktien/ETFs und Tagesgeld, stellt sich die Frage, ob sich Optionen prinzipiell rechnen und/oder ob ich noch schnell einen Kurs bei Jens Rabe buchen sollte 🙂

Hi Thomas, ich habe mich beruflich mit Trendfolgestrategie befasst und umfangreiche Backtestings verschiedener Strategien durchgeführt. Dabei ist mir immer wieder aufgefallen, dass die Performance ab ca. dem Jahr 2000 deutlich schlechter wurde. Ich führe dies auf das Internet und die dadurch ansteigende Verfügbarkeit von Informationen zurück. Die Preise reagieren sehr schnell auf neue Informationen. Früher verlief der Prozess der Informationsdiffusion wesentlich langsamer, so dass es einfacher war in einen Trend einzusteigen und anschließend Gewinne zu realisieren. Heutzutage müssen Trendfolgestrategien viel häufiger mit Fehlsignalen kämpfen, welche durch eine immer geringer werdende Anzahl an profitablen Trades überkompensiert werden müssen. Themen wie Slippage, d.h. nicht zu dem Preis handeln zu können, den das Modell bestimmt hat, sondern erst mit einem ungünstigen Aufschlag, haben enorm an Bedeutung gewonnen. Auch in dieser Branche hat der Wettbewerb um die neuesten Informationen einiges an „Fett“ abgeschmolzen. Die Zeiten in denen man als Turtle-Trader profitable war sind definitiv vorbei 🙂

Hi Georg,

super interessanter Artikel! Vielen Dank! Wäre super, wenn Du dran bleibst an diesem Thema. Könnte mir vorstellen, dass da noch einiges an Potential schlummert, das noch nicht bekannt ist.

Ich lasse von Optionen bisher im Wesentlichen die Finger; im Kontext sicherer Entnahmen sehe ich Optionen jetzt in anderem Licht.

Du könntest ggf. untersuchen, ob es sinnvoll sein kann, je nach Renditepfad unterschiedliche Sicherheitsniveaus zu wählen oder ggf. für ein bestimmtes Jahr auf eine Absicherung zu verzichten – sofern so eine Entscheidung statistisch abgeleitet werden kann.

Viele Grüße

HJP

Moin moin, ich habe auf jeden Fall Lust mir das ganze noch weiter anzusehen, die ersten Versuche sind schon mal erfolgversprechend. Gute Ideen für sinnvolle Analysen sind auf jeden Fall willkommen!

Vielen Dank, Georg.

Gute Arbeit, die historischen Volatilitaeten aus den Kursaenderungen zu schaetzen und in die Simulation einzubauen!

Zunaechst versuche ich das Set-Up zu verstehen:

– historische, reale S&P500 Kurse, monatlich (zB vom 01. des Monats)?

– jeweils (nur) fuer das erste Entnahme-Jahr (12 Monate) einmal eine Put-Option kaufen?

– Berechnung/Simulation ohne KESt (normalerweise zZ 26,4% auf Gewinne bei Put-Options-Verkauf) durchgefuehrt?

Also in deinem Bsp blieben eigentlich statt 100k€-20k€=80k€ nur jeweils ca. 59k€ nach Steuern uebrig?

Ist die Null-Absicherungsvariante (0%) der richtige Vergleich?

– die (durschschnittl.) Kaufpraemie (20k€) bei 1 Mio€ Depot bei 80% Absicherung entsprechen ja mehr als einer (sicheren) Halbjahres-Entnahme, muesste dadurch die sichere Entnahmerate (gruen-umrahmte Spalte mit 0% Absicherung) nicht alleine deshalb schon um ein paar 0,x% hoeher liegen (=Start-Cash-Puffer von 20k€)?

– ist als Vergleichsbasis fuer die Mehrheit nicht ein einfaches Cash-Zelt (zB 15-20%) realistischer/vernuenftiger, als ein 100% Aktien-Depot?

Das (Cash-Zelt) scheint mir fuer die meisten Anleger die einfachere/bessere/zugaenglichere Alternative?

– insgesamt interessant, wenn auch komplex, kompliziert, eher nischig? (spezieller Broker fuer Put-Optionen noetig, Termingeschaeftsfaehigkeit noetig, gruendliche Einarbeitung in die Materie)!

https://www.brokerexperte.de/bester-broker-fuer-eurex/ :“Der Eurex-Handel gehört sicherlich zur Königsklasse des Tradings, geschätzt gibt es in Deutschland aber nur rund 5.000 Privatkunden, die aktiv an der Eurex handeln.“

Bei Options-Scheinen = Zertifikate (Inhaberschuldverschreibungen) bestuende im Crash ein Emittentenrisiko (vgl. Lehman Bro.), bei grossen Summen und Altersvorsorge weniger gut geeignet?

LG Joerg

Hi Joerg, Optionen sind sicherlich ein komplexes Instrument und nicht für jeden geeignet. Mein Blog richtet sich aber an „professionelle“ Privatanleger, da denke ich sollte es nicht verboten sein auch über solche Strategien laut zu denken. Die Volatilität habe ich auf Basis täglicher Marktdaten berechnet, mit monatlichen Daten wäre dies nicht möglich, da zu wenig Datenpunkte. Es wird zu Beginn eine Option mit einer Laufzeit von einem Jahr gekauft. Das ist jetzt hier mal der erste Wurf, aber das geht bestimmt noch besser. Steuern habe ich getestet, 25% Abzug von der Ausgleichszahlung. Die Strategie bleibt auch dann signifikant positiv. Ich gehe aber davon aus, dass man im Falle eines Crash zusätzlich einen ETF mit Verlust verkauft und sofort wieder kauft. So sollte es in diesem Szenario möglich sein die Steuern zu umgehen. Die Entnahmeraten sind alle auf das volle Nominal von 1 Million gerechnet, die Optionsprämie verzerrt das Ergebnis daher nicht. Ich hoffe ich konnte Deine Fragen zufriedenstellend beantworten. Ich denke diese Strategie ist wirklich sehr erklärungsbedürftig, weshalb ich mich über Fragen und Diskussionen im Kommentarbereich sehr freue. Auch über kritische Argumente die belegen würden, dass die Strategie nicht funktioniert.

Danke Georg,

nur eine Kleinigkeit zur Steuerfrage:

mir scheint, seit der neuen Regelung 2021 (Dank GroKo) koennen Gewinne aus Optionsgeschaeften nur mit Verlusten aus Optionsgeschaeften (oder anderen Termingeschaeften, max. 20k€/a) verrechnet werden, aber leider nicht ETF-Verluste mit Gewinnen aus Optionsgewinnen (andere Toepfe)? Siehe:

http://www.handelsblatt.com/finanzen/steuern-recht/steuern/optionen-cfd-futures-steuerregel-macht-handel-mit-termingeschaeften-unattraktiver/27263450.html

Eigentlich eine (politisch gewollte) Ungleichbehandlung („betreutes Spekulieren?“), aber ob und wann unser Verfassungsgericht das ggfs wieder geraderueckt, ist voellig offen!

Aber du hast ja schon ausgerechnet, dass die vorgestellte Put-Strategie auch nach Steuern (wieviele 0,x% mehr Entnahmerate?) positiv bliebe.

LG Joerg

Hi Jörg, stimmt, das mit den verschiedenen Töpfen habe ich nicht bedacht. Man kann wohl nur maximal die Optionsprämie mit der Auszahlung verrechnen, und hier glaube ich auch nur max. 10%.

Anbei eine Grafik mit den Raten die sich nach einem pauschalen Abzug von 75% ergeben. Die zuvor bezahlte Optionsprämie habe ich ebenfalls nicht zum Abzug gebracht. Die Laufzeit für diese Entnahmeraten beträgt 60 Jahre. Man kann hier auch sehr gut erkennen, dass es sich um einen echten Chance-Risiko-Transfer handelt, denn die Entnahmeraten auf der rechten Seite der Tabelle (die Chancen Seite) sind ggü. der Rate ohne Optionsstrategie reduziert.

und hier noch eine Tabelle in der zusätzlich ein Anpassungsfaktor von 1,5 für die Volatilität verwendet wurde. Der Preis für den Put in normalen Zeiten erhöht sich dadurch um ca. Faktor 3. Auch hier lassen sich immer noch signifikante Vorteile erzielen (2,91% vs 2,6%).

Eigentlich ist eine Optionsstrategie ja auch eine Cash Strategie. Eine Put option kann man (zumindest theoretisch) nachbauen indem man progressiv mehr verkauft je tiefer der Markt fällt. Daher würde mich interessieren wie du die Attraktivität im Vergleich zu den anderen, von dir schon bereits analysierten Cash Strategien siehst?

Die Art und Weise wie Du die Put Option nachbaust leuchtet mir nicht ein. Wieso kann man so einen Put nachbauen?

Bzgl. Vergleich mit anderen Strategien halte ich mich noch zurück. Das Thema ist für mich noch zu neu. Ich werde aber weiter daran arbeiten. Interessant ist auch die psychologische Komponente: sind wir wirklich bereit 20k für die Absicherung zu zahlen? Bei einem Cash Puffer wären diese nicht „verloren“.

Den Put (+ long stock) kann man mit delta hedging nachbauen. Wenn der Basiswert sinkt, verkauft man den zum delta entsprechenden Prozentsatz der Aktien, wenn er wieder steigt kauft man wieder hinzu. Mit Ablauf der Option fängt das ganze mit einer neuen Option von vorne an. Natürlich macht man das nicht als Privatanleger aber im Endeffekt bleibt es aus meiner Sicht eine Cash Strategie… Die herkömmlichen Cash Strategien erscheinen mir jedoch deutlich „intuitiver“.

Ich finde es auch interessant dass jetzt mit einer (zumindest für mich) komplexen Put Strategie versucht wird die sichere Entnahmerate zu erhöhen, wenn ein früherer Blog-Beitrag schon gezeigt hat (zumindest wenn ich mich recht erinnere) dass auch ein Cash-Anteil zumindest am Anfang der Entnahmephase die Entnahmerate erhöhen kann. Trotzdem sehe ich dass die konkreten Fallbeispiele im Prinzip immer ohne Cash-Anteil gerechnet werden (oder irre ich mich?). Ist ein moderater Cash-Anteil zu Beginn der Entnahme (oder CAPE Strategie) nicht die einfachere Alternative mit ähnlichem Erfolg?

Hi Jens, ich betreibe hier auch Forschung, und da gibt es erst mal keine Tabus. Wie man in den bisherigen Kommentaren lesen kann ist die Umsetzung dieser Strategie in der Praxis nicht gerade trivial. Da hat der Cash-Puffer einen deutlichen Vorteil.

Welche Strategie am Ende die richtige ist hängt auch von der Gesamtheit aller Vermögenswerte und den Marktbedingungen zum Start der Entnahmephase ab. Bei hoher Inflation hat der Put ggü Cash sicherlich einen Vorteil.

Die Cape Strategie kommt natürlich in der aktuellen Situation ebenfalls in betracht. Hier eine Quelle für das World Cape per 31.12.21 https://siblisresearch.com/data/world-cape-ratio/ Davon noch mal ca. 10% runter und mal sollte beim heutigen Wert angelangt sein. Das Ergebnis ist dann eine Entnahmerate von ca 3,25%.

Hallo Jens, man selbst investiert kein Cash, aber der Put ist ein strukturiertes Finanzprodukt und man kauft implizit die zu Grunde liegende Strategie. Diese verkauft Aktien in Abhängigkeit vom Basiswert und investiert in Cash.

Bzg. Inflation müsste man ggf. beachten dass der Put nur den Nominalwert absichert. Bei hoher Inflation müsste man diesen vermutlich höher wählen um den gleichen realen Absicherungswert zu erreichen wie bei niedriger Inflation. Das macht die Option teurer..

Da wirst Du im Falle einer Seitwärtsbewegung aber einiges an Transaktionskosten abdrücken müssen, und Du läufst dem Markt immer zeitlich hinterher. Erst die Marktbewegung, dann die Anpassung (nach der Bewegung wird ein Teilverslust realisiert) kostet auf Dauer zusätzlich. Dann lieber ganz sauber eine Transaktion (Kauf Put) mit anschließend perfektem Hedge.

Ja, das macht keinen Sinn den Put nachzubilden. Das wäre ähnlich effizient wie einen all World ETF nachzubauen. Mir ging es nur darum dass der Put ja auch eine (von vielen) Strategien ist die (wenn auch implizit) Cash beimischen. Die Strategie ist für mich auch eher kontra-intuitiv („verkaufe Aktien wenn der Markt fällt, fast alle (!) wenn er deutlich unter der Sicherheitsschwelle rutscht“). Die anderen Cash Strategien („starte mit etwas Cash und kaufe hiervon Aktien, eventuell sogar beschleunigt wenn der Markt fällt“), erscheinen mir da deutlich intuitiver.

In jedem Fall trotzdem spannend 🙂

Das ist in der Theorie schon sehr interessant, aber wie setzt ein Otto Normal Rentner das in die Praxis um?

Wie sichert man seinen 0815 Welt ETF, z.b. Vanguard FTSE All World gegen einen Crash ab? Oder seine Themen oder Emerging Market ETFs?

Ich weiß nicht viel über Put Optionen, aber kann man sie nicht nur über spezielle Broker und dann auch nur für Einzelaktien kaufen oder geht das auch für ETFs?

Bzgl. der Umsetzung sind noch ein paar Fragen zu klären. Um herauszufinden ob es überhaupt lohnt sich mit den Details zu befassen habe ich erst einmal den grundsätzlichen Erfolg der Strategie überprüft. In der Tat kann man meiner Kenntnis nach keinen Put auf ein Welt-Portfolio erwerben. Man müsste statt dessen mehrere Optionen kombinieren. Der US Anteil ist sicherlich am einfachsten mit einer S&P Index Put Option abzubilden.

Ist es überhaupt sinnvoll das Depot 1:1 abzusichern? Also ich könnte mir vorstellen einen Welt-ETF mit einem DAX-Put abzusichern, da der DAX erfahrungsgemäß in der Krise stärker abschmiert als ein Welt-ETF.

Den Gedanken hatte ich auch: lieber den US Teil des Depots absichern (der in der Regel der größte ist, für den es aber auch am meisten/günstigste Finanzinstrumente gibt) oder lieber einen anderen Teil, der erfahrungsgemäß/historisch „mehr abschmiert“ bei globalen Krisen?

Die Idee ein gut diversifiziertes Portfolio durch einen darin enthaltenen signifikanten Einzel-Index abzusichern finde ich äusserst interessant. Danke für die vielen Anregungen!

Eine sehr interessante Idee! Allerdings gibt es seit 2021 in Deutschland eine steuerliche Einschränkung. Die Anrechenbarkeit von Verlusten im Optionshandel ist auf jährlich 10 Tsd EUR gedeckelt und kann generell nur noch gegen Gewinne der gleichen Anlageklasse verrechnet werden. Aus diesem Grund scheidet meiner Meinung nach die Kombination mit dem Verkauf von Call Optionen komplett aus. Letztlich hat Olaf Scholz mit diesem Steuergesetz dem Optionshandel hierzulande den Todesstoß versetzt.

Aber auch ohne die Kombination mit Short Calls führt die steuerliche Benachteiligung von Optionen vermutlich zu einem signifikant schlechterem Nachsteuer-Ergebnis. Die eventuell anfallenden Gewinne aus dem Optionsgeschäft im Falle eines Crashs müsste ich voll versteuern und kann sie nur bis zu einer Höhe von 10 Tsd EUR mit meinen Verlusten bzw. Absicherungskosten verrechnen.

Hi Thomas, Danke für den Hinweis! Das Thema Steuern muss man hier wohl etwas genauer betrachten. In D wird es einem echt schwer gemacht die eigenen Finanzen ordentlich zu managen.

Tolles, sehr interessantes Thema. Klasse! Insbesondere auf dem Amerikanischen Markt gibt es sehr gut handelbare Optionen auf verschiedene Indexe und damit auch ETFs.

Ich habe ehrlicherweise kaum Wissen über Optionen, daher die Frage nach weiteren Artikeln, wo ich mich mehr einlesen könnte: ich verstehe nicht, warum man die implizite Volatilität, die hier eigentlich benötigt wird, nicht rückrechnen kann (und stattdessen annähern muss über die historische Volatilität)? Die implizite Volatilität muss doch auch irgendwelche Input-Faktoren haben, auf denen sie basiert? Denn falls nicht (und das ist mein aktuelles Verständnis des Sachverhalts), heißt das, dass die Preisbildung im Optionen-Markt nicht strikt rational ist (analog des Aktienmarkts). Ist es dementsprechend eine gute Idee, eine Strategie für Extremsituationen auf solch Instrumenten aufzubauen?

Vielleicht verstehe ich es auch falsch, wie gesagt, gerne weitere Links posten, wenn eine Antwort zu aufwändig ist.

Viele Grüße

Jenni

Historische Volatilität = Vergangenheit, implizite Volatilität = erwartete Schwankung für die Zukunft.

Da sich das Ereignis auf welches sich die Option bezieht in der Zukunft liegt, wird der gegenwärtige Preis über die implizite bestimmt, was in der Vergangenheit geschehen ist spielt keine Rolle mehr. Die Korrelation zwischen beiden Volatilitäten ist aber hoch, die historische Volatilität läuft konstruktionsbedingt der implizite Volatilität etwas hinterher. Daher auch die Kombination einer schnell reagierenden, kurzen historischen Volatilität mit einer langfristigen, um so diesen Effekt etwas abzumildern.

https://de.m.wikipedia.org/wiki/Implizite_Volatilität

Die hier vorgestellte Strategie eignet sich, wenn man während eines Markt-Hochs in die Entnahmephase startet. Die Stimmung unter den Marktteilnehmern ist dann gut, kaum einer macht sich Sorgen über die Zukunft, die implizite Volatilität ist gering und man kann sich vergleichsweise günstig absichern. Alles was danach passiert (irrationales Verhalten / Preise im Crash) kann einem egal sein, da man ab diesem Punkt fest aufgegleist ist.

Aktuell ist die Strategie sicherlich nicht zu empfehlen. Alle haben Angst, eine Versicherung ist dementsprechend teuer. Außerdem ist der Markt jetzt auch schon gelaufen.

Hallo Georg,

okay, verstanden – das diese „Strategie“ nur dann geeignet ist, wenn zum Renteneintritt gerade „alles ruhig“ ist, ist genau der Punkt, über den ich gestolpert bin. Müsste eine „objektiv gute“ Strategie nicht unabhängig von der Marktsituation funktionieren?

Eine Versicherung, die ich nur dann kaufen (bzw. mir leisten) kann, wenn der Versicherungsgeber (=der Markt) nicht damit rechnet, dass in der betrachteten Periode tatsächlich Schäden / Verluste auftreten, finde ich persönlich nicht so eine berauschende Strategie. Man könnte jetzt natürlich argumentieren, dass man bei bereits erkennbaren (d.h. in die Optionen eingepreisten) Krisen (=hohe implizite Volatilität) dann generell gerade nicht in Rente gehen sollte. Das widerspricht allerdings einigen vorherigen Erkenntnissen und ist für mich ein klarer Nachteil ggü. anderen Methoden der Abfederung des SoRR. Was ist denn demgegenüber der Vorteil dieser Strategie? Das erschließt sich mir noch nicht.

Viele Grüße

Jenni

One size fits all geht i.d.R. mit Effektivitätsverlusten einher. Das ist wie bei den Ganzjahresreifen. Ich denke es macht durchaus Sinn die Strategie den Marktbedingungen und insb. auch den sonstigen Vermögensgegenständen entsprechend zu wählen. Die Put-Strategie könnte beispielsweise in einem Umfeld hoher Inflation einer Cash-Strategie überlegen sein. Oder wenn man neben dem Depot noch über signifikante sonstige Werte verfügt, die nicht inflationsindexiert sind (z.B. Lebens- und Rentenversicherungen).

Ziel des Artikel ist die Frage zu beantworten, ob man mit einem Put die Entnahmerate anheben kann (siehe Titel). Dies ist offensichtlich möglich. Bis zu einer Optimierung sind aber noch ein paar Schritte zu gehen. Die Antwort auf diese Fragen kenne ich selbst noch nicht, genauso wie das Model zur Berechnung der Put-Strategie erst am letzten Wochenende entwickelt wurde. Ich teile hier auf meinem Blog meinen Erkenntnisprozess in der Hoffnung dadurch auch sinnvolle Anregungen zu erhalten. Aktuell denke ich, dass es gut ist diese Strategie im Repertoire zu haben. Sollten die Puts zu Begin der Entnahmephase günstig sein und das Bewertungsniveau hoch, dann ist das sicherlich eine Überlegung wert. Ob es dann wir hier ein simpler Put mit 1 Jahr Laufzeit sein soll, oder eine Kombination aus Optionen, oder ein Put-Call Spread etc.? Und welche Rolle spielt die Marktbewertung an dieser Stelle? Du siehst, wir haben heute eine Tür geöffnet, und der heutige Artikel ist möglicherweise erst der Anfang von etwas völlig Neuem. Als Finanz-Nerd freue ich mich außerdem wie in Kleinkind darüber implizite Vols ab 1929 geschätzt zu haben 🙂

Moin Georg

Wegen der Hoffnung ……..

Was Du m.M.n. eigentlich suchst , ist eine Risikostrategie .

Diese nennt sich bei deinen Wünschen “ Collar “ Strategie .

Besteht SOWOHL aus einer Put wie einer Call Option .

Kannst Du einfach halten mit +/- Null Spread

( Versicherungsgebühr je nach Laufzeit , ist natürlich zu

bezahlen ) , oder Du kennst schon die Richtung im Zeitverlauf

( Die Märkte sollen ja immer steigen ) und wählst dann deinen

Spread ( Unterschied zwischen K/VK Preis des selben

Underlyings während des Zeitablaufes ) . Verfallsdatum ist

dann aber zu beachten .

COLLAR wird gerne gemacht , um zusätzliche Liquidität zu

erzeugen / nutzen zu können . Absicherung einer Position

( es wird praktisch nur der Preis gehalten , weder teilnahme

am UP , noch am Down des Underlyings ) . Die Vola , sagt eigentlich nur etwas zu den Preis der Versicherungsprämie aus .

PS , das ist m.M.n. für Risikofragen , kein banales Thema .

Und wie bei allen anderen Versicherungen auch , sollte man

sich natürlich Gedanken dazu machen , wieviel Versicherung

man braucht . Die wenigsten Teilnehmer , sind m.M.n. passend

versichert .

LG Det

Sehr spannender Artikel, vielen Dank! Ähnliche Fragestellungen habe ich mir auch schon gestellt, ohne sie so simulieren zu können.

Es ist mir nicht ganz klar, ob diese Absicherung in der Simulation nur im ersten Jahr oder auch in den Folgejahren erfolgt ist. Falls nur im ersten Jahr, ist ja zu erwarten, dass es auch in den darauf folgenden Jahren sinnvoll wäre, mit abnehmenden Nutzen für jedes Folgejahr. Dann wäre die Frage, wann der Grenznutzen Null erreicht.

Dies ist ja ein Worst-Case-Szenario aus der Basis historischer Daten. Bedeutet das, dass immer mit der Weltwirtschaftskrise begonnen wird und dann die darauf folgende Entwicklung abgelaufen wird? Oder ist die Kursverlaufreihenfolge irgendwie randomisiert? Und entspricht die implizite Volatilität immer die den dazugehörigen historischen Kursdaten?

Hi Tim, das Worstcase Szenario ist hier sicherlich die Weltwirtschaftskrise. Die Renditen schreite ich in der historischen Original-Reihenfolge ab, damit die Regression zum Mittelwert (Gummibandeffekt nach Kurseinbruch) und anderes typisches Marktverhalten bewahrt bleibt. Mit einer Randomisierung gingen diese Details verloren. Die implizite Volatilität habe ich ab 1929 auf den historischen Tageskursen basierend geschätzt (rollierend), nur den Smile habe ich über die gesamte Periode in konservativer Ausprägung konstant gehalten.

Vielen Dank für deine unermütliche Simulationsarbeit! Wäre es vielleicht mal an der Zeit die ganzen Strategien zusammenzuführen und eine progressive Höchstwertentnahme mit Put-Absicherung des ersten Jahres zu simulieren?

Hallo Flip, die Optionsstrategien sind auf jeden Fall interessant. Aber ich muss dem einen oder anderen Kommentarschreiber recht geben: die Umsetzung ist kompliziert. Da ist ein Glidepath klar im Vorteil. Optionen sind eher interessant für einen Entnahme-Fonds der professionell verwaltet wird.

Mega interessante Betrachtung, die du hier angestellt hast und super, wie du die Thematik mit den historischen Daten löst.

Ich denke auch, dass es „billigere“ Absicherungsmethoden mit Optionen gibt als einen long put, vor allem wenn man bereit ist einen „Selbstbehalt“ zu nehmen. Was ist noch gleich das Ziel in Jahr 1 der Entnahme, wenn man das Sequence of Return Risiko minimieren möchte? Vor einem Crash geschützt zu sein? Oder einem langsameren Abverkauf, wie wir ihn gerade sehen / einem Bärenmarkt?

MMn geeignet wären long put spreads und gerade für eine Absicherung gegen einen Crash ala Corona sind auch long VIX calls weit aus dem Geld eine super Sache – und günstig!

Hi Max, die große Gefahr ist viele Anteile zu einer geringen Bewertung verkaufen zu müssen. Je tiefer + länger der Crash andauert, desto schlechter. Corona war beispielsweise tief, aber nicht lang genug. 1929 ging es 3 Jahre um insg. 85% bergab. Die Rendite-Sequenz die kurz vor diesem Crash startet (September 1929) produziert die geringste Entnahmerate. Long VIX Calls, das ist Vol auf Vol oder Volatilität hoch 2. Ich wüsste nicht wie ich hier die „richtige“ Menge bestimmen sollte. Das Problem bei den Optionsstrategien ist die Umsetzbarkeit, wobei man sicherlich auch einiges über Zertifikate abbilden kann. Und dann wären da noch separate Verlustverrechnungstöpfe für Aktien und Optionsprodukte. Hier hat uns der ehemalige Finanzminister vor kurzem ein paar Steine in den Weg gelegt. Der Teufel steckt wie immer im Detail.