Der heutige Artikel basiert auf einem echten Beratungs-Engagement, welches ich in den letzten Wochen durchgeführt habe. Da die Ergebnisse für viele Leser des Blogs relevant sind und zum Nachdenken über die eigene Umsetzung anregen, präsentiere ich diese gerne hier in einem eigenen Blogbeitrag. Diese Beratung lief etwas anders. Für gewöhnlich biete ich eine umfassende Finanzplanung unter Berücksichtigung sämtlicher Vermögenswerte an, so wie in den Fallstudien dargestellt. Dieses Mal durfte ich mich dagegen als eine Art Versicherungsmathematiker betätigen und eine Rentenversicherung in Eigenregie konstruieren.

Marc’s Eltern waren beruflich erfolgreich und haben sich in den vergangenen Jahren eine üppige Rentenversicherung angespart. Mitte dieses Jahres stehen sie vor der Wahl: Eine einmalige Auszahlung i.H.v. 1 Million Euro oder eine ewige Rente von 4.265 Euro pro Monat. Wofür sollen sie sich entscheiden? Aber es wird noch interessanter. Marc’s Eltern wären damit einverstanden wenn Marc die Einmalzahlung erhält und investiert. Im Gegenzug müsste Marc seinen Eltern aus diesem Vermögen eine ewige Rente identisch zu der der Rentenversicherung zahlen. Sollte am Ende ein Restvermögen verbleiben, dann gehört dieses Marc und nicht der Rentenversicherung. Wird das Depot dagegen vorzeitig entspart, muss Marc aus eigener Tasche nachschießen. An dieser Stelle komme ich ins Spiel, und untersuche gemeinsam mit Marc die Umsetzbarkeit des Vorhabens.

Private Rentenversicherungen haben üblicherweise keinen Inflationsschutz

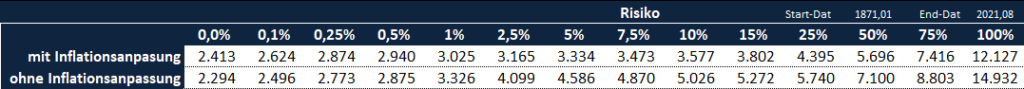

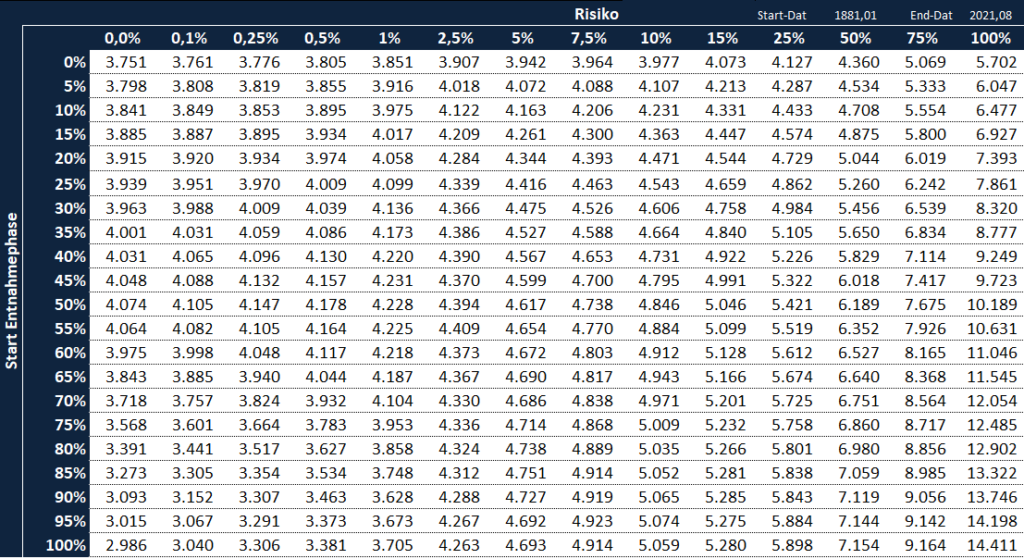

Der erste Unterschied der privaten Rentenversicherung zu den auf diesem Blog sonst vorgestellten Entnahmestrategien ist die ausbleibende Inflationsanpassung. Dieser Mangel betrifft fast alle privaten Altersvorsorgeprodukte, und führt dazu, dass die Kaufkraft der Versicherungs-Rente im Zeitablauf erheblich schwindet. Damit einem im höheren Alter nicht schleichend die Mittel ausgehen, füge ich daher einem Entnahmeplan üblicherweise eine Inflationsindexierung hinzu. Die folgende Tabelle geht von einer 38 Jahre andauernden Entnahmephase aus (dann sind Marc’s Eltern 100 bzw. 103 Jahre alt) und vergleicht das erzielbare Budget mit und ohne Inflationsindexierung:

Beide Tabellen unterstellen, dass die Einmalzahlung von 1 Million Euro sofort vollständig in den Aktienmarkt investiert wird. Je nach zukünftiger Entwicklung der Märkte sind aufgrund des Renditereihenfolgerisikos unterschiedlich hohe Entnahmen möglich. Die auf Basis von Vergangenheitsdaten berechneten Möglichkeiten sind von minimal (linke Seite) bis maximal (rechte Seite) sortiert. Die Prozente darüber geben an, welcher Anteil der Beobachtungswerte unterhalb eines bestimmten Wertes liegt. Der Wert ganz links ist die kleinste Beobachtung, die niemals unterschritten wurde, weshalb man hier von der sicheren Entnahmerate spricht. Ohne Risiko kann die sichere Rentenversicherung in Eigenregie über 38 Jahre nur 2.294 Euro pro Monat auszahlen.

Mit Inflationsindexierung wäre die monatliche Rente nur mit einer Pleitewahrscheinlichkeit von mehr als 25% darstellbar. Ohne Inflationsindexierung sind die avisierten 4.265 Euro pro Monat dagegen mit weniger als 5% Pleite-Gefahr realisierbar.

Da mit Inflationsindexierung im Zeitablauf mehr entnommen wird, reduziert diese normalerweise das Budget. Deshalb liegen die inflationsindexierten Budgets (erste Zeile) bis auf wenige Ausnahmen unterhalb der Werte ohne Inflationsindexierung (zweite Zeile). Die wenigen Ausnahmen befinden sich auf der linken Seite (Risiko <= 0,5%). Das sind die Ergebnisse, die unter besonders ungünstigen Marktbedingungen entstanden sind, also immer dann, wenn unmittelbar nach Start der Entnahmen ein schwerer Kurseinbruch aufgetreten ist. Im Falle einer Krise werden oft auch rückläufige Preise beobachtet. Die Menschen haben weniger Geld oder sind beim Konsum eingeschränkt (siehe Corona), weshalb die Nachfrage und damit auch das Preisniveau sinkt. In diesen Fällen kommt uns die negative Inflationsanpassung (bzw. Deflationsanpassung) zugute, und erlaubt eine leicht höhere Entnahme als ohne Anpassung. Hierbei handelt es sich aber um seltene Ausnahmen, üblicherweise fällt das Budget mit Inflationsanpassung geringer aus.

Mit einem Glidepath ist deutlich mehr Rente möglich

Bis hierhin wurde noch keinerlei Entnahmestrategie angewandt, mit der sich die Ergebnisse aus der Tabelle oben verbessern lassen. Das hier noch einiges an Potential verborgen liegt werden wird im Folgenden sehen.

Wie ich bereits in einem früheren Blog-Beitrag gezeigt habe, empfiehlt es sich vor dem Hintergrund der anstehenden Entnahmephase die verfügbaren liquiden Mittel nicht auf einmal, sondern in Raten zu investieren. Auf diesem Weg wird das Rendite-Reihenfolge Risiko reduziert und es kann mehr Budget pro Monat entnommen werden. Diese Strategie nennt man Glidepath.

Ein Glidepath kann auf unterschiedliche Art und Weise ausgestaltet sein. Bei einem Glidepath startet man mit einer bestimmten Aktienquote, z.B. 50%. Im weiteren Zeitablauf wird die Aktienquote dann schrittweise auf 100% angehoben, z.B. um einen Prozent-Punkt pro Monat. In diesem Fall würde es insgesamt 50 Monate dauern, bis die finale Aktienquote von 100% erreicht ist.

Die Frage nach der optimalen Ausgestaltung des Glidepaths kann nicht pauschal beantwortet werden, sondern hängt von den individuellen Rahmenbedingungen sowie dem persönlichen Risikoappetit ab. Um die optimale Parameter-Kombination für Marc zu finden tasten wir uns was in ansteigenden Prozentsätzen vor.

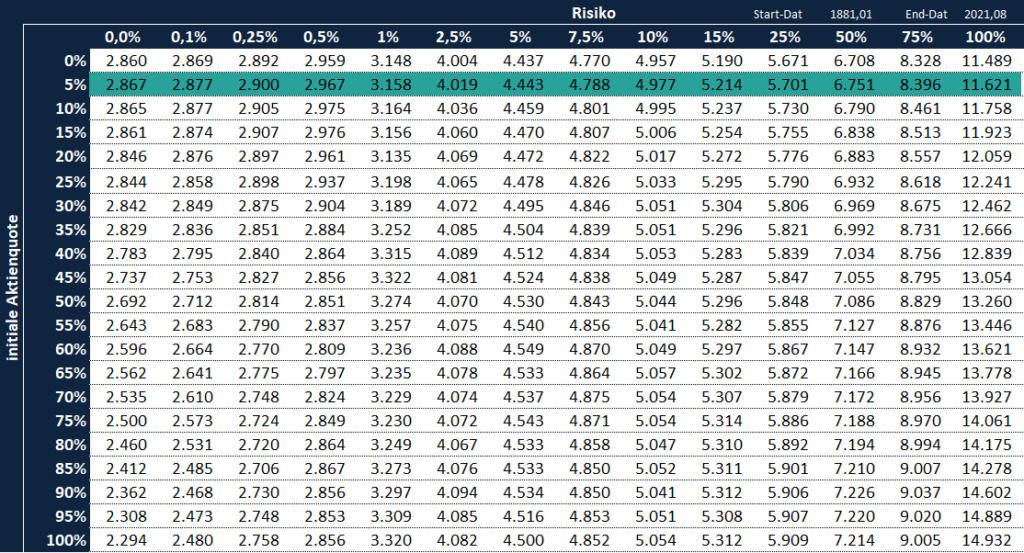

Zuerst ein Glidepath mit einer Erhöhung der Aktienquote um 5% pro Monat. Beträgt die initiale Aktienquote beispielsweise 0%, dann dauert es 20 Monate bis eine Aktienquote von 100% erreicht ist:

Ohne Inflationsanpassung und ohne Glidepath-Strategie wären gemäß der ersten Tabelle nur 2.294 Euro pro Monat bei 0% Risiko möglich gewesen (hier: letzte Zeile, initiale Aktienquote = 100%). Wird die Barschaft dagegen schrittweise investiert, so sind deutlich höhere Resultate erzielbar. Bei einer anfänglichen Aktienquote von 5% liegt das Optimum, denn dann sind sichere 2.867 Euro pro Monat möglich. Das sind ca. 600 Euro oder ca. 25% mehr wie ohne Entnahmestrategie, aber es geht noch besser.

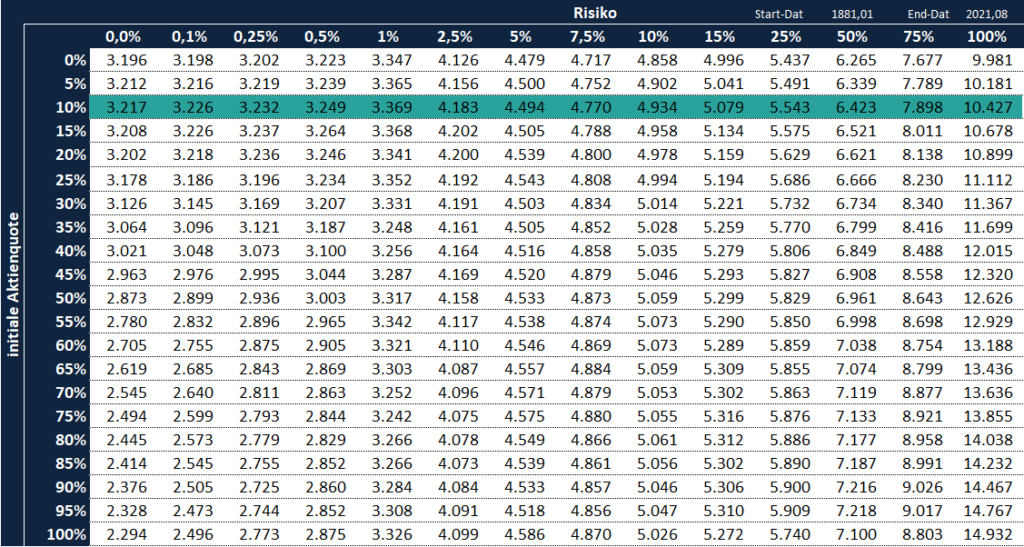

Die folgende Tabelle zeigt die resultierenden Effekte wenn man die Investitionsgeschwindigkeit halbiert, die Aktienquote also nur um 2,5%-Punkte pro Monat erhöht:

Das Budget steigt noch einmal um weitere ca. 400 Euro pro Monat an. Gleichzeitig steigt die optimale initiale Aktienquote auf 10% an. Wer langsamer investiert (2,5% statt 5% pro Monat), soll dafür zu Beginn etwas mehr einbringen.

Eine weitere Halbierung auf 1,25%-Punkte Erhöhung der Aktienquote ergibt folgendes Ergebnis:

Noch einmal 700 Euro mehr Budget pro Monat. Langsam kommen wir dem Budgetziel von 4.265 Euro näher. Die optimale Start-Aktienquote steigt auf 20%.

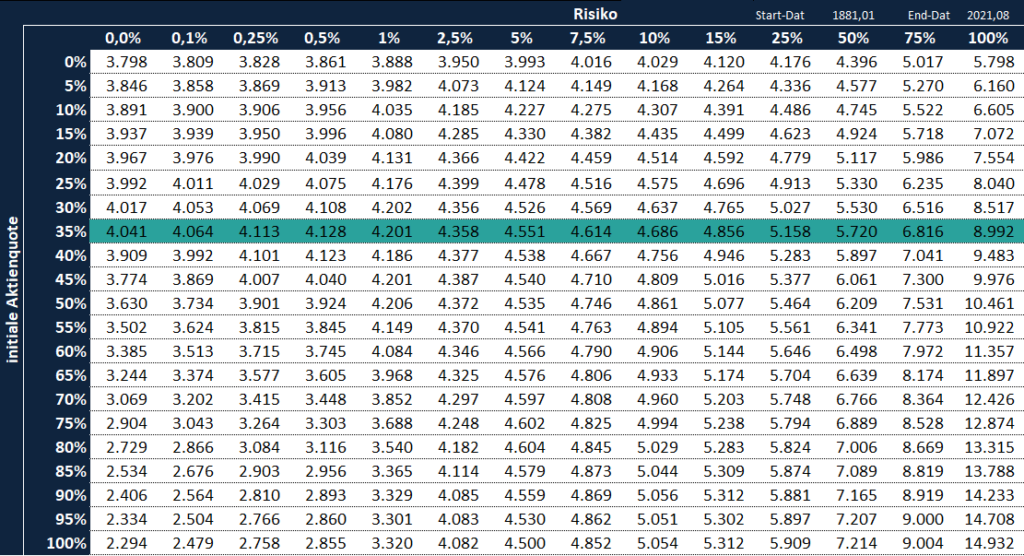

Halbieren bringt offensichtlich ordentlich Rente, weshalb wir es gleich noch einmal tun. Hier jetzt 0,5% Erhöhung der Aktienquote pro Monat:

Zum ersten Mal sehen wir ein sicheres Budget oberhalb der 4.000er Grenze. Das Ziel erscheint zum Greifen nah, doch an dieser Stelle ist Schluss. Weitere Analysen haben ergeben, dass das Budget wieder abnimmt, wenn man die Anpassungsgeschwindigkeit noch weiter reduziert. An dieser Stelle erscheint ein Glidepath mit einer monatlichen Erhöhung der Aktienquote um 0,5% in Kombination mit einer initialen Aktienquote von 35% als optimal. Um das gewünschte Zielbudget i.H.v. 4.265 Euro pro Monat zu erreichen, muss ein geringes Pleiterisiko akzeptiert werden (zwischen 1% bis 2,5%).

Mit dem CAPE-Filter wird das Ergebnis um die wenig plausiblen Szenarien bereinigt

Doch wir haben in diesem Fall die Möglichkeiten noch nicht ganz ausgeschöpft. Diese Analyse entstand zum Höhepunkt des Ukraine-Kriegs. Die Weltbörsen waren damals um 10% bis 15% eingebrochen. Es macht vor diesem Hintergrund keinen Sinn historische Verläufe einzubeziehen, bei denen man kurz vor dem Crash auf dem Allzeithoch in die Entnahmephase einsteigt. Ich habe deshalb sämtliche Rendite-Sequenzen die bei einer Marktbewertung CAPE > 25 beginnen herausgefiltert. Der CAPE-Filter wurde eigens entwickelt um Entnahmepläne, die während einer Krise beginnen, realistischer darstellen zu können. Nach Anwendung des Filters ergibt sich bei sonst gleichen Bedingungen folgendes Bild:

Insbesondere die linke Seite, die Risikoseite, wird durch den CAPE-Filter stark verbessert. Logisch, denn gefährliche Ereignisse wie z.B. der Start in die Entnahmephase kurz vor dem Ausbruch der Weltwirtschaftskrise sind hier sinnvollerweise ausgeschlossen worden. Ebenfalls interessant und plausibel: Die optimale initiale Aktienquote steigt von 35% auf 50% an. Nach einem Kurseinbruch kann also etwas offensiver investiert werden, das macht Sinn.

Trotzdem wird das Zielbudget weiterhin knapp verfehlt. Ohne Risiko geht es also nicht. Marc muss abwägen, ob er bereit ist mit einer Wahrscheinlichkeit von ca. 1% nachschießen zu müssen, da in diesen Fällen das Depot vorzeitig entspart sein wird.

Um dieses Risiko besser beurteilen zu können, haben wir eine zusätzliche Kapitalstandsanalyse durchgeführt. Mit dieser Analyse wird untersucht, wie sich das Kapital in Millionen Euro zu unterschiedlichen Zeitpunkten entwickeln kann. Dabei wurde unterstellt, dass jeden Monat die gewünschten 4.265 Euro entnommen werden:

Der Entnahmeplan ist auf eine Dauer von 38 Jahren ausgelegt. Die einzelnen Zeilen stehen für unterschiedliche Zeitpunkte während der Entnahmephase. Die erste Zeile zeigt den Kapitalstand nach 6 Monaten an, die letzte Zeile das verbleibende Kapital am Ende der Entnahmephase. Bei viel Pech ist das Kapital nach ca. 30 Jahren verbraucht. Im Worst-Case hat Marc nach 38 Jahren insgesamt 830.000 Euro zugezahlt. Dem gegenüber steht aber eine gewaltige Chance: Die Wahrscheinlichkeit, dass Marc nicht aus eigener Tasche zuzahlen muss liegt bei 99%. Das erwartete Endkapital liegt bei 9,07 Millionen Euro (inflationsbereinigt: 3,23 Millionen Euro), und zwar trotz Entnahmen. In der Versicherungslösung muss Marc zwar keinen Nachschuss fürchten, er verliert aber auch jegliche Chance. Für mich handelt es sich hierbei um einen No-Brainer, Marc sollte den Auszahlplan in die eigenen Hände nehmen und sich so die Chance auf ein signifikantes Restkapital sichern. Das ist in meinen Augen ein gutes Risiko.

Ein Teil des Barbestands kann längerfristig festverzinslich investiert werden

An dieser Stelle ist die Analyse finalisiert, aber es gibt durchaus noch weiteres Optimierungspotential. Bisher wurde angenommen, dass der Cash-Bestand in den kommenden 8 Jahren, bis die finale Aktienquote von 100% erreicht ist, mit 0% auf dem Tagesgeldkonto verzinst wird. Es besteht jedoch alternativ die Möglichkeit einen Teil des Geldes längerfristig festverzinslich zu investieren, um so noch eine weitere zusätzliche Rendite zu erwirtschaften. Wer bereit ist für einige Jahre auf sein Kapital zu verzichten, der kann an der einen oder anderen Stelle eine sichere positive Rendite erwirtschaften.

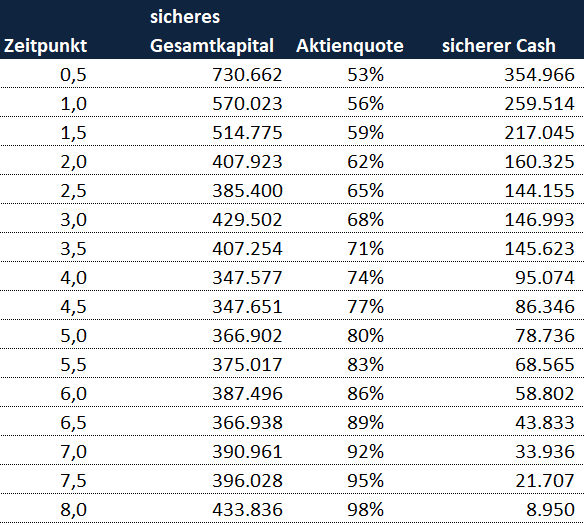

Um den eigenen Handlungsspielraum besser zu verstehen, wird die Kapitalstandsanalyse mit dem Glidepath kombiniert. Konkret wird für jeden Zeitpunkt der sichere Kapitalstand (Spalte 0% in der Tabelle oben), mit der zu diesem Zeitpunkt gültigen Aktienquote multipliziert. So lässt sich der sichere Kapitalstand in einen sicheren Aktienbestand und einen sicheren Cash-Bestand aufteilen:

Mit Hilfe dieser Tabelle lassen sich anschließend Festgeld-Tranchen planen. Marc könnte z.B. 95.074 Euro fest für 4 Jahre anlegen. Denn diesen Teil des Cash wird er vorher sicher nicht benötigen. Würde er dieses Geld fest anlegen, dann könnte er z.B. noch weitere 160.325 Euro minus 95.074 Euro = 65.251 Euro für 2 Jahre festverzinslich anlegen. Am Ende gibt es unendlich viele Möglichkeiten für die Bildung von Festzins-Tranchen, so dass man sich dem aktuellen Marktangebot entsprechend anpassen kann. Mit den so generierten zusätzlichen Zinseinnahmen lässt sich der Entnahmeplan weiter stabilisieren.

Steuern können Dank Verlustvortrag vernachlässigt werden

Eine weitere Besonderheit in diesem Engagement ist, dass das Vermögen in einer GmbH verwaltet werden soll. Dadurch werden Gewinne aus Aktien-ETFs nach Teilfreistellung (80%) und unter Berücksichtigung von Körperschaftsteuer, Soli und Gewerbesteuer (zusammen ca. 27%) mit 5,4% besteuert. Da in der GmbH gleichzeitig aber auch ein Verlustverrechnungstopf i.H.v. ca. 720.000 Euro vorhanden ist, kann das Thema Steuern gemäß Analyse weitestgehend ignoriert werden. Um sicher zu sein haben wir haben es trotzdem einmal berechnet und nur unwesentliche Differenzen erhalten. Aber auch ohne Verlustvortrag sind die Differenzen vernachlässigbar. Wer selbst ein GmbH-Model fährt oder damit liebäugelt, den interessieren sicherlich auch diese Nachsteuer-Ergebnisse:

Fazit

Eine interessante Analyse, mit einem wirklich spannenden Ergebnis. Wer hätte gedacht, dass man mit einer Glidepath-Strategie gegen einen 42er Rentenfaktor antreten kann!? Da es heute keine 42er Rentenfaktoren mehr gibt, ist auch klar, dass die Attraktivität einer do-it-yourself Rentenversicherung weiter zugenommen hat. Insbesondere vor dem Hintergrund einer dynastischen Perspektive, d.h. die entparende Generation (hier: Marc‘s Eltern) bezieht die nachfolgende Generation in ihre finanziellen Überlegungen mit ein, ist die Entnahmestrategie klar überlegen, wie auch dieser frühere Artikel aufzeigt. Einfach weil die sehr große Chance auf ein üppiges Restvermögen am Ende der Entnahmephase in diesem Modell erhalten bleibt. Es bedarf aber auch würdiger Nachkommen, die ihrer Rolle bei der Umsetzung dieser Strategie zuverlässig gerecht werden. Andernfalls verbleibt nur die teure Versicherung als Alternative.

Tolle Analyse, Georg

was haelst du von einem opportunistischen Glidepath?

Also mit normalem Glidepath anfangen, aber bei starken Ruecksetzern mehr investieren (zB ab -20% doppelte Raten, -30% dreifach, -40% vierfach, oder so) dadurch ist man ggfs schneller mit dem Glidepath fertig, aber zu guenstigeren Preisen?!

LG Joerg

Hi Jörg, vielen Dank! Genau darin liegt ja die Stärke des Glidepath: es wird nicht jeden Monat ein konstanter Cash-Betrag investiert, sondern eine Ziel-Aktienquote hergestellt. Kommt es zu einem Kurseinbruch an den Aktienmärkten, dann muss anschließend deutlich mehr Cash investiert werden um die Ziel-Quote wieder zu erreichen. Dadurch wird opportunistisch investiert, und das Ergebnis ist dementsprechend besser als wenn man immer den gleichen Betrag investiert. Noch mal geringfügig besser wird es, wenn Abweichungen nach oben zugelassen werden (1-sided Glidepath).

Danke, Georg,

zu „Kommt es zu einem Kurseinbruch an den Aktienmärkten, dann muss anschließend deutlich mehr Cash investiert werden um die Ziel-Quote wieder zu erreichen. Dadurch wird opportunistisch investiert,“

Ja, das stimmt. Aber geht da nicht noch mehr? Einen „Nach-unten-mehr-Cash-investieren-Faktor“ einbauen (one-sided)? Dann ist der GlidePath zwar kuerzer (alles Cash schneller in den Aktienmarkt transferiert) aber wenn der Crash vorbei ist, braucht man ja erstmal keinen GlidePath mehr (weil, „unten“ ist dann schon unten)? Wir machen ja das GlidePath-Verfahren nur zur Abmilderung EINER Baisse zum Entsparbeginn?

Aber vermutlich ist das zu schwierig in eine Simulation einzubauen, oder? (ich kann es nicht; evtl nur haendisch bei der einen, schlimmsten Zeitkohorte machen)?

LG Joerg

Hi Joerg, interessante Idee! Ein Glidepath der noch mal zusätzlich Gas gibt wenn der Crash kommt. Ich kann mir sehr gut vorstellen, dass sich damit noch ein par Basispunkte herauskitzeln lasen. Die Simulation ist nicht schwer umzusetzen, schaue ich mir gerne mal an 🙂

Hallo Georg, sehr interessante Analyse. Mich treibt etwas Ähnliches um. Was wäre denn, wenn man die Million in Schweizer Franken tauschen würde?

Hallo Martin, weshalb sollte man die Million in CHF tauschen? Meiner Meinung nach wäre dies langfristig gesehen eher ungünstig. CHF ist genau wie USD eine Save-Haven Währung die im Falle einer Krise von Investoren weltweit gesucht wird. Bin ich als Euro Investor in USD (oder CHF) investiert, dann profitiere ich von diesem Effekt, denn der Kurseinbruch wird durch positive Wechselkurseffekte abgefedert. Als CHF Investor profitiere ich von diesem Effekt deutlich weniger, denn ich bin bereits in einer Save-Haven Währung investiert (ausländische Investments verlieren im Falle einer globalen Krise aus meiner Perspektive dann eher an Wert).

Hallo Georg, danke für Deine Antwort. Der Hauptgrund für mich in CHF zu gehen, wäre die Diversifikation aus dem Euroraum heraus.

Mitten in der Finanzkrise 2008 bekam man fast 1,60 $ für einen Euro.

Spannender Fall!

Die GmbH besteht schon länger oder woher kommt der hohe Verlusttopf i.H.v. 720.000 €

Ich glaube ja, ich habe aber auch nicht genau nachgefragt. Ich beschränke mich bei der Datenerhebung auf das Notwendige.

Datensparsamkeit, das lob ich mir!

Noch eine Frage: Welchen Annahmen/Parameter liegen der folgenden Aussage aus der Analyse zu Grunde?

„Das erwartete Endkapital liegt bei 9,07 Millionen Euro (inflationsbereinigt: 3,23 Millionen Euro), und zwar trotz Entnahmen.„

Ist das hohe zu erwartende Endkapital dem Glidepath geschuldet?

Durch den Glidepath wird das erwartete Endvermögen geringer ausfallen als bei einem Direkteinstieg. Der Glidepath stärkt die Risiko-Seite (linke Seite der Tabellen) auf Kosten der Chancen Seite (rechts). Bei einem Asset mit positiver Durchschnittsrendite ist es hinsichtlich der Höhe des Erwartungswertes immer besser möglichst lange investiert zu sein.

Hallo Georg,

müssten eigentlich nicht die Zahlen bei einer 100% initialen Aktienqoute immer gleich sein? Bei der 2,5%-Erhöhung weicht das von den anderen Tabellen ab. Ausserdem müssten doch die Zahlen auch alle identisch sein mit der oberen Kleintabelle bei der Spalte „ohne Inflationsanpassung“, denn auch da habe ich doch eine 100% Aktienqoute, oder nicht?

LG Steffen

Hallo Steffen,

auf diese Frage habe ich ehrlich gesagt gewartet 🙂 Der Grund liegt in der etwas anderen Grundgesamtheit. Schau mal oben rechts der Analyse-Zeitraum. Bis auf die erste Tabelle basieren alle anderen auf Daten ab 1881, also 120 Datenpunkte weniger. Dies ist dem CAPE-Filter geschuldet, denn dieser benötigt 10 Jahre Vorlauf zur Berechnung. Sehr aufmerksam beobachtet, ansonsten müsste es so sein wie du sagst.

Wieder ein Top Beitrag. Deine detaillierten Analysen sind unschlagbar. Könntest Du die steuerlichen Aspekte noch erläutern? Eigentlich sind die Kapitalflüsse zu versteuern, also Kapitalfluss zur GmbH und die Entnahmen. Wie ist die Gesellschafterstruktur? Gibt es Möglichkeiten zur Vermeidung von Erbschaftsteuer?

H Thomas, vielen Dank. Gesellschafter an der GmbH sind nach meinem Verständnis alle Beteiligten. Daher fällt an dieser Stelle noch keine Erbschaftsteuer an. Durch die Entnahme aus der GmbH wird Einkommensteuer fällig, genau wie bei der Rente aus der Rentenversicherung. Da ab hier beide Alternativen gleich sind (abgesehen von einem unwesentlichen Versorgungsfreibetrag von aktuell 1.404 Euro p.a. bei der Rentenversicherung), haben wir diese Ebene nicht mehr beleuchtet.

Hallo Georg, danke für den Beitrag. Du hast Dich hier verständlicherweise auf die Alternativen Verrentung der Versicherung vs. DIY konzentriert. Vorher, beim nur auf die Versicherung bezogenen Vergleich Einmalzahlung vs. Verrentung, sind die Versicherungsbedingungen von entscheidender Bedeutung: Welchen Spielraum hätte die Versicherung, um den Verrentungsbetrag negativ anzupassen? Welche Kosten entstehen bei Verrentung, die den Auszahlugsbetrag schmälern? Gibt es eine zeitliche Beschränkung der Auszahlungsgarantie bzw. was passiert mit dem Restwert der Versicherung, wenn beide Versicherungsnehmer versterben?

Diese Fragen sind wesentlich, um die besprochenen 4.265 € kritisch zu hinterfragen und ggf. abzusenken, um einen Äpfel-Äpfel Vergleich zu erreichen.

Hatten sie das Deine Auftraggeber im Vorfeld angeschaut?

Ebenso spielt die Schenkungssteuer bei Vermögensübertrag eine Rolle, wenn kein GmbH Modell gewählt werden würde, da der Schenkungsbetrag über die Summe der Freibeträge beider Elternteile hinausgeht. Es könnten also ohne GmbH keine 1.000.000 € übertragen werden sondern nur etwas weniger.

Alles keine Kritik sondern nur Hinweis an andere Leser, dass die Rahmen- und Versicherungsbedingungen auch wichtig sind, bevor es zum Berechnungsvergleich kommt.

VG Stefan

Hallo Stefan, das sind natürlich alles relevante Fragen, aber ich sehe hier keine echte Möglichkeit wie sich dadurch das Bild noch einmal zu Gunsten der Verrentung verändern könnte. Oder habe ich einen wichtigen Punkt übersehen?

Wie würde sich der (einfache) Ansatz 80% Aktien/20% Cash gegenüber dem hier vorgestellten Weg verhalten? Kommt man damit nicht auf ähnliche Ergebnisse?

Hallo, ein 80/20 Szenario haben wir nicht betrachtet. Langfristig ist es immer besser die Aktienquote auf 100% hochzufahren. Von daher würde ich nicht erwarten mit konstanten 80/20 auf ähnliche Größen zu kommen.

Das würde sich ja nicht ausschließen, man könnte für 5 Jahre 20% Cash halten und dann z.B. über 24/36 Monate via Sparplan auf 100% hochfahren. Natürlich nur wenn das sequenz of return risk nicht zugeschlagen hat…aber im Normalfall sollte ein solcher glidepath auch ziemlich nah an der hier vorgeschlagenen Lösung liegen. Gibt es denn hier einen Mechanismus wie man an die monatlichen Zahlungen kommt? Wird zunächst investiert und dann verkauft oder behält man die monatliche Summe gleich ein? Wird diesbezüglich differenziert wie der Markt gerade steht? Das würde ich beim Cashzelt tun: Liegen die Kurse 20% unter dem Ausgangswert, würde ich für die laufenden Zahlungen auf Cash umstellen. Und zwar so lange bis wieder 80% des Ausgangsvermögens erreicht sind oder das Polster verbraucht ist. So sollte man die ersten kritischen Jahre halbwegs passabel überstehen. Und wenn nichts passiert, fährt man nach 5 Jahren sukzessive auf 100% Aktien hoch.

Ich denke auch, dass die von Dir vorgeschlagene Vorgehensweise unterm Strich eine Art Glidepath ist (mit ähnlichen Effekten). Wichtig ist, dass die Aktienquote im Zeitablauf auf 100% hochgefahren wird. Ich würde die monatliche Entnahme immer aus dem Cash-Teil vornehmen und anschließend das noch verbleibende notwendige Investment durchführen.

Vielen Dank Georg!

Würde eine Allokation auf verschiedene Risikoassets das Gesamtrisiko ebenfalls reduzieren und somit ein höherer Initial-Invest möglich werden? Das würde allerdings voraussetzen, dass ein auf mehrere Assetklassen diversifiziertes Portfolio einen ähnlichen langfristigen Erwartungswert hätte…

Hi Chris, welche zusätzlichen Risikoassets schlägst Du vor? Hier haben wir Cash + globale Aktien im Einsatz. Anleihen meide ich derzeit, da die Gefahr steigender Zinsen enorm ist bzw. dieses Risiko, vor dem ich schon länger warne, derzeit schlagend geworden ist. Vielleicht werden Anleihen bald wieder attraktiv, dann freue ich mich schon auf die entsprechenden Analysen. Gold? Ist mir persönlich zu sehr Glaubensfrage, aber wurde auch schon mal auf diesem Blog näher betrachtet. Was noch? REIT? Kann man leider aufgrund mangelnder ausreichender Marktdaten nicht vernünftig analysieren. Mir fällt sonst nichts mehr ein.

Ja, hab da an eine Mischung aus Aktien, Gold, Commodities, Reit´s & Cash gedacht. Bei einem langfrist Depot reduziert das wahrscheinlich die Schwankung insgesamt aber hat wohl in der Rückbetrachtung einen niedrigeren Gesamt-Erwartungswert.

Hallo Georg,

super interessant!

Stehe in Kürze vor einer ähnlichen Entscheidung bei Auszahlung der bAV (betriebliche Altersvorsorge). Die Rendite ist 4% ohne Inflationsanpassung. Wollte auf jeden Fall auszahlen lassen (Wahlrecht) nachdem ich das Buch und den eindeutigen Hinweis von Prof. Walz gelesen habe (einfach genial entscheiden im Falle einer Finanzkrise).

Der Aktienanteil ist mir klar (ETF VG-FTSE all world in $) für den

Anleihenanteil sehe ich schwierig:

1. Auf mehrere Tageskonten bei verschiedenen Banken aufteilen und wirklich die beste Lösung in €?

2. Geldmarktfonds in €?

3. Anleihenfond ultra kurzer Laufzeit 1 Jahr in €?

4. Anleihenfond kurzer Laufzeit 1-3-5 Jahre in €?

5. Staatsanleihen NOK mit face value < 100%?

6. Mix 1-5

Strategie Glidepath von 50% auf 100%

VG Andrea

Ich persönlich würde den Cash-Teil aktuell für 1 Jahr als Festgeld anlegen, natürlich mit Einlagensicherung. In einem Jahr kann man dann noch mal gucken was in der Zwischenzeit mit Zinsen, Inflation etc. passiert ist. Ich denke die Zinsen werden eher steigen als fallen.

Persönlich wäre ich bei unbesicherten Bankeinlagen extrem vorsichtig. Aufteilen auf mehrere Institute bis zur Einlagensicherung schützt gegen den Bankrott einer einzelnen Bank. Ob der Staat aber mehrmals die Sicherung im Fall mehrerer Bankrotts bezahlt ist meines Wissens nach mehr als unklar (Kommer hatte das mal diskutiert). Wenn man wirklich für „tail risks“ abgesichert sein möchte sollte man das auf dem Schirm haben.

Die Einlagensicherung ist doch unabhängig vom Staat, oder nicht?

Ja von den Banken hat halt keine Substanz … Bei nur einer großen Bankpleite und die Reserven sind weg

Man kann sich für jeder Form der Geldanlage irgendein fatales „tail risk“ ausdenken. Es gibt keine Möglichkeit den Wert seines Eigentums mit 100%iger Sicherheit zu bewahren, das gilt für Immobilien, Aktien, Bargeld etc. Wohin also mit dem Geld?

Habe alle meine Ideen oben aufgelistet werde wohl verteilen müssen

Wer würde hier nich zustimmen?

Habe persönlich mehr vertrauen in den Norwegischen Staat (NOK EWR aber nich EU) als in den Bankentopf um die 100k€ zu garantieren der nach nur einer Bankenpleite bereits leer ist … Bleibe bei meiner maximalen Diversifikation auch beim Anleihenanteil analog dem Aktienanteil. .

Genau meine Denke denn die Aufteilung auf mehrere Konten bei mehren Banken ist auch keine wirkliche Lösung. Siehe Sberbank (durch Ukraine 🇺🇦 Sanktionen) in Österreich hauptsächlich deutsche Anleger und die gesamten Rücklagen zur Einlagensicherung in Österreich bei einer kleineren Bank sind aufgebraucht falls Sie dann wirklich auch deutsche Kunden gelten.!

Inflationsgekoppelte europäische Staatsanleihen?

Siehe Kommentar unten aktueller Fall der Anwendung Sberbank! Einlagesicherungsicherung mehr Schall ala Rauch …

Hallo Andrea,

ist deine bAV noch zu verteuern? Hast du zur Verrentung und Komplettauszahlung auch die Möglichkeit in 10 oder 12 Jahresraten zu wählen?

Hallo Niklas,

leider nein wäre eine interessante Option! Alles oder monatlich …

Die Besteuerung ist bei meiner bAV alles andere als klar habe damit den Steuerberater beauftragt der mit den Finanzdirektion im Kontakt steht.

Ich kenne jemanden, der sich eine solche Rentenversicherung angespart hat, die bald fällig wird. Ganz so dick ist die nicht, „nur“ 100.000 Euro, aber immerhin vor 2005 abgeschlossen, somit wäre die Kapitalauszahlung steuerfrei. Er fragt sich, ob es nicht besser gewesen wäre, statt der Rentenversicherung einen ETF-Sparplan abzuschließen (der hätte sicherlich mehr gebracht als die 1,75%, die er als internen Zinsfuß für die Rentenversicherung ausgerechnet hat. Aber das ist Schnee von gestern.

Aktuell fragt er sich genau das gleiche wie Marcs Eltern, nämlich ob er die Rente (an)laufen lassen soll oder lieber das Geld nehmen und die Verrentung selbst übernehmen. Seinen Nachkommen traut er nicht über den Weg, denen will er das Geld nicht jetzt schon geben, aber noch hält er sich für mit Anfang 60 für rüstig genug, die Geldanlage in die eigenen Hände zu nehmen.

Wenn er die Auszahlung einfach nur unters Kopfkissen legte (bei der Bank ist ja „Verwahrentgelt“ zu befürchten oder zu bezahlen) und sich Monat für Monat die zugesagte Rente „auszahlen“ ließe (dann steuerfrei statt Ertragsanteilsbesteuerung), dann reichte das Geld 18 Jahre (oder bis zu seinem 83. Lebensjahr). Sollte er einen Ertrag erwirtschaften, reichte das Geld entsprechend länger.

Soll er oder soll er nicht? Er neigt doch sehr dazu, die Anlage in die eigenen Hände zu nehmen, weil er dem weltweiten Aktienmarkt eher traut als der Stabilität der alleuropäischen Währung.

Außerdem hat er ja schon eine private Rentenversicherung im Hintergrund (oder so ähnlich), nämlich eine Versorgungswerkrente, auf die ein Gastautor vor einiger Zeit das Hohelied gesungen hat, der er aber auch nicht so recht über den Weg traut.

Die gleiche Überlegung dürfte auch für das im Artikel genannte Elternpaar gelten: Auch die dürften nicht alles auf eine Karte gesetzt haben, auch die werden noch andere (Ruhestands-)Einkommensquellen zur Verfügung haben, was meines Erachtens die Rechnung verschiebt. Wenn man andere Vermögensgegenstände in der Hinterhand hat, die einem einen regelmäßigen Geldzufluß bringen, dann kann man auch dann nicht unter diesen Sockel fallen, wenn das Depot nach obigem Muster zwischendrin oder auch dauernd unter die Erwartung fallen sollte.

Hallo Achim,

meine Partnerin mußte sich jetzt für Ihre zukünftige Betriebsrente entscheiden, ob in 8 Jahren eine Rente oder eine einmalige Kapitalabfindung gezahlt wird.

Schlussendlich hat Sie sich für die Kapitalabfindung entschieden. Ausschlaggebend war dass es keinen garantieren Zahlungszeitraum Ihrer Betriebsrente gab. Im Falle Ihres frühen Todes wäre das Geld weg (Einzig der Witwer würde profitieren)!

So hat Sie die Möglichkeit das Geld anzulegen und auch Ihrem Sohn später evtl. noch etwas vererben zu können.

Ein wesentlicher Gesichtspunkt Ihrer Betrachtung war auch die Lebenserwartung in Ihrer Familie. Sowohl Mutter, Bruder, Onkel und Tante sind frühzeitig gestorben, das dass meine Partnerin auch nicht davon ausgeht sehr alt zu werden.

Ich für meinen Teil plane auch eine Einmalzahlung meiner (stillgelegten) BAV. Die monatliche Rente ist überschaubar und da ich ohnehin bereits einen Großteil meines Vermögens in ETF angelegt habe, traue ich mir auch einen langfristigen Entnahmeplan zu.

Ob und wieviel Krankenversicherung auf die bAV zu zahlen ist, sollte auch vorher bedacht werden.

Bei einer Einmalzahlung rechnet die KK mit 120 fiktiven Monatszahlungen.

Zur Zeit gibt es glaube ich einen Freibetrag und der Rest wird mit dem vollen Krankenkassensatz verbeitragt (AN+AG Anteil).

Gilt bei der gesetzlicher KV nicht bei privater Kv wie bei mir!

Ja,

das mit den Beiträgen zur KV/PV ist uns bekannt.

Letztlich ist Einmalzahlung vs. lebenslange Rente immer eine Wette auf die bzw. gegen die eigene Langlebigkeit.

BTW: Mir ist das zusätzliche Kapital mit 65 wichtiger als mit 90 noch eine monatliche Zusatzrente zu erhalten.

Hallo Achim,

das wäre dann vielleicht ein Fall für eine Forward-Entnahmerate: https://www.finanzen-erklaert.de/forward-entnahmerate/

Bzgl. des Elternpaar aus dem Artikel: ich bin mir sicher, dass deren Altersvorsorge nicht ausschließlich auf der hier vorgestellten Rentenversicherung basiert. Das und auch die Tatsache dass bis zu einem Alter von 100 bzw. 103 geplant wurde sollte definitiv berücksichtigt werden.

@Versicherungsrente oder ETF-Entnahmeplan?

So, wie es halt ein Restrisiko bei der SWR gibt, dass man ggfs zu tragen gewillt sein muss (etw kann man ja darauf reagieren?), gibt es bei den Versicherungsloesungen ein

Also ruhig konkrete Annahmen machen:

Bei einem Index-ETF gibt es kein Vehikelrisiko, kein Waehrungsreformrisiko, die Inflation wird langfristig am Aktienmarkt ausgeglichen, aber es gibt ein

Also meine Wahl kennt ihr ja …

Sei kein Frosch: Das Wasser im Vers.Topf wird heisser, springst du auch raus oder bleibst du noch und hoffst auf Abkuehlung (mean reversion)?

LG Joerg

PS: glaubt mir nix, so ein ETF-Entsparplan in Eigenregie ist was fuer kampferprobte, nervengestaehlte Krieger, die Kuer eines langen Aktien-Anlegerlebens, aber vermutl. nix fuer uninteressierte Kapitalversicherungs-Sparhoernchen-Newbies?! Bei der Altersvorsorge bist Du ggfs selber dein groesster Feind?

Danke für diesen super Beitrag. Wirklich wieder Finanzen-Gold. Auch erstaunlich wie du mit den Optimierungen wieder über die magischen 4% gekommen bist!

Hier ein paar Gedanken und Fragen von meiner Seite:

1/ Wie stark ändert sich die Entnahmerate wenn man z.B. 50 Jahre anpeilt? Ich vermute, dass auch hier die 35% Startpunkt + 0.5% Schritte der empfehlenswerte Weg sind oder?

2/ Die Idee mit dem Festgeld finde ich sehr gut. Eine Alternative wäre es eben Cash-Secured-Puts mit einem Strike 10-15% unter dem aktuellen Kurs auf den gewünschten ETF zu kaufen (mit SPY geht das sehr gut). Dann hat man auch direkt Einnahmen und ggf. steigt man eben einfach verbilligt ein.

3/ Da ja monatlich gekauft wird macht es ggf. zusätzlich Sinn abgestufte Limit Orders in den Markt zu legen (z.B. -5% unter aktuellem Marktpreis etc). Sollte eine oder mehrere Orders ausgeführt werden hat man diese „Rabatte“ zumindest sicher.

4/ Sollte man mit den 35% als Startpunkt arbeiten und dann einen Crash (du definierst das als 10-15% unter ATH) erleben, könnte man dann einen Sprung via Lump-Sum auf 50% Aktienquote machen und dann auch langfristig die Entnahmerate erhöhen — oder ist hier meine Logik fehlerhaft weil ja die initialen 35% zu nicht so attraktiven Preisen gekauft wurden?

5/ Verstehe ich deine anderen Kommentare richtig, dass du Gold als 10-15% Beimischung bei einem so langfristigen Zeithorizont (und so langsamen Markteinstieg) nicht als attraktiv ansiehst?

Danke nochmals für deine extrem wertvollen Posts. Davon können sich viele Dampfplauderer einiges abschneiden.

LG

Vielen Dank für die Blumen! Bitte beachte, dass wir hier im Vergleich zu den meisten anderen Analysen ohne Inflationsanpassung unterwegs sind, sonst wäre eine Rate > 4% nicht möglich, auch nicht mit Glidepath.

Wie sich veränderte Rahmenbedingungen wie z.B. insb. Laufzeit, Marktbewertung und auch weitere Vermögensgegenstände, die nicht perfekt mit dem Aktienmarkt korreliert sind, auf die optimale Ausgestaltung des Glidepath auswirken kann man leider nicht pauschal sagen. Hier empfiehlt sich auf jeden Fall eine individuelle Betrachtung, die auch manchmal überraschende und unerwartete (aber im Nachhinein immer erklärbare) Resultate produzieren kann.

Was Investments in Gold betrifft bin ich eher skeptisch, habe aber noch kein abschließendes Urteil gefällt. Gold hat auch zuletzt im Ukraine-Krieg wieder antizyklisch funktioniert, was im Falle der Entnahme durchaus Vorteile bringt. Für den Vermögensaufbau empfehle ich Gold nicht.

PS: Die 4.041 Euro entsprechen ja sogar einer stattlichen 4.85% Sichere Entnahme Rate auf den Anlagebetrag von 1 Mio – oder habe die Zahlen falsch interpretiert?

Hi Georg

super interessanter Artikel, danke dafür! Und danke, dass du einen heute solch unrealistisch optimistischen Rentenfaktor von 42 zum Vergleich herangezogen hast, sonst wäre es wahrscheinlich sehr langweilig gewesen!

Bei meiner mittlerweile stillgelegten Rürup und Riester liegt er bei Verrentungsstart mit 60 bei 26, mit 65 bei 29 und mit 67 bei 33.

In Sachen Rentenprodukte vs. Entnahmeplan gibt es bestimmt noch sehr viel Potential für weitere Cases.

Bei meiner bAV und DC habe ich neben der Verrentung und Einmalzahlung auch die Möglichkeit in 10 oder 12 Jahresraten auszahlen zu lassen.

Hierzu fände ich folgende Untersuchungen spannend:

Bei beiden Betrachtungen ist wohl die Besteuerung sehr individuell. Es müssten halt Annahmen getroffen werden.

Hi Niklas, ich muss an der Stelle aber auch noch mal betonen, dass der Vergleich auch deshalb zu Gunsten der Entnahme ausfällt, da wir hier auf die Inflationsanpassung verzichtet haben. Mit Inflationsanpassung wäre dies nicht möglich gewesen. Die Ergebnisse sind daher nicht mit den sonstigen Blogbeiträgen zum Thema Entnahmestrategien vergleichbar. Der von Dir vorgeschlagene Vergleich ist wirklich interessant. Sollte sich die Gelegenheit ergeben, dann stelle ich die Ergebnisse gerne hier vor.

Hallo Georg,

ich lese noch nicht so lange mit. Muss man von den monatlichen Beträgen noch die Kapitalertragssteuer abziehen?

Freunliche Grüße

Inge M.

Hallo Inge, in diesem Artikel wurden, anders als bei den übrigen Fallstudien, keine Steuern und Sozialabgaben berücksichtigt.

Hi Georg,

wirklich tolle Analyse – besten Dank dafür.

Wie würde sich die Analyse bei einer „normalen“ Besteuerung (Teilfreistellung und Abgeltungssteuer) auswirken und nicht mittels GmbH und Verlustvortrag?

Viele Grüße

Benjamin

Hi Benjamin, das Thema Steuern wurde hier aussen vor gelassen, da beide Alternativen diesbezüglich identisch sind. Sowohl Zahlungen aus der RV als auch Entnahmen aus dem Depot der GmbH unterliegen der Einkommensteuer. Um den sich daraus ergebenden Abzug zu bestimmen müssen auch weitere einkommensteuerpflichtige Eingänge berücksichtigt werden. Man kann die Frage also nur individuell und nicht pauschal beantworten.