In meinem vorletzten Artikel zum Thema Sequence of Return Risk haben wir gesehen, dass es während der Entnahmephase wichtig ist einen Abschlag auf die tatsächliche Rendite vorzunehmen. Andernfalls besteht im Falle unterdurchschnittlicher Renditen zu Beginn der Entnahmephase die Gefahr das eigene Portfolio zu stark zu entsparen, was letztendlich zu einer vorzeitigen Pleite führen kann. Der extreme, mir bekannte Fall ist die 60-jährige Entnahme aus einem 100%igen Aktienportfolio mit einer Weltwirtschaftskrise mit 90% Kurseinbruch unmittelbar zum Start der Entnahmephase wie im Jahr 1929. Wer dieses historische Ereignis meistern will, der darf nur 2,6% plus jährliche Inflationsanpassung entnehmen. In den 60 Jahren von September 1929 bis September 1989 lag die nominale Rendite bei ca. 8,9%, der erforderliche Sicherheitsabschlag ist also relativ hoch.

Allgemein gilt es zwischen Sicherheit und Höhe der Entnahmen abzuwägen. Wer im Ruhestand keine Pleite fürchten möchte, darf nur wenig entnehmen und wird aller Wahrscheinlichkeit unter seinen Möglichkeiten bleiben. Mit dem heutigen Artikel präsentieren ich eine Möglichkeit innerhalb dieses Trade-offs ein Optimum zu finden: geringe Pleitegefahr bei gleichzeitig möglichst hohen Entnahmen. Ich nenne diesen Strategie-Zusatz „Progressives Entnehmen“ und plane davon auch im Rahmen meiner persönlichen Entnahmestrategie Gebrauch zu machen. Vielleicht ist diese Technik auch für dich interessant! Am Ende des Artikels stelle ich außerdem ein Excel-Tool zum Download bereit, mit dem sich alle Berechnungen aus diesem Artikel nachvollziehen lassen.

Wie funktioniert progressives Entnehmen?

Bevor wir uns an die Details machen werde ich vorab am Beispiel der 4%-Regel das zugrundeliegende Prinzip beschreiben. Bei der 4%-Regel wird zu Beginn der Entnahmephase die Höhe des Portfoliowerts festgestellt. Anschließend wird der Wert mit 4% multipliziert und so der jährliche Entnahmebetrag ermittelt. Ab diesem Moment ist der reale jährliche Entnahmebetrag in Stein gemeißelt. Der tatsächliche Entnahmebetrag wird zwar jedes Jahr um die Inflation angepasst, aus realer, inflationsbereinigter Sicht ändert sich dieser aber nicht mehr. Für alle weiterführenden Betrachtungen in diesem Artikel interessiert uns nur der reale, konstante Entnahmebetrag.

Stellen wir uns vor, die Aktienkurse sind im ersten Jahr der Entnahmephase real um 10% gestiegen und du bist mit 1 Mio. Euro in die Entnahmephase gestartet. Du hast gemäß der 4%- Regel zu Beginn des ersten Jahres 40.000 Euro entnommen, die verbleibenden 960.000 Euro sind 1 Jahr später real 960.000 x 1,1 = 1.056.000 Euro wert. In der klassischen Variante der 4%-Regel würdest du zu Beginn von Jahr 2 wieder real 40.000 Euro entnehmen.

Beim progressiven Entnehmen hingegen führst du zunächst eine Prüfung durch. Ist der aktuelle, reale Portfoliowert multipliziert mit 4% im Ergebnis höher als 40.000 Euro, dann erhöht sich der jährliche, reale Entnahmebetrag auf diesen neuen Wert. In unserem Beispiel würde die reale Entnahme pro Jahr auf 4% x 1.056.000 Euro = 42.240 Euro ansteigen.

Wäre das Ergebnis geringer als 40.000, dann ändert sich nichts, d.h. du entnimmst auch am Anfang von Jahr 2 wieder real 40.000 Euro. Der Entnahmebetrag kann im Zeitablauf also nur steigen und niemals sinken.

Progressives Entnehmen verlangt eine absolut sichere Entnahmerate

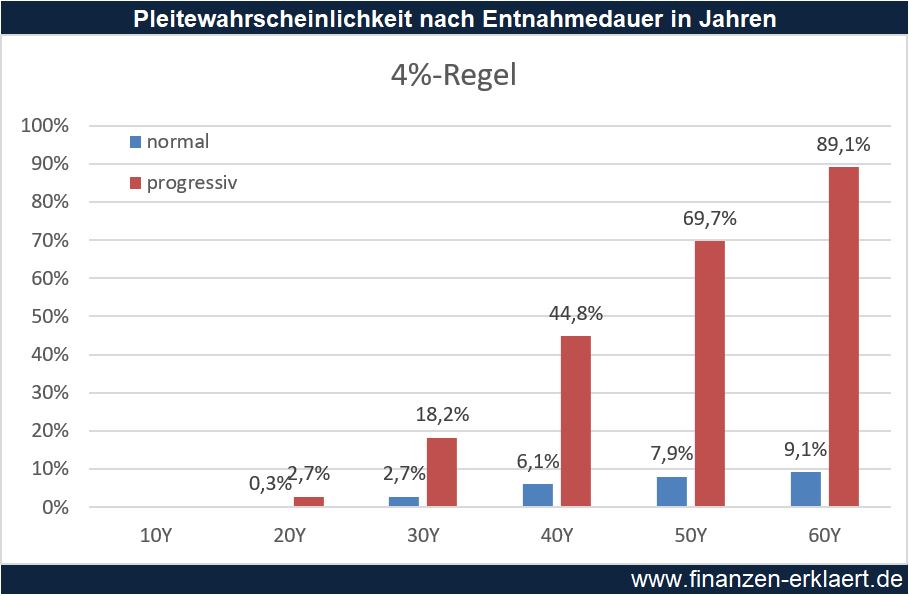

Durch progressives Entnehmen steigt die Pleite-Gefahr der 4%-Regel erheblich. Voraussetzung für die erfolgreiche Anwendung des progressiven Entnehmens ist eine absolut sichere Entnahmerate, z.B. die eingangs erwähnten 2,6%. Die 4%-Regel ist nicht sicher, wie in diesem Artikel dargestellt, und eignet sich daher überhaupt nicht für das progressive Entnehmen. Die folgende Grafik zeigt die Pleitewahrscheinlichkeit der 4%-Regel für verschiedene Längen von Entnahmephasen sowohl für die klassische als auch die progressive Variante.

An dieser Stelle zunächst die obligatorischen Angaben des den Berechnungen zugrunde liegenden Zahlenmaterials: alle Rechnungen basieren auf dem realen S&P Total Return Index von 1881 bis Mitte 2020. Die Marktdaten stammen von der Homepage von Prof. Robert Shiller und können hier gratis heruntergeladen werden.

Schon bei 30 Jahren steigt die Pleitewahrscheinlichkeit der 4%-Regel durch progressives Entnehmen von 2,7% auf 18,2%, was völlig inakzeptabel ist. Würde man stattdessen mit einer 2,6%-Regel arbeiten, dann läge die Pleitewahrscheinlichkeit unabhängig von der Länge der Entnahmephase immer bei 0%. Durch das progressive Entnehmen wird eine grundsätzliche Pleitegefahr deutlich gesteigert. Besteht dagegen keinerlei Pleitegefahr, wie z.B. bei der 2,6%-Regel, dann gibt es auch nichts zu steigern, die Pleitewahrscheinlichkeit bleibt also auch mit progressivem Entnehmen bei 0%.

Der deutliche Vorteil der progressiven Entnahme ist jedoch das Abschöpfen aller Kursgewinne, ohne das Verlustrisiko zu vernachlässigen. Deshalb ist es so wichtig diese Vorgehensweise nur mit einer absolut sicheren Entnahmerate zu kombinieren.

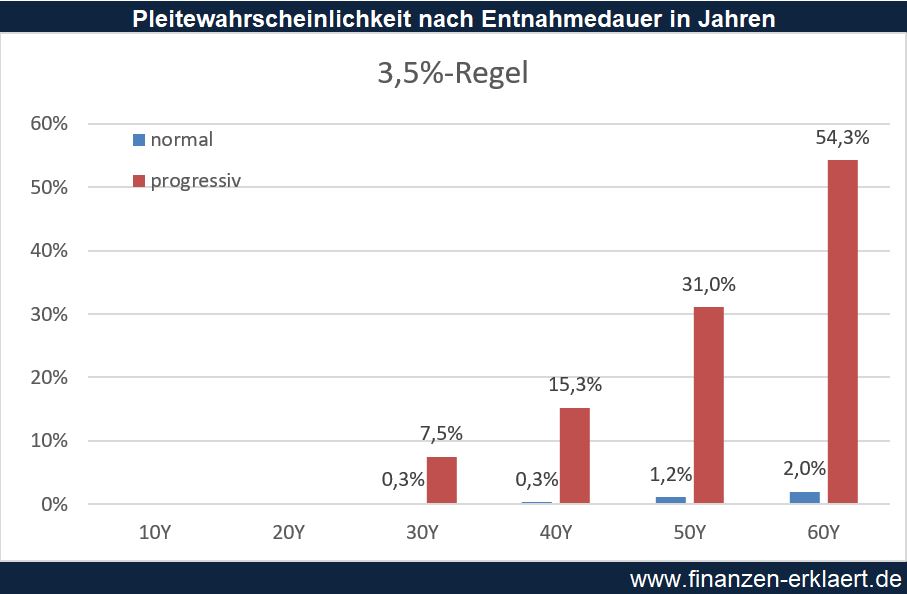

An dieser Stelle ist es noch interessant zu betrachten, wie sich das progressive Entnehmen auf eine 3%-Regel und eine 3,5%-Regel auswirkt.

Auch hier beobachten wir wieder einen deutlichen Anstieg der Pleitegefahr durch das progressive Entnehmen. Für den 30-jährigen Zeitraum kann man beispielsweise mit einer Entnahmerate von 3% durchaus so verfahren.

Progressives Entnehmen und die CAPE-Strategie in Kombination

Durch meinen Blog befasse ich mich intensiver mit dem Thema Entnahmestrategien als ich es wahrscheinlich ohne tun würde. Und die Mühen haben sich bisher gelohnt. Eine Frucht der Arbeit ist die in diesem Artikel vorgestellte CAPE-Strategie. Inzwischen ist bei meiner Frau und mir die Entscheidung gefallen, dass diese Strategie in Verbindung mit dem progressiven Entnehmen die zu unserem Lebensentwurf passende Strategie ist. Wieso dem so ist will ich im folgenden gerne erläutern. Vorab kurz zu Erinnerung: bei der CAPE-Strategie wird die Entnahmerate zu Beginn der Entnahmephase durch die Formel 16% / Wurzel (CAPE) ermittelt, wobei die 16% im Zähler maßgeblich für die Höhe der Entnahmen und die Pleitegefahr sind. Durch die Berücksichtigung des CAPE Ratio passt sich die Entnahmerate der aktuellen Marktbewertung an, was im Vergleich zu einer statischen x%-Regel bessere Ergebnisse verspricht.

Um alles noch einmal final zu prüfen habe ich eine umfangreiche Studie durchgeführt. Konkret geht es darum zu ermitteln, welchen Wert wir im Zähler einsetzen und mit welchem Vorteil wir durch das progressive Entnehmen rechnen dürfen. Dazu habe ich zunächst die Pleitewahrscheinlichkeit für verschiedene Werte im Zähler ermittelt. Anschließend berechne ich mit dem für uns optimalen Wert die Höhe der erwarteten, realen Entnahmen und das erwartete, reale Endkapital und vergleiche die Ergebnisse mit der klassischen Variante, d.h. ohne progressives Entnehmen.

Das progressive Entnehmen mit der CAPE Strategie funktioniert im Prinzip genauso wie oben am Beispiel der 4% Regel dargestellt. Zusätzlich wird in dieser Variante aber auch die Entnahmerate in Abhängigkeit vom aktuellen CAPE-Ratio regelmäßig neu bestimmt. Nur wenn das Produkt aus realem Portfoliowert und aktueller Entnahmerate zu einem höheren Entnahmebetrag führt, wird die Entnahme dauerhaft auf das neue Niveau angehoben.

Beispiel: Das CAPE Ratio liegt bei 16, das Startvermögen liegt bei 1 Mio. Euro. Gemäß der CAPE-Regel entnimmst du 16% / Wurzel (16) = 4% = 40.000 Euro zu Beginn von Jahr 1. Ein Jahr später ist der reale Wert deines Portfolios um 10% gestiegen, unter Berücksichtigung der vorausgegangenen Entnahme beträgt der Wert deines Portfolios jetzt 1.056.000. Das CAPE ist in der Zwischenzeit auf 18 gestiegen, die neue Entnahmerate liegt daher bei 16% / Wurzel (18) = 3,77%. Angewandt auf den neuen Portfoliowert ergibt sich ein aktualisierter jährlicher Entnahmebetrag von 39.811,20 Euro. Da dieser Wert unterhalb von den ursprünglichen 40.000 Euro liegt, änderst du den Entnahmebetrag nicht. Wäre das CAPE dagegen auf nur 17 gestiegen, läge die neue Entnahmerate bei 16% / Wurzel (17) = 3,88% und der neue Entnahmebetrag bei 40.972,80. Da der neue Entnahmebetrag höher als der alte Betrag ist, entnimmst du ab jetzt den höheren Betrag.

Damit im Folgenden auch alles stimmig und sauber ist, verwende ich auch hier den bereits oben erwähnten Datensatz von Robert Shiller. Dieser enthält neben dem S&P 500 TR Index auch das CAPE Ratio. Ich bin davon überzeugt, dass die Daten von sehr hoher Qualität sind und habe daher großes Vertrauen in die Ergebnisse. Der verwendete Datensatz enthält auch die verheerende Weltwirtschaftskrise von 1929, so dass unsere darauf aufbauende Entnahmestrategie wirklich wasserdicht sein sollte. Zu guter Letzt veröffentliche ich die Datei mit den Berechnungen am Ende des Artikels. So besteht zumindest die Chance, dass ein interessierter Leser die Datei betrachtet und mich im Falle eines Fehlers informiert.

Unsere optimale CAPE-Regel für das progressive Entnehmen

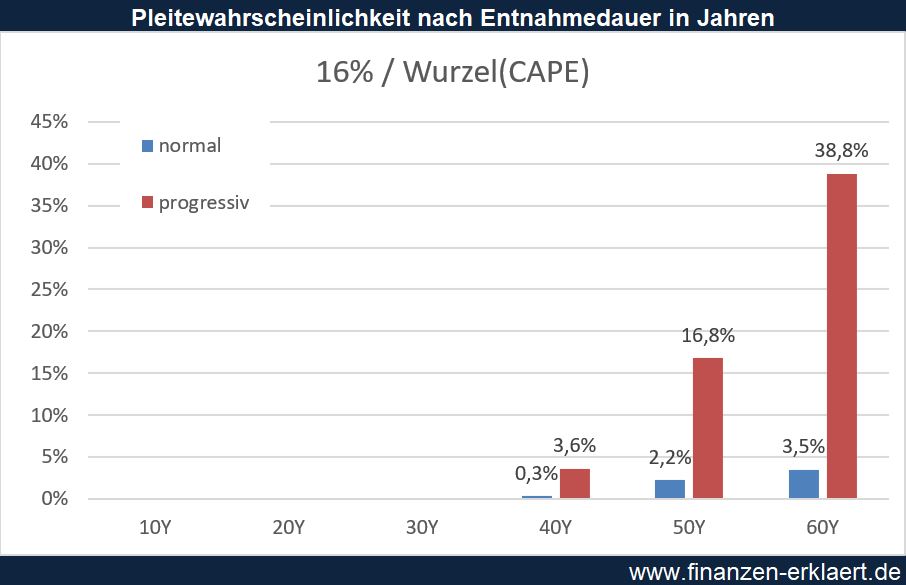

Gemäß der Studie komme ich zu dem Ergebnis, dass ein Wert von 15% im Zähler für Laufzeiten bis 60 Jahre eine Pleitewahrscheinlichkeit von 0% aufweist. Sobald man jedoch einen höheren Wert im Zähler einsetzt steigt die Pleitegefahr durch das progressive Entnehmen bei den längeren Laufzeiten signifikant an. Die folgenden beiden Grafiken zeigen die Ergebnisse für einen Zähler von 16% und 17%:

Mit 16% im Zähler besteht nur bis maximal 40 Jahre eine akzeptable Pleitegefahr, mit 17% sind sogar nur noch 30 Jahre entspannter Ruhestand möglich. Da wir aktuell 40 Jahre bzw. 39 Jahre jung sind und wir auch das Langlebigkeitsrisiko absichern wollen, kommen für uns zum Start nur die 15% in Frage. Der durchschnittlichen Wurzel (CAPE)-Wert der letzten 140 Jahre liegt übrigens bei 4,05, und der durchschnittliche Start-Wert für die Entnahmerate in unserer Strategie damit bei 15% / 4,05 = 3,7%. Aktuell liegt das CAPE Ratio in den meisten Regionen der Welt im Vergleich aber deutlich oberhalb des historischen Durchschnitts.

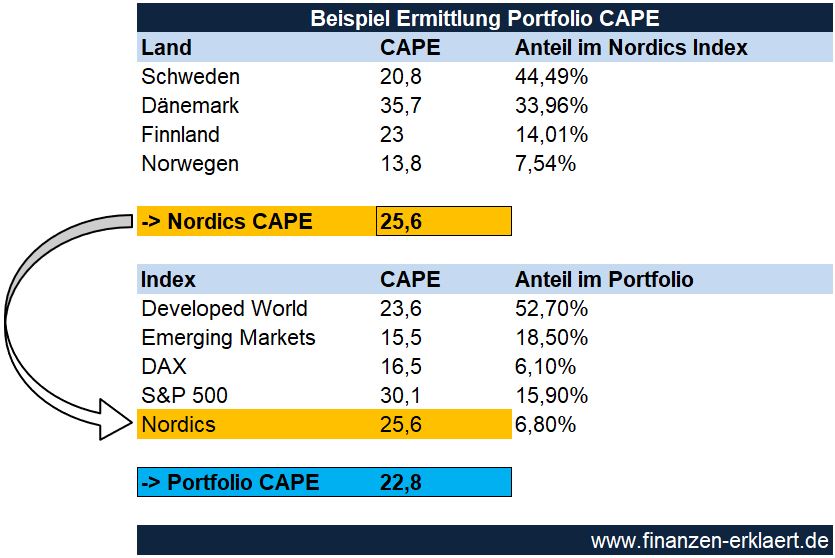

Für unser eigenes Portfolio liegt das Portfolio-CAPE gemäß folgender Rechnung derzeit bei 22,8.

Die einzelnen CAPE Werte habe ich der Seite des Assetmanagers Starcapital entnommen, für den MSCI Nordics ETF musste ich zuerst auf Basis der Gewichte der einzelnen Länder das Index CAPE errechnen.

Wir würden per heute also mit einer Entnahmerate von 3,14% starten. Quasi Pi-FI 😊 Ohne die zusätzliche Information der Marktbewertung müssten wir uns beim progressiven Entnehmen für die historisch gesehen unfehlbaren 2,6% entscheiden. Die CAPE Strategie stiftet also einen echten Zusatznutzen.

Im Alter von 60, also in ca. 20 Jahren, wenn die Länge der geplanten Entnahmephase nur noch 40 Jahre beträgt, soll der Wert im Zähler auf 16% steigen. Die Pleitegefahr liegt dann bei 3,6%, was für uns ok ist, denn ab 67 kommt die staatliche Rente und ein etwas betriebliche Altersvorsorge hinzu, so dass ab dann ca. 1/3 des monatlichen Entnahmebetrags nicht mehr dem Depot entnommen werden muss. Mit 70 Jahren könnte der Faktor sogar auf 17% erhöht werden.

Welchen Vorteil dürfen wir durch das progressive Entnehmen erwarten?

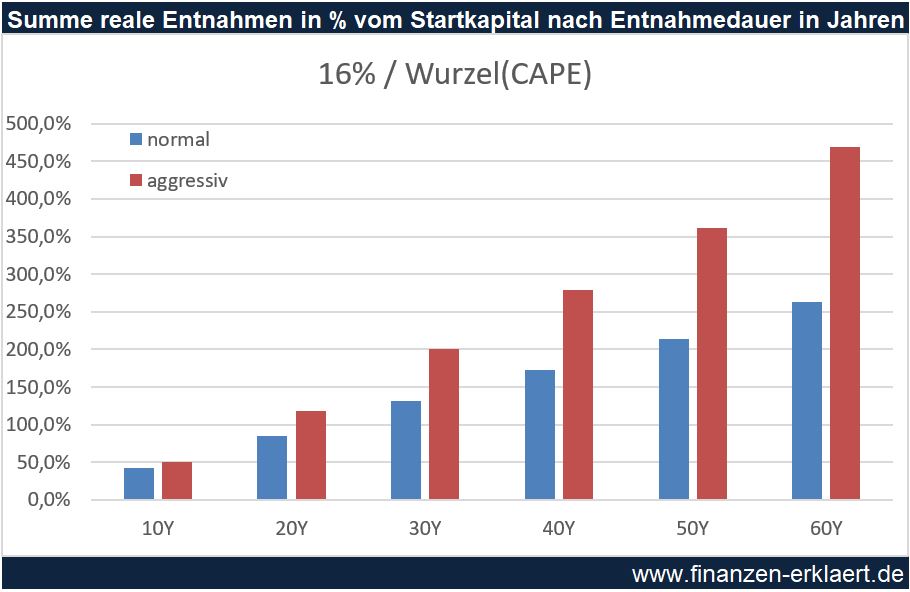

Kommen wir nun zum letzten Teil des Artikels, der Gegenüberstellung der Entnahmeleistung. Zuerst vergleichen wir die Summe der realen Entnahmen für die progressive und normale Variante über unterschiedlich lange Entnahmeperioden. Für die nachfolgenden Berechnungen haben ich einen durchschnittlichen Zählerwert von 16% angenommen, die Ergebnisse sind dabei in Prozent vom Startportfolio ausgedrückt und zeigen den Mittelwert aller historischen Simulationen:

Man sieht deutlich, dass das progressive Entnehmen für alle Zeiträume zu signifikant höheren Entnahmen führt. Bereits nach 20 Jahren dürfen wir erwarten unser ursprüngliches Start-Kapital einmal vollständig entnommen zu haben, was einer durchschnittlichen Entnahmerate von 5% entspricht. Durch das progressive Entnehmen erreichen wir also eine deutliche Optimierung des Trade-Offs zwischen Sicherheit und Entnahmebetrag.

Was bleibt am Ende für unseren Sohn übrig?

Da wir auch unseren Nachwuchs gut abgesichert wissen wollen, stellt sich natürlich auch die Frage was für unseren Sohn am Ende übrigbleibt, nachdem das Portfolio progressiv geplündert wurde. Auch hier habe ich wieder eine Gegenüberstellung beider Alternativen durchgeführt und die realen Portfolio-Endwerte für verschiedene Zeiträume verglichen:

Das progressive Entnehmen führt klar zu einem geringeren Endvermögen, was nachvollziehbar ist, denn die Summe der vorausgehenden Entnahmen ist deutlich höher. Der Unterschied fällt umso größer aus, je länger die Entnahmephase andauert. Wer sich für eine klassische Entnahmestrategie ohne Anpassung nach oben entscheidet entnimmt ineffizient. Das Resultat ist ein hoher erwarteter Endwert. In der Variante progressives Entnehmen darf bei Anwendung der CAPE Strategie unabhängig von der Länge der Entnahmephase erwartet werden, dass das ursprüngliche Portfolio erhalten bleibt. Denn mit dieser Strategie werden die zukünftigen Gewinne zuverlässig abgeschöpft. Unser Sohn wird also aller Wahrscheinlichkeit nach später einmal unser Startportfolio erben, und zwar in realen Zahlen! Das heißt, auch wenn er nicht die Möglichkeit hat selbst ein Vermögen aufzubauen, müssen wir uns keine Sorgen machen, dass der Junior später finanziell unter die Räder gerät. Dieser Aspekt ist neben der Höhe der gesamten Entnahmen für uns ebenfalls von Bedeutung.

Fazit

Die Kombination aus CAPE Strategie und progressivem Entnehmen erscheint uns als die ideale Entnahmestrategie. Sollte es kurz vor dem Start der Entnahmephase zu einem Kurseinbruch an den Aktienmärkten kommen, wird die CAPE Strategie durch den Einbezug der Marktbewertung den Schaden abmildern und trotzdem relativ hohe Entnahmen zulassen. Gleichzeitig wissen wir, welchen Betrag unsere Entnahme niemals unterschreiten wird, was uns im Vergleich zu anderen CAPE-Strategien, bei denen die Entnahmebeträge im Zeitablauf auch unter den Startwert fallen können, Planungssicherheit gibt. Der reale Entnahmebetrag wird im Zeitablauf durch das progressive Entnehmen steigen, was perfekt in unser Konzept passt. Denn wir planen nicht aufzuhören Geld zu verdienen, unser gemeinsames Erwerbseinkommen wird aber zukünftig nicht mehr so hoch sein müssen wie heute. So können wir die Lücke zum gewünschten Zielbetrag in den ersten Jahren schließen und die Entnahmen aus dem Portfolio gleichzeitig sukzessive hochfahren.

Hier noch wie versprochen der Link zum Excel mit dem ich die Berechnungen durchgeführt habe. Viel Spaß beim Ausprobieren, eventuelle Fragen bitte in die Kommentare.

Coole Strategie und super erklärt mit den Beispielrechnungen 👍🏻

Auf jeden Fall, aber wie gesagt auch riskant, durch das ständige Anpassen nach oben wird das Sequence of Return Risk extrem herausgefordert. Daher unbedingt nur mit sehr konservativer Entnahmerate zu empfehlen. Die Strategie enthält aber einen Risikopuffer, darauf werde ich in meinem nächsten Artikel eingehen.

Die Strategie eignet sich aus meiner Sicht insbesondere dann, wenn man plant nicht komplett aufzuhören sondern, zB auf Teilzeit geht oder einen neuen Job mit weniger verdienst starten will. Im Zeitablauf wächst der Entnahmebetrag immer weiter an bis irgendwann vollständig auf zusätzliches Einkommen verzichtet werden kann.

Als zusätzliche Risikoreduktion könnte man auch beschliessen die Anpassungen auszusetzen sobald der gewünschte Zielbetrag erreicht ist.

Hey Georg,

dieser Beitrag ist wirklich großartig. So viel Engagement und Mehrwert! Vielen Dank für die detaillierten Ausführungen und Beispielrechnungen.

Vier Fragen:

1. Weißt Du, wie oft die CAPE Zahlen von Starcapital aktualisiert und publiziert werden? Das letzte Mal per 31.07.20. Frage also konkret jährlich, quartalsweise oder monatlich?

2. Passt ihr eure Entnahme dementsprechend auf die aktuellen CAPE Werte an oder rechnet ihr mit den Werten zum Stichtag?

Gerade durch den Corona Crash sind die CAPE Werte im März und April deutlich zurückgekommen. Somit wäre die Auszahlung größer, der aktuelle Depotwert natürlich deutlich geringer, was sich dann ja wieder ausgleichen würde bei monatlicher Betrachtung.

3. In unserer Assetallocation befinden sich auch Small Cap ETFs auf europäische und US-amerikanische Indizes. Weißt Du vielleicht, ob für diese Märkte auch qualitativ gute CAPE Werte verfügbar sind und publiziert werden?

4. Wie sieht es mit Ausschüttungen aus bei ausschüttenden ETFs aus? Diese erhöhen auf der einen Seite (unterjährig, vielleicht mehrfach – halbjährlich oder quartalsweise) den Entnahmetopf, schmälern andererseits (unterjährig zum Ex-Tag) auch den ETF- und damit Portfoliowert. Wie korrigierst Du diesen Punkt? Vielleicht aber auch für euch unerheblich, solltet ihr mit Thessaurieren anlegen.

Herzliche Grüße,

Pete

Hi Pete,

Danke für dein Feedback! Freut mich zu hören, dass das Thema Entnahmestrategien für dich interessant ist. In Deutschland ist die Gruppe der Interessierten im Vergleich zu den USA noch relativ klein, aber das wird sich hoffentlich in den nächsten Jahren ändern!

Zu deinen Fragen:

1. Starcapital aktualisiert die Daten derzeit monatlich, und der US Wert stimmt auch mit den Werten von Robert Shiller überein, was für mich eine kleiner Qualitäts-Check ist. Die mangelhafte Verfügbarkeit qualitativ hochwertiger CAPE Daten ist im Moment noch das grösste Problem bei den CAPE Strategien. Selbst im den USA schaut man für alles andere als den US Markt auf die Seite von Starcapital. Derzeit ist der Kreis derjenigen, die sich für solche Kennzahlen interessieren, vermutlich noch recht klein. Ich hoffe dass sich das ändert und das Angebot an Daten in Zukunft noch breiter wird. Frei nach dem Motto: Angebot folgt Nachfrage.

2. In meiner Kalkulation wird der Entnahmebetrag monatlich überprüft, und passt sich nur an falls der neue Entnahmebetrag höher als der alte ist. Das ist quasi das Kernelement des progressiven Entnehmens im gegensatz zu „klassischen“ CAPE-Strategien kann der Entnahmebetrag niemals unter das ursprüngliche bzw. aktuelle Niveau fallen.

3. Ausser der Seite von Starcapital und der Homepage von Robert Shiller sind mir derzeit leider keine Quellen bekannt.

4. Bei Ausschüttungen nimmst du dir einfach den Teil, den du sowieso entnehmen wolltest, und legst den Rest wieder an.

Schöne Grüße, Georg

Herzlichen Dank für Deine prompte Rückmeldung mit Antwort auf meine Fragen, Georg. Ihr seid schon am Punkt der Entnahme angekommen? Wow! Gratulation. BG Pete

Moin Pete,

grundsätzliche Bereitschaft und tatsächliche Umsetzung sind noch mal zwei verschiedene Dinge. Wir mögen beide unsere Jobs und unterliegen dem “One more year Syndrom” https://www.theretirementmanifesto.com/the-one-more-year-syndrome/ Ich glaube man darf den Nutzen der Arbeit neben den monetären Aspekten nicht unterschätzen (Kollegen, Erfolge einfahren, etc). Irgendeiner Tätigkeit werde ich vermutlich immer nachgehen, mittelfristig reizt mich die Selbstständigkeit ohne Druck, d.h. sollte ich finanziell nicht erfolgreich sein, dann wäre dies nicht existenzgefährdend.

Das Thema “vom eigenen Vermögen leben” ist aus meiner Sicht vor dem Hintergrund der zunehmenden Altersarmut höchst relevant. Aktuell befassen sich immer mehr Menschen in Deutschland mit dem Thema Vermögen aufbauen, was schon mal gut ist. Aber was kommt danach? Das Geld in die Rentenkasse einzahlen oder einer Versicherung überlassen? Oder eine Dividendenstrategie (schon besser)? Ich glaube man sollte dem Thema Entsparen genauso viel Aufmerksamkeit schenken wie dem Vermögensaufbau und nichts liegen lassen, sondern das maximal Mögliche aus dem eigenen Vermögen herausholen. Nicht nur vor dem Hintergrund eines Early Retirements, sondern auch im Rahmen einer zusätzlichen Altersvorsorge. Wenn ich hierzu einen Beitrag leisten kann dann wäre das toll.

Gruß, Georg

Vielen Dank fuer den Klasse Blog-Beitrag, Georg.

Wir hatten ja schon die Diskussion (https://www.finanzen-erklaert.de/entnahmestrategien-optimieren-bessere-rente-dank-cape-ratio/), in wie weit anstatt das CAPE zu nehmen, einfach mit dem Abstand vom aktuellen Kursindexwert zu einem (welchen? 3?-10? Jahre) gleitenden Durchschnitt (SMA? oder besser EMA?) in einer Entnahmeformel zu rechnen?

Du hattest das ja auch schon mal kurz angeschaut.

Wie koennte eine Formel unter Einbeziehung dieses Abstandes fuer eine SWR incl Progressiver Entnahme aussehen?

LG & schoene Woche

Joerg

Hi Jörg,

wir hatten das Thema bereits diskutiert, und ich gebe dir Recht, hier besteht noch Forschungsbedarf. Alleine um die Abhängigkeit vom CAPE zu lösen, welches derzeit leider noch nicht ausreichend sicher verfügbar ist. Von daher ist deine Idee die zukünftige Entnahme von der eigenen Preishistorie abhängig zu machen wirklich gut.

Meiner Kenntnis nach gibt es derzeit keine andere Kennzahl die besser geeignet ist zukünftige Aktienmarktrendite zu prognostizieren als das CAPE Ratio. Wir hatten im bilateralen Austausch festgestellt, dass wir mit einer 25-jährigen Kurshistorie eine alternative Kennzahl ableiten können, die den gleichen Erklärungsgehalt liefert. Das CAPE benötigt dagegen nur 10 Jahre Historie.

Das lässt sich bestimmt noch weiter optimieren und ich möchte mir das auf jeden Fall angucken, alleine um vorbereitet zu sein falls irgendwann mal die Seite von Starcapital verschwindet. Schließlich wollen wir ja alle unabhängig sein 🙂

Kennst du eine öffentliche Quelle von der sich die historischen Preise der populären Indizes beziehen lassen?

Gruß, Georg

Danke, Georg,

nein, Quellen hist. Preise der pop. Indizes weiss ich keine (ausser msci.com wie schon gepostet).

Danke fuer die Daten in der xlsx. Habe ein bisschen damit herumgespielt. Am meisten bringt halt ein Cash-Puffer, der dann (nur) in den kursnegativen Monaten aufgeknabbert wird (without replenishing). Schon mit 12,5% zusaetzl. Cash-Puffer ab Entnahmestart kommt man mit 3,5% Anfangs-Entnahme ganz gut durch, selbst die schwierige 1929-Start-Kohorte (allerdings sind die Daten in der xlsx ohne Kosten und Steuern).

Auch die 2000-Start-Kohorte im MSCI ACWI IMI EUR NET incl. dtsch Inflation sieht mit 3,5% Entnahme und 12,5% Start-Cash-Puffer OK aus (50y). (Ich schaue mir aber nur Zeitraeume mit 40-45y Entspardauer an und rechne mit Quartalen statt mit Monaten, weil ich nicht vorhabe oefters als 4x im Jahr zu entnehmen).

Fuer die Anfangsentscheidung: „sind wir gerade ueberbewertet? (3,5% Start), unterbewertet? (4,5%) oder normalbewertet? (4,0%)“, scheint mir der 3yGD (36mGD) des ACWI-Index auszureichen (statt CAPE). So vermeidet man die groessten Berge und Taeler und danach muss man ohnehin auf Sicht fahren.

Falls das Depot davonrennt: 3,5% als Floor (Mindestentnahme) scheint mir ein gutes Konzept (also in jedem Quartal schauen, ob die tatsaechliche Entnahme mindestens 3,5% vom Rest-Kapital betraegt, wenn nicht, darauf erhoehen, [ratcheting up]).

LG Joerg

die (50y) sind verrutscht, sie gehoeren natuerlich zur 1929er S&P500-like Kohorte (im ACWI haben wir ja noch keine so lange Historie)

Was meinst du mit verrutscht? Ist in meinem Excel ein Fehler?

Nee, bei mir:

„Schon mit 12,5% zusaetzl. Cash-Puffer ab Entnahmestart kommt man mit 3,5% Anfangs-Entnahme ganz gut durch (50y), selbst die schwierige 1929-Start-Kohorte (allerdings sind die Daten in der xlsx ohne Kosten und Steuern).“

Cash-Puffer reicht bis 1937 und Pleite tritt ein 1979 (also dauert 50y).

LG Joerg

Hi Joerg,

ohne stabile Datenquelle die jeder einsehen kann bringt das nichts, weil ein wichtiger Formel Input fehlt.

Für das progressive Entnehmen / ratching up muss die Entnahmerate wirklich sicher sein, sonst wird eine Pleite geradezu provoziert. Pauschale 3,5% wären mir persönlich viel zu gefährlich, siehe Chart oben im Artikel.

Zum Thema optimale Entnahmefrequenz bereite ich gerade einen Artikel vor, die Berechnungen sind schon fertig, muss nur noch bissl texten. Die Frequenz hat einen signifikanten Einfluss auf die sichere Entnahmerate!

Gruß, Georg

Hallo Joerg,

du schreibst „Am meisten bringt halt ein Cash-Puffer, der dann (nur) in den kursnegativen Monaten aufgeknabbert wird (without replenishing). Schon mit 12,5% zusaetzl. Cash-Puffer ab Entnahmestart kommt man mit 3,5% Anfangs-Entnahme ganz gut durch […]“.

Die 3,5% entnahme gehen ja immer von einem 100% Aktienportfolio aus. Wenn ich aber sowieso schon ein Portfolio aus Aktien und Cash/Anleihen habe (z.B. „deine“ 12,5% sicherer Anteil), kann ich dann nicht einfach 3,5%/1,125=3,11% sichere Entnahme für dieses gemischte Portfolio nehmen und ganz normal über die Entnahme rebalancen? Oder kann meine Entnahme sogar höher sein, weil ja ein geringerer Anteil dem SoRR unterliegt? Allerdings ist die historische Langfristrendite auch geringer, diese Effekte heben sich vermutlich bestenfalls auf.

@Georg

Danke für das bereitstellen der Excel Datei, ich hatte bisher nicht die Muße, mir sowas selber zu basteln. Ich freue mich schon darauf, hier etwas rumspielen zu können.

Hi Timo,

ja, etwas korrekt (also zum Entnahmezeitpunkt [3,5%/1,125=3,11%] korrekt, davor und danach kann sein, aber muss nicht bzw abweichend davon).

Mein Ziel ist es, eine max. hohe Aktienquote ueber eine max. lange Zeit zu fahren, moeglichst ohne unterwegs zu darben und zu vererben/stiften/spenden (dynastisches Denken).

Ein Depot mit 80/20 hat sicher einen geringeren Rendite-Erwartungswert ueber lange Perioden seit den letzten 10 und fuer die naechsten 5?10?+? Jahre? Da traue ich den historischen Daten wenig (waren andere Verhaeltnisse).

Karsten (earlyretirementnow.com) rechnet mit 80%/20% Aktien/Cash/Bonds oder aehnl. mit jaehrl. Rebalancing zB

in dieser Folge 25 https://earlyretirementnow.com/2018/05/23/the-ultimate-guide-to-safe-withdrawal-rates-part-25-more-flexibility-myths/ und erwaehnt ein Cash-Zelt positiv ab: „Updates on the rules suggested by readers“

Ich habe das so ausgedrueckt (100%Aktien + x%Cash) aus der Entstehung heraus:

– Nahezu 100% Aktien (ausser Notgroschen) im liquiden Vermoegen in fast der gesamten Ansparphase

– dann auf den Entsparbeginn hin einen Cash-Puffer ansparen/(teil)umwandeln je nach (strl)Situation (linke Zeltseite)

– durch Messung des Abstandes des Depotwertes vom 36-Monat-GDs des Depot-geeigneten Index (zB MSCI ACWI IMI EUR NET oder Lieblings-tETF) Entscheidung fuer eine Start Entnahme (3,5/4,0/4,5%) an der Zeltspitze treffen

– dann Entnahme starten (rechte Zeltseite) und in negativen Quartalen aus dem Cash-Puffer entnehmen, sonst aus dem tETF-Depot (ggfs komplexer: Nur wenn akt.Depotwert > 36mGD Depot-Index aus Depot entnehmen, sonst zuerst aus Cash)

Ausserdem ist durch die Wortwahl eine Abgrenzung von einem zB 80/20-Portfolio mit Rebalancing beabsichtigt (Cash-Bucket, Cash-Allocation).

Es ist ein Geld-Zelt (Cash-Tent). Ansparen nur auf den Entnahmezeitpunkt hin (Zelt-Spitze) und dann wieder Abschmelzung bis zum Boden des (ggfs asymetrischen) Dreieckszeltes (oder halt je nach Gusto ein etwas hoeheren Sicherheits-Cash-Bestand ueber dem „Zelt-Boden“?)

Der Phantasie sind keine Grenzen gesetzt … Verbesserungen?

LG Joerg

Hallo Georg,

erst einmal vielen Dank für deine Analysen zu diesem eigentlich entscheidenden Thema!

Kennst du die Ausarbeitungen zum Thema von Prof. Weber (Bevavioral Finance Group, Uni Mannheim)? Im Band 30 aus der Reihe „Forschung für die Praxis“ analysiert er ein paar Entnahmestrategien.

Die Datenbasis stellen 10.000 Kapitalmarktszenarien eines 30 jährigen Zeitraums dar. Diese wurden über eine Monte-Carlo-Simulation aus den Monatsrenditen „seines“ Weltportfolioansatzes (60% Aktien, BIP-gewichtet; 25% Renten; 15% Rohstoffe) zw. 1973 u. 2012 ermittelt.

Eine besonders interessante Entnahmestrategie basiert auf einer jährlich per Annuitätenformel ermittelten Entnahmerate mit EntnahmeObergrenze. Im Ergebnis reduziert sich das Pleiterisiko auf 0, was jedoch mit einer schwankenden Entnahmerate einhergeht.

Die Schwankung der Entnahmerate wird durch die gewählte Obergrenze und die Volatilität des Portfolios (also Portfoliostrategie und Diversifikation) beeinflusst.

Auf seiner Website kann man unter Tools die zugehörige Excel zum spielen runterladen.

VG, Julian

Hallo Julian,

vielen Dank für den Hinweis. Seine Bücher habe ich nicht gelesen, mir dafür aber mal ein Excel auf seiner Homepage angesehen das die besagten 10.000 Renditen enthält. Ich persönlich halte davon nicht so viel weil die Renditereihenfolgen zufällig bestimmt wurden und nicht die Marktrealität widerspiegeln. Renditen sind mehr als ein normalverteilter stochastischer Prozess. Menschliches Verhalten und seit einiger Zeit auch verstärkt die Interventionen der Wirtschaftspolitik haben einen massgeblichen Einfluss auf den Kursverlauf. Daher ist für mich das Mittel der Wahl die historische Simulation.

Bzgl der von dir angesprochenen Entnahmestrategie habe ich auch eine Meinung. Man kann zwar nie Pleite gehen, der Entnahmebetrag als das Produkt aus Portfoliowert und Entnahmerate kann aber sehr klein werden. So klein, dass es am Ende nicht mehr reicht. Das ist eine andere Form wie sich das Sequence of Return Risiko materialisieren kann.

Aber wie gesagt, ich kenne die Strategie nicht im Detail. Insgesamt würde ich aber sagen, dass das Thema Entnahmestrategien in diversen Blogs, davon fast alle aus den USA, wesentlich besser abgehandelt wird. In Deutschland handelt es sich noch um ein Nischenthema, was schade ist. Genau wie bei der Geldanlage mit ETFs lässt sich nämlich durch eine do-it-yourself Entnahmestrategie viel Geld sparen bzw. besser leben. Statt dessen vertrauen viele ihr Geld leider noch Versicherungen an, was quasi analog zu einem aktiv gemanagten Fonds während der Ansparphase ist.

Du kannst gerne mal seine “Formel” hier posten, dann denke ich über ein backtesting mit echten Daten nach.

Gruß, Georg

Hallo Georg,

ich hätte gedacht, dass durch die Simulation mittels Monte-Carlo-Simulation mehr bzw. deutlichere worst-case Szenarien berücksichtigt werden, wodurch die Datenbasis belastbarer/robuster wird. Aber Du hast Recht. Die Entnahmestrategie berücksichtigt nicht die Marktsituation bzw. Renditeerwartung. Was aber nicht ganz unproblematisch ist. Denn das Verhältnis von Renditeerwartung und CAPE ändert sich ja auch mit den äußeren Umständen (z.B. Notenbankpolitik). Eine Kombination wäre ggf. interessant.

Kann man deine Strategie auch so modifizieren, dass das Vermögen (zumindest nahezu) aufgebraucht wird?

VG, Julian

PS:

Seine Formel:

A=V_n * (((1+r)^T-1))*r)/(((1+r)^T)-1)

A = Entnahme (Annuität)

V_n = Vermögen Jahresanfang

r = erwartete Rendite (bei ihm immer 8%)

T= restlicher Planungshorizont

–> es ändert ishc eigentlich immer nur V_n (Vergögen zum Jahresanfang) und T (restlicher Planungshorizont = verbelibende Entnahmezeit)

Man müsste mal gucken wie hoch der maximum drawdown in seinen Daten ist, denn das bestimmt maßgeblich die Ergebnisse. In der historischen Simulation ist der maximum drawdown geprägt durch den Crash ab 1929 und beträgt nominal ca 85%. Es kann durchaus sein, dass Weber diesen Wert per Monte Carlo sogar zufällig übertrifft, muss man sich angucken.

Aber wie gesagt, Pleite oder nicht ist nicht das entscheidende Kriterium. Wenn am Ende nur noch 100 Euro im Portfolio sind bin ich zwar nicht pleite, aber leben kann man davon auch nicht mehr.

8% Renditeannahme pauschal gefällt mir gar nicht, die zukünftige Rendite sollte schon an die aktuelle Marktbewertung gekoppelt sein.

Ein Anpassung an die Restlaufzeit einzubauen finde ich dagegen eine gute Idee.

Zum Thema Relation von CAPE und zukünftiger Rendite gebe ich dir recht. Niemand kann wissen ob die Relation der Vergangenheit auch in Zukunft hält. Eine Orientierung an der Vergangenheit erscheint mir in dem Fall aber konservativ. Aufgrund der expansiven Geldpolitik werden wir womöglich trotz hohem CAPE weiterhin hohe Renditen sehen. Ich stelle mich mit meiner Vorgehensweise also schlechter als es vermutlich notwendig wäre. Lieber so als andersherum. Langfristig gleicht sich das aber durch das progressive Entnehmen aus. Die unerwarteten Überrenditen lassen das Portfolio trotz Entnahmen stark wachsen, und durch die regelmäßigen Anpassungen werden diese dann am Ende abgeschöpft.

Danke für die Formel, irgendwo fehlt eine Klammer, aber ich glaube mit 8% und T=30 kommt eine Entnahmerate von 7,34% heraus.

Wenn dem so ist, dann ist das eine wirklich sehr schlechte Regel. Denn mit sehr hoher Wahrscheinlichkeit führt diese Rate dazu, dass das Portfolio am Anfang sehr stark entspart wird und am Ende genau der von mir zuvor beschriebene Effekt eintritt: das Portfolio wird so klein, dass der absolute Entnahmebetrag mickrig wird.

Das könntest du auch sehr einfach in mein Excel zu diesem Artikel implementieren.

Pleite geht man mit dieser Strategie garantiert nicht, aber man wird mit sehr hoher Wahrscheinlichkeit im Alter verarmen. Aus meiner Sicht ganz klar keine Empfehlung.

@Julian

Es ist konsequent von der AG Weber auch die AReRo-Allokation fuer Entnahmestrategien anzuwenden.

Das AReRo-Anlagekonzept bringt jedoch etliche Annahmen mit, die man nicht unbedingt teilen muss:

– Aktien-Anteil nach ~ BIP-Gewichtung statt Marktkapitalisierung (m.E. eine Scheinkorrelation aus der Vergangenheit, die sich seit Umsetzung des AReRo-Konzepts renditetechnisch ziemlich nachteilig ausgewirkt hat?)

vgl.: http://www.gerd-kommer-invest.de/wp-content/uploads/Der-Zusammenhang-zwischen-Wirtschaftswachstum-und-Aktienrenditen.pdf

– Innewohnende Anlagekosten von 0,5% p.a. (nix fuer DYIs und Pfennigfuchser?)

– Renten-Anteil von 25% ist m.E. in einer Welt negativer Realzinsen suboptimal?

– Rohstoff-Anteil von 15% war sicherlich ohne eigenen Ertrag, in den letzten 10 Jahren und in den naechsten xy Jahren? auch?

– erhoffte Rebalanzierungs-Praemien aus der 60/25/15-Struktur in Draw-Downs hatten sich seit Auflegung nicht eingestellt. Wie lange will man noch warten? Wie hoch muessten zukuenftige Rebalanzierungsgewinne ausfallen, um nur die aufgelaufene Minderperformance jemals nur annaehernd aufzuholen???

(dafuer gibt es keine sinnvolle Wahrscheinlichkeit angesichts der aufgelaufenen Minderperformance zu einem 90-100% Weltportfolio).

http://www.finanzwesir.com/blog/rebalancing#1503647104

– eine strukturelle Minderperformance macht jede noch so ausgefeilte Entnahmestrategie auf dem AReRo-Konzept obsolet?!

Es gab einige fundierte Auseinandersetzungen mit dem AReRo auf Blog-Seiten:

http://www.finanzwesir.com/blog/arero-weltfonds

http://www.finanzwesir.com/blog/multi-asset-etf-finanzwesir-rockt-folge61

http://www.finanzwesir.com/blog/smart-beta-etf-kommer-weber-arero-finanzwesir-rockt-folge90

Sicher hat der AReRo seine Berechtigung. Auch all die Verdienste der AG Weber im Rahmen von finanzieller Weiterbildung sind toll! Danke an die AG Weber! Auch ist ein AReRo-Investment viel besser als die meisten Mischfonds oder teure Investmentfonds/Versicherungsprodukte etc.

Die Zielgruppe sind Leute, die schon weg von high-load Funds gehen, aber sich noch keine Muehe machen wollen/koennen, sich um alles selbst zu kuemmern oder Leute, die wissenschafts-affin sind „die werden schon wissen was gut fuer mich ist, haben es ja erforscht …“? Also fuer Anfaenger oder Faule oder Leute, die so viel Geld haben, dass es auf 1-2% p.a. Minderrendite nicht ankommt 😉

Die Zielgruppe von Georgs Blog sind dagegen vermutlich Beyond-AReRo-Leute, die moeglichst viel selber machen und moeglichst wenig an Fees zahlen moechten?

LG Joerg

@Joerg

Bin da in allen Punkten deiner Meinung. Mir ging es primär um den Ansatz. Die Portfolios sind ja eh immer/meist sehr individuell.

Der Link zwischen Prof Weber und Aero war mir noch garnicht bekannt. Hab mich offen gesagt noch nie detailliert mit Aero beschäftigt, nur hin und wieder mal den Namen irgendwo gelesen. TER 0,5%, ab da ist der Drops schon gelutscht…

„ Bei der 4%-Regel wird zu Beginn der Entnahmephase die Höhe des Portfoliowerts festgestellt. “

Hierzu habe ich eine Frage: Beispiel: Jemand hat in den letzten Jahren insgesamt einen Depotwert von 100.000 Euro erwirtschaftet und möchte ab 01.01.2021 eine jährliche Entnahme in Höhe von 3,5% (3500 Euro) durchführen. Ende Dezember 2020 gibt es nun einen Crash, das Depot fällt auf 50.000 Euro. Dürfen nun nach 3,50% Regel im ersten Jahr als Basisentnahme für z.B. einen 30 jährigen Entnahmezeitraum nur 1750 Euro entnommen werden?

Das wäre aus einer Sicht nicht logisch, denn wenn der Entnahmeprozess im November 2019 begonnen hätte, hätte er initial 3500 Euro entnommen und trotz des Crashes auf dieser Basis im zweiten Jahr weitergemacht.

Oder anders gefragt: Sollte für die Bestimmung der Höhe der Erstentnahme wirklich der aktuelle Depotwert festgestellt werden, oder ist nicht eher der in der Ansparphase erzielte Höchstwert des Depots die Referenzgröße für die initiale Entnahme?

Danke!

Matthias

Hallo Matthias,

super Frage! Das von dir beschriebene Problem ist auch als das 4%-Regel Paradoxon bekannt. Die Lösung liegt in einer Entnahmeregel die auch die Marktbewertung berücksichtigt, wie zB die hier vorgestellte CAPE basierte Regel: https://www.finanzen-erklaert.de/entnahmestrategien-optimieren-bessere-rente-dank-cape-ratio/

Alternativ dazu könnte man sich auch wie von dir vorgeschlagen am Höchstwert des Depots orientieren. Dann sollte die Entnahmerate aber konservativ eingestellt sein.

Progressives Entnehmen sollte auch dazu führen, dass sich beide Szenarien langfristig angleichen, da das Crash-Portfolio höhere Zuwächse erwarten darf (niedrigerer absoluter Entnahmebetrag i.V.m. höhere Renditen nach Crash)

Dieses Thema steht bereits auf meiner aktuellen todo Liste!

Gruß, Georg

Hallo Georg,

noch eine Frage zum Grundprinzip des progressiven Entnehmens, da die Konsequenzen für mein laienhaftes Gehirn nicht komplett deutlich werden in dem Artikel.

Nehmen wir an, dass der Prozentsatz für die erste Entnahme 4% ist.

Beispiel: 100.000 Euro aktueller Depotwert

Beginn Jahr 1: Man entnimmt 4000 Euro (real 4000 Euro)

Beginn Jahr 2: Man prüft den Depotwert, dieser liegt unterhalb von 100.000 Euro, man prüft die Inflation aus Jahr 1 (Annahme 2%). 4,08% ist der neue Prozentsatz für die Entnahme (inkl. Inflation). Man entnimmt also 4080 Euro (real 4000 Euro).

Beginn Jahr 3: Man prüft den Depotwert, dieser liegt nun bei 105.000 Euro, man prüft die Inflation aus Jahr 2 (Annahme 2%). 4,1616% ist der neue Prozentsatz für die Entnahme (inkl. Inflation). Man entnimmt also 4369,68 Euro (da angewandt auf 105.000 Euro).

Beginn Jahr 4: Man prüft den Depotwert , dieser liegt nun bei 90.000 Euro, man prüft die Inflation aus Jahr 3 (Annahme 4%). 4,328064% ist damit der neue Prozentsatz für die Entnahme (inkl. Inflation). Man entnimmt also 4328,06 Euro (real 4000 Euro), da der Depotwert unterhalb 100.000 Euro lag.

Ist das Grundprinzip so richtig verstanden (auch wenn 4% natürlich viel zu viel ist und hier nur als Beispiel fungiert)?

Danke!

Guten Morgen Matthias,

ich freue mich wirklich sehr über diese Frage, denn hier wird ein erheblicher Vorteil bei der praktischen Umsetzung der progressiven Entnahme deutlich. Was meine ich damit genau?

Den Test zur Überprüfung der Entnahmerate führen wir in meiner Rechnung immer mit realen Grössen durch, z.B. 4% und realer Portfoliowert (siehe Excel). Um den realen Portfoliowert zu bestimmen muss man den nominalen Portfoliowert durch (1+ Inflation) dividieren. Da du auf der anderen Seite die reale Entnahmerate zwecks Inflationsanpassung mit (1+ Inflation) multiplizierst, kürzt sich das Thema Inflation komplett raus. Mit anderen Worten: die Inflationsanpassung ist schon im nominalen Portfoliowert enthalten! D.h. der neue nominale Entnahmebetrag ergibt sich immer als Produkt aus 4% und nominalen Portfoliowert.

Warum ist das ein großer Vorteil?

In dem Artikel rechne ich mit dem S&P 500 und der US Inflation. Alles Marktdaten die gut verfügbar sind. Gehen wir jetzt von einem MSCI World und Emerging Market Portfolio aus, dann müsste man bei der klassischen 4% Regel mit Inflationsanpassung erst mal die gewichtete Portfolio-Inflation über alle Länder bestimmen. Herzlichen Glückwunsch und viel Vergnügen sag ich da nur! Die Inflationsanpassung orientiert sich nämlich nicht an der eigenen Inflation, sondern an dem Heimatland der Aktien. Denn die lokale Inflation des Aktienindex ist stets Teil der nominalen Rendite, nicht die des Sitzlandes des Privatiers. Was interessiert es den S&P 500 wenn ein Venezolaner mit US-Aktien im Portfolio in der Entnahmephase eine Inflationsrate von 50% bewältigen muss?

Man reduziert also erheblich die Komplexität indem man sich das Sammeln von schwer verfügbaren Inflationsdaten und Ländergewichten im Index spart.

Gruß, Georg

@Matthias

Also vielleicht ist progressive Entnahme (progEntn) so zu verstehen? (Y_3 ist unterschiedlich zu Dir):

Y_1: 100.000€ KapEndeY1 4% EntnahmeEY1 4.000€ zum Verbrauch, InflationY1 2%

Y_2: weniger als 100k KapEY2 4% EntnEY2 4.000€ x 1,02 InflaY1 (Inflationsausgleich) = 4.080€ zum Verbrauch, InflaY2 2%

Y_3: 105.000€ KapEY3 4% EntnEY3 4.080€ x 1,02 InflaY2 (Infl.ausgl.) = 4.161,6€ zum Verbrauch, InflaY3 4%

progEntn: 105.000€ KapEY3 4% EntnEY3 (= als SWR „Safe“WithdrawalRate definiert) = 4.200€ zum Verbrauch

Da 4.200€ > 4.161,6€ ist, kann in der progEntn-Methode 4.200€ entnommen werden

Y_4: 90.000€ KapEY4 4% EntnEY4 4.161,6€ x 1,04 (Infl.ausgl.) = 4.328,06€ zum Verbrauch

Prinzipien:

– Es ist ein Boden (Floor) eingezogen; es wird nie weniger entnommen, als in den Vorjahren (das fuehlt sich gut an)

– Es ist riskant

– Eine oft gelesene, sinnvolle Abwandlung ist deshalb, nach Negativ-Jahren sich keinen Inflationsausgleich zu genehmigen (ebenfalls intuitiv, nach Gehaltskuerzungen macht man eher einen „Heimat-Urlaub“?)

Verpasste Inflationsausgleiche werden nie korrigiert (ausser indirekt zB durch die progEntn)

Dann waeren es:

Y_1: 4.000 Entnahme EndeY1

Y_2: 4.000 Entn EY2 (weil Y2 negativ, kein Inflationsausgl aus Y1)

Y_3: 4.200 Entn EY3 (progr.Erhoehung, sonst 4.080)

Y_4: 4.200 Entn EY4 (weil Y4 negativ, kein Inflationsausgl aus Y3, Entnahme vom Vorjahr = Floor)

usw

LG Joerg

Vielen Dank Joerg für diese super Ergänzung!

Der Fall neuer Entnahmebetrag < alter Entnahmebetrag + Inflation > 0 ist wirklich ein Spezialfall. Man müsste dann doch wieder mühsam die Daten sammeln. Ich persönlich würde das dann lieber konservativ übergehen und einfach immer den Test mit nominalem Portfolio * SWR machen. Wenn man sich den ersten Chart in diesem Artikel ansieht, dann fällt mir auf dass der reale Kursverlauf während der 1929er Depression sogar über dem nominalen Verlauf liegt: https://www.finanzen-erklaert.de/monatlich-vs-jaehrlich-entnehmen/ Also Deflation während der Krise, womit dieses spezielle Problem damals erst garnicht entstanden wäre.

Hast du vielleicht noch einen Link zu einem Artikel in dem empfohlen wird die Inflationsanpassung auszulassen?

Gruß, Georg

1) Quellen zur Methode: „Aussetzung der Inflationsanpassung nach DrawDowns in Entnahmestrategien“

https://www.kitces.com/blog/should-equity-exposure-decrease-in-retirement-or-is-a-rising-equity-glidepath-actually-better/

https://financialmentor.com/retirement-planning/safe-withdrawal-rate/13192/

http://www.davidmblanchett.com/research ich meine, es war ein paper von 2014?

hier eingebaut in GuytonKlinger-Methode:

http://cornerstonewealthadvisors.com/wp-content/uploads/2014/09/08-06_WebsiteArticle.pdf

https://www.kitces.com/blog/crafting-a-withdrawal-policy-statement-for-retirement-income-distributions-guyton

2) Wenn ich eh‘ schon Quellen aufschreibe, hier ein lesenwertes Paper fuer Schweizer (Bucket-Strategie) aber auch viele allgem. Grundlagen f Dtsche:

https://digitalcollection.zhaw.ch/bitstream/11475/96/1/1409134457.pdf

3) Hier die Beschreibung eines Floors mit Upside (ratcheting rule)

https://www.kitces.com/blog/the-problem-with-fireing-at-4-and-the-need-for-flexible-spending-rules/

LG Joerg

Vielen Dank!

Jungs, ihr macht mich fertig. 🙂 Auf Excelsheets im Internet klicke ich aus Prinzip nicht, Georg 🙂 Wenn ich für Folgeartikel einen Wunsch frei hätte, wünsche ich mir ganz konkrete Beispielrechnungen im Artikel „als Bild“ von deinem Excelsheet, gerne auch anhand realer Renditefolgen. Falls das nicht geht, ist es auch nicht schlimm. Genug Anregungen kann man hier auf jeden Fall mitnehmen. Danke euch und gerne weiter so.

Kein Grund zur Sorge, das Sheet enthält keine Makros und liegt in meiner persönlichen One Drive Cloud. Garantiert ohne Viren usw.

Anregungen für Artikel nehme ich natürlich immer sehr gerne entgegen!

@Matthias,

Georg rechnet mit den inflationsbereinigten Daten von Shiller. Da braucht man keine jaehrliche Inflationsanpassung auf die Entnahmen beruecksichtigen. Mit so einem Datensatz laesst sich leichter simulieren.

Wenn man aber selber mit MSCI WORLD oder ACWI (NET in EUR) oder ausgedachten Werten rumspielen will, kann man sich die (dtsch) Inflation in eine Spalte schreiben und die Entnahmen jaehrlich entsprechend anpassen.

So mache ich es beim Herumrechnen mit den Daten von MSCI.com (oder Georgs Datei von Shiller, da sind auch noch die Roh-Daten fuer CPI und Kurs getrennt enthalten). Insofern verstehe ich dein Beduerfnis nach einfachen, nachvollziehbaren Rechenwegen.

„Einmal selber mit XLS (richtig) gerechnet, erreicht mehr Vertrauen/Erkenntnis als 100 Artikel nur gelesen …“

aka „Probieren geht ueber Studieren“

LG Joerg

Hallo Jörg, ich habe auch mein eigenes Excelsheet mit den Jahresrenditen des MSCI World seit 1971 erstellt und eine durchschnittliche Inflation von 2% p.a. angenommen (nur um mal zu schauen, was passiert – nicht um eine exakte Wissenschaft zu betreiben), um diese Simulationen auf den verschiedenen Seiten zur klassischen „sicheren Entnahme“ (ohne Progression und CAPE) mal nachvollziehen zu können. Als ich das selbst erstellt habe, haben mich zwei Erkenntnisse sehr überrascht, obwohl das von den Autoren auch genau so beschrieben wurde: 1. Der Unterschied zwischen einer initialen Entnahme von 4%, 3,5% und 3% ist gravierend. Manchmal geht man pleite und manchmal hat man am Ende ein Vermögen trotz Entnahme. Das hängt natürlich auch davon ab, in welchem Jahr man beginnt. 2. Die absoluten Entnahmebeträge steigen bei einem 50 Jahreszeitraum aufgrund der Inflation sehr erheblich an. Obwohl das eigentlich klar ist, hat mich schon überrascht, was z.B. aus 4000 Euro bei einer jährlichen Inflation von 2% nach 40 Jahren wird….

Sehr gut, Matthias,

genau diese Uebung sollten alle Riester/Ruerup/Versicherungssparer oder Betriebsrentenempfaenger mal machen. So wird einem ganz schwindelig, wie wenig aus nominalen Renten-Betraegen ueber die Zeit in Kaufkraft wird, wenn man 30-40 Jahre Renten bezieht! Die Armen.

LG Joerg

Man sollte auch nicht den Einfluss der Inflation auf den realen Steuersatz unbeachtet lassen.

Beispiel mit 25% nominalem Steuersatz:

6% p.a. bei 0% Inflation ergibt 4,5% real nach Steuern

8% p.a. bei 2% Inflation ergibt 4,0% real nach Steuern

10% p.a. bei 4% Inflation ergibt 3,5% real nach Steuern

12 % p.a. bei 6% Inflation ergibt 3,0% real nach Steuern

obwohl real vor Steuern die Rendite jeweils bei 6% liegt.

Also einfach mit realen Renditen zu rechnen ist nicht unbedingt zielführend.

Korrekt, Marius,

deshalb ja als Turnuebungen:

https://www.finanzwesir.com/blog/steuern-optimieren-aufwand#1573211380

und

https://frugalisten.de/steuern-kapitalertraege-privatier-optimieren/

LG Joerg

Das Thema Steuern ist auch extrem individuell, weshalb ich grundsätzlich brutto Entnahmen berechne. Für ein grobes Gefühl welchen Einfluss Steuern auf die sichere Entnahmerate haben verweise ich gerne auf folgenden Artikel: https://www.finanzen-erklaert.de/vorsicht-vor-der-4-regel-teil-3-welchen-einfluss-haben-steuern-auf-die-sichere-entnahmerate/

Hallo Jörg, ich habe meine Daten aus diesem (inoffiziellen) Renditedreieck genommen:

Hast du einen Link zu MSCI mit Originaldaten? Du hast irgendwo geschrieben, dass du diesen schon mal geteilt hast, finde ich her leider nicht. Danke!

Moin Matthias,

hier hatte ich den Link gepostet:

https://www.finanzen-erklaert.de/die-4-regel-war-gestern-kommt-jetzt-die-55-regel/#comment-649

Es laedt sich ein Applet (Adobe Flash ausfuehren druecken) das ist leider nicht bes. stabil und etw. hakelig (in Firefox).

Dann waehlst du den Index aus (links) in der Box. Rechts waehlst du Zeitraum, Waehrung, NET (= Dividenden beruecksichtigt mit Quellensteuer, also unsere Anlegerrendite), monthly data anklicken.

Manchmal muss man oefters herumspielen, weil, wenn du das Eine klickst, springt wieder der Zeitraum um, usw.

Ganz oben ist ein Icon Download Data, das kannst du dann klicken und alle Daten in XLS importieren.

Georg hatte ich schon mal per Mail die ACWI-Daten in XLS importiert geschickt. Von mir aus, kann er die auch hier verlinken.

LG Joerg

@Daten zum Herunterladen von anderen Quellen (nicht orginal?), Danke fuer den Link (CarstenP)

https://backtest.curvo.eu/market-index/msci-world seit Dez 1978 vermutlich in USD, obwohl EUR im Schaubild steht? ob NET oder GROSS?

https://backtest.curvo.eu/market-index/msci-acwi seit Dez 1987 vermutlich in USD, obwohl EUR im Schaubild steht? ob NET oder GROSS?

https://backtest.curvo.eu/market-index/ftse-all-world seit Mrz 2005 vermutlich in EUR? NET?

LG Joerg

Hallo Joerg,

mit dem super Link den du zuvor gepostet hast (API) gibts den MSCI World auch ab 1970. Ich habe das Glück Marktdaten von “professioneller” Quelle beziehen zu können und kann bestätigen, dass die Daten von deinem Link 1:1 identisch sind.

Gruß, Georg

Fehler im Excel-Sheet? So weit ich das hier nachvollziehe, müsste Register „CAPE Calc“ Feld I11 = K6, anstelle wie derzeit = 1. Sonst kann man den Startzeitpunkt nicht ändern.

Nein, hierbei handelt es sich nicht um einen Fehler. Die Zelle darf nicht mit einer Formel belegt sein, sonst würden die Datentabellen auf der rechten Seite (z.B. Spalte AB) nicht mehr funktionieren.

Das Excel zeigt in Zelle R1 das Ausfalljahr an. Je nach Eingabe in N5 „Zähler Cape Regel“ ändert es sich.

Was ich nicht verstehe:

Wenn ich I11 fest auf 1 lasse, durchläuft das sheet dann nicht immer fest die Zeitreihe ab 1881.01? Oder übersehe ich hier was?

Abhängig vom Eintrag in I11 wird ein unterschiedliches Ausfalljahr berechnet, was mir intuitiv auch als korrekt erscheint. Beispiel

Zähler Cape Regel = 16

I11 = 1 = Startdatum 1881.01 ==> Ausfalljahr 66,92

I11 = 584 = Startdatum 1929.08 ==> Ausfalljahr 55,75

Das Problem mit Spalte AB ff habe ich hier jetzt nicht betrachtet.

ok, hat sich erledigt…

Lieber Georg,

erstmal wollte ich mich für die tollen Beiträge bedanken. Ich habe hier viel dazugelernt oder nochmals hinterfragt sehen. Mit dem GPO hatte ich mich auch schon eine Weile auseinandergesetzt und war ein wenig unentschieden. Du hast hier noch einige Pro Argumente entzaubert. Schade, aber danke.

Von den ganzen Timing Strategien fand ich diese noch relativ einfach. Weiterhin interessant finde ich insbesondere Meb Fabers GTAA Portfolio und timingbasiert das Top 5 oder Top 3. Hattest Du Dich damit ebenfalls mal auseinandergesetzt?

Viele Grüße und danke vorab

Heiko

Hallo Heiko, vielen Dank für die Anregung. Ich habe mir die Strategie mal kurz angesehen, diese lässt sich ebenfalls hervorragend und mit wenig aufwand backtesten. Ich würde sagen die Chancen für eine Outperformance in der langen S&P 500 Zeitreihe stehen 50:50 🙂 Nach Berücksichtigung von Steuereffekten durch Gewinnmitnahmen während des Rebalancing kippt der Case dann komplett. Die Wahrheit ist, dass es keine Investment-Regel gibt, mit der man erwarten darf langfristig den Markt zu schlagen.

Hallo Georg,

sind die beiden folgenden Szenarien „gleichwertig“ aus deiner Sicht?

Person A:

Person B:

Danke

Matthias

Hi Matthias, nein, aus meiner Sicht ist das nicht das gleiche. Person B wartet 10 Jahre, die zukünftige sichere Entnahmerate (da Du von 2,6% sprichst nehme ich 60 Jahre Entnahmedauer an) beträgt dann 4,83%, d.h. Person B darf in 10 Jahren mindestens 35.742 Euro + Inflationsanpassung entnehmen. Was denkst Du?

Hallo Georg, es gibt den Begriff Coast Fire. Z.B.weiß Person B (in dem Beispiel oben) heute schon, dass sie in 10 Jahren mit 26.000 Euro p.a. Entnahme in selbstfinanzierte Rente gehen möchte. Ich versuche nun zu ermitteln, welchen Betrag Person B heute im Depot haben müsste, damit das Ziel schon heute erreicht ist, dass diese Person also die Ansparphase heute bereits beendet hat, die nächsten 10 Jahre nichts einzahlt und nichts entnimmt, und dann in 10 Jahren anfängt 26.000 Euro p.a. zu entnehmen.

Nachtrag:

Und es soll eine S(!)WR von 2,6% sein.

Ich hätte erwartet Du fragst mich wie ich auf diese Zahlen komme 🙂 Um in 10 Jahren über reale 26.000 Euro verfügen zu können benötigt man heute dementsprechend 538.300 Euro (26.000 / 4,83%). Ich werde zu diesem Thema in wenigen Wochen einen Artikel veröffentlichen und alles genau erklären.

Das ist gut. Danke! Es ist für Laien kompliziert. Aber die Idee, das Ziel eigentlich schon erreicht zu haben, sich im Anschluss einige Jahre irgendwie durchzuschlagen und dann in Rente zu gehen, ist ich nicht schlecht. Deshalb mag ich Coast Fire. 🙂

Hallo Georg, die progressive Entnahme ist denke ich besonders für alle FIRE Aspiranten sehr interessant. In den ersten Jahren hat man nur geringe entnahmen, die man mit z.B. Nebenjobs aufstocken kann, während man sich an seinen „Ruhestand“ mit 30-45 gewöhnt und wenn es dann kein SoRR gab, dann kann die Party steigen. 🙂

Für eher klassische Lebensmodelle (Rente mit 60+) lese ich das vorletzte Diagramm so, dass insbesondere 30-40 Jahre nach Renteneintritt die Entnahme deutlich gesteigert wird. Also dann wenn trotz aller Medizin die Natur „so langsam“ ihren Tribut fordert. Das ist natürlich insofern schön, als dass damit direkt auch höhere Pflegekosten bezahlt werden können, aber für die meisten ist es doch eher so, dass die Zeit bis ca. 75 Jahre ordentlich Geld für schöne Erlebnisse ausgegeben werden soll und man es dann „ruhig ausklingen“ lässt.

Mir ist klar, dass eine „degressive“ Entnahme aufs heftigste vom SoRR betroffen ist, aber kann das durch flexibilität ggf. Begrenzen? Also die ersten 15 Jahre 200% Entnahme, mit Reduktion auf 80% im Crash (Brot+Balkon anstatt Krabben+Kreuzfahrt) und danach dann 25 Jahre 100% Entnahme.

Hast du die Möglichkeit so etwas zu Simulieren? Kann sowas für die Ersten Jahre zu mehr als „nur“ 3% führen? Oder viel eher, wie oft historisch wäre das ein Desaster gewesen und kann man da Lead Indikatoren fest machen, dass man doch lieber auf eine (progressiv) gesittete Entnahme geht, anstelle „degressiv“ ins verderben zu laufen?

Hi Timo, ich selbst habe mich inzwischen wieder von der progressiven Entnahme verabschiedet. Es ist nicht vorhersehbar wie sich die Entnahmen entwickeln, und das gefällt mir hinsichtlich der planbarkeit nicht. Eine degressive Strategie kann ich ohne Probleme rechnen, habe ich im Rahmen meiner Beratung auch schon ein paar mal gemacht. Von hinten nach vorne umverteilen bringt aber deutlich weniger als wenn man vorne etwas wegnimmt.

was mir an der progressiven Entnahme gefällt ist die bessere Nutzung des Kapitals. Nichts dagegen, etwas zu vererben, aber doch nicht das 3-fache von dem, was mir für FIRE gereicht hat.

Das ist das Problem mit den Sicherheitsabschlägen, in den wahrscheinlichen Fällen häuft sich „unnötig“ viel Geld an, was man auch für ein schönes Leben hätte nutzen können.

Also doch lieber umschichten in Versicherungsprodukte/Annuitäten? Andererseits können die auch nicht mehr als sichere Raten bieten, wollen die Geld verdienen…

Was spricht denn gegen eine schwankende Entnahme? Das ist doch vor der Rente auch kein Problem. Da hat man durch Jobverlust und ALG1 auf einmal nur noch 60% oder durch Jobwechsel/Karriere auf einmal deutlich mehr Geld als zuvor.

Eignentlich sind doch sogar eher die konstanten monatlichen Zahlungen störend. Wie kauft sich ein Arbeitnehmer z.B. ein Auto? Er spart so lange bis er das Geld zusammen hat oder nimmt einen Kredit auf oder macht ein Mix aus beidem.

Ein Rentner entnimmt das Geld einfach seinem Vermögen. Bei anderen größeren Konsumausgaben genauso.

Beim Autokauf kennt er Preis des Autos und Wert seines Vermögens, da brauch er hinterher keine Angst vor einem Crash haben.

Wie bezahlen eigentlich die Rentner mit ihrer konstanten Entnahmerate ein Auto oder eine Weltreise? Das würde mich mal interessieren. Sparen vom Ersparten? 🙂

Das Wort was du suchst ist glaube ich Budgetierung..

Dein Argument mit den schwankenden Einnahmen kann ich so nicht unterstützen.

Die Basis für die Entsparphase ist ja ein definiertes Level an Ausgaben, welches man decken will. Wenn ich alle 7 Jahre ein neues Auto und einmal im Jahr in den Urlaub will, dann muss ich die Kosten entsprechend auf Monats-/Jahresbasis runter brechen und in meinen Finanzbedarf einrechnen.

Und ja, das bedeutet, dass in der Rente – genau wie jetzt – Teile meiner Entsparrate auf ein „langfrist Sparkonto“ wandern, um eben meine größeren Ziele zu erreichen.

Wenn Schwankungen für dich nur nach oben gehen, also ich einen Sockelbetrag habe, der mir ein gutes Leben ermöglicht und in guten Börsenjahren ist halt etwas mehr Luxus drin, ok.

Aber ich plane meinen jetzigen Lebensstandard nicht auf ein mögliches ALG1 (oder gar ALG2) Szenario in der Zukunft..

Warum ALG1/ALG2 Szenario? Du hast doch mehr Geld zum Konsumieren wenn du ungleichmäßige Beträge entnimmst.

Das Auto kann man auch mal acht Jahre fahren oder schon nach sechs Jahren ersetzen. Urlaube sind unterschiedlich teuer. Ostsee vs. Südsee.

Wenn ich zum Beispiel 500.000 Euro in 25 Jahren verbraten will dann verkaufe ich im ersten Jahre 1/25 der Aktien, im zweiten Jahr 1/24, im dritten 1/23 usw.

Man startet also mit 1.667 Euro aus Aktienverkäufen im Monat. Hinzu kämen 1.042 Euro aus Dividenden bei 2.5% Dividendenrendite. Das wäre zusammen 2.709 Euro. 6,5% der Depotsumme im Jahr.

Die Dividenden werden nach wenigen Jahren sinken, da der Depotwert sinkt aber die Kursgewinne werden das in etwa kompensieren.

Ich gehe schätzungsweise von 2,5% realen Kursgewinnen, 2,5% Dividenden und 2,5% Inflation aus. Also 7,5% nominaler Rendite.

Im 25. Jahr hätte man mit Kursgewinnen 3.044 Euro inflationsbereinigt aus Aktienverkäufen plus 0% Dividenden.

Ich weiß aber auch, dass es auch mal nur 1.500 Euro im Monat sein können. Dann wird der Autokauf verschoben und Urlaub an der polnischen Ostsee gemacht.

Und wie bezahle ich in deinem System mein neues Auto für 15.000€? Oder kaufe ich das nur, wenn mein Depot heute mehr wert ist als zur letzten Entnahme? Oder budgetiere ich das doch mit ein, was du ja in deinem ersten Post als abwegig abgetan hast.

Du entnimmst anteilig nach Anzahl der Aktien, nicht nach Depotwert, richtig?

Was mache ich in Jahr 3 meines Ruhestandes, wenn der Aktienmarkt um 40% einbricht und sich erst drei Jahre später wieder erholt hat?

Dann habe ich im Krisenjahr nur 1600€ (Annahme: Dividendenrendite bleibt bei 2,5%) und kann davon gerade mal Miete und Verträge bezahlen und muss das ganze Jahr von Reis mit Ketchup leben. Auch die beiden Jahre danach habe ich unter 2000€ im Monat, was mir nur gerade so zum Überleben reicht.

Dafür ist mit linearen Renditen das reale Budget schön gleichmäßig, bei gutem Kapitalverzehr.

Ich werde deine Idee mal mit ein paar realen Renditeverläufen testen, wie das ausgesehen haben könnte.

Ja, anteilig nach Aktien.

Ein Auto für 15.000 Euro würde ich bar nach Verkauf der Aktien kaufen. Eventuell Qualität des Autos und Zeitpunkt vom Aktienmarkt abhängig machen.In der Hausse Tesla statt Renault.

Damit hättest du nicht mehr Aktien für 440.000 Euro sondern nur noch für 425.000 Euro (ohne Kursgewinn in den ersten drei Jahren).

Steht das Depot aber bei 470.000 Euro dann sind noch 455.000 Euro nach dem Autokauf vorhanden. Das sieht man ja dann und kann sich darauf einstellen.

Meist hat man ja noch zusätzlich eine Rente aus der GRV. Die würde ja die Schwankungen abfedern.

Bei 1.500 Euro GRV ergäbe das ja dann eine Spanne von 3.000 Euro bis 4.200+ Euro statt 1.500 Euro bis 2.700 Euro.

Die Höhe der Ersparnisse spielen ja auch noch eine Rolle. Wer eine Million hat der kann auch ohne GRV mit 3.000 Euro bis 5.400 Euro rechnen.

Bei mir wird ab 63 noch eine Rente von rund 1.500 Euro netto dazu kommen, inklusive KVdR und PV-Abzug.

Mir sind diese Schwankungen eigentlich sogar sympatisch. Man kann sich dann als Renter auch mal über die gestiegenen Kurse freuen oder über den Crash ärgern. Das ist doch besser als mit konstantem Geld aufs Lebensende zu warten.

@Marius

Ganz optimistisch, aber wie kommst du gerade auf 25J? Was, wenn du danach noch quicklebendig bist?

Wenn du aber die Anzahl Jahre nicht weisst, macht es doch einen (zu) grossen Unterschied, ob du mit 1/25 oder mit 1/40 beginnst, oder? Ist das also ernst gemeint?

LG Joerg

Das ist natürlich richtig aber das Problem haben die anderen Entnahmepläne doch auch. 25 Jahre war nur ein Beispiel, du kannst auch mit 30 Jahren rechnen.

Mein Vater wurde 90 (bis zuletzt gesund, ging ins Bett und starb) hatte aber die letzten Jahre keine Urlaube gemacht oder Autos gekauft. Der Bedarf bleibt also auch nicht konstant. Das wäre ein weiterer Punkt der gegen eine konstante Entnahme spricht.

Bei meinen Omas war es ähnlich, auch beide 90 geworden und die letzten Jahre kaum Geld ausgegeben.

Das kann man ja dann flexibel anpassen. Man merkt ja ob man abbaut und die Lust auf Weltreisen und schnellen Autos nachlässt oder nicht.

Hallo Marius.

6,5% Entnahme p.a. (egal ob über Anteilsverkäufe, oder Dividenden oder eine Mischform) ist doch „bekanntermaßen“ deutlich zu hoch, um einen Zeitraum von 25 Jahren „sicher“ zu überstehen. Die Renditen (2,5% Kurs, 2,5% Dividende, 2,5% Inflation) kommen nicht so gleichmäßig, dass das funktionieren würde. Aber wenn du schon eine solch hohe Entnahmerate wählen möchtest, mach das doch ohne Dividenden und wähle ausschließlich einen thes. ETF. Das ist immer (in allen Szenarien) steuergünstiger. Es bleibt einfach mehr netto vom brutto.

Du hast in deinem Beispiel auch zwei Parameter ungenau gewählt. Wenn du zu Beginn des ersten Jahres 20.000 Euro durch Anteilsverkauf entnimmst, bekommst du die Dividenden nur noch auf 480k (bei monatlicher Entnahme kannst du vereinfacht mit 490k rechnen) in diesem Jahr und damit nur 12.000 Euro brutto. Da bleiben dann nach Abzug der Steuer 9200 Euro p.a. übrig oder 767 Euro im Monat, also nicht 1042 Euro pro Monat.

Eigentlich kann man alle Entnahme-Szenarien mit „Cash-Anteil“ und „thes.-ETF-Anteil“ als „Assetklassen“ durchrechnen. Dividenden sind aus meiner Sicht einfach nur eine steuerlich schlechte Unterkategorie der Entnahme aus dem risikobehafteten Teil. Aber jeder wie er mag.

Und klar, wenn man 500.000 Euro im Depot hat und das Geld eigentlich nicht braucht, weil man noch andere Renten hat, die den Grundbedarf decken, kann man auch jedes Jahr 15k aus dem ETF entnehmen und sich jedes Jahr ein kleines neues Auto kaufen oder 3 Urlaube machen. In diesem Fall kann man das ETF-Depot auch als Tagesgeld/Festgeld-Ersatzprodukt mit begrenzter jährlicher Verfügbarkeit betrachten. Und wenn man dann 4 Jahre lang nichts „abgehoben“ hat, kann man sich endlich einen kleinen Tesla kaufen 🙂

Es geht doch gerade nicht um eine konstante Entnahme. Da reicht es immer für 25 Jahre, nur die Höhe ist unbekannt.

Beispiel: Du hast 30.000 ETF-Anteile und willst das Geld in 25 Jahren (300 Monate) verbraten.

Du verkaufst nun 100 ETF-Anteile im Monat. Dann hast du auch noch am letzten Monat 100 ETF-Anteile zu verkaufen.

Nur du bekommst jeden Monat unterschiedlich viel Geld für deine ETF-Anteile.

Ok. Du willst also sicherstellen, dass die Kohle auf jeden Fall weg ist nach dem festgesetzten Zeitraum. Das kann man natürlich machen. In dem Beispiel von 25 Jahren bekommt man aber nach 20 Jahren vielleicht doch erste Bedenken. 🙂

Deutsche Steuern auf Dividenden sind in der Regel 10%, da 15% ausländische Steuern angerechnet werden.

Die 15% ausländische Steuern muss dein ETF auch zahlen.

Wenn du dir die dann auszahlen lässt, zahlst du beim ETF noch mal 17,5% (70% von 25%). Also mehr als bei Einzelaktien.

Die einzelnen Punkte sind so nicht richtig. Zumal bei Dividenden immer die komplette Auszahlung versteuert wird und bei Anteilsverkäufen (in gleicher Höhe) nur der Gewinnanteil. Manchmal gibt es auch beim Verkauf gar keinen Gewinnanteil. Dann zahlt man gar keine Steuern (auf der Ebene).

Aber das und auch die anderen Punkte wurden ja an anderer Stelle schon diskutiert.

Was die Steuerbetrachtung angeht müssen wir eh erst einmal die Bundestagswahl abwarten.

Selbst die Grünen wollen wieder die Körperschaftssteuer anrechnen. Allerdings dann mit dem vollen persönlichen Steuersatz besteuern.

Und der Grundfreibetrag spielt ja auch noch eine Rolle. Wenn der jetzt erhöht wird, sieht es auch wieder anders aus.

Die FDP will eine Spekulationsfrist von 3 Jahren.

Dann wäre es doch umso besser, thes. ETFs zu nutzen anstatt von Dividenden, denn bei Ausschüttungen bist du ja immer im Steuerthema.

Man kann grundsätzlich natürlich auch über ETFs nachdenken. Ich will aber auch nicht den Gesamtmarkt (MSCI World etc.) als Rentner im Depot haben sondern defensive Werte wie Pharma, Konsum, Versorger etc.

Um einen MSCI World ETF nach Branchen umzuschichten müsste ich den komplett verkaufen und den Gewinn versteuern um anschließend in anderen Branchen einzukaufen.

Branchen-ETFs wären eventuell eine Möglichkeit. Gibt es noch nicht so lange. Aber wäre jetzt möglich.

Hallo Marius,

ich habe mir mal für ein par historische Pfade deine „konstante Anteile verkaufen“ Strategie angeguckt (ohne Steuern und Inflation).

Deine persönliche Lebenserwartung begrenzt die Entnahme der ersten Jahre. Und im Gegensatz zur klassischen Entnahmerechnung auch endgültig. Während ich bei einer 3,3% Entnahme nur im ungünstigsten Fall nach 30 Jahren pleite bin, bin ich bei Entnahme von 3,3% der Anteile pro Jahr definitiv nach 30 Jahren Pleite.

Dazu habe ich die volle Downside bei Abschwüngen und gleichzeitig aufgrund der positiven Gesamtentwicklung am Ende der Entnahme sehr hohe Entnahmen (unnötig hoch).

Also eine „Optimierung“ der Entnahmen ist das nicht…

Hallo Georg,

Erst mal: Klasse Arbeit und klasse Blog. Ich habe versucht die im Artikel erwähnte absolut sichere Entnahmerate von 2,6% nachzuvollziehen, kam aber mit dem Schiller-Datensatz (genaugenommen mit der Excel die du geteilt hast) auf 2,78% für den Zeitraum September 1929 bis Ausgust 1989. Verwendest du höher aufgelöste Daten als Monatsendwerte?

Moin Flip, freut mich dass du das Thema auch spannend findest. Dein Ergebnis mit den Shiller Daten ist korrekt. Es gibt aber noch andere Marktdaten die sich geringfügig unterscheiden, diese kann man zB auf der Seite earlyretirementnow.com finden.

Sind dann diese anderen Daten dann die „besseren“ Daten, bzw. worin unterscheiden sie sich? Siehst du den Unterschied in der SWR (2,6% vs. 2,78%) als signifikant an? Würden auch andere Ergebnisse davon beeinflusst werden?

Ich bin mir sicher, dass die Shiller Daten sehr sorgfältig erstellt wurden. Ich habe diese aber selbst er später entdeckt, und hadere daher noch mit einer Umstellung um keinen “Bruch” zwischen alten und neuen Artikeln zu haben. Für die Finanzplanung nutze ich die Shiller Daten.

Kannst du vielleicht mal einen Link posten, damit man sich selbst einen Eindruck von den alternativen Daten verschaffen kann? Ich habe auf earlyretirementnow.com nichts gefunden, aber auch nicht die ganzen Blogbeiträge dort gelesen. Ich kann aber gut verstehen, dass du bei dem einmal gewählten Datensatz bleibst, zeigen die Blogbeiträge doch sowieso allgemeine Prinzipien.

In diesem Excel befinden sich die Daten: https://docs.google.com/spreadsheets/d/1QGrMm6XSGWBVLI8I_DOAeJV5whoCnSdmaR8toQB2Jz8/copy?

Hi Georg. Danke für diesen großartigen Blog. Ich habe gelesen, dass du selbst wieder von dieser Strategie abgewichen bist. Mich würde interessieren, warum du sie nicht mehr verfolgst und ob du inzwischen generell davon abraten würdest. Abgesehen davon dass es für mich aufwändig bis unmöglich ist, die CAPE Ratio für mein Portfolio exakt zu recherieren, finde ich diese Strategie sehr verführerisch.

Hi Hermann, ich finde sowohl die Berücksichtigung der Marktbewertung als auch die Anpassung der Entnahmen im Zeitablauf sind wichtige Elemente der Gesamtstrategie. Beim Cape ist die Datenverfügbarkeit leider nicht optimal. Evtl. bietet es sich an die Marktbewertung alternativ über den Vergleich verschieden langer gleitender Durchschnitte einzuschätzen. Das wäre noch ein offenes Research-Thema.

Moin,

ich bin gerade auch auf diese Strategie gestoßen.

Und ja, das Portfolio auf die letzten Nachkommastellen auf Basis von CAPE zu berechnen, erscheint fast unmöglich.

Aber eine gute Annäherung ist es dennoch.

Für mein Portfolio käme ich auf eine Entnahmerate von 3,23%. Und egal welche Strategie oder welchen Simulator man nimmt, es ist das ein recht stabiler Basiswert für 40+ Jahre.

Und Anpassungen nach oben kann man dann entweder mit viel Mathematik oder eben auch aus dem Bauch heraus machen und dabei die Marktentwicklung einbeziehen.

Übrigens: nachdem Starcapital keine CAPE-Werte mehr veröffentlicht, bin ich hier fündig geworden.

https://indices.cib.barclays/IM/21/en/indices/static/historic-cape.app

Gruß,

Steffen