Ich lese gerne die FAZ, und ich lese auch gerne die Kolumnen von Volker Looman zum Thema persönliche Finanzen. Wir teilen gleiche Interessen: die sichere Entnahmestrategie. Den Beitrag von heute fand ich daher besonders spannend. Herr Looman untersucht, wie man sich in der heutigen Zeit ohne Zins die Rente aufbessern kann. Also genau mein Spezialgebiet. Der Artikel befindet sich leider hinter der Bezahlschranke, hier aber trotzdem der Link für alle Abo-Besitzer.

Herr Looman berät ein 65 Jahre altes Paar, das über 500.000 Euro Liquidität verfügt und diese investieren möchte, um die Rente aufzubessern. Es werden verschiedene Möglichkeiten miteinander verglichen. Die beiden Alternativen private Rentenversicherung und Kauf einer Immobilie sowie deren anschließende Vermietung werden schnell verworfen. Stattdessen wird als optimale Lösung ein Entnahmeplan aus dem Aktienportfolio empfohlen.

Hurra! Endlich werden Entnahmestrategien als beste Alternative erkannt. Eine großartige Entwicklung. Aber bitte Vorsicht, niemals das damit verbundene Risiko vergessen! Ich zitiere den Vorschlag des Autors:

Der „totale“ Kontrast zu Sofortrente und Immobilie ist die vollständige Geldanlage der 500.000 Euro in Aktien. Dadurch kann die monatliche Zusatzrente angesichts einer Rendite von 6 Prozent vor Steuern und 4,42 Prozent nach Steuern auf 2.722 Euro steigen.

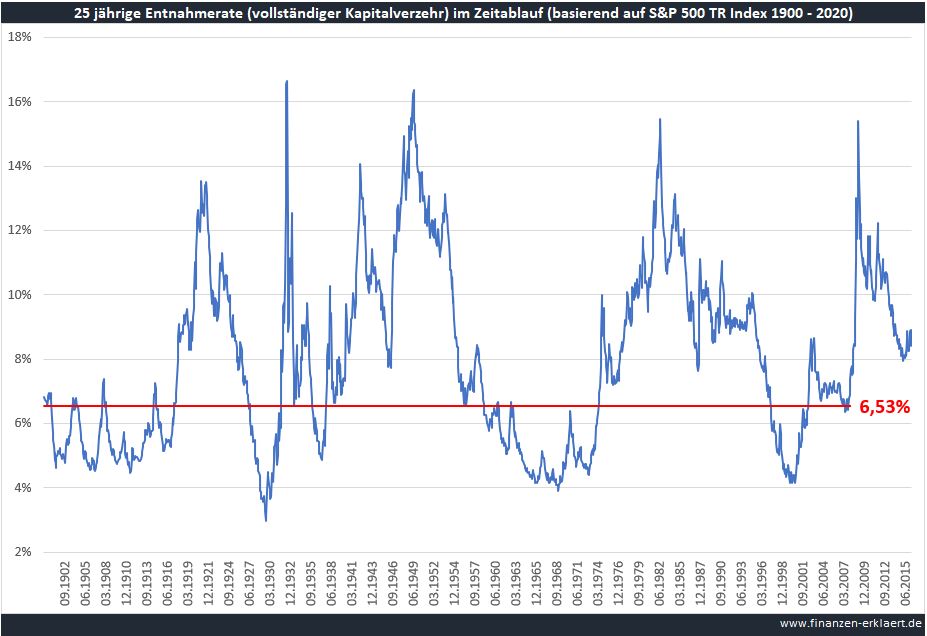

Wow! Herr Looman ist ein Optimist! 2.722 Euro pro Monat mal 12 ergibt 32.664 jährliche Entnahme aus einem 500.000 Euro-Portfolio. Das sind 6,53% Entnahmerate p.a. über 25 Jahre! Alle regelmäßigen Leser des Blogs ahnen sofort, dass hier eine wichtige Information fehlt: die Pleitewahrscheinlichkeit! Schon ein Ereignis wie das Platzen der Dotcom-Blase im Jahr 2000 – auch in Zukunft nicht unwahrscheinlich – hält Herr Loomans Empfehlung nicht stand. Nimmt man als Datenbasis den realen S&P 500 Index von 1900 bis 2020 mit allen Krisen der Vergangenheit als Grundlage, so wie es mein Renten-Planungstool immer macht, wird die Empfehlung des Herrn Looman mit einer Wahrscheinlichkeit von 35,6% scheitern! Das heißt, dem Rentnerpaar aus dem Artikel wird mit sehr hoher Wahrscheinlichkeit noch vor dem 90. Geburtstag, dem Ende der Rentenplanung, die Pleite drohen, das Geld ausgehen.

Grafik: die blaue Linie zeigt, welche jährliche Entnahme in der Vergangenheit für eine 25 Jahre andauernde Entnahmephase möglich gewesen wäre, ohne vorzeitig bankrott zu gehen. Dieser Wert lag in der Vergangenheit phasenweise immer wieder deutlich unter der in dem Artikel vorgeschlagenen Entnahmerate i.H.v. 6,53% p.a.

Entnahmestrategie ja, aber bitte mit Risikobewusstsein und Vorsicht. Bei Aktien-Renditen ist eben nur der Durchschnitt konstant. Das tägliche Auf und Ab an den Märkten bewirkt, dass wir aus Gründen der Vorsicht nur einen Teil dieser durchschnittlichen Rendite für uns entnehmen dürfen. Ich hoffe daher, dass das Thema Sequence of Return Risk bei all der wachsenden Popularität von Entnahmestrategien nicht unter den Tisch fällt. In dem FAZ-Beispiel wird für 25 Jahre geplant. Hier sind meiner Meinung nach eher 4% angemessen (1% Pleite-Gefahr), mit etwas Mut zum Risiko vielleicht auch 4,2% (2,5% Pleite-Gefahr). Ich gestatte dem Paar daher leider nur rund 1.700 Euro monatliche Rente, dafür fällt bei mir die Nachsteuerrendite höher aus, denn es wird nur der Anteil der Entnahme besteuert, der aus dem Ertrag besteht.

1.700 Euro, die sind gemäß Artikel auf Augenhöhe mit der privaten Rentenversicherung oder der Vermietung. Zumindest was den ökonomischen Output betrifft. Und auch nur im ersten Jahr. Denn die private Rentenversicherung ist nicht inflationsindexiert, so dass die daraus generierte Zusatzrente im Zeitablauf an Kaufkraft verliert. Darüber hinaus ist das Kapital am Ende der Entnahmephase mit Sicherheit aufgebraucht. Die Erben gehen leer aus.

Mieten können zwar angehoben werden, jedoch verursacht die Vermietung im Vergleich zu einem ETF-Portfolio viel Aufwand. Weiterhin besteht das Risiko eines temporären Mietausfalls, das man nicht unberücksichtigt lassen sollte, insbesondere bei nur wenigen Objekten zur Vermietung. Es gilt gut zu überlegen, ob man diesen Stress und schlaflose Nächte im Alter wirklich auf sich nehmen möchte.

Ich war auf jeden Fall sehr erfreut, dass die renommierte Tageszeitung F.A.Z. eine Entnahmestrategie aus dem Aktienportfolio gut begründet empfiehlt. Die Dinge entwickeln sich in die richtige Richtung! Das konkrete Umsetzungsbeispiel verdeutlicht aber auch noch einmal, dass die in derartigen Finanzplänen verborgene Komplexität leicht übersehen werden kann. Mit möglicherweise folgenschweren Konsequenzen für den, der den Rat anderer ungeprüft umsetzt. Dem zukünftigen Privatier darf das Pleite-Risiko nicht verborgen bleiben. Nur wer bei seiner Entnahmestrategie alle Fakten bis hin zur Pleitewahrscheinlichkeit kennt, ist ausreichend finanziell aufgeklärt.

Pleitegehen werden die Loomannschen Rentner des Artikels in der F.A.Z. wohl nicht, weil sie zusätzlich über eine gesetzliche Rente von 2000 EUR und ein Eigenheim im Wert von 600 000 EUR verfügen. Ggf. könnten sie die Immobilie ja noch veräußern, wenn sich der im Artikel geschilderte Substanzverbrauch über jeweils 10 Jahre nicht ausgehen sollte.

Ja, da hast Du Recht, es handelt sich nicht um einen Fall potenzieller Altersarmut. Dafür ist ausreichend Substanz vorhanden. Ich dachte bei der Überschrift des Artikels eher an das Depot. Ich persönlich möchte im Alter nicht mit 1/3 Wahrscheinlichkeit um mein Eigenheim bangen müssen.

Die Immobilie als Alternative würde ich nicht so schnell abtun. Zu der EK Summe 500k könnten sie guten Gewissens 30-40% hebeln und das FK (alles 1. Rang) gar nicht oder nur mit 1% tilgen. Diversifiziert auf 2-3 Objekte wäre der Free-Cashflow von Beginn wohl höher als die Depotentnahme.

Ich glaube mit der in 2018 eingeführten Immobiliar-Kreditwürdigkeitsprüfungsleitlinien-Verordnung (ImmoKWPLV) ist ein Immobilienkredit mit geringer Tilgung in dem Alter schwierig. Von daher eher kein / nur geringer Hebel.

Wollte an der Stelle aus eigenem Interesse die Kreditvergabe für Rentner bzw. nach dem Erwerbsleben eben aufgreifen.

Kann jemand sagen ob wie in dem Loomann Fall eine Kreditvergabe schwierig bis unmöglich ist?

Also konkret wie bei Loomanns bezahltes Haus welches zur Beleihung dienen könnte, Rentenbezug und Mieteinnahmen welche die Zins- und Tilgungsrate deutlich übersteigen sowie eine Beleidigung des Mietobjektes selbst von kleiner 40%.

Danke für die Antworten vorab.

Moin Niklas, ich habe es so verstanden, dass die Bank prüfen muss ob Du in der Lage bist den Kredit normal zu bedienen. Tod während der Kreditlaufzeit soll nicht erwartet sein, dh der Banker wird darauf achten müssen, das der Kredit im Bereich der Lebenserwartung endet, so dass Laufzeit gering und Tilgung hoch sein müssen. Des Weiteren dürfen Renten nicht verpfändet werden, dienen also nicht als wirksame Sicherheit.

Ich weiss, dass Leser Christoph kurz vor Rentenbeginn noch mal finanziert hat, vielleicht verrät er uns ja ein paar Details dazu?

Ich kann dazu leider nichts beitragen:

Ich tausche quasi ein Haus gegen ein anderes und nehme

die Differenz zum Neuen aus dem liquiden Vermögensteil.

Komme also ohne Finanzierung aus.

Das hat im wesentlichen zwei Gründe:

a) ist es gewissermaßen ein Rebalancing aus dem sehr weit gelaufenen Aktiendepot (falls man es noch sagen kann: Stichwort „Milchmädchen-Hausse“) rüber in Steine.

b) hab ich beruflich und privat trotz bevorzugtem Status derartig nervige Erfahrungen mit Bankkrediten gemacht (mit unglaublich spröden, trägen, aber extrem wissbegierigen Banken) das mir meine Autarkie wichtiger war als der mögliche Hebel.

Beide Punkte sind zwar sehr bauchlastig,

aber ich schlafe gut.

Evtl ist auch eine Umgekehrte Hypothek eine Option, wenn das Haus nicht vererbt werden sondern verzehrt werden soll?

de.wikipedia.org/wiki/Umgekehrte_Hypothek

Wenn man im Internet sucht, gibt es etliche Anbieter.

Habe mal gegoogelt. Die Anbieter erscheinen mir alle begrenzt seriös. Würde gerne mal ein konkretes Angebot mit Zahlen sehen. Wäre nicht überrascht wenn die Kalkulation sich bei genauerem Hinsehen für den Kunden als ziemlich ungünstig herausstellt.

Eine umgekehrte Hypothek wäre keine Option. Das „potentielle Vorhaben“ ist auch Zukunftsmusik. Es geht um eine Bebauung eines vorhandenen Grundstückes im Familienbestand. Wäre eventuell ein schönes FIRE Projekt. Wenn eine Finanzierung nicht klappt muss ich dann halt die dann gereiften Kids mit einbinden … sofern sie wollen 🙂

Also, in der Situation des Looman-Paares die Möglichkeit einer Immo zur Vermietung ( mit relativ großem „Klumpenrisiko“ ) in Betracht zu ziehen wäre für mich undenkbar.

Numerisch vielleicht möglich, aber möchte ich mich mit 80 oder 90 vielleicht noch um Handwerker, Abrechnungen oder Leerstand, geschweige Mietnomaden kümmern müssen?

Die Erfahrungen von solchen Amateur-Vermietern zum einen, aber auch mit dem Alterungsprozess zum anderen in meiner Umgebung spricht da eine klare Sprache. Never ever.

Und auch der Verkauf einer Immo aus dem Portefeuille kann da zum Drama werden.

Zusätzlich wird die Bank doch zum Kredit Sicherheiten verlangen,

und auch der Abschluss einer RLV könnte herangezogen werden.

Nein, alles außer einem Aktienkorb und einer realistischen (ggf flexiblen) Entnahmerate ist für mich keine Option.

Stimme Ihnen in allen Punkten zu. Habe den Artikel von Herrn Loomann auch mit einem leichten Kopfschütteln gelesen.

Ich selbst befinde mich gerade genau in dieser Situation und habe mich nach reichlich Literatur- und Blogstudium (auch hier und bei den Frugalisten, FIRE und Vanguard), in Podcasts und YouTube-Videos zur Entnahmestrategie nach dem Prinzip des Puffer-Pantoffel-Portfolios (ausgewogene Variante) der Stiftung Warentest entschieden. Ich gönne mir zusätzlich zu meiner berufsständischen Rente eine Zusatzentnahme von 2.000 EUR monatlich über 25 Jahre. Und ich muss dazu nicht mein Eigenheim veräußern

Grundlage ist die Faustregel: 100 minus Lebensalter = Aktien/ETF-Quote.

Entnahmerate ist 3,8% und der „Sicherheitsanker“ ist das Tagesgeld verteilt auf 4 verschiedene Konten bei verschiedenen Banken.

Alternative war für mich lange Zeit das sog. Topfmodel (Podcast #287 von Matthias Krapp: „Wissen-schafft-Geld“). Weil aber das Puffer-Pantoffel-Portfolio einen Draw-Down bis zu 50% berücksichtigt und die Entnahmerate im Alter der Inflation und dem steigenden Bedarf im Alter angepasst wird und sogar steigt, habe ich mich für den Pantoffel entscheiden. Jetzt kann ich nur hoffen, dass mich das SoRR nicht gleich zu Beginn der Entnahmephase trifft …

Diese Blogserie von Georg verfolge ich von Anbeginn und bin äußerst dankbar für seine akribischen Untersuchungen mit einem erheblichen Mehrwert zu diesem Thema. Meines Wissens findet man zu diesem Thema im deutschsprachigen Raum keinen besseren Content im Internet. Auf alle Fälle ist Georg praxisnäher und realitätsbezogener als die letzte Publikation hierzu von Dr. Kommer.

PS

Georgs Auftritt beim Finanzrocker war Klasse.

Danke.

Hallo Thomas, Danke für die netten Worte! Deine Vorgehensweise klingt interessant, die Umverteilung weg von Aktien hin zu Cash / Anleihen (?) ist aus meiner Sicht nicht unbedingt erforderlich, kann aber ggf. gut für die Nerven sein. Falls Du Dein Entnahmemodell noch mal validieren willst, dann gerne.

Ja, die Umverteilung mache ich auch anders.

@Thomas: ZB mit 120-Alter.

Oder mal über das Konzept des „Bond-Tents“ nachdenken.

Danke für den Beitrag. Noch eine Anmerkung, da es vielleicht nicht alle wissen.

Man kann sich den Zeitungsartikel auch ohne FA-Abo durchlesen, wenn man Mitglied der öffentlichen Bibliothek ist.

In Berlin wäre das z.B. der „Verbund Oeffentlicher Biblioteken Berlin“ http://www.voebb.de

Dort dann in der „Onleihe“ die FA vom 13. April suchen. Man benötigt als Zugangsdaten die Nummer der Bibliothekenkarte.

Geht sicher in den anderen Bundesländern ähnlich.

VG Marius

Super Tipp, Danke dafür. Ich werde es demnächst mal für Frankfurt testen.

Herr Looman ist aber lernfähig. Anscheinend liest er auch Deinen Blog 🙂

In dem FAZ Artikel vom 17.08.2021 empfiehlt Herr Looman einem Ehepaar (66-/64-Jahre) die 3%-ig Entnahme aus einem 80/20-Portfolio (Welt-Indexfonds/Anleihen).

Aus dem Gesamtportfolio in Höhe von 1.000.000€ resultieren daraus 30.000€ an jährlicher Entnahme. Ein Rebalancing erfolgt jährlich.

Der Artikel ist leider kostenpflichtig. Hier aber trotzdem der Link für alle Abo-Besitzer:

https://www.faz.net/aktuell/finanzen/volker-looman/planen-mit-aktien-warum-rendite-besser-als-die-dividende-ist-17487794.html

Schönen Sonntag, Gruß

Thomas

Ich muss ja sagen, dass ich mit Herrn Loomann nicht so richtig warm werde. Ja, im erwähnten Artikel vom 17.08. schreibt er etwas von 30.000 € Entnahme, aber ob das die gesamte Jahresentnahme ist oder nur für die Kreuzfahrten (der Aufhänger für den Artikel), ist mir unklar.

Bedenklicher finde ich einige seiner als absolut dahingestellten Aussagen:

Ich finde es ziemlich schwierig, einfach zu suggerieren, man könne mit quasi sicheren und regelmäßigen 8% pro Jahr planen.

Weiter unten im Text dann:

Warum jetzt nur 6%? Zuvor hieß es doch 8%?

Auch hier wieder so ein merkwürdiges Manöver: Irgendetwas wie BIP-Verteilung wird hier eingeworfen ohne jede Begründung und dadurch wird es mit 3 Fonds gleich mal komplizierter. Dabei sind doch die Aufhänger von Herrn Loomann regelmäßig gut betuchte, ältere Herrschaften, die sehr unerfahren im Finanzmarkt sind. Da würde doch ein Vanguard All-World oder ein MSCI All-World viel besser passen. Kein Stress mit dem Rebalancing (zwischen den Aktien-ETF) und maximale Einfachheit in der Handhabung.

Die Grundaussage des Artikels (Rendite = Kurssteigerung + Dividende, keine Sonderbehandlung der Dividende) ist natürlich richtig (und daher habe ich mir den Artikel damals auch durchgelesen), aber ansonsten empfinde ich Herrn Loomanns Vorgehen (in den Artikeln) oft als ziemlich aggressiv bzw. (mir) zu unvorsichtig. Mir fehlt eigentlich immer das Element „was passiert, wenn es schief geht“? (also das Szenario der 1960er/1970er).

Volker Looman ist ein phantasieloser Geschichtenerzähler dessen Ratschläge sich vordergründig vernünftig anhören welche aus der Rückschau aber fast überwiegend suboptimal oder teilweise schlichtwegs falsch sind. Lese dazu den verlinkten Artikel aus dem Jahr 2006: Eigenheime: Geldanlage mit Licht und Schatten – „Auf steigende Preise zu setzen ist riskant“ (sic!). Das ist vergleichbar wie Heiko Thieme´s frühere Brief aus der Wall Street – Kolumne: leider nicht mehr als nur ein netter Zeitvertreib.

Anlegen wie Heiko Thieme:

https://www.finanzen.net/eurams/bericht/wall-street-seminare-portraet-fonds-ganz-oder-gar-nicht-1319690

Immerhin 2001 also vor 20 Jahren: Heiko Thieme: Sie werden lachen: Ich empfehle Index-Fonds. Damit ist man langfristig immer auf der sicheren Seite. Wer vor zehn Jahren in den Dow oder in den S+P investiert hätte, der wäre jetzt schwer reich.

https://www.manager-magazin.de/finanzen/artikel/a-120041.html

https://www.worldmarkets.ch/files/analysten/anathieme.html

Ich wohne hier im früheren Haus von meiner Großmutter. Als diese vor 28 Jahren gestorben ist wurde das Haus im Rahmen der Nachlaßauseinandersetzung bewertet. Heute ist es angesichts der Kaufpreisforderungen in der Nachbarschaft wohl drei mal so viel wert (oder sechs mal den alten DM-Preis). Das ist eine Rendite von exakt 4,0% p.a. über 28 Jahre – steuerfrei wohlgemerkt. 30jährige Bundesanleihen rentierten sich 1994 glücklich mit 6,25% p.a. Mit dem Looman´schen Anleihen-Mietmodell wäre ich kaum besser gefahren, eben auch weil das Haus 1.700 qm Grundstück und 400 qm Wohnfläche besitzt was eine hohe Miete bedeutet damals wie heute wollte man etwas vergleichbares mieten. Ich hätte auch nicht von den Kursgewinnen der Anleihe zwischendurch profitiert, da ich die Zinsen zum Bezahlen der Miete benötige. Spätestens übernächstes Jahr würde ich zudem wirtschaftlich scheitern da dann die Anleihe ausläuft und ich mein über 30 Jahre entwertetes ursprüngliches Anlagwkapital zurückerhalte.

Kleine Anektote zu “Auf steigende Preise zu setzen ist riskant”: Im Jahr 1980 ereignete sich hier eine spektakuläre Kindesentführung bei der sogar der Papst intervenierte. Der Entführer hatte sich mit seinem Eigenheim für DM 0,8 Mio. bzw. EUR 0,4 Mio. finanziell übernommen und forderte DM 2,0 Mio. Lösegeld. Ein Nachbarhaus in knapp 100 Meter Entfernung zur damaligen Villa des Entführers wird gerade ähnlich sanierungsbedüftig für EUR 2,65 Mio. angeboten. Also ungefähr der siebenfache Preis mit Kaufnebenkosten nach 41 Jahren.

Nachtrag: Ich habe gerade einmal nachgerechnet: der Wertzuwachs von EUR 0,4 Mio. auf EUR 2,65 Mio. in 41 Jahren bedeutet eine annualisierte Rendite von 4,72% p.a. Dank solchen praktischen Beispielen verstehe ich inzwischen auch die geringe Immobilienquote des norwegischen Pensionsfonds aber auch das Portfolio von Friedrich-Karl Flick im Jahr 1998 weil Immobilien langfristig gesehen eine Anlageklasse mit einer merklich niederen Rendite als der breite Aktienmarkt sind:

https://www.manager-magazin.de/unternehmen/mein-geld-ist-in-wien-a-ddbdcb0a-0002-0001-0000-000007938414

Wobei eine selbstgenutzte Immobilie unter Einbeziehung des Gebrauchsnutzens längerfristig eine gute und vor allen Dingen schwankungsarme Anlage darstellt.