Das Thema Renditereihenfolgerisiko wurde in einem früheren Artikel schon einmal intensiv beleuchtet. Gäbe es am Aktienmarkt beispielsweise in jedem Jahr exakt 7% Rendite, dann könnte man in jedem Jahr risikolos über 7% des Kapitals verfügen, ohne dadurch den Erhalt des Kapitalstocks zu gefährden. In der Realität schwanken die Renditen jedoch stark. Statt einer konstanten Durchschnittsrendite streuen die einzelnen beobachteten jährlichen Renditen um den langfristigen Durchschnitt. Kommt es zu Beginn der Entnahmephase zu einem Crash, wird das Portfolio durch Entnahmen überproportional stark entspart. In der Konsequenz liegt in diesen Fällen die maximal zulässige Entnahmerate deutlich unter der langfristigen Durchschnittsrendite. Das Risiko stark negativer Renditen am Anfang nennt man Renditereihenfolgerisiko, davor gilt es sich durch eine konservative Finanzplanung zu schützen.

In der Volatilität liegt die Ursache für das Renditereihenfolgerisiko

Die einzige Möglichkeit die Volatilität renditeschonend zu reduzieren ist durch Nutzung von Diversifikationseffekten. Zunächst auf der Ebene der Assetklasse, indem z.B. bei Aktien nicht in Einzeltitel, sondern in ein gut diversifiziertes Weltportfolio investiert wird. Darüber hinaus im nächsten Schritt auch zwischen Assetklassen, z.B. durch Aufnahme von Anleihen oder Rohstoffen in das Portfolio. Jedoch lässt sich in diesem Fall ein Renditeverlust auf Portfolioebene durch Ausnutzung von Diversifikationseffekten nur abmildern, aber nicht vollständig verhindern. Dafür ist der relative Renditenachteil der alternativen Asset-Klassen einfach zu hoch. Die langfristige Rendite von Gold liegt beispielsweise ca. 6% unter der eines gut diversifizierten Aktienportfolios, bei Staatsanleihen beträgt der Abschlag ca. 4,5%. Diese enormen Rendite-Unterschiede können im Allgemeinen nicht durch Diversifikationseffekte kompensiert werden, so dass Portfolios mit geringerer Volatilität auch eine geringere erwartete Rendite aufweisen.

In diesem Artikel werfen wir einen detaillierten Blick auf die Volatilität als Verursacher und Treiber des Renditereihenfolgerisikos. Es geht dabei nicht nur um die Frage wie unterschiedliche Volatilitätsniveaus auf die sichere Entnahmerate wirken. Wir werden uns insbesondere auch ansehen, auf wieviel Renditeerwartung man maximal verzichten darf, um die Volatilität effektiv zu reduzieren. Dass eine reduzierte Volatilität einen positiven Effekt auf die Entnahmemöglichkeiten hat, ist nachvollziehbar. Will man aber die Volatilität reduzieren, dann kostet dies regelmäßig auch erwartete Rendite. Keine Volatilität bedeutet kein Risiko, und kein Risiko bedeutet derzeit keine erwartete Rendite. Wer jegliche Volatilität vermeiden will, für den bleibt nur das Tagesgeld zum risikolosen Zins. Der Zusammenhang zwischen Risiko und Renditeerwartung wird im Allgemeinen durch die sog. Kapitalmarktlinie beschrieben.

Auf nach Monte-Carlo!

Es stellt sich daher die Frage nach dem Break-Even, d.h. nach dem Punkt, ab dem eine Reduktion der Volatilität auf Kosten der erwarteten Rendite für die Entnahmen schädlich ist. Um diesen Zusammenhang genau untersuchen zu können bedarf es Renditesequenzen aus der Retorte, d.h. es ist der Einsatz einer zufallsgetriebenen Monte-Carlo Simulation erforderlich.

Normalerweise bevorzuge ich eine historische Simulation, denn die Aktienmärkte lassen sich meiner Meinung nach nicht ausreichend gut durch einen mathematischen Zufallsprozess mit begrenzten Parametern beschreiben. Im Rahmen einer Monte-Carlo Simulation wird die Anzahl der Variablen willkürlich begrenzt. Die historischen Daten funktionieren dagegen wie eine Black-Box. Die darin enthaltenen Werten beinhalten eine unüberschaubare Menge an Variablen, bis hin zum Einfluss von Fake-News, Gier und Angst auf das menschliche Verhalten.

Die Monte-Carlo Simulation ist insofern ehrlich, als sie die ihr zugrunde liegenden Parameter des Zufallsprozesses immer offenlegt. D.h. wie hoch soll beispielsweise die erwartete Rendite sein? So wie in der Vergangenheit bei durchschnittlich ca. 7%, oder vielleicht nur 5% oder 3%? Und was ist mit der Höhe der Volatilität? Hier kommt es schnell zu einem unlösbaren Dilemma was die korrekte Einstellung des Zufallsgenerators betrifft. Die Verwendung historischer Daten mit all den darin enthaltenen verschiedenen Epochen und Ereignissen verschafft dem Anleger dagegen nicht nur Orientierung, sondern liefert auch eine Antwort auf die Frage nach der Ausprägung des maximalen Stresses.

Abschließend sollte bei der Verwendung eines Zufallsgenerators bedacht werden, dass bei unendlicher Wiederholung nahezu jedes beliebige Ereignis auftreten wird. Man muss den Generator nur oft genug einsetzen, irgendwann produziert dieser auch eine Rendite-Sequenz bei der im ersten Jahr 99,9% des Vermögens vernichtet werden.

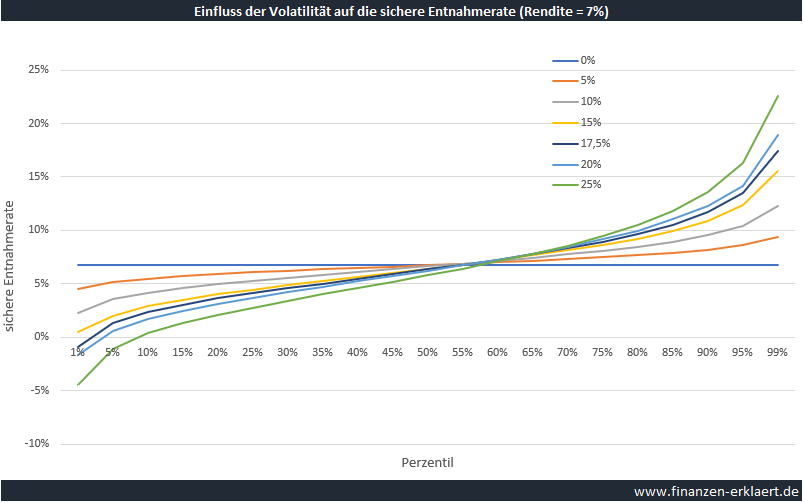

In diesem Fall mache ich aber eine Ausnahme. Denn das historische Datenmaterial ist nicht lang und „sauber“ genug, um präzise Untersuchungen über das Zusammenspiel von Rendite und Volatilität präzise zu erlauben. Alle folgenden Berechnungen basieren daher auf jeweils 10.000 Simulationsläufen einer von mir eingestellten Monte-Carlo Simulation. Konkret habe ich 10.000 monatliche Renditesequenzen für einen 30-jährigen Zeitraum berechnet, das sind 12 x 30 x 10.000 = 3,6 Millionen zufällige Monatsrenditen. Den zugrunde liegenden stochastischen Prozess habe ich mit einer erwarteten Rendite von 7% und einer Volatilität von 17,5% ausgestattet. Dies entspricht in etwa den langfristigen historischen Durchschnittswerten des Aktienmarkts. Für jede einzelne dieser 10.000 zufällig generierten Renditesequenzen habe ich anschließend die sichere Entnahmerate mit Kapitalerhalt berechnet. Die folgende Grafik zeigt die Ergebnisse sortiert von minimal (links) bis maximal (rechts):

Ohne Volatilität läge die Entnahmerate garantiert bei konstant 7%, das zeigt uns die rote Linie. Mit Einbezug der Volatilität beginnen die Ergebnisse zu variieren (dunkelblau). In etwas mehr als 55% der Fälle liegt die sichere Entnahmerate unterhalb des Wertes ohne Volatilität. Das ist auf den ersten Blick erstaunlich, und geht auf den Einfluss der Volatilität zurück. (Zur Information: Das arithmetische Mittel über alle beobachteten Entnahmeraten (nicht in der Grafik dargestellt) entspricht dagegen exakt der durchschnittlichen Rendite, was auf eine schiefe Verteilung der Entnahmeraten deutet). Des Weiteren ist ein Teil der gemessenen Entnahmeraten negativ, wodurch die eingangs beschriebene Schwäche hinsichtlich der durch die Monte-Carlo Simulation produzierten Extremwerte noch einmal unterstrichen wird.

Doch absolute Niveaus interessieren uns heute nicht, so dass wir über diesen Nachteil unserer Simulation hinwegsehen können. Stattdessen interessiert uns der relative Vergleich. Die folgende Grafik zeigt beispielsweise was passiert, wenn man die erwartete Rendite bei 7% belässt, die Volatilität aber variiert:

Man erkennt deutlich, wie sich der Fächer der Möglichkeiten mit zunehmender Volatilität weiter öffnet. Der Schnittpunkt mit der Geraden der Durchschnittsrendite wandert mit zunehmender Volatilität immer weiter nach rechts. Außerdem wird klar, dass Volatilität neben Risiken auch Chancen generiert, denn ein wesentlicher Teil der beobachteten Entnahmeraten liegt oberhalb der erwarteten Rendite.

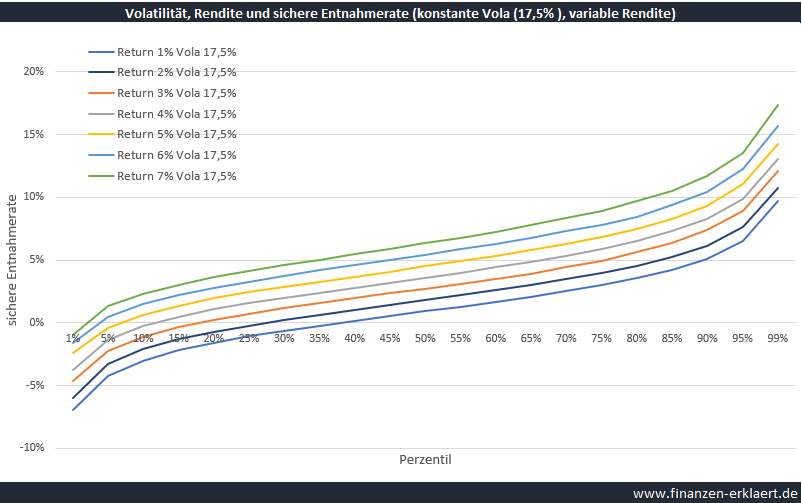

Und wie ändert sich das Bild, wenn die Volatilität konstant bei 17,5% gehalten wird, die erwartete Rendite jedoch in 1%-Schritten abnimmt? Werfen wir einen Blick auf die folgende Grafik:

Bei konstanter Volatilität (hier: 17,5%) führt eine Veränderung der erwarteten Rendite zu einer Parallelverschiebung der im Zufallsexperiment beobachteten Entnahmeraten.

Wieviel Rendite darf die Reduktion der Volatilität maximal kosten?

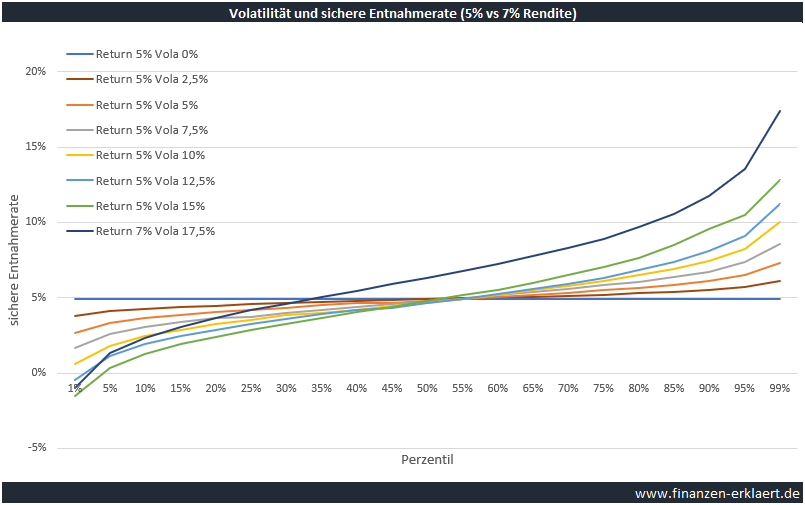

Spannend sind an dieser Stelle verschiedene Kombinationen aus Volatilität und Rendite. Was passiert beispielsweise, wenn man die Volatilität reduziert, dafür im Gegenzug aber 1% erwartete Rendite hergeben muss? Die nachfolgende Grafik erlaubt es uns ein besseres Gefühl für diese Zusammenhänge zu entwickeln:

Die dunkelblaue Linie stellt den Ausgangspunkt dar. Hier liegt die Rendite bei 7% und die Volatilität bei 17,5%. Bei allen anderen Linien beträgt die Rendite nur noch 6%, und die Volatilität variiert. Die grüne Linie steht beispielsweise für die Kombination Rendite = 6% und Volatilität = 15%. Die Interpretation ist wie folgt: Um die Volatilität von ursprünglich 17,5% auf 15% zu verringern war es erforderlich die erwartete Rendite von 7% auf 6% zu reduzieren. In den meisten Szenarien produziert die blaue Rendite-Risiko Kombination höhere Entnahmeraten. Ganz links, in den niedrigen Perzentilen, macht sich die reduzierte Volatilität dann aber positiv bemerkbar: Die grüne Linie liegt minimal oberhalb der blauen Linie, d.h. im Extremfall, wenn es an den Märkten richtig kracht, kann eine geringfügige Reduktion der Volatilität bereits Vorteile generieren.

Gelingt es sogar die Volatilität für 1%-Punkt Verlust an erwarteter Rendite auf 12,5% oder noch niedriger zu senken, dann erfährt man schon in etwas mehr als 10% der Fälle einen positiven Effekt. Da bei der risikoorientierten Finanzplanung insbesondere die niedrigen Perzentile (<10%), also die Stressszenarien, im Fokus stehen, liefert die Reduktion der Volatilität einen echten Mehrwert. Voraussetzung ist, dass es uns gelingt die Volatilität im Vergleich zur erwarteten Rendite überproportional stark zu reduzieren. Ein Versprechen das viele Vermögensverwalter gerne geben.

Aber was, wenn die Reduktion der Volatilität einen höheren Preis einfordert? Wenn beispielsweise die erwartete Rendite von 7% auf nur noch 5% reduziert werden muss, um eine Reduktion der Volatilität zu erreichen? Mit einem klassischen 60% Aktien 40% Anleihen Portfolio konnte man in der Vergangenheit die Volatilität auf 10,71% reduzieren, durfte dafür aber auch nur eine geringere Rendite von 5,47% erwarten. Ob dies im aktuell niedrigen Zinsniveau auch gilt, ist mehr als fragwürdig, aber werfen wir trotzdem einen Blick auf die folgende Grafik:

Anhand der Grafik wird sichtbar, dass bei 2%-Punkten weniger Rendite die Volatilität um mindestens 5%-Punkte zurückgehen muss, andernfalls handelt es sich um ein schlechtes Geschäft. Gelingt eine Reduktion auf ein Niveau von 10% oder weniger, dann liegen die entsprechenden Linien auf der linken Seite oberhalb der dunkelblauen Vergleichslinie (7% Rendite + 17,5% Volatilität), es handelt sich also um einen im Rahmen der Entnahmen sinnvollen Trade-Off.

Viel wahrscheinlicher ist jedoch, dass das klassische 60% Aktien / 40% Anleihen Portfolio im gegenwärtigen Niedrigzinsumfeld eine deutlich geringere Rendite aufweisen wird. Und der Vermögensverwalter will auch ein Stück vom Kuchen. Die folgende Grafik zeigt was passiert, wenn die erwartete Rendite von 7% auf nur noch 3% fällt:

Viele der alternativen Verläufe liegen jetzt deutlich unterhalb der dunkelblauen Referenzlinie. Die Portfolio-Volatilität muss durch Diversifikation verlässlich unterhalb von 10% fallen, besser sogar unter 7,5%, damit in Stresssituationen höhere Entnahmen möglich sind als mit einer 100%igen Aktienquote.

Fazit

Dieser Artikel stellt den Zusammenhang von Rendite, Rendite-Volatilität und sicherer Entnahmerate dar. Um die dafür benötigten Daten in entsprechender Qualität zu erzeugen haben wir uns ausnahmsweise der Monte-Carlo Simulation bedient. Eine Schwäche der Monte-Carlo Simulation ist die Erzeugung von unrealistischen Extremwerten, d.h. es kommt zufallsbedingt zu sogenannten Ausreißern, die das Ergebnis verzerren. Aus diesem Grund wurden in sämtlichen Grafiken auch nur die Werte des 1%- bis 99%-Perzentils abgebildet. Das beeinträchtigt aber nicht die Möglichkeit des Vergleichs zwischen verschiedenen Szenarien der Monte-Carlo Simulation, d.h. die Ergebnis-Differenzen können durchaus als stabil betrachtet werden.

Die Analyse zeigt klar auf, dass eine Reduktion der Volatilität während der Entnahmephase grundsätzlich vorteilhaft ist. Jedoch darf die Reduktion der Volatilität die benötigte Rendite nicht zu stark aufzehren. Ansonsten kippt das Bild, so dass die Entnahmeraten trotz geringerer Volatilität sinken. Besonders schädlich sind hier die Kosten einer Vermögensverwaltung, da dadurch die Rendite ohne jeglichen Effekte auf die Volatilität reduziert wird (Parallelverschiebung der Kurve im Diagramm nach unten).

Wer hingegen chancenorientiert ist, weil die essenziellen Positionen des Lebensunterhalts bereits durch alternative Geldquellen abgedeckt sind, der sollte überlegt vorgehen. Denn die vorliegende Analyse zeigt ebenfalls klar auf, dass mit Volatilität auch eine Chancen für höhere Entnahmen verbunden ist, die sich bei einem positiven Marktverlauf durch progressives Entnehmen abschöpfen ließe.

Abschließend muss noch erwähnt werden, dass wir hier die komplexe Realität stark vereinfacht haben. Denn niemand kann im Vorhinein wissen, welches Chance-Risiko Profil eine bestimmte Asset-Kombination aufweisen wird, d.h. welche präzisen Auswirkungen beispielsweise die Beimischung von 40% Staatsanleihen auf die Portfolio-Rendite und -Volatilität haben wird. Die exakten Daten sind immer erst im Nachhinein bekannt. Mit dem Blick nach vorne gerichtet bleibt nur die Hoffnung. Und je mehr Variablen (d.h. Assets und deren Korrelationen untereinander) das Bild beeinflussen, desto weniger kann ein Modell als zuverlässige Prognose für die Zukunft dienen. Für mich persönlich ein guter Grund die Komplexität und damit verbunden auch die Unsicherheit bei der Entnahmeplanung möglichst gering zu halten.

Danke für die Simulationen. Da ich noch nicht in der Entnahmephase bin, ist mir Volatilität derzeit ziemlich egal, solange die durchschnittliche Rendite passt.

Ehrlicherweise würde ich aber auch in der Entnahmephase kein Geld (Renditeverzicht) für eine Volatilitätsreduktion ausgeben. Da es sowieso am aller stärksten auf die ersten paar Jahre ankommt, würde ich – falls es schlecht läuft – dann lieber noch weiteres Einkommen generieren statt auf den Vola-reduzierenden Effekt von schlechter performenden Assetklassen zu hoffen.

Persönlich erscheint mir das der gangbarere Weg.

Viele Grüße

Jenni

Moin Jenny, die Option einfach länger zu arbeiten kommt nicht für jeden in Betracht. Manchmal will man sich einfach sicher sein und garantiert in die Entnahmephase einsteigen.

Der Artikel ist mehr Edutainment statt praktischer Ratgeber. Mich hat der Einfluss der Volatilität auf die Entnahmerate persönlich interessiert, und jeder der sonst noch Spaß an diesem Spezialwissen hat darf sich gerne mit mir freuen 🙂

Häufig lese ich, das Renditereihenfolgerisiko erledige sich nach den ersten n Jahren (z.B. 10J) der Entnahmephase. Ist es aber nicht vielmehr so, dass sich früh in einem Entnahmezeitraum schlechte Renditen weiterhin negativer auswirken als spätere? Durch den sich verkürzenden Entnahmezeitraum werden die Folgen bloss immer kleiner. Damit bleibt das Renditereihenfolgerisiko auch z.B. 10J nach dem Ruhestandseintritt beim vorzeitigen Ruhestand (FIRE) mit einem Entnahmezeitraum von vielleicht 60J kritischer als bei einem „normalen“ Ruhestand mit vielleicht 30J. Oder verstehe ich da was falsch?

Hi Peter,

das sehe ich auch so und beschreibe diesen Effekt in diesem Artikel: https://www.finanzen-erklaert.de/wann-besteht-in-der-entnahmephase-handlungsbedarf/

Was mich verwundert ist weshalb dich der aktuelle Artikel zu einem solchen Kommentar verleitet. Wo ist der Bezug zum Inhalt?

Mich hat wohl nur das Wort Renditereihenfolgerisiko getriggert. Wollte nur generell auf diesen Aspekt hinweisen und mich versichern das richtig verstanden zu haben. Da war nichts Irreführendes in diesem Artikel.

Hallo Georg,

Entnahmestrategien interessieren mich schon länger. Ich möchte hier eine Entnahmestrategie vorschlagen, die sich mit Excel wahrscheinlich nicht berechnen lässt, aber in den letzten Dekaden gut funktioniert hätte.

Ein Indikator, dass ein Crash drohen könnte, ist die inverse Zinsstrukturkurve in den USA (2-jährige gegen 10-jährige Anleihen). Passiert dies, ist eine Rezession und ein Börsenabschwung so gut wie sicher. In den letzten Dekaden kam der Crash spätestens 2 Jahre später (Crash 2008), meistens aber schon nach wenigen Monaten. 2022 gingen die Börsen schon so ab Jahresbeginn runter, die inverse Zinsstrukturkurve kam aber erst am 1.4.22.

Nun zur Strategie:

1) Gab es seit dem letzten Crash keine inverse Zinsstrukturkurve, da hält man einen Cashpool für 1 Jahr im Voraus, der periodisch aufgefüllt wird.

2) Gab es seit dem letzten Crash eine inverse Zinsstrukturkurve, da hält man einen Cashpool für 3-4 Jahre im Voraus.

3) Der Cashpool wird aber nur aufgefüllt, wenn die Aktienmärkte maximal 10-15% vom Hoch verloren haben, ansonsten verbraucht man den Cashpool und hofft, dass sich die Aktienkurse spätestens erholt haben, wenn der Cashpool leer ist.

In den letzten Dekaden hätte das gut funktioniert, außer beim Crash 2000-2003. Da wäre ein Cashpool von 3-4 Jahren zu wenig gewesen, da hätten es schon mind. 6 Jahre sein müssen, um wieder halbwegs vernünftige Kurse für seine ETFs zu bekommen. Diese Ausnahme würde ich aber ignorieren, um Renditeverluste durch einen zu hohen Cashpool zu vermeiden.

Die Phase mit erhöhtem Cashpool kann sich ziehen. Man wäre vermutlich von Juni 1998 bis ca. 2010/2011 (fast) durchgehend in dieser Phase gewesen mit abwechselndem Aufbau vom Cashpool für 3-4 Jahre und danach Verbrauch des Pools. Ab Ende 2010 oder 2011 hätte man dann wieder halbwegs brauchbare Kurse für seine ETFs bekommen und die nächste inverse Zinsstrukturkurve kam erst im August 2019.

(Inverse Zinsstrukturkurven begannen etwa am: 1.6.1998, 15.1.2000, 24.12.2005, 14.8.2019 und 1.4.2022.)

Rücksetzer an der Börse ohne vorherige inverse Zinsstrukturkurve waren meist kurz und für diese hätte ein 1-jähriger Cashpool meist ausgereicht.

Viele Grüße

Karl

Hi Karl, mit der Kenntnis, dass inverse Zinsstrukturkurven in der Vergangenheit zuverlässig Kurseinbrüche vorhergesagt haben, ist eine solche Strategie im Backtesting natürlich positiv. Da wir uns aktuell in einem historisch gesehen einmaligen Zinsumfeld befinden, tue ich mich persönlich schwer diesbezüglich in die Vergangenheit zu schauen. Cash-Strategien haben langfristig immer ein Inflations-Problem, weshalb es sich empfiehlt die Cash-Quote im Verlauf der Entnahmephase zu reduzieren.

Zunächst möchte ich mich für diesen tollen Blog bedanken. Mich interessieren Finanzen schon eine Weile und ich bin inzwischen bei einer 1-ETF-Lösung als Universallösung gelandet. Deine Artikel bestärken mich darin, daß ich (Basisversorgung über Versorgungswerk abgesichert) bis zum Eintritt in den Ruhestand 100% Aktien verfolgen werde. Cash wird durch evtl. Erbe aber auch Immobilienverkauf ungefähr in dieser Zeit auch schon dazu kommen und das Vola.-Risiko senken. Für mich nach wie vor unfassbar, daß -wahrscheinlich- diese (langweilige) Lösung die vermutlich effektivste sein wird. Und ab 60 4% vom ATH aus so einem 100%stock-portfolio halte ich für realistisch. Vermutlich gibt man dann wirklich noch lange nicht alles zu Lebzeiten aus hat aber maximale Renditemöglichkeiten genutzt. Dein Blog bestärkt mich dabei, auf diesem Weg zu bleiben. Noch mals vielen Dank!

P.S.: Toll wäre ein Newsletter. Würde gerne per Mail über neue schöne Artikel informiert werden!

Hi, den Newsletter habe ich wieder hinzugefügt, danke für den Hinweis. Am Ende ist Investieren nicht schwer, man braucht aber neben der richtigen WKN auch das Wissen über das Drumherum um auch in schwierigen Zeiten zu „wissen was man tut“ und dadurch folgenschwere Fehler zu vermeiden. Man muss den langen Weg gehen um zu erfahren dass 1+1=2 ist.

1 Etf als Universallösung?!? Das ist ja toll! Könntest Du denn mitteilen, um welchen Etf es sich handelt? Oder ist das Top Secret? Ich möchte nämlich meine Einzelaktien umschichten in Etfs und suche dafür eine „einfache Lösung“…

Ich würde mal stark vermuten, dass es sich hierbei um einen All-World ETF handelt 😉

In der Tat bin ich derzeit Vanguard-Fan!

Hallo Georg!

Ich hab zwar nicht viel verstanden (Mathe mangelhaft) aber mein Gefühl sagt, dass ich mit einem MSCI World ETF + Deiner berechneten Entnahmestrategie gut fahre 🙂

Viele Grüße,

Tina

Vielen Dank für die vielen guten Blog Artikel und Untersuchungen.

Ich denke, dass ich alle Deine Blogartikel verfolgt habe, jedoch sehe ich den Wald vor lauter Bäumen nicht mehr.

Was ist den nun der favorisierte Weg für eine entspannte Entnahme?

Klar, dies lässt sich nicht pauschal sagen. Aber gibt es aus Deiner Sicht einen „roten Faden“ der Entnahmeplanung?

Themen, die man sich vor der Entnahmen zwingend anschauen sollte bzw. auch Themen, die aus Deiner Sicht nicht zielführend sind. Ich denke eine Übersichtsartikel/-blogbeitrag wäre hier hielfreich.

Weiter so, danke. Gruß

Jupp

Ich glaube es gibt nicht die eine optimale Entnahmestrategie. Man muss immer die individuellen Gegebenheiten und die vorhandene Risikotragfähigkeit berücksichtigen. Den Glidepath halte ich für ein sehr starkes Instrument. Aber auch hier kann man keine pauschale Empfehlung für die Ausgestaltung im Detail geben.

Hallo Jupp,

schau dir mal

https://earlyretirementnow.com/2017/09/13/the-ultimate-guide-to-safe-withdrawal-rates-part-19-equity-glidepaths/

an. Ist auf Englisch, lässt sich aber leicht übersetzen.

Der Blogger hat noch viele andere interessante Artikel geschrieben, viel zum Thema Entnahmestrategien – mit vielen Simulationen. Da kannst du tagelang lesen.

Viele Grüße

Karl

Georg – wird aber dringend Zeit für neue Beiträge 🙂

Hehe, ich weiss schon worüber ich demnächst schreiben werde, u.a. über eine spannende neue Entnahmestrategie zur Reduktion des Inflationsrisikos. Außerdem warten noch 5 Fallstudien auf Ihre Veröffentlichung. Aktuell genieße ich aber noch eine kreative und entspannende Schaffenspause am Meer 🙂

Wo bist Du denn?

Port de Soller, Mallorca

Hallo Georg,

ich habe nochmal eine Frage zum Cash-Anteil. Wenn man plant, einen Teil seines Geldes risikoarm anzulegen und den anderen Teil risikobehaftet, ab welchem Zinssatz würdest du dann eine Festgeldanlage oder einen langfristigen Cash-Entnahmeplan für den Cash-Anteil in Betracht ziehen? Oder hängt das bei dir gar nicht vom Zinssatz ab und du würdest den Cash-Anteil immer auf dem Tagesgeldkonto (zu 0%) als Investitionsreserve halten?

Es gibt aufgrund der aktuell steigenden Zinsen schon wieder monatliche Cash-Entnahmepläne mit deutscher Einlagensicherung mit Laufzeiten bis 30 Jahre und Zinssätzen von bis zu 3,25%.

Wenn ich beispielsweise 100.000 Euro habe und nun für 30 Jahre 25% in Cash-Entnahme und 75% in einem MSCI ACWI mit 3% Entnahme anlegen möchte, erhalte ich in Summe ca. 3360 Euro pro Jahr oder 280 Euro pro Monat. Der Cash-Anteil ist dann nicht inflationsangepasst.

Wie ist deine Meinung dazu?

Danke

Matthias

Hi Matthias, durch das inzwischen deutlich gestiegene Zinsniveau ergeben sich neue Möglichkeiten. In wie weit sich ein solcher Cash-Entnahmeplan als Ergänzung positiv auf den Gesamtplan auswirkt müsste man untersuchen. Ein Problem ist in jedem Fall die nicht vorhandene Anpassung an die Inflation.

Hi Matthias,

entscheidend ist doch letztlich der Realzins. 0% Zins bei 1,3% Inflation ist ja besser als 3,25% Zins bei 8% Inflation.

Auf 30 Jahre Festzins würde ich mich sowieso nie festlegen. Die Cash Entnahme dient vor allem auch dem guten Schlaf. Für diesen kann man durchaus etwas Opportunitätskosten verwenden.

Ideal zur Brücke bspw. für temporär erhöhte Kosten wie studierende Kinder, bis eine Hypothek absehbar getilgt ist oder eine kurze Phase <5 Jahre bis erste Rentenzahlungen kommen.

Für lange Brücken bei Rente mit 40 Kandidaten, würde ich ebenso kurze Cash Auszahlungspläne von etwa 5 Jahren machen und dann die Gesamtzins- Inflationslage neu bewerten und vom Aktientopf erneut in Cash umschichten falls gewünscht und notwendig.

Auszahlungspläne mit 2% Festzins auf 5 Jahre gibt es aktuell zb. bei der IKB Bank.

Die Inflation wird im Rahmen der Simulation durch die historischen Daten vorgegeben, die Verzinsung der Barreserve ist eine Annahme. Wird der Parameter von ursprünglich 0% angehoben, dann verbessern sich die Simulationsergebnisse.

Hallo Niklas,

warum immer wieder vom Realzins gesprochen wird, ist mir echt nicht klar. Die zentrale Frage ist aus meiner Sicht, mit welcher Anlage bzw. Anlagekombination, wenn es mehrere Produkte sind, erhalte ich den höchsten Nominalzins. Und wenn ich diese Anlage gefunden habe, habe ich automatisch auch den höchsten Realzins, oder nicht?

Die Inflation wirkt ja im Alltag für alle Menschen, die in ähnlicher Form konsumieren, gleich, deshalb passt aus meiner Sicht auch dein oben genanntes Beispiel mit unterschiedlichen Inflationsraten nicht so richtig.

Wenn ich für Festgeld für 10 Jahre z.B. für 3,2% bekomme, ist das doch mehrfach besser als jemand, der sein Geld für 10 Jahre aufs Tagesgeldkonto legt, unabhängig davon, ob die Inflation bei 2%, 3% oder 10% ist. Und eine Garantie dafür, dass der Aktienmarkt in den nächsten 10 Jahren mehr als 3,2% nominal macht, gibt mir auch sicher niemand.

Verstehe mich nicht falsch, der Großteil des Geldes soll in der Welt AG arbeiten, aber einen kleineren Teil des Geldes zu Nominalzinsen von 3,2 % auch für längere Zeiträume anzulegen, halte ich für nicht verkehrt.

An irgendeiner Stelle hatte Georg auch mal beschrieben, dass eine über 30 Monate gestreckte Investition in den Aktienmarkt die SWR deutlich erhöht, wobei natürlich die zu erwartende Gesamtrendite dann sinkt. Aber für so eine Idee ist doch eine kurzzeitige Festgeldleiter von 1 bis 3 Jahren auch gut. Dann wird das Kapital wenigstens noch verzinst, das man sowieso investieren möchte.

Hi Matthias

ja Festgeldanlagen, oder festverzinsliche Auszahlungspläne können in verschiedenen Szenarien Sinn machen. Und sei es nur um den Schlaf hinsichtlich der eigenen Risikotoleranz zu verbessern, sei es für gestreckte Investition oder einer kalkulierbaren Entnahme in der FIRE Phase.

Und ja, die Inflation wirkt für alle Menschen mehr oder weniger gleich. Nur den mit dem höheren Nominalzins seiner Anlage trifft sie dann halt nicht so hart wie den mit dem niedrigeren Nominalzins. Womit wir leider wieder beim Realzins landen 🙂