Mit diesem Artikel starte ich eine Serie über Entnahmestrategien. Das Thema persönliche Finanzen lässt sich grob in 2 große Bereiche aufteilen: erstens in „Vermögen aufbauen“ und zweitens in „von Vermögen leben“.

„Vermögen aufbauen“ ist für die meisten Menschen von Interesse. Viele legen regelmäßig etwas Geld beiseite, um davon später irgendwann mal irgendwas zu kaufen, oder um fürs Alter abgesichert zu sein.

Wer Geld für die Altersvorsorge spart, muss sich irgendwann fragen, wie er die Ersparnisse im Alter verbrauchen will. Und genau darum geht es in dieser Artikelserie. Konkret geht es um verschiedene Entnahmestrategien. Darunter versteht man Methoden mit denen man die eigenen Ersparnisse möglichst optimal verbraucht. Optimal bedeutet in dem Zusammenhang, dass die Entnahmebeträge möglichst hoch und im Zeitablauf konstant sind. Außerdem soll gleichzeitig das Risiko eines vorzeitigen, vollständigen Vermögensverbrauchs reduziert werden.

Die einfachste aller Entnahmestrategien sieht wie folgt aus: man lagert seine Ersparnisse in Form von Guthaben auf dem Girokonto und nimmt sich davon jedes Jahr einen gleichen Anteil. Wer z.B. 400.000 Euro besitzt kann über 40 Jahre jeweils 10.000 Euro (= 2,5%) pro Jahr entnehmen, oder über 20 Jahre 20.000 Euro (= 5%) pro Jahr usw. Diese Strategie erfüllt schon mal das Kriterium der konstanten Beträge. Wer sich aber bei der Länge des Zeitraums verplant, der steht irgendwann mittellos da. Als Unterstützung für die eigene Rente wären 40 Jahre daher eher zu empfehlen als 20 Jahre. Aber je länger die Entnahmeperiode, desto geringer der jährliche Entnahmebetrag. Und die Inflation wird auch nicht berücksichtigt, der jährliche Entnahmebetrag ist also im Zeitablauf real immer weniger Wert. Die Kaufkraft schwindet dahin.

Daher stellt sich die Frage ob es eventuell einen Weg gibt über einen Zeitraum von 40 Jahren mehr als nur 2,5% jährlich zu entnehmen. Und was ist mit der Inflation – die regelmäßigen Entnahmen müssten doch eigentlich jährlich steigen um die Kaufkraft zu erhalten? Mit diesen Problemen befassen sich die Entnahmestrategien.

Die wohl populärste Entnahmestrategie ist die 4% Regel

Wer sich mit dem Thema Entnahmestrategien beschäftigt, stößt recht schnell auf die 4% Regel. Die 4% Regel geht auf die Trinity Study aus dem Jahr 1998 zurück. Sie besagt, dass man einem diversifizierten Aktien-Portfolio über einen Zeitraum von 30 Jahren in jedem Jahr 4% des Anfangswertes entnehmen kann, bei gleichzeitig sehr geringem Risiko vorzeitig das Vermögen vollständig zu verbrauchen. Das ist schon mal ein Vorteil, denn in der Bargeldvariante oben wären über einen Zeitraum von 30 Jahren in jedem Jahr nur 3,33% pro Jahr möglich gewesen.

Darüber hinaus zeigt die Studie: wird der Entnahmebetrag jährlich um die Inflation angepasst, dann ist das Risiko eines vorzeitigen vollständigen Vermögens-Verbrauchs immer noch recht gering. Auch hier ein klarer Vorteil der 4% Regel.

Bitte beachte die letzten beiden Absätze sehr sorgfältig.

Denn dort steht „30 Jahre“ und nicht „für immer“. Und einer sehr geringen, aber nicht ausgeschlossenen Pleitegefahr.

In gefühlt mehr als 99% der Internetquellen zu diesem Thema liest man aber, dass die 4% Regel niemals versagt, und für jeden x-beliebig langen Zeitraum anwendbar ist. Dieses „Wissen“ wird dann ungeprüft weitergegeben und übernommen, so dass daraus heutzutage ein allgemeingültiges Gesetz entstanden ist, das kaum jemand mehr in Frage stellt.

Ganze Lebensentwürfe basieren auf dieser Regel. Man liest davon, dass man der 4% Regel entsprechend das 25-fache der eigenen jährlichen Ausgaben sparen muss, um anschließend für immer finanziell frei zu sein. Und eine jährliche Anpassung des Entnahmebetrags um die Inflation soll auch noch drin sein!

Wer aber vermeiden möchte, dass der eigene Seifenblasentraum auf Basis der 4%-Regel gleich zu platzen droht, der sollte am besten an dieser Stelle aufhören weiterzulesen.

Die Trinity Studie lässt viele Fragen unbeantwortet

Ich kann nur jedem empfehlen die eigene Zukunft nicht naiv auf solch essentielle Annahmen zu basieren. Stattdessen sollte man diese gründlich prüfen bevor man sein eigenes Leben danach ausrichtet. Und genau dies werden wir jetzt tun! Im ersten Schritt habe ich die Trinity Study selbst nachgestellt, und basierend auf Daten des S&P 500 von 1900 – 2019 für verschieden lange Zeiträume überprüft, welche Entnahmerate wirklich funktioniert hätte. Hierbei habe ich alles möglichst identisch zur Trinity Studie gehalten.

In zukünftigen Beiträgen werde ich dann die Untersuchung um einige Aspekte, die für die do-it-yourself Rentenversicherung gemäß der 4% Regel von hoher praktischer Relevanz sind, ergänzen. Folgenden Aspekte werde ich genauer unter die Lupe nehmen:

- Die laufenden Kosten eines Wertpapierdepots: auch wenn es heute möglich ist über ETFs relativ günstig investiert zu sein, so gibt es die Geldanlage nicht zum Nulltarif. Und ab und zu sind auch noch Transaktionskosten durch Verkäufe fällig. Wir schauen uns deshalb an wie sich das TER auf die Entnahmerate auswirkt.

- Relevante Zeitperiode: die Trinity Study und auch meine eigenen Berechnungen berücksichtigen beide die Weltwirtschaftskrise im Jahr 1929. Das hat einen erheblichen Einfluss auf die sichere Entnahmerate. Denn diese ist dann automatisch so eingestellt, dass auch die größte Krise aller Zeiten überstanden werden kann. Doch haben wir wirklich nichts aus den Fehlern der Vergangenheit gelernt? Oder können wir solch heftige Krisen vielleicht für die Zukunft ausschließen? Ich denke ja, weshalb wir hier eine zweite Rechnung für die neuere Zeit ab 1975 aufmachen werden.

- Inflation: Die Trinity Study berücksichtigt u.a. auch die Inflation indem die Entnahmerate regelmäßig nach oben angepasst wird. Dadurch bleibt die Kaufkraft im Zeitablauf konstant. Die Studie geht dabei davon aus, dass die Inflation welche auf die Kaufkraft wirkt auch die gleiche ist, die die nominalen Renditen treibt. Dadurch hat man als Anleger einen impliziten Schutz, denn fallende Aktienkurse gehen oft (nicht immer) mit einem Rückgang der Inflation einher. Die Entnahmerate wird also in Zeiten fallender Kurse weniger stark nach oben angepasst. Für einen Investor der in den USA lebt und ausschließlich in US Titel investiert ist mag diese Sichtweise passend sein. Aber für einen US-Ausländer kann der Sachverhalt ganz anders sein. Denn die Inflation des Marktes in den ich investiert bin, muss nicht der Inflation des Landes in dem ich lebe entsprechen. Sind Investitionsland und Konsumland verschieden, dann funktioniert der implizite Schutz nicht mehr so gut, was zusätzliche Risiken birgt. Das hat wiederum Konsequenzen auf die Entnahmerate.

- Wechselkursschwankungen: viele Sparer in Deutschland investieren in Aktien und Indizes die in USD notieren und verzichten aus Kostengründen oder Überzeugung auf die Wechselkursabsicherung. Hier stellt sich also die Frage wie sich Wechselkursschwankungen auf die Entnahmerate auswirken? Ist es vielleicht sinnvoller sich gegen Wechselkursschwankungen abzusichern und dafür ein höheres TER zu akzeptieren?

- Steuern: Wer in Wertpapiere investiert, will damit eine Rendite erzielen. Und wer Rendite erzielt, gerät ins Visier des Fiskus. Es ist davon auszugehen, dass bei der regelmäßigen Entnahme auch Gewinne realisiert und damit Steuern gezahlt werden. Diese schmälern die effektive Nachsteuer-Entnahmerate. Welchen Puffer sollte man also für Steuern einplanen? Und wie lautet die um Steuern adjustierte sichere Entnahmerate?

Spätestens an dieser Stelle ist klar, dass ich mit dieser Menge an Fragen den Rahmen eines einzelnen Artikels sprengen würde. Daher werde ich diesem wichtigen Thema eine eigene Serie widmen. Heute geht es zunächst um die Grundlagen, d.h. um eine detaillierte Darstellung und Überprüfung der sicheren Entnahmerate wie diese auch die Trinity Studie ermittelt hat.

Die Wahrheit über die 4% Regel

Die Wahrscheinlichkeit innerhalb von 30 Jahren mit der 4% Regel zu scheitern beträgt 2,9%! Bäm! Da ist die Katze auch schon aus dem Sack heraus. Die 4% Regel ist über einen Zeitraum von 30 Jahren leider nicht sicher. Dabei habe ich unterstellt, dass der Entnahmebetrag jährlich um die Inflation angepasst wird, so wie es auch die meisten Quellen im Internet tun. Zu demselben Ergebnis kommt übrigens auch die Studie selbst. Niemals wurde behauptet, dass die 4% Regel zu 100% sicher ist. Doch dieses kleine aber wichtige Detail ist bei vielen Beiträgen zum Thema Entnahmestrategien scheinbar verloren gegangen.

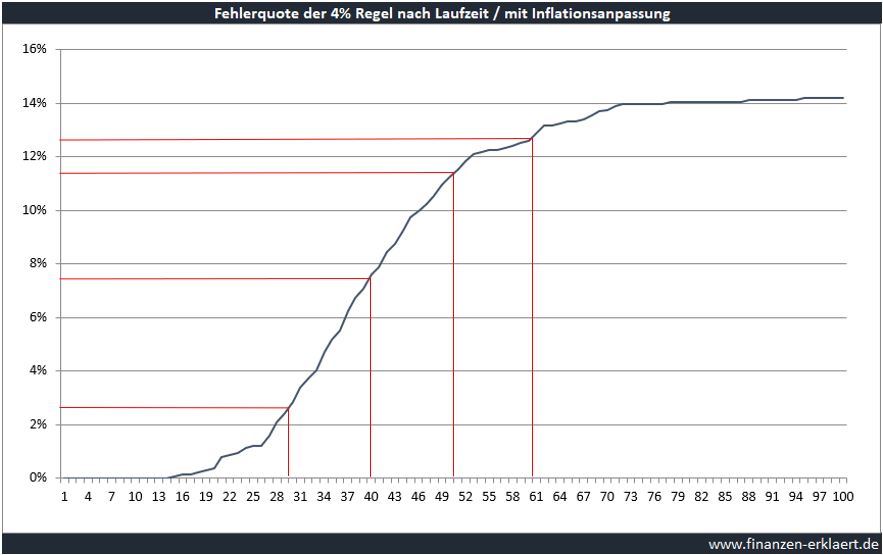

Viele Anhänger der FiRe Bewegung planen sogar mit noch viel längeren Rentenzeiten als nur mit 30 Jahren. Wer z.B. mit 40 in Frührente geht, der sollte für die nächsten 50-60 Jahre gewappnet sein. Dem medizinischen Fortschritt sei Dank. Die folgende Grafik stellt die Fehlerwahrscheinlichkeit der 4% Regel in Abhängigkeit vom Entnahmezeitraum dar. Aus Spaß habe ich mir erlaubt dies für Zeiträume bis zu 100 Jahren zu ermitteln:

So richtig sicher scheint die 4% Regel nur für Zeiträume bis ca. 15 Jahre zu sein. Anschließend steigt die Fehlerwahrscheinlichkeit rapide an, um sich dann ab ca. 70 Jahren Entnahme bei grob 14% einzupendeln. 70 Jahre sind natürlich ein langer Zeitraum. Aber auch bei 40 Jahren ist die Fehlerwahrscheinlichkeit mit 7,6% schon recht hoch. Und für 50 Jahre steigt diese dann noch weiter auf 11,25% an. Das bedeutet, mehr als jeder 10. Anhänger der 4%-Regel wird während seines Ruhestands in Schwierigkeiten geraten.

Das wäre mir persönlich viel zu hoch!

So stelle ich mir die finanzielle Freiheit und meinen Lebensabend jedenfalls nicht vor. Ich möchte diese Zeit genießen und mir nicht die ganze Zeit Sorgen darüber machen ob das Geld am Ende vielleicht doch nicht reichen wird.

Aber auch wer bereit ist ein paar Prozentpunkte Fehlerquote zu akzeptieren, sollte nicht gleich entspannt sein. Denn unter den Anlegern die es am Ende schaffen werden sind garantiert auch noch mal einige dabei, bei denen es zwischendurch richtig knapp wurde. Angenommen das Kapital hat während einer Krise plötzlich stark an Wert verloren, obwohl noch viele Jahre davon zu leben wären. Das führt in dem Moment zu enormen Stress. Solche Erfahrungen will im hohen Alter wirklich niemand machen!

Ohne Inflationsanpassung sieht es schon besser aus

Wer dagegen darauf verzichtet den Entnahmebetrag der Inflation anzupassen, der hat deutlich bessere Chancen. Doch hierbei handelt es sich auf lange Sicht um Selbstbetrug. Denn auch mit geschicktem Verhalten kann man der Inflation auf Dauer nicht entkommen. Und die Kaufkraft schwindet, so dass real am Ende immer weniger übrigbleibt. Trotzdem hier kurz ein Chart, der zeigt wie sich diese Anpassung auf die Fehlerquote der 4% Regel auswirkt:

Der Unterschied ist für den 30-Jahres Zeitraum erstaunlich gering. Während die Fehlerwahrscheinlichkeit der 4%-Regel mit Inflationsanpassung über einen Zeitraum von 30 Jahren bei 2,87% liegt, beträgt diese ohne Inflationsanpassung immer noch 1,58%. Bei längeren Zeiträumen stellt sich dann aber ein signifikanter Unterschied ein, was mit dem Zinseszins-Effekt, angewandt auf die Inflation, zu tun hat.

Wie hoch ist denn nun die wahre, sichere Entnahmerate?

Sicherlich fragst Du Dich an dieser Stelle wie hoch die sichere Entnahmerate denn nun wirklich ist. Die gleiche Frage habe ich mir natürlich auch gestellt, und deshalb entsprechende Berechnungen angestellt. Dabei rechnen wir mit einer regelmäßigen Anpassung um die Inflation, denn wir möchten unsere Kaufkraft langfristig erhalten:

Wie man sieht liegt die sichere Entnahmerate für einen Zeitraum von 30 Jahren deutlich unterhalb von 3%. Dies liegt daran, dass die zugrunde liegende Zeitreihe die Weltwirtschaftskrise, die schwerste Krise aller Zeiten, enthält. Mit der sicheren Entnahmerate ist man auch dann sicher, wenn man am Abend vor dem Ausbruch der Weltwirtschaftskrise sein Rentnerdasein beginnt. Falls Du der Meinung bist, dass es sich hierbei um ein bisschen zu viel Sicherheit handelt, dann stimme ich zu, und habe deshalb auch noch den Verlauf für etwas höhere Fehlerwahrscheinlichkeiten abgebildet. Die wahre sichere Entnahmerate liegt demnach bei 3%-3,5%.

Ich hoffe ich habe Dich an dieser Stelle nicht hinsichtlich Deiner Planung verunsichert. Eine geringere Entnahmerate geht ja auch immer mit einem höheren Sparziel einher. Während Du gemäß der 4% Regel das 25-fache Deiner jährlichen Ausgaben ansparen musst, sind es bei 3% bereits das 33-fache. Die Latte der finanziellen Freiheit hängt deutlich höher. Falls Du also bisher mit der 4%-Regel geplant hast und ich Dich nun an der Stelle verunsichert habe, dann sei mir bitte nicht böse und warte ab. Denn in den kommenden Artikeln in dieser Serie werden wir untersuchen wie sich weitere wichtige Effekte wie z.B. Wechselkursschwankungen oder Steuern auf die Entnahmerate auswirken. Und ich kann Dir jetzt schon versprechen, dass wir dabei durchaus auch positives zu Tage fördern werden. In jedem Fall macht es Sinn sich nicht selbst zu betrügen, sondern die eigene Lebensplanung auf einem realistischen Fundament zu basieren.

Wenn Du mehr über die 4% Regel wissen willst, dann empfehle ich Dir auch die anderen Teile dieser Serie zu lesen:

Teil 2: hier untersuche ich wie sich das Wechselkursrisiko auf die sichere Entnahmerate auswirkt.

Teil 3: hier zeige ich wie sich Steuern auf die sichere Entnahmerate auswirken.

Schon mal überlegt ob das bei Dividendenaktien auch so ist?

Für die letzten 20 Jahre kann ich schon mal sagen, 4% wären kein Problem gewesen.

Hallo, Danke für Deinen Kommentar.

Meine Berechnungen basieren auf total return Daten des S&P, dh hier sind auch Dividenden enthalten. Ich weiß leider nicht wie Dein Portfolio konkret aussieht. Es gibt sicherlich auch einzelne Werte die in den letzten Jahren noch deutlich mehr als 4% zugelassen hätten. Ich betrachte aber ein breit diversifiziertes Portfolio.

Bedenke bitte, dass die sichere Entnahmerate auf Basis der Daten von 1900-2019 nur deshalb so niedrig ist, weil bei der Berechnung auch die Weltwirtschaftskrise in 1929 berücksichtigt ist. Ab 1975 liegt die sichere Entnahmerate mit Inflationsanpassung für 30 Jahre bei 3,89%, für 20 Jahre bei 4,49%.

Schöne Grüße

Georg

Ich habe dieses Thema auch hin- und herüberlegt.

Meine Entscheidung: das Depot gilt als „Sondervermögen“, Entnahmerate 0%.

Ausnahme: stationäre Pflegebedürftigkeit (das wird verdammt teuer, so 3000€/mo). Versuche ich zu vermeiden, wie auch immer möglich.

Ansonsten bin ich Vermögensverwalter des „family office“ (für meine Töchter = Erbinnen, und derzeit einen Enkel). Ich versuche (best effort), ihnen möglichst viel zu hinterlassen.

Von einem erheblichen Nachlass kannst Du auch bei einer Strategie basierend auf der sicheren Entnahmerate ausgehen. Der durchschnittliche Anwender hat am Ende der Laufzeit ein Vielfaches seines ursprünglichen Vermögens übrig trotz regelmäßiger Entnahmen. Bei dem Konzept entspart man nur im worst case vollständig.

Ich denke mal Deine Dividenden ETFs gewinnen im Laufe der Zeit auch an Wert trotz Ausschüttungen, oder?

Die Dividenden-ETFs haben einen leichten Kursanstieg. Ist mir ganz recht bei Sparplänen, wenn der Kurs nicht so stark steigt (sonst bekommt man weniger Stücke :).

Andere ETFs auf Staatsanleihen (Euroraum, US Treasury) sind seit Kauf um 20% gestiegen, da mag ich erst mal nicht mehr nachkaufen.

Ne, von Staatsanleihen würde ich aktuell auch die Finger weg lassen. Der alte Hedge, erst Krise, dann Zinsen runter & Staatsanleihen hoch, funktioniert in dem momentanen Zinsumfeld nicht mehr. Alle Entnahmeraten die auf einem Aktien / Anleihe Mix gerechnet wurden sehe ich skeptisch.

In einem für die Zukunft geplanten Artikel in dieser Serie werde ich untersuchen wie sich eine Kombination aus Gold + Aktien auf die Entnahmerate auswirkt.

Das Hauptproblem ist das Rendite Reihenfolge Problem. Das schlägt extrem stark in den ersten 5 Jahren zu.

Habe ich keine Entnahme ist es für den Endwert egal ob ich im ersten Jahr 100 % Rendite mache und im 2 Jahr die Kurse um 50 % sinken oder andersrum. Entnehme ich aber zusätzlich 4 % bleibt bei der Variante erst -50 % bei den Kursen nur noch 88 % übrig und bei der anderen 94 % wo die Kurse im ersten Jahr um 100 % steigen.

Da das Problem halt extrem stark in den ersten 5 Jahren auftreten kann und man dann aber hoffentlich noch jung genug ist kann man auch noch reagieren. Hier müste man dann wohl dann doch noch z.b. Teilzeit oder auf 451 Euro Basis arbeiten.

Vielleicht baut man das ganze auch direkt in die Strategie ein und geht nicht ab den Punkt wo man das 25 fache erreicht hat auf 0 % Arbeit sondern erst auf Teilzeit und je nachdem wie die Aktiejahre waren reduziert man die Arbeitzeit weiter oder lässt sie gleich oder wenn möglich erhöht sie sogar.

Wie gesagt das Problem entsteht eigentlich „fast“ nur in den ersten 5 Jahren, aber es gibt hier noch einen Punkt zu beachten.

Das 25 fache erreicht man natürlich deutlich haeufiger wenn die 5 Jahre davor besonders gut waren und das erhöht leicht wiederrum das die nächsten 5 Jahren eher schlecht sind.(ganz leichte Regression zur Mitte)

Von daher trifft es aus diesen Grund dann deutlich mehr als die von dir beschriebenen 14 %.

Von daher würde ich ab den 25 fachen eine Übergangsphase von ca 5 Jahren(auch etwas flexibel halten) planen indem man auch weiter etwas Geld verdient.

@Georg

Staatsanleihen reduzieren zwar das Rendite Reihenfolge Problem, aber bei den jetzigen Zinsen deutlich die erwartete Durchschnittliche Rendite und dieser Wert muss ja klar oberhalb von 4 % nach Infaltion liegen. Daher würde ich vermuten das man mindestens 5 % bei 30 jährigen US Staatsanleihne bräuchte damit man das Pleiterisiko senken könnte.

Hi Duke, Danke fürs vorbeischauen. Vollkommen richtig was Du sagst. Ich plane den Exit bei guten Marktbedingungen zu machen und dann gleich 5 Jahresausgaben in cash oder kurzlaufenden Anleihen zu halten. Wenn ich dann das Geld fürs kommende Jahr „abhebe“ nehme ich vom cash falls die Kurse gerade in Keller sind, ansonsten von den Aktien ETFs. Das ist der Plan um dem Sequence of Return Risk zu begegnen.

Den ausgleichenden Effekt von Staats-Anleihen wie man ihn bisher in Krisen beobachten konnte, sehe ich beim aktuellen Zinsniveau kritisch. Glaube nicht dass Staatsanleihen aus der Euro Zone noch weiter steigen können.

Kommt halt drauf an ob man auf FIRE oder nur auf FI abziehlt. Bei mir geht es primär darum die Rentenlücke zu schliessen. Mein Job macht mir Spaß und es bleibt ausreichend Zeit für die Familie. Meine zukünftige Rente deckt in etwa meine Lebenshaltungskosten und das Portfolio ist für alles andere Zuständig. Dadurch reduziert sich ähnlich dem Cash vorhalten oder der Teilzeit Arbeit vor RE das sequence of return Risiko erheblich. Ich finde es super das mal jemand das Thema eigenständig und ähnlich wie auf ERN in deutscher Sprache angeht, danke Georg.

Moin Tobi, ich sehe das genau wie Du: zu allererst muss die Rentenlücke geschlossen sein. Anschließend kann man anfangen sich von „oben“ herunterzuarbeiten und den Vorruhestand (vollständig oder in Teilzeit) anzustreben. Jedes Jahr Vorruhestand öffnet dabei die zuvor geschlossene Rentenlücke wieder ein Stück, da kürzer gearbeitet wird. Diesen Effekt gilt es für die fortgeschrittene Planung ebenfalls zu berücksichtigen.

Hi Georg,

die Entnahme einer sicheren Entnahmerate führt aber mit sehr hoher Wahrscheinlichkeit mittel- bis langfristig nicht zu einer gleich hohen Entnahmerate, sondern zu steigenden Entnahmen.

Beispiel:

Jemand besitz ein Depot im Wert von 1 Mio. Euro und die sichere Entnahmerate beträgt 3,5%. Das heißt er kann jeder Zeit in den Ruhestand und inflationsbereinigt jedes Jahr 35.000 Euro entnehmen. So habe ich das verstanden.

Steigt nun der Depotwert in einem Jahr (inflationsbereinigt) trotz der Entnahme auf 1,1 Mio. Euro so kann er ja statt 35.000 Euro 38.500 Euro entnehmen, denn das wäre ja das gleiche als wenn jemand (der ein gleiches Depot besitzt) ein Jahr nach ihm in den Ruhestand geht und die 3,5% Regel anwendet. Alles andere wäre unlogisch. Es ist ja jederzeit sicher 3,5% vom Depot zu entnehmen. Er startet (gedanklich) quasi einen neuen Entnahmeplan und löscht den ersten.

In der Hausse erhöht sich die Entnahmerate und in der Baisse bleibt sie konstant.

Steigende Entnahmeraten passen aber nicht unbedingt zur Lebensplanung eines Ruheständlers. Mit 60 möchte man in der Regel mehr kunsumieren als mit 80. Man bekäme aber mit 80 deutlich mehr Geld in die Hände als mit 60.

VG und schönen Sonntag

Marius

Hi Marius,

sehe ich auch do wie Du, dafür sollte die Entnahmerate aber wirklich sehr konservativ kalibriert sein. Bei der unsicheren, klassischen 4% Regel würde diese Vorgehensweise die Pleite Wahrscheinlichkeit erheblich steigern.

Gruß Georg

Die Entnahme nach einer 3,5%-Regel kann m.E. sogar über 4% liegen, denn man kann ja den Höchststand des Depots aus der Vergangenheit ansetzen.

Beispiel:

Depotwert beträgt 800.000 Euro und betrug vor einem Jahr 1 Mio. Euro. Wenn es vor einem Jahr zeitlich unbegrenzt möglich war jährlich 3,5% des Depotwertes zu entnehmen dann kann man auch jetzt 35.000 Euro beim Start eines Entnahmeplans entnehmen. Das kann nicht unsicherer geworden sein.

Das wären 4,375% die man sicher nach der 3,5%-Regel entnehmen könnte. Und die 4%-Regel soll dann gleichzeitig unsicher sein?

Ich glaube die Beispiele zeigen, dass diese Entnahmepläne Humbug sind. Aber sie haben Unterhaltungswert. 🙂

Noch ein schönes Restwochenende

Marius

Die gleichen Gedanken habe ich mir auch schon mal gemacht. Tatsächlich lässt sich dieser vermeintliche Widerspruch auflösen. Ich denke mein nächster Artikel wird Dir gefallen 🙂

Hi Georg,

hast mal daran gedacht statt der Inflationsrate die Lohnsteigerung zu berücksichtigen? Würde mir besser gefallen. Es möchte doch keiner heute auf dem inflationsbereinigten Niveau von 1980 oder gar 1970 leben.

Bei Anpassung nach Inflationsrate wird man zwar real nicht ärmer, gefühlt aber schon.

VG Marius

Danach wäre z.B. ein Mitglied der Mittelschicht von damals heute trotz Inflationsanpassung womöglich nicht mehr Mitglied der Mittelschicht, weil deren Wohlstand schneller als die Inflation gewachsen ist.

Das ist in Boom Phasen bestimmt möglich. Man kann dann nicht mehr mit denen die noch arbeiten „mithalten“. Am Ende Geschmacksache wie und ob man sich gegen dieses „Risiko“ absichert. Eine Möglichkeit wäre so zu kalkulieren wie Du es vorgeschlagen hast. Aber nur für den Zeitraum bis zur offiziellen Rente. Oder wer sind Deine Peers? 😉 Daher besser Niveau von 2000 statt 1970/80 betrachten.

Die Gesetzlich Rentenversicherung ist doch auch an die Lohnentwicklung gekoppelt.

Bei der Geldanlage könnte ich den Erfolg doch auch an der Vermehrung meiner angelegten Stundenlöhne berechnen.

Die Inflationsraten werden eh nach unterschiedlichen Methoden berechnet. Welche die richtige ist weiß ich auch nicht. Wahrscheinlich hat jede ihre Berechtigung.

Man kann zum Beispiel die Inflation bei PKW berechnen indem man immer den Preis eines VW Golf Einstiegsmodells vergleicht. Dann sind Autos die letzten 35 Jahre stark im Preis gestiegen.

Man kann aber auch die Qualität mit berücksichtigen. Dann bekommt man heute mit einem Dacia Sandero mehr Auto als vor 35 Jahren mit einem VW Golf Einstiegsmodell.

Ein Dacia Sandero ist heute billiger als damals ein Golf. Also Deflation bei Autopreisen.

Erstmal großes Kompliment für alle Artikel! Ich habe alle mit großem Interesse verfolgt, und finde vor allem die Aufbereitung der Informationen sehr gelungen.

Was mich interessieren würde, ist wie genau deine Berechnungen aussehen. Ich hab etwas ähnliches wie du mit Excel (eigentlich LibreCalc) begonnen. Nachdem mir das zu langsam und zu unübersichtlich wurde, mache ich meine Simulationen in R. Sobald ich mit dem Code etwas glücklicher bin, werde ich ihn auch auf github stellen.

Aber hier ist der Punkt: ich bekomme andere Fehlerquoten als du. Obwohl die Kurvenform an sich sehr ähnlich ist.

Vielleicht wäre es für alle die in diesem Bereich unterwegs sind, interessant mit einem Satz beliebiger Kursdaten (gerne auch fiktiv) die Portfolio-Entwicklung und -Entnahmen über x Jahre durchzurechnen, und als Tabelle bereitzustellen. Eine Art „unit testing“ für Portfolio-Simulationen.

Oder vielleicht hast du einen besseren Weg solche Berechnungen zu validieren?

Hallo Bernd,

freut mich zu hören dass du gerne tiefer in die Materie eintauchen willst! Folgendes Angebot von meiner Seite: ich schicke dir ein Excel Sheet aus dem die Methode der Berechnung leicht erkennbar ist. Anschließend telefonieren wir und ich liefer noch ein paar erklärende Worte / beantworten Fragen. Im Gegenzug erhalte ich eine Kopie von dem R Code.

Erste Vermutung für die Unterschiede: ich rechne mit monatlichen Entnahmen zu BEGINN des Monats. Falls du zB jährlich oder am Monatsende entnimmst, dann kann das ein paar Basispunkte Differenz verursachen.

Gruß, Georg

Hallo Georg,

danke für das echt nette Angebot. Ich werde bestimmt darauf zurückkommen, sobald das Projekt vorzeigbarer ist. Im Moment ist alles noch ein bischen wüst… 😉

Der Unterschied ist aber vermutlich mehr als ein paar Basispunkte hin oder her:

Meine Failrate bleibt die ersten ca. 27 Jahre auf 0%, und steigt dann bis auf 10% nach hundert Jahren. Die Kurven an sich ähneln sich aber stark – nur die Achsen sind verschoben/verzerrt.

Viele Grüße,

Bernd

Hätte auch Interesse an dem Excel Sheet. Auch bei meinen Berechnung sind die Kurvenform sehr ähnlich, aber die absoluten Wahrscheinlichkeiten sind zu hoch.

Hallo Thomas,

du findest ein Excel Sheet aus dem die notwendigen Grundlagen zur Berechnung von Entnahmeraten hervorgehen unter dem folgenden Link: https://1drv.ms/x/s!Ahp8goc2C9Wcg_k4KkKLZYLypyUzMQ?e=ufOMYl

Viel Spaß beim Rumspielen!

Gruß, Georg

Danke für den Prototypen. Das ist alles identisch zu meinem Code.

PseudoCode aus Excel:

Um historische Simulationen anhand dem S&P500 Verlauf (http://www.econ.yale.edu/~shiller/data/ie_data.xls) zu machen,

sieht mein Pseudo Code wie folgt aus:

Hierbei habe ich bewusst auf die Rendite verzichtet, da bei dem RealTotalReturnPrice der Kurs sowie die Renditen bereits drin sind.

Ist doch so richtig oder liegt hier mein Fehler?

Die Fehlerquote bei einer 4%-Entnahme Simulation nach 30 Jahren liegt bei 2,6% und somit 1% höher als bei Dir.

Gruß

Thomas

Hi Thomas,

hast du bei den Daten von Robert Shiller auch die Dividenden eingearbeitet? Diese musst du zunächst noch dem Index hinzuzählen damit du von einem Preisindex zu einem Kurs / TR Index kommst. Das könnte evtl die Abweichung über 30 Jahre erklären.

Gruß, Georg

Hallo, Georg,

die Dividenden habe ich nicht eingearbeitet, da diese bereits im RealTotalReturnPrice (R. Shiller Daten Excel Spalte: J) eingerechnet sind. Oder sehe ich das verkehrt?

Gruß, Thomas

Ja, Thomas,

wenn man auf die Zellen in der Spalte J klickt, sieht man, dass die realen Dividenden (Term aus Spalte I) mit beruecksichtigt wurden.

Steuern und Kosten sind in den Daten nicht enthalten, weshalb die tatsaechliche Fail-Quote bei der Entnahme noch hoeher liegen koennte?!

LG Joerg

Wie Joerg bereits geschrieben hat, hast du alles richtig gemacht. Ich hab jetzt noch mal kurz geguckt, du hast für 30 Jahre eine Fehlerquote von 2,6% ermittelt und meintest das liegt 1% über dem von mir ermittelten Wert. Gemäß Grafik im Artikel erhalte ich für diesen Zeitraum aber eine ähnlich hohe FQ wie du, von daher passt doch alles, oder?

Hallo Jörg, hallo Georg,

danke für Eure schnellen Rückmeldungen. Iin meinen historischen Simulationen sind keine Steuern und keine Kosten enthalten. Des weiteren rechne ich ohne Inflationsanpassung. D.h. ich vergleiche mich mit Deiner 2. Grafik wo bei 30 Jahren eine FQ von ca. 1.6% resultiert. Ich hingegen bekomme bei 30 Jahren ein FQ von 2.6% bzw. bei 70 Jahren ca. 8%.

Habt sonst noch Ideen, wo mein Fehler liegt könnte?

Gruß

Thomas

Wenn du ohne Inflationsanpassung rechnest, dann solltests du mit den nominalen und nicht mit den realen S&P Renditen rechnen. Daher auch die 2,6% beobachtete FQ, das gilt für mit Inflationsanpassung (= reale Daten).

Ich werf mal die konkreten CSV-Daten meiner Berechnung für die Simulation ab 1901/04 in die Runde. In meiner Berechnung ist das der erste historische Lauf ab 1900/01 der keine 100 Jahre durchhält, sondern nach 52 scheitert.

https://pastebin.com/TXvtHGte

Parameter:

4% Entnahmerate, 0% Inflation, keine Steuer, Shiller „Real Total Return Price“, Entnahme zu Durchschnittspreis des Berechnungsjahres (entspricht monatlicher Entnahme).

Ich glaube an einem konkreten Beispiel lassen sich Fehler/Unterschiede besser ablesen. Vielleicht möchte jemand seine Berechnungen zum Vergleich offenlegen.

Gruß, Bernd

Hi Bernd, ich bin aktuell im Urlaub ohne Computer und kann mir daher deine Datei nicht detailliert ansehen. Dein Ergebnis muss aber nicht falsch sein. Starte deine Simulation mal 1929, dann sollte dir schnell das Geld ausgehen 😉

Gruß, Georg

Bei einer Simulation ab 1.1.1929 mit 4% Konst-Entnahmerate, 0% Inflation, keine Steuer, keine Gebühren wäre ich nach 25.8 Jahren bankrott. Passt das? Was kommt bei Euch raus?

Hallo Bernd,

bei meinen Berechnungen unter Deinen o. g. Randbedingungen bekomme ich keinen bankrott! Läuft >100 Jahre durch. Werde nun Deine Teilergebnisse mit meinen Teilergebnissen vergleichen. Ist jedoch aufwändiger, da ich alles in einer monatlichen Schrittweite rechne. Mal sehen, wo die unterschiede liegen.

Gruß Thomas

Hallo Thomas, hallo Bernd,

schaut mal hier in diesem Excel: https://1drv.ms/x/s!Ahp8goc2C9Wcg_kJUVaH-QTYcJ5d5A?e=nHtKYJ

Reiter: 4% Calc, Spalten AD-AE.

Spalte AD zeigt die Return-Sequenz. 1 ist der 1.1.1881. Das sieht man in den Spalten A + B

Spalte AE zeigt das Jahr in dem man Pleite geht. Steht dort 100, heisst das man wäre nie Pleite gegangen. Der 1.1.1881 läuft demnach ohne Pleite durch.

Hallo Georg,

danke für das Dokument. Bei mir läuft 1881/01 auch durch. Und nach 100 Jahren bin ich bei 6977.108% des Depotwerts (das stimmt mit deiner Spalte U überein)

Gruß,

Bernd

Prima, dann kannst du jetzt mit deinem Tool fail rates etc. bestimmen. Der nächste Schritt ist dann die Rate zu bestimmen, die das Vermögen nach x Jahren auf 0 (oder einen anderen vorgegeben Zielwert) setzt.

Hallo Georg,

danke Dir für das Excel Sheet mit den mtl. Verläufen. Mit meiner Simulation (gleiche Randbedingungen) komme ich mittlerweile auf die selben Werte. Im folgenden Schritt habe ich die Simulation auf auf alle Epochen ausgedehnt um Fehlerquoten zu ermitteln. Ohne Berücksichtigung der Inflation komme ich auf die selben Fehlerquoten (max. 1.8%) wie Du in deinen Grafiken. Mit Inflation (Dein Excel-Sheet Spalten: Q) bekomme ich Fehlerquten >50%. Verwendest Du bei Deinen Fehlerquoten-Verläufen eine andere Entnahmestrategie als in dem Excel-Sheet?

Danke, Gruß

Thomas

Hi Thomas,

zur Berücksichtigung der Inflation ändere ich nur die zugrunde liegenden Daten. D.h. ich arbeite mit realen statt nominalen Renditen. Hast du das mal probiert?

Gruß, Georg

hm. Die Wertentwicklung des Depots berechne ich analog deinem Excel-Sheet über die reale Rendite (Spalte K).

Mit nominalen Renditen rechne ich gar nicht.

Die mtl. Entnahme wird anhand des aktuellen Kapitals Kap(t_akt) ermittelt:

Entnahme(t_akt) = (Kap(t_akt)*4% / 12).

Die Tatsächliche Entnahme wird jedoch nur nach oben angepasst:

Entnahme(t_akt)=max(Entnahme(t_Vorher), Entnahme(t_akt)).

D.h. die o. g. Entnahmestrategie hängt nicht direkt an der Inflation, sondern nur indirekt über die Wertentwicklung der Depots ab. Verwendest du bei deiner Auswertungen (FQ der 4%-Regel nach Laufzeit mit Inflationsanpassung) andere Ennahmestrategien?

Ich komme mit dieser Strategie auf wesentliche höhere FQ von >50% statt ~14% bei Dir?

Ok, so wie ich das meine erkennen zu können hast du die klassische 4% Regel nicht richtig implementiert. Der reale Entnahmebetrag bleibt im Zeitablauf konstant. Die Formel sollte also so lauten:

Entnahme(t_akt) = (Kap(t_0)*4% / 12)

Das wäre ja dann die 4%-Regel ohne Inflationsanpassung:

Entnahme(t_akt) = (Kap(t_0)*4% / 12)

Wie sieht dann die Umsetzung der 4%-Regel mit Inflationsanpassung aus?

Entnahme(t_0) = (Kap(t_0)*4% / 12)

Entnahme(t_k) = Entnahme(t_k-1) * (1 + Inflation(t_k))

Um zwischen Entnahme mit und ohne Inflationsanpassung zu unterscheiden reicht es aus reale oder nominale Renditen bei der Berechnung zu verwenden. Die Fail Rate steigt dann leicht an weil die realen Renditen geringer sind als die nominalen.

Die Formel die du gestern Abend hier niedergeschrieben hast, das wäre progressives Entnehmen wie hier beschrieben: https://www.finanzen-erklaert.de/progressives-entnehmen-entnahmestrategie/

Durch diese Vorgehensweise steigt die Fail Rate der 4% Regel stark an, so dass dein Ergebnis vor diesem Hintergrund korrekt erscheint.

Aber dir geht es gerade ja um die klassische Variante wenn ich alles richtig verstanden habe.

danke für die Aufklärungen. Ich hatte den folgenden Denkfehler:

Die Begrifflichkeit „mit/ohne Inflationsanpassung“ bezog ich immer rein auf die Entnahme. In meiner Denke war ohne Inflation die Entnahme immer konstant. Mit Inflation, steigt die Entnahme in Abhängigkeit der jährlichen Inflation. –> Dies stellt die Sicht eines Investors dar, der sein Depot entspart.

Es bezieht sich aber nur auf die Verzinsung der Depotrendite (reale/nominale Rendite) und die Entnahme ist immer konstant.

Tatsächlich bezieht sich das Thema Inflationsanpassung im Endeffekt nur auf die Entnahme. Je nach beobachteter Inflationsrate wird diese mehr oder weniger stark nach oben angepasst.

Im Rahmen von Berechnungen & Simulationen kann man aber auch mit einem konstanten (realen) Entnahmebetrag rechnen und statt dessen die Renditereihenfolge um die Inflation bereinigen.

Das Ergebnis sollte immer das gleiche sein, der zuletzt beschriebene Weg ist aber deutlich einfacher in der Handhabe.

Hallo Georg,

vielen Dank für die Excel-Liste. Zuvor hatte ich geringfügige Differenzen infolge von zeitlichen Verschiebung. Mittlerweile komme ich auf die selben Ergebnisse. 🙂

Gruß

Thomas

Hallo Thomas,

deine „Simulation ab 1.1.1929“ sieht richtig aus. Bei mir scheitert es auch im 26. Jahr. Wir können natürlich auch beide falsch liegen und Georg hat was anderes.

Vielleicht entscheidest du dich ja deine Ergebnisse auch zu posten. Dann können mehr Augen drauf schauen.

Gruß,

Bernd

Nein, es liegen alle richtig. Ich hatte mich im Datum vertan und beim 1.1. 1880 oder so geguckt.

1.1.1929 scheitert bei mir auch im Jahr 26 (siehe Excel).

Lieber Georg,

eine Kleinigkeit (nicht wichtig, aber du hast ja eine Vorliebe fuer Details?)

„basierend auf Daten des S&P 500 von 1900 – 2019“

der S&P500 wurde erst 1957 eingefuehrt (www.investopedia.com/ask/answers/041015/what-history-sp-500.asp). Fuer die Zeit davor gibt’s Approximationen von US-Large & Mid-Cap Blends, um das Rechnen mit laengeren Zeitreihen zu ermoeglichen.

LG und danke fuer diesen schoenen Blog-Post

Joerg

Danke für die Ergänzung, das ist dann schon wirklich ganz genau genommen :-). Immerhin war es auch der Schöpfer des Index, der nach den Regeln von 1957 eine Rückrechnung durchgeführt hat. Von daher denke ich kann man das durchaus so stehen lassen. Man könnte sagen: so wäre der S&P gewesen, hätte es ihn damals schon gegeben.

Woher kann man die Daten des S&P 500 von 1900 – 2019 beziehen?

Gibt es eine öfftliche Datenquelle dafür?

schau mal hier: http://www.econ.yale.edu/~shiller/data/ie_data.xls

[…] dauerhaft ein Einkommen zu haben. Das diese Regel mit Vorsicht zu genießen ist kann man in diesen Beitrag nachlesen. Wir hätten also im optimalen Fall die 23.700€ jährlich nach […]

[…] auch Georg in einem ausführlichen Artikel über die Gefahr, allzu gutgläubig mit der 4%-Regel zu planen, beschreibt, gibt es noch viele weitere Faktoren, die in der Diskussion oft gänzlich […]

[…] Aktien-ETF mit Entnahmestrategie oder gesetzliche Rente – was ist vorteilhafter?Die Bierdeckel FinanzplanungVorsicht vor der 4% Regel […]

[…] Vorsicht vor der 4% Regel […]

[…] Zur groben Berechnung der möglichen Entnahmen taugt die 4% Faustregel. Nach der 4%-Regel braucht man zur Finanzierung des Konsums im Ruhestand das 25-fache seiner jährlichen Ausgaben. Ich gehe bei solchen Schätzungen aber lieber von 3,5% aus.– Die 4 %-Regel: Wie viel Geld brauchst du, um nicht mehr arbeiten gehen zu müssen?– The Trinity Study And Portfolio Success Rates (Updated To 2018)– Vorsicht vor der 4% Regel […]

Hey Georg,

Ich muss nochmal eine Verständnisfrage stellen. Ich habe nun schon viele deiner Artikel gelesen und tummel mich auch auf dem Blog von Big ERN, dennoch habe ich eine Frage zur sicheren Entnahmerate.

Angenommen ich nehme diese konservativ als 3% an und mein Portfoliostartwert liegt bei 1.000.000€. Dann kann ich jedes Jahr (inflationsangepasst) 30k€ entnehmen. Angenommen zum Anfang des zweiten Jahres (trotz der bereits einmaligen Entnahme von 30k€) steht mein Portfolio nun bei 1,1 Million €, dann dürfte ich trotzdem nur 30k€ + Inflationsausgleich entnehmen? Das Portfolio weiß doch nicht, dass ich schon in der Entnahmephase bin – wieso beziehen sich die 3% dann nicht auf die 1,1 Million €, sprich 33k€? Dies ist doch dann nur logisch – angenommen eine Person B startet zu diesem Zeitpunkt mit 1,1 Million € in die „Rente“, dann würde er ja auch bei Anwendung der 3% Regel den erhöhten Betrag anwenden oder mache ich hier einen Denkfehler?

Grundsätzlich stimme ich dir aber zu, dass eine CAPE adjustierte Entnahmerate das sinnvollste ist und man dadurch weg von einem starren Entnahmegerüst kommt.

Hallo Enrico, das ist in diesem Artikel beantwortet:

https://www.finanzen-erklaert.de/entnahmeparadoxon-kurseinbrueche-egal/

Spinnen wir dein Beispiel weiter, im 2. Jahr bricht der Aktienmarkt ein, dein Depot steht nur noch bei 600k€. Du entnimmst trotzdem weiter die 30k€ + Inflationsausgleich.

Der „Witz“ bei den Entnahmen ist eben über zig Jahre/Jahrzehnte hinweg einen Konstanten Betrag zu entnehmen. Dieser muss halt so konservativ gewählt sein, dass er dich in einem Crash bzw. einem langen Bärenmarkt nicht ruiniert.

Wenn du immer nur aufs letzte ATH guckst, würde ich eher konservativer als mit 3% rangehen. Siehe auch die Kommentare im entsprechenden Artikel (von Matthias verlinkt)

Hey Timo, Matthias,

Vielen Dank für eure Kommentar. Ich stehe dennoch etwas auf dem Schlauch – um einmal was von Georgs oben verlinktem Artikel herauszugreifen:

Wenn sich mein Portfolio – trotz Entnahmen – positiv auf 1,5 Million Euro entwickelt, dann sollte ich doch gefahrlos die 3% auf dieses neue ATH anwenden können. Das Portfolio weiß ja nicht, dass ich es bereits entspare bzw. nicht mehr in der Akkumulationsphase bin. Wenn man sich Georgs Punktewolke ab 1970 anschaut, dann scheinen die 3% ja die SWR zu sein – die unabhängig vom aktuellen CAPE – immer entnehmbar sind.

Zugegeben – wenn wir uns gerade in der Jahrhunderbubble befinden sollten mit einem utopischen CAPE – dann sollte man die 3% nochmal challengen und die Weltwirtschaftskrise als Vergleichsmaßstab hernaziehen.

Zum Schluss geht es ja auch darum, nicht unter seinen Möglichkeiten zu bleiben. Wenn ich gerade zum Anfang eine positive Depotentwicklung habe und somit dem SOR erstmal entgangen bin, dann sollte ich doch einen Urlaub mehr machen dürfen 😉

Hi Enrico,

Dein Gedanke ist völlig richtig: bist Du mit einer wirklich konservativen Entnahmerate unterwegs (max. 3% nach meiner Auffassung), dann kannst Du den Betrag regelmäßig anpassen. Ich nenne diese Vorgehensweise progressives Entnehmen. Siehe diesbezüglich auch folgenden Artikel: https://www.finanzen-erklaert.de/progressives-entnehmen-entnahmestrategie/

Hey Georg,

Danke für diesen Hinweis – ich habe deinen Artikel nochmal gelesen und ich denke meine Frage bezieht sich auch ein bisschen auf die sichere Entnahmerate in Abhängigkeit von der Restdauer und des Portfoliowertes. Sprich – die 2,6% sind absolut konservativ gerechnet und wir hoffen alle, dass sich eine solche Marktkorrektur wie in den 30er Jahren nicht wiederholt.

Ich wünsche es jedem, dass wir nach Eintritt in die passive Phase, nicht vom SOR heimgesucht werden. Interessant dazu jedoch der Gedanke von Big ERN, dass das SOR des Entnehmers, gleichzeitig der Benefit des Spares ist, da sich diese beiden Personengruppen jeweils auf der anderen Seite der Medaille befinden. Der Sparer profitiert von niedrigen Renditen in der Akkumulation und hohen zum Ende, wohingegen dies als klassisches SOR bei der Entnahme zu betrachten ist.

Deine obige Grafik „Sichere Entnahmerate nach Laufzeit“ soll doch verdeutlichen, dass meine sichere Entnahmerate im zeitlichen Ablauf meiner Privatierphase steigen muss. Bei noch 20 Jahren und 0% Fehlerquote liegt die SWR bei ca. 3,x%, bei 10 Jahren Restlaufzeit bei 5,x%. Ist diese herangehensweise nicht gleichermaßen eine progressive Steigerung der Entnahme?

Eine weitere Verständnisfrage zu dieser Grafik ist jedoch das Entfallen des Portfoliowertes. Angenommen wir starten mit 3% Entnahme, dann sollte es doch ebenfalls einen Einfluss haben, ob ich nach 10 Jahren mit 50% oder 150% Portfoliowert dastehe. Bei 150% sollte eine progressive Entnahme aufgrund der guten Aktienmarktrendite der ersten Jahre eher möglich sein. Macht es Sinn deine obige Grafik mit den Dimensionen SWR, Restlaufzeit und Portfoliowert darzustellen? Jeder Entnehmer wird sich ja auf einem anderen Pfad befinden und kann so flexibel ablesen, wenn ich z.B. noch 20 Jahre bis zum Ableben vor mir habe und sich mein Portfolio bei 100+/-X, dann ist meine SWR aktuell X%.

Sorry, dass ich bei dem Thema nicht locker lasse, jedoch finde ich deine Arbeit hier sehr spannend und wenn ich diese Fragen habe, dann garantiert auch noch ein Zweiter ;).

Hi Enrico, Du hast vollkommen Recht, die höhere Entnahmerate aufgrund der verkürzten Restlaufzeit sollte ebenfalls berücksichtigt werden. Bei der CAPE-Formel geschieht dies durch die Wahl der Zahl im Zähler (14%, 15%, 16%…). Wenn der Portfoliowert über 100% steigt, dann steigt auch die Bemessungsgrundlage und somit die Entnahme. Ansonsten frage ich mich auf welche Grafik Du Dich konkret beziehst?

Hey Georg,

Angehängt die Grafik auf welche ich mich beziehe. Implizit hätte ich diese so verstanden, dass meine SWR mit abnehmender Restlaufzeit doch kontinuierlich steigt? Außerdem ein weiterer Screenshot von Carstens Blog auf dem man die möglichen SWR nach Startdatum einmal sieht – dieses ist natürlich ex-post immer leicht zu bestimmen. Meine Frage ist jedoch, wir möchten ja mit einem guten Gefühl starten, sprich 3% (oder konservativ mit 2,6%), jedoch wenn ich damit in den Jahren 1980 bis 1990 gestartet wäre, dann liegt meine SWR ja eigentlich bei mindestens 6%. Sprich – ich möchte als Privatier dann idealerweise anhand der Entwicklung des Marktes bzw. meines Portfoliowertes meine Entnahmen (sicher im Sinne geringer Pleitewahrscheinlichkeit) steigern wollen, sollte die Marktentwicklung das zulassen. Ich hoffe mein Punkt hier ist nicht zu verwirrend…

Anbei noch eine weitere Frage zu den Prozenten in deiner CAPE Formel – da dies meiner Einsicht nach nicht in deinem Artikel dazu gefallen ist: Die 14% sind in Bezug auf die Pleitewahrscheinlich für einen Zeitraum bis 60 Jahre total sicher. Wenn man diesen Wert auf bis zu 17% steigert, dann ist diese Berechnung ab ca. 380 Monate Laufzeit deutlich unsicherer als die 4% Regel. Du sagst, du wählst je nach Portfolioentwicklung einen höheren Zähler, aber das musst du dann ja ebenfalls an einer gewissen Entwicklung deines Portfolios in Stufen festlegen, wie sehen diese denn genau aus. Bei 150% nach X Jahren Regimewechsel von 14 auf 15%?

Danke für deinen Einsatz!

Er hat anscheinend nicht 2 Grafiken pro Kommentar zugelassen, daher hier die Grafik aus diesem Artikel:

Hi Enrico, da wir vorab nicht wissen können wie sich die Dinge zukünftig entwickeln werden, wählen wir vorsichtig eine geringe Entnahmerate. Und natürlich stellt sich dann die Frage was man tun soll, wenn die befürchtete Katastrophe doch nicht eintritt, was auch wahrscheinlich der Fall sein wird. An dieser Stelle kommt z.B. das progressive Entnehmen ins Spiel. Auf einem Pfad zu dem eigentlich 6% angemessen wären würde das Vermögen trotz Entnahmen schnell wachsen. Hier böte es sich dann an entsprechend nachzuziehen. Gleiches gilt selbstverständlich auch gleichzeitig für die Restlaufzeit, so dass auch bei konstantem Vermögen der Entnahmebetrag weiter ansteigen kann. Entnahmestrategien haben quasi ein positives Theta 🙂 Und genau aus diesem Grund habe ich bei der CAPE-Strategie den Zähler mit kürzer werdender Restlaufzeit erhöht. Die Marktbewertung fließt dagegen durch das CAPE-Ratio und den aktuellen Portfoliowert mit in die Betrachtung ein.

Danke Georg!

Hey Georg,

nochmal eine kurze Frage zum Thema SWR. Carsten scheint auf seinem Blog – siehe das obige Bild aus dem vorherigen Kommentar – eine leicht höhere SWR berechnet zu haben. Für 30 Jahre scheint diese bei knapp unter 4%, bei 60 Jahren bei knapp über 3% zu liegen. Ihr nutzt ja beide die Shiller Daten – wieso kommt denn bei deinem Datensatz eine SWR von „nur“ 2,7% raus? Liegt dies zum Schluss an der EUR/USD Konvertierung?

Grüße

Enrico

Das liegt an der unterschiedlichen Asset Allokation. Ich arbeite aufgrund des Niedrigzinsumfeldes mit einer 100% Aktienquote. Carsten benutzt dagegen glaube ich 60% Aktien 40% Staatsanleihen. Für die Euro Zone ist diese Vorgehensweise aktuell aber leider nicht geeignet, da Anleihen aufgrund der niedrigen Zinsen keine Rendite bringen und auch keinen Diversifikationseffekt erzeugen.

Hey Georg,

Danke für die rasche Antwort. Durch die höhere Aktienquote hat man aber wahrscheinlich auch im Großteil der Fälle ein höheres Endvermögen als bei einem konservativeren Anleihemix, aufgrund der langfristig höheren Aktienrendite.

Hi, cooler Artikel.

Ich habe nur eine Frage: Die Grafik „Fehlerquote der 4% Regel nach Laufzeit / mit Inflationsanpassung“ zeigt, dass die 4% Regel bis ca 15 Jahre sicher war. Warum zeigt dann die Grafik ohne Inflationsanpassung nur einen „Sicherheitszeitraum“ von ca. 11 Jahren, wenn dort weniger entnommen wird?

Moin Lukas, sehr gut beobachtet! Es gibt Szenarien, in denen ist eine Inflationsanpassung sogar vorteilhaft. Wovor wir uns bei der Entnahme fürchten ist ein Crash direkt zu Beginn der Entnahmephase. Im Crash kommt es aber oft auch zu einer temporären Deflation (Leute haben Angst, konsumieren weniger bzw. können aufgrund von Jobverlust etc. auch nur weniger konsumieren), so dass wir unsere inflationsadjustierten Entnahmen etwas nach unten korrigieren. Das hier prägende Ereignis für die Minimal-Laufzeit ist der Crash ab 1929, bei dem wir genau diesen deflationären Effekt beobachten können. Auf längere Sicht kostet eine Inflationsanpassung aber immer.

Hallo und vielen Dank für deinen Artikel!

Könntest du vllt erläutern, warum du die Entnahmequote um die Inflationsrate anpassen willst? Nach meinem Verständnis sollten sich Veränderungen in der Inflationsrateauf die Marktkapitalisierung und die Dividenden der Aktien auswirken und somit schon in der Basis deiner Entnahme enthalten sein. Sprich: Wenn die Inflation steigt, entnimmt man mit 4% schon automatisch mehr Geld und hat eine Inflationsanpassung, da die Aktien und das Portfolio im Wert steigen. Dann noch die Entnahmequote zu erhöhen ist aus meiner Sicht eine doppelte Berücksichtigung von Inflation und unnötig… Beste Grüße Felix

Hallo Felix,

mir scheint Du hast die Funktionsweise der 4%-Regel noch nicht richtig verstanden. Ohne Inflationsanpassung würde sich der Entnahmebetrag im Zeitablauf nicht erhöhen, denn es zählt immer das zu Beginn der Entnahmephase verfügbare Kapital.

[…] als Privatinvestor ein 13. Monatsgehalt selbst erschaffen kann!Theoretische ETF-Entnahme-Raten (4-Prozent-Regel) etc. sind hier wieder nicht mit eingerechnet, sondern wirklich nur, was zur Re-Investition direkt […]

Hi Georg,

war nicht auch einer der Kritikpunkte an der 4%-Regel, dass diese eben genau auf den S&P500 gelaufen ist? Laut einem super kanadischen Podcast sollte alleine auf Grund der Tatsache, dass die internationalen Aktienmärkte nicht so gut gelaufen sind wie der S&P500 im 20 Jahrhundert schon von der 4%-Regel abgewichen werden. Auch die Kollegen kommen dann auf Werte, ähnlich deiner 2,6%. Berücksichtigst du das in deinen Berechnungen?

VG

Tobias

Hi Tobias, der Index der der Bestimmung der sicheren Entnahmerate zugrunde liegt beeinflusst das Ergebnis. Siehe insbesondere https://www.finanzen-erklaert.de/japanische-verhaeltnisse-entnahmephase/

Ich erachte den S&P 500 als geeigneten Proxy für den Weltmarkt. Der US Aktienmarkt war schon immer der mit Abstand am weitesten entwickelte Markt der Welt.