Stefan und Franziska sind bisher meine jüngsten Kunden in der Finanzberatung, und ich freue mich ganz besonders die gemeinsam erarbeiteten Inhalte auf dem Blog präsentieren zu können. Die vorliegende Fallstudie ist insbesondere für die jüngeren Leser relevant, denn der Fokus der Analyse liegt auf der Ansparphase. Wir haben mit Hilfe der historischen Simulation gemeinsam untersucht, wie sich unterschiedlich hohe monatliche Sparbeträge in verschiedenen Szenarien auf die spätere Gesamtrente auswirken können. Die Ergebnisse sind im Analyse-Teil der Fallstudie detailliert dargestellt.

Stefan und Franziska sind beide Bundesbeamte auf Lebenszeit, und das sogar schon zum zweiten Mal! Ja richtig gelesen, es ist während eines Menschenlebens offenbar möglich mehrere Male Beamter auf Lebenszeit zu werden. Ich war selbst auch verblüfft als die beiden mir ihre Geschichte erzählten. Ich erfuhr, es handelt sich dabei um den Karriereturbo für Beamte. Denn der Karrierezug fährt für alle Beamten gleich langsam im Schritttempo mit den Dienstjahren. Will man dagegen schneller vorwärtskommen, dann bleibt nur noch die (vorab vereinbarte) Kündigung und anschließende Neueinstellung auf höherer Position. Stefan und Franziska geben in jungen Jahren also ordentlich Gas!

Wir werfen auch einen Blick in das Haushaltseinkommen der Karriere-Beamten. Und natürlich werden wir einiges über die im Vergleich zur gesetzlichen Rente recht üppig ausfallende Beamtenpension erfahren. Der Job als Beamter ist nicht nur sicher, sondern auch aus finanzieller Perspektive attraktiver als manch einer erwarten würde.

Die Kernbotschaft der Fallstudie ist aber sicherlich: Beginne rechtzeitig! Der Fall von Stefan und Franziska veranschaulicht auf beeindruckende Weise die Wirkung des Zinszinseffektes. Wer früh mit dem Vermögensaufbau beginnt benötigt nur geringe Sparbeträge, um Großes zu erreichen.

Starten wir zunächst wie immer mit dem Interview und lernen Stefan und Franziska näher kennen, bevor wir einen genauen Blick auf die Zahlen werfen:

Teil 1 – Interview

Name, Alter, Beruf, Familienstand, Wohnort (ungefähr)?

Wir sind Stefan und Franziska, 29 und 30 Jahre alt, verheiratet und wohnen aktuell im Rhein-Main-Gebiet. Wir sind beide Bundesbeamte und arbeiten im Bereich Cybersecurity und Finanzaufsicht.

Was sind Eure Hobbies und Interessen?

Wir reisen unglaublich gern und viel und sind in unserer Freizeit so oft es geht in die Natur zum Sporteln.

Werdegang & Beruf – womit verdient Ihr Euer Geld?

Wir haben nach dem Abitur zuerst einen dualen BWL-Bachelor und anschließend jeder berufsbegleitend einen Master in Management bzw. Finance gemacht. Seit unserem dualen Bachelor arbeiten wir im öffentlichen Dienst und wir stehen finanziell auf eigenen Beinen, seit wir 19 sind.

Wie hoch ist Euer Netto-Gehalt inklusive sonstiger Einkünfte?

Wir tragen beide annähernd gleich viel zu unserem Haushaltseinkommen bei, was derzeit bei ca. 7.800€ Netto liegt.

Wie hoch war Eure durchschnittliche Sparquote in den letzten 5 Jahren und im letzten Jahr (schätzungsweise)?

Die Quote hat über die Jahre stark geschwankt, da wir in den letzten 5 Jahren nacheinander für unsere Master in Teilzeit arbeiten mussten, gespart haben wir aber eigentlich immer ein bisschen, wenn dies möglich war. In den letzten beiden Jahren hatten wir Sparquoten von ca. 35% für Altersvorsorge.

Wie hoch ist das Ziel-Vermögen bzw. welches monatliche Netto-Budget wird angestrebt?

Wir sind in die Beratung mit Georg mit dem Ziel gestartet 5.000€ netto nach Steuern und KrankenV-/PflegeV-Kosten nach „heutiger Kaufkraft“ monatlich zur Verfügung zu haben (was heißt das schon bei 7-10% Inflation).

Wie hoch ist das aktuelle Vermögen / wie setzt es sich zusammen? Wie wurde das Vermögen erlangt?

Wir haben ein breit gestreutes ETF-Depot von ca. 50.000€, das wir in den letzten Jahren angespart haben bzw. in das wir „schlechte“, ältere Investments umgeschichtet haben (z.B. die klassischen Bausparverträge für junge Leute…). Außerdem sind noch weitere Restbestände vorhanden (Riester, Einzelaktien, RüRup), die noch amputiert, stillgelegt bzw. verkauft gehören. Wir haben noch einen kleinen Anteil Crypto und natürlich eine kurzfristig-orientierte Tagesgeldreserve. Wir wohnen zur Miete und besitzen keine Immobilie. Bis auf das ETF-Depot haben wir aber alle anderen Assets aus der Rechnung ausgeklammert.

Was ist Eure Motivation für die finanzielle Unabhängigkeit? Teilzeit oder harter Cut, und mit welchem Alter?

Wir sind große Fans und regelmäßige Leser des Blogs und finden insbesondere die Fallstudien spannend. Im Vergleich zu den 40+ jährigen Mitlesern unterscheidet sich unsere Situation aber etwas. Da wir beide im öffentlichen Dienst sind und uns dort grundsätzlich auch wohl fühlen, spielt die Frage nach einer „Rente mit 45/50/55“ keine große Rolle für uns. Wir wissen, dass wir für unsere Pensionsansprüche nach aktueller Rechtslage bis mindestens 63 arbeiten werden müssen mit einer wahrscheinlich steigenden Tendenz. Allerdings wollen wir natürlich trotzdem im Alter abgesichert sein und frühzeitig mit der Planung starten. Uns ging es bei der Beratung mit Georg weniger um die Frage, bis zu welchem Zeitpunkt X in der Zukunft wir noch arbeiten müssen, bevor wir es uns leisten können Privatiers zu werden. Vielmehr war es für uns wichtig etwas Transparenz zu bekommen, welchen Betrag X wir ab jetzt für die nächsten 33/34 Jahre monatlich sparen müssen, um unser Zielbudget im Alter sichern zu können. Wir haben explizit nicht vor, den maximal möglichen Betrag zu sparen sondern waren eher auf der Suche nach einem „Sweet Spot“, der uns auf der einen Seite Sicherheit im Alter „garantiert“ aber auf der anderen Seite erlaubt das Leben im Hier und Jetzt maximal zu genießen. Wir wollen uns nicht schlecht fühlen müssen, wenn wir Geld für Reisen und für die ein oder andere Konsumentscheidung ausgeben in unseren 30ern oder 40ern. Gleichzeitig wollen wir nicht unserer Sparrate reduzieren müssen, wenn wir durch die Familiengründung vorübergehende Einkommenseinbußen hinnehmen werden. Unser Ziel wäre auch, ab einem bestimmten Alter aufgrund fehlender Karriereoptionen im öffentlichen Dienst nur noch Teilzeit zu arbeiten und auch dabei die Sparrate und die Ziele im Alter nicht zu gefährden.

Was soll mit Eurem Restvermögen am Ende der Entnahmephase geschehen?

Das theoretische Ende unserer Entnahmephase liegt 70+ Jahre in der Zukunft. Das Leben ist das Leben und deshalb haben wir noch keinen Plan, was mal mit dem Restvermögen geschehen soll, sofern es überhaupt eines geben wird.

Was möchten wir den Lesern sonst noch mit auf den Weg geben?

Uns hat der Austausch mit Georg viel Freude bereitet und wichtige Impulse und Erkenntnisse für unsere Finanzplanung mitgegeben. Die Beratung und das Rechnungsergebnis haben uns gezeigt, dass wir in der glücklichen und dankbaren Lage sind, deutlich weniger Sparen zu „müssen“ als bisher gedacht, um unsere finanziellen Ziele im Alter zu erreichen. Das war unsere Vermutung im Vorfeld und die Beratung hat dies bestätigt und damit das Ziel voll erfüllt. Als risikoaverse Beamte haben wir allerdings noch eine „margin of conservatism“ draufgepackt und sparen doch lieber etwas mehr 😉 An dieser Stelle möchten wir Georg noch einmal für den interessanten und konstruktiven Austausch danken, der sehr viel Spaß gemacht hat. Wir fanden es super, dass Georg die Berechnung auf unseren besonderen Fall angepasst hat und interessant wie viel man in Finanzfragen als junger Mensch von anderen lernen kann (auch durch das Lesen der Beiträge und Kommentare auf diesem Blog), die 10, 20, oder sogar 30 Jahre weiter im Prozess sind und schon viele Erfahrungen gemacht haben. Wir hoffen, dass unser Beispiel andere junge Leute inspirieren kann, sich frühzeitig mit der Finanzplanung zu beschäftigen und sich ein entsprechendes Fundament zu schaffen.

Vielen Danke für das Interview! Ich finde es sehr beeindruckend, dass ihr das Thema persönliche Finanzen bereits in solch jungen Jahren derartig sicher beherrscht. Es kann eigentlich nichts mehr schiefgehen. Werfen wir nun einen Blick auf die Zahlen.

Teil 2 – Analyse

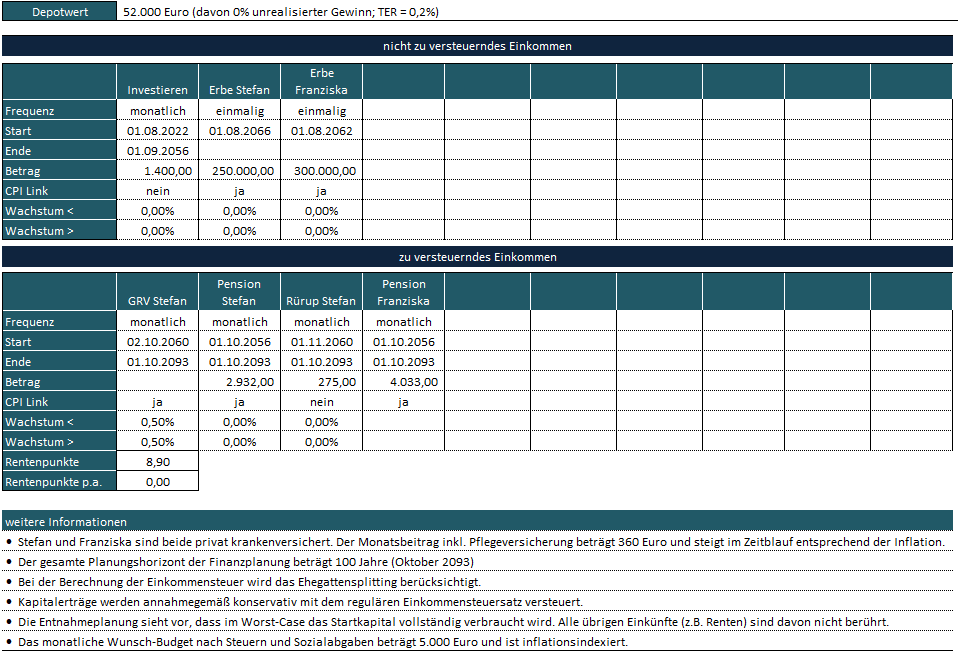

Stefan und Franziska sind noch jung und haben dementsprechend noch kein großes Vermögen aufbauen können. Das gemeinsam ersparte Depot war im August 2022 rund 52.000 Euro Wert. Stefan besitzt außerdem noch eine kleine Rürup Rente sowie einige wenige Rentenpunkte aus alten Zeiten, und beide erwarten ein durchschnittliches Erbe in ca. 40 Jahren. Die wesentlichste Position stellt die zu erwartende Beamten-Pension dar. Gemäß den aktuell gültigen Besoldungstabellen dürfen Stefan und Franziska sich auf eine gemeinsame Pension von knapp 7.000 Euro brutto pro Monat freuen. Es wird darüber hinaus angenommen, dass sich die Beamtenpension im Zeitablauf im Einklang mit der Inflation entwickelt. Eine nicht ganz unwesentliche Annahme, wie wir später noch sehen werden. Die folgende Tabelle gibt einen detaillierten Überblick über sämtliche Vermögensgegenstände und Planungsannahmen:

Abbildung: Planungsannahmen Stefan und Franziska

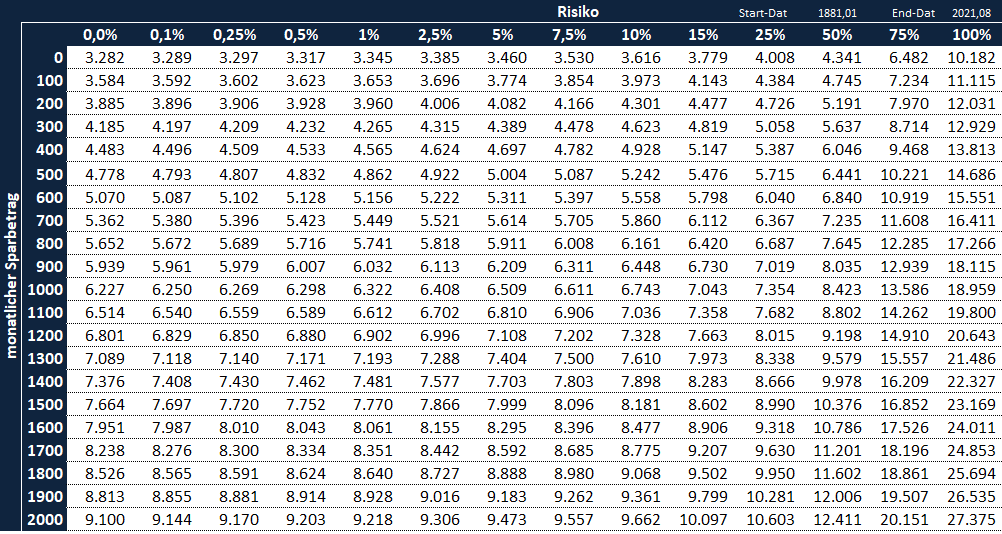

Zusätzlich investieren die beiden jeden Monat 1.400 Euro ihres Nettoeinkommens in Aktien ETFs. Doch ist dies erforderlich? Bei einer solch üppigen Pension stellt sich die Frage ob es nicht allein schon ausreichend sein wird. Die folgende Tabelle stellt die mögliche Gesamtrente ab September 2056, dem Jahr der geplanten Pensionierung im Alter von 63, unter Berücksichtigung von Pensionen, Rürup-Rente, Erbe und Depot dar. Bei allen Werten handelt es sich um die Netto-Rente nach Steuern und Sozialabgaben ausgedrückt in heutiger Kaufkraft:

Die linke Achse zeigt die Höhe des monatlichen Sparbetrags, in der Spalte mit der Überschrift „0%“ rechts daneben befinden sich die in Abhängigkeit vom monatlichen Sparbetrag sicheren monatlichen Budgets. Also der Betrag mit dem man in keinem historischen Szenario der letzten 140 Jahre das eigene Depot vorzeitig verbraucht hätte. Die Betonung liegt hier auf Depot, denn alle übrigen Zahlungsströme, die nicht auf Depotentnahmen basieren, wären von einem vorzeitigen Depot-Verbrauch nicht betroffen.

Einige Tabellenwerte: Würden Stefan und Franziska ab heute überhaupt nicht mehr sparen (monatlicher Sparbetrag = 0, erste Zeile), dann würden sie ihr monatliches Budget-Ziel von 5.000 Euro mit verfügbaren sicheren („0%“ Risiko) 6.814 Euro locker übertreffen. Da ihre risikolose Beamtenpension einen Großteil des zukünftigen Budgets ausmachen wird, können Sie darüber hinaus in der Matrix weiter nach rechts wandern. Wird beispielsweise ein 10%iges Risiko für einen verfrühten vollständigen Verbrauch des Depots akzeptiert, dann könnte sogar über ein monatliches Budget von 7.213 Euro verfügt werden. Oder alternativ halten Stefan und Franziska an ihrer aktuellen Sparquote fest, d.h. sparen weiterhin 1.400 Euro pro Monat, dann beträgt das sichere Budget in 24 Jahren 10.864 Euro. Alles in allem eine komfortable Situation die keinen Anlass zur Sorge vor Altersarmut gibt.

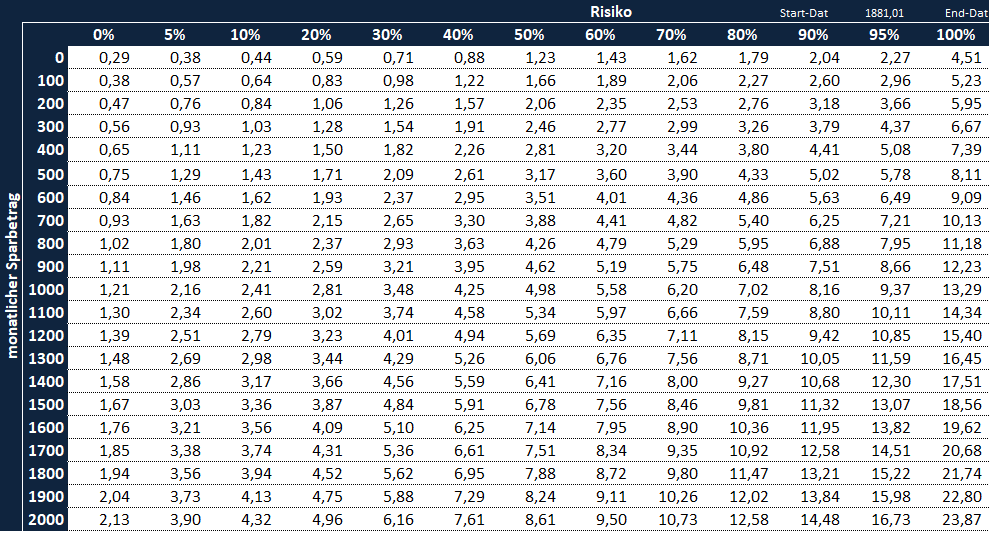

Als Beamter mit 10% in Teilzeit

Als Beamter hat man normalerweise keine Möglichkeit den Ruhestand vor dem 63. Lebensjahr zu beginnen. Daher haben Stefan und Franziska den Start der Entnahmephase auf das Jahr 2056 gelegt. Jedoch besteht die Option die Arbeitszeit zu reduzieren, maximal um bis zu 90%. Das ist deutlich mehr als die beiden beabsichtigen, irgendwas um die 25 Wochenstunden wäre gut. Die Beamtenpensionen würden in diesem Szenario auskunftsgemäß auf 2.160 Euro (Stefan) bzw. 3.218 Euro (Franziska) sinken. Die folgende Tabelle verdeutlicht die Auswirkungen der Teilzeit auf den Ruhestand:

Die gemeinsame Pension fällt im Vergleich zur vorherigen Analyse pro Monat um ca. 1.600 Euro geringer aus. Würde ab heute nicht weiter gespart werden, dann sinkt das sichere monatliche Budget von zuvor 6.814 (siehe oben) um ca. 900 Euro auf 5.937. Beide denken: Der Grenznutzen der Zeit übertrifft hier klar den Grenznutzen des Geldes.

Zu schön um wahr zu sein?

Die Ausgangslage von Stefan und Franziska ist wirklich hervorragend. Sicherer Beamtenjob in Teilzeit, und die Budgetprognosen sind auch in Krisenszenarien gut. Da kann nichtmehr viel schief gehen, oder? Um die Planung auf Herz und Nieren zu prüfen, soll im nächsten Schritt das zuvor angenommene Erbe nicht weiter berücksichtigt werden. Ist die Teilzeitplanung dann weiterhin sicher umsetzbar? Werfen wir einen Blick auf die Simulationsergebnisse:

Zum ersten Mal können Verläufe beobachtet werden, bei denen die angestrebten inflationsindexierten 5.000 Euro netto pro Monat nicht mehr sicher erreicht werden können. Dies ist immer dann der Fall wenn der monatliche Sparbetrag unter 200 Euro liegt. Ohne weitere Ersparnisse würde bei einem Budget von 5.000 Euro pro Monat das Risiko für einen vorzeitigen Depot-Verbrauch bei 15% liegen. Aufgrund der üppigen Pensionen wäre dieses Risiko vertretbar, und es besteht auch ohne Erbe kein Grund zur Sorge.

Für weiteren Stress sorgt die Annahme einer weniger günstigen Entwicklung der Beamtenpensionen. Zuvor sind diese im Zeitablauf im Einklang mit der Inflation gestiegen. Doch was, wenn sich die Pensionen zukünftig schlechter entwickeln als es in der Vergangenheit der Fall war? Zusätzlich zum Ausfall des Erbes wird nun angenommen, dass die Pensionen nur noch in Höhe der Inflation abzüglich 1%-Punkt wachsen. Die Auswirkungen auf die Finanzplanung sind erheblich:

Um das angestrebte Budget von 5.000 Euro pro Monat im Jahr 2056 sicher zu erreichen, müssen Stefan und Franziska in diesem Szenario ab sofort mindestens 600 Euro pro Monat in Aktien-ETFs investieren.

Der berühmte Zinseszinseffekt kommt hier voll zum Tragen

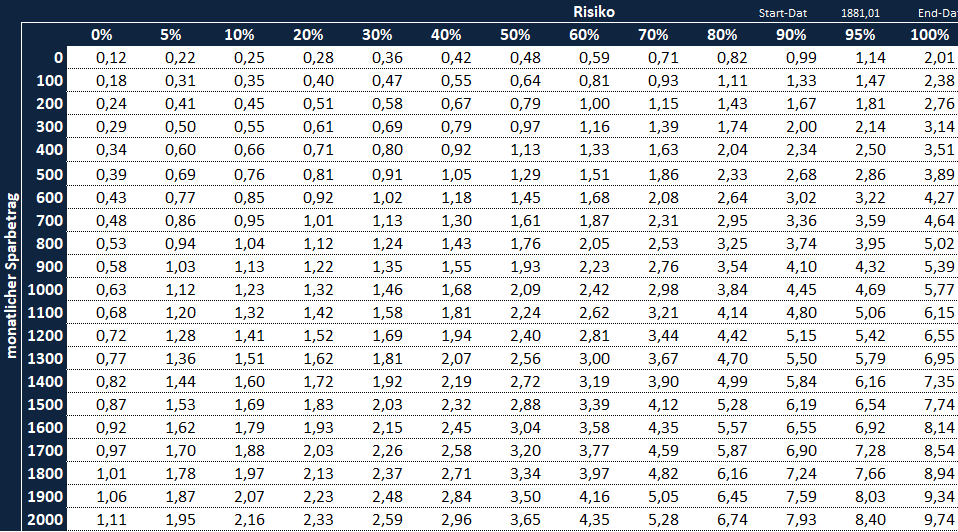

Die bisher dargestellten Szenarien stellen selbstverständlich nur einen Auszug der gemeinsamen erarbeiteten Inhalte dar. Alles zu präsentieren würde den Rahmen der Fallstudie sprengen. Eine letzte Analyse möchte ich noch gerne präsentieren, denn diese veranschaulicht eindrucksvoll die Wirkung des berühmten Zinseszinseffektes. Stefan und Franziska haben mich gebeten eine Verteilung des Depotwertes im Jahr 2056 in Abhängigkeit von der monatlichen Sparrate zu ermitteln:

Die Werte zeigen den Depotwert im Jahr 2056 in Millionen Euro. Würden Stefan und Franziska ab heute nicht mehr sparen (erste Zeile), dann würde der Depotwert von heute 52.000 Euro auf einen Wert zwischen 290.000 Euro und 4.510.000 Euro anwachsen. Einfach nur durch Halten der Aktienposition wird über den langen Zeitraum eine Mindest-Rendite von 5,1% erreicht. Und dank des Zinseszinseffektes führt diese Mindestrendite zu einer mehrfachen Vervielfältigung des ursprünglichen Kapitals (Faktor 5,5). Und mit einer monatlichen Sparrate von mindestens 800 Euro ist sogar die Million im Depot so gut wie sicher.

Berücksichtigt man auch die wertmindernde Wirkung der Inflation nach Ablauf von 34 Jahren, dann sinkt die reale Mindestrendite auf das heute investierte Kapital auf 2,5% p.a. [= (120.000 / 52.000) ^ (1/34) – 1].

Bei einer realen Rendite von 2,5% wird sich die Kaufkraft des heutigen Kapitals nach Ablauf von 34 Jahren also mindestens verdoppeln. Wer dem Aktienmarkt dieses Minimum an Performance nicht zugestehen möchte, weil er generell nur Risiken sieht, muss erkennen, dass für ihn Finanzplanung nicht möglich ist.

Fazit

Ich freue mich, dass die Fallstudien-Serie um eine weitere spannende Folge ergänzt wurde. Diesmal aus der Perspektive jüngerer Menschen und mit einem Fokus auf Vermögensaufbau. Dank des Zinseszinseffektes vervielfacht sich der Kapitalstock auf lange Frist, und es sind auch schon mit relativ geringen Sparraten erfreuliche Ergebnisse erreichbar. Wer bereits in jungen Jahren den Durchblick durch die eigenen Finanzen hat, ist klar im Vorteil. Daneben haben wir interessante Einblicke in das Portemonnaie der Staatsdiener erhalten. Als Beamter muss man offensichtlich nicht um den Wohlstand im Alter fürchten. Ich danke Stefan und Franziska für die angenehme Zusammenarbeit und wünsche ihnen, dass sie auch alle weiteren Herausforderungen des Lebens so erfolgreich bewältigen werden wie das Thema persönliche Finanzen.

Vielen Dank an Georg für die super spannende und lehrreiche Zusammenarbeit! Der Analyse liegen natürlich ein paar Annahmen (von uns) zugrunde aber wir sind sehr zufrieden mit den Ergebnissen. Sollte es Fragen zur Fallstudie geben, beantworten wir diese gerne hier in den Kommentaren.

Sehr lesenswerter Artikel. Ich finde es auch toll, dass die beiden ihre Finanzen planen. Aber wenn man ganz ehrlich ist, gibt es genau einen Fall, wo man seine Altersvorsorge überhaupt nicht planen muss, und das ist wenn beide Partner Beamte sind^^.

zu „es gibt genau einen Fall, wo man seine Altersvorsorge überhaupt nicht planen muss, und das ist wenn beide Partner Beamte sind“

Bing sagt:

„Während der Finanzkrise durften Staaten Pensionen kürzen. Sie verletzen damit nicht die Eigentumsfreiheit ihrer Bürger, entschied der Europäische Gerichtshof für Menschenrechte. In Griechenland hat das Parlament im Jahr 2016 einem Sparpaket zugestimmt, das auch Rentenkürzungen vorsah.

Greece cut state pensions several times in recent years to make the system viable. In 2012, all pensions were cut by 15% due to the abolition of the 13th and 14th months. Other reductions were also made: a 12% cut in main pensions of more than EUR 1,300 in the private and public sectors, cuts of 10% to 20% in auxiliary pensions, a 7% cut in pensions for seamen, etc.“

Vorbereitung schafft manchmal Optionen. Keine Vorbereitung endet manchmal in Schicksalen.

LG Joerg

Hi Christian, hi Joerg,

wir sehen auf 30-35 Jahre betrachtet ebenfalls einige wirtschaftliche und rechtliche Risiken, was die Höhe der Beamtenpensionen anbelangt.

Die Formel mit der die Bundesbeamtenpension berechnet wird ist an und für sich simpel: (Anzahl Dienstjahre * 1,79375% [max. 71,75%]) x Letztes Brutto-Grundgehalt [muss mind. 2 Jahre bezogen wurden sein].

Dann gibt es noch zusätzliche Korrekturfaktoren und ggfs. Abschläge. Alle diese Faktoren lassen sich mehr oder weniger „einfach“ per Gesetz anpassen (für uns negativ). Hier sind diverse Spielräume vorstellbar, z.B. galt bis 2002 sogar noch ein Höchstsatz von 75% d.h. dieser könnte auch zukünftig abgesenkt werden. Auch neue Korrekturfaktoren könnten eingeführt werden oder die Abschläge bei frühzeitiger Pensionierung erhöht werden.

Bei der „Anzahl Dienstjahre“ sind wir aber mit Georg zusammen schon sehr konservativ vorgegangen. Im „Basisszenario“ war die von uns gesetzte Annahme, dass wir auf die nächsten 33 Berufsjahre im Durchschnitt nur ca. 83% arbeiten werden. Im „Teilzeit-Szenario“ sogar nur ca. 62%. Da wäre notfalls also noch Puffer. Die Flexibilität nimmt hintenraus natürlich ab. Wenn nur noch wenige Jahre verleiben, kann man längere, bereits erfolgte Teilzeitphasen nicht mehr ausgleichen.

Auch das letzte Brutto-Gehalt kann relativ gesehen an Kaufkraft verlieren. Die Beamtenpensionen auf Bundesebene sind von 1990 bis 2022 nominal um ca. 1,9% p.a. gestiegen; verglichen mit einer durchschnittlichen Inflation in DE von 2,20% von 1979 bis 2020. Da sind die super hohen, aktuellen Inflationsraten noch nicht einmal mit drin. Langfristig könnte das also auch in der Zukunft einen Reallohnverlust bedeuten. Das haben wir auch mit Georg zusammen teilweise versucht einzubauen über das Wachstum der Pensionen unterhalb der Inflation. Als weiterer Faktor hängen die Gehaltssteigerungen im öffentlichen Sektor anekdotisch auch hinter denen des für uns als Vergleich relevanten Finanzsektors zurück.

Aktuell planen wir auch noch mit Abschlägen mit 63/64 in Pension zu gehen. Nach geltender Rechtslage ist das noch möglich. Im Zuge der Debatte um längere Erwerbsleben muss das nicht so bleiben, z.B. könnte es zukünftig höhere Abschläge geben oder die Option früher aufzuhören fällt ganz weg. Sollten wir dann trotzdem früher in Pension gehen wollen, könnte es teuer werden.

U.A. aus den genannten Gründen haben wir auf Basis von Georgs Berechnungen noch einmal einen ordentlichen Puffer auf den „notwendigen Sparbetrag“ eingeplant, um eventuelle, aktuell unbekannte Effekte abfedern zu können. Joerg’s Satz „Vorbereitung schafft manchmal Optionen. Keine Vorbereitung endet manchmal in Schicksalen.“ trifft es einfach super!

Zusammen mit den sehr konservativen Berechnungsannahmen (62% Arbeitszeit, kein Erbe, Versteuerung Kapitalerträge nach reg. Einkommenssteuersatz, Pension wächst unter Inflation) fühlen wir uns damit recht wohl.

Wichtig an dieser Stelle ist noch einmal zu betonen, dass diese Punkte nicht als Beschwerde oder Klage verstanden werden sollen. Uns geht es gut, wir sind im jungen Alter gut abgesichert und dankbar dafür. Aber für uns spielt eine rationale Risikoanalyse auch eine wichtige Rolle. Die Zusammenarbeit mit Georg hat uns dabei sehr geholfen.

VG,

Stefan

Diese Pensionszusagen sind schon heftig und etwas, wovon GRV-Rentner nur träumen können. Selbst wenn jemand 45 Jahre lang 2 Rentenpunkte sammeln konnte käme er nach aktuellem Stand „nur“ auf 3384€. Und 45 Jahre lang 2 Rentenpunkte scheint aus meiner Sicht annähernd unmöglich, da wohl kaum ein Angestellter der früh ins Arbeitsleben startet bereits mit 20 die Beitragsbemessungsgrenze erreicht. Und da die niedrigen Rentenpunkte zu Beginn des Arbeitslebens eben durch die Beitragsbemessungsgrenze später nicht kompensiert werden können wären besagte 90 Rentenpunkte sehr unwarscheinlich.

Ich fände es schade, wenn die lesenswerte Studie auf die Gerechtigkeitsfrage Pensionen vs. Renten reduziert wird.

Es sind nun mal gegebene und bekannte Umstände. Genau wie auch ein Unternehmer i.d.R. ein höheres Einkommen generieren kann.

Dafür gibt man sich mit dem Amtseid auch in eine gewisse Abhängigkeit bzw. einen goldenen Käfig.

@: Ich kann mir nicht vorstellen, dass man sich nicht vor 63 aus dem aktiven Dienst „entlassen“ kann. Klar hat man dann Nachteile bei der Pension.

Aber das hat ein Angestellter ja auch, dem beim frühen Ausstieg Rentenpunkte fehlen.

…und beim frühen Bezug mit 63 dann zusätzlich 14,4% Anzug.

Wie ist das bei einem vorzeitigen Ausscheiden bei Beamten dann genau?

Ich wollte damit auf keinen Fall eine Gerechtigkeitsfrage anstoßen. Ich war selber im ÖD beschäftigt, wenn auch nicht im Beamtenstatus, und weiß, dass ich das nicht auf Lebenszeit für mich haben möchte. Da ändert auch die Pension nichts dran.

Hi Jan, hi Niklas,

es ist richtig, dass die Beamtenpension im Vergleich zur GRV höher ausfällt. Begründet wird dies offiziell u.a. auch damit, dass neben der GRV selbst (Schicht 1) auch eine betriebliche Altersversorge damit abgegolten sein soll (Schicht 2). Demnach sollte man eher GRV + BAV mit der Pension vergleichen. Dass das mit der BAV nicht für jeden gilt, ist mir absolut bewusst. Gerade bei etwas lebensälteren Arbeitnehmern gibt es solche Verträge aber noch häufiger, auch hier in den Fallstudien von Georg, und da kommen dann schon auch ordentliche Summen zusammen. Aber diese Diskussion kann man endlos führen. Es ist aktuell wie es ist.

Natürlich ist es auch so, dass man Äpfel mit Äpfel vergleichen muss. Bei einer vergleichbaren Tätigkeit im privaten Sektor wie unserer (Finanzsektor + hohes Ausbildungsniveau), könnten wir wohl (insb. langfristig) mit mind. 50-100% höheren Gehältern rechnen. Da bleibt in Summe über das Berufsleben und mit Zinseszins natürlich auch deutlich mehr für die private Altersvorsorge übrig.

Ganz wichtig an der Stelle ist deshalb zu betonen, dass zumindest wir uns nicht aus finanziellen Gründen für den ÖD entschieden haben sondern da auch andere Faktoren mit reinspielen. Wer wirklich in DE vermögend werden möchte, sollte nicht in den ÖD gehen – und schon gar nicht wegen der Pension.

Ebenfalls sind wir nicht wirklich repräsentativ für den gesamten ÖD / Beamtenapparat. Wir haben die dankbare Situation in den oberen 9% der Besoldungstabellen zu liegen mit unserer Pension.

Hi Niklas,

ja, theoretisch kannst du jederzeit als Beamter auf eigenen Wunsch darum bitten aus dem Dienst entlassen zu werden (wie Franziska und ich das jeweils auch schon einmal getan haben). Das funktioniert sogar erstaunlich unbürokratisch 😉

Was danach mit deinen Pensionsansprüchen passiert, hängt davon ab, wie lange du schon verbeamtet warst. Als Beispiel Bundesbeamter musst du mind. 5 Jahre dabei gewesen sein, davon 4 Jahre beim Bund, dann bekommst du sog.“Altersgeld“ (ab der Regelaltersgrenze, also 67 Jahren). Warst du weniger als 5 Jahre dabei, wirst du in der GRV nachversichert und verlierst deine Pensionsansprüche.

Das Altersgeld berechnet sich grundsätzlich so wie weiter oben von mir beschrieben die Pension (Dienstjahre und Grundgehalt). Wenn du allerdings weniger als 12 Jahre dabei warst, wird das Altersgeld pauschal um 15% gekürzt. Warst du mind. 12 Jahre dabei, wird es nur noch um 5% gekürzt. Ich kenne die Regelungen aber nur für Bundesbeamte. Das macht jedes Bundesland teilweise nochmal anders.

Ich habe es nie im Detail ausgerechnet, wie sich das finanziell auswirkt. Die Zahlungen des Altersgeldes starten dann auch erst mit 67, anstatt mit 63 bei der (durch Abschläge verringerten) Pension. Aber nach Georgs Beitrag zum Start der Rentenzahlung könnte ich mir vorstellen, dass der Effekt eher negativ ist (die Abzüge von 5%/15% ließen sich womöglich noch verkraften).

Das in meinen Augen viel größere Problem ist, wenn man sich z.B. in den Mitte/Ende-50ern entlassen lässt. Dann fallen mit dem Beamtenstatus auch die (noch) großzügigen Beihilfezuschläge zur privaten Krankenversicherung für den Rest des Lebens weg. Sowohl vor 67 als auch danach. Da steuert der Dienstherr immerhin 50% (in der aktiven Zeit) bzw. 70% (im Ruhestand) bei. D.h. die Gesamtbelastung der PKV muss man dann selbst tragen. Dafür bräuchte es dann auf 30-40 Jahre Entnahmezeitraum ein ordentliches Puffer.

Irgendwas ließe sich aber sicher konstruieren (Ausstieg mit Anfang 50, rein in die GKV). Hier wäre eine Case Study mal spannend! Falls so ein Modell geplant sein sollte, erscheint es mir aber lukrativer, die fetten Jahre eher im privaten Sektor zu machen bei besserem Gehalt.

Übrigens: Die Abschläge von bis zu 14,4% auf die Rente gibt es auch bei der Pension. Da die Regelaltersgrenze bei 67 liegen wird, wenn wir in Pension gehen, gibt es auch bei Beamten bis zu 14,4% Abschläge (bei Pensionseintritt mit 63). Die Pensionen, die wir in der Case Study angegeben haben, beinhalten bereits Abschläge von 14,4% (bei mir) bzw. 9,6% (bei Franziska), weil wir mit 63 bzw. 64 und ein paar Monate in Pension gehen wollen.

Ich sehe mehrere Fragezeichen…

Mein Wissen basiert auf meiner Personalratstätigkeit als Landesbeamter (BW). Im Bund kann dies leicht anders sein, aber sicher nicht wesentlich. Voraussetzung ist freilich immer, dass der Dienstherr sein Okay gibt – ein Rechtsanspruch besteht erst mal nicht.

Hallo Ragnar,

Ich vermute mit den 10% wollte Georg nur beispielhaft aufzeigen, was in Extremfällen ggfs. möglich wäre. Bei uns im Bund sind es nämlich sogar mind. 50% wöchentliche Arbeitszeit, die man beschäftigt sein muss, wenn keine familiären Gründe vorliegen (hier ginge sonst auch weniger). Mit weniger als 50% haben wir auch nicht geplant (siehe Fallstudie).

Der Punkt mit den Sabbaticals ist absolut richtig, den hatte ich vergessen. Damit könnte man noch ein oder zwei Jahre rausholen.

Wie du richtig gesagt hast, ist man in vielen Fällen von der Genehmigung des Dienstherren abhängig. Darauf basierend lässt sich natürlich nicht gut planen. Außerdem bin ich mir persönlich nicht sicher, ob diese Regelungen in ca. 30 Jahren noch gelten werden, wenn der Fachkräftemangel bis dahin weiter besteht. Die Dienstherren könnten dann versuchen, erfahrenes Personal so lange wie möglich zu halten (und vielleicht sogar entsprechende Anreize setzen).

Ich bin mir nicht ganz sicher, was du mit den 55 Jahren genau meinst. Falls das auf Altersteilzeit abziehlt, so wurde diese meines Wissens mit der letzten Tarifeinigung Bund/Kommunen nicht verlängert (siehe: https://zusammen-geht-mehr.verdi.de/++co++75c2f8da-e402-11ed-9e9c-001a4a160129) und ist damit vorerst keine Option mehr. Andere Regelungen, bei denen man sich ohne Besoldung beurlauben lassen kann, setzen meines Wissens einen Bewerber- oder Stellenüberhang voraus (siehe §95BBG). Wie oben beschrieben sehe ich den auf absehbare Zeit aufgrund des Fachkräftemangels aber nicht in unserem Bereich.

VG,

Stefan

Hallo Stefan,

in BW sind sogar drei Sabbaticals möglich, aber wenn es bei euch nur zwei sind…

Wegen der 55: Genannten Paragraphen hatte ich gemeint. Aber ihr seid ja nun beide mehr als zehn Jahre jünger als ich. Keiner von uns kann auch nur annäherungsweise prognostizieren, wie die Lage – in eurem Fall 25 Jahre – sein wird.

Ich drück euch die Daumen!

Beste Grüße,

Ragnar