Die allermeisten Studien zum Thema Entnahmestrategien basieren auf den historischen Daten der US-Märkte. Die US-Wirtschaft hat in der Vergangenheit eine starke Performance gezeigt, der S&P 500 TR Index ist in den letzten 120 Jahren ca. 10% p.a. nominal und ca. 7% p.a. real gestiegen. In diesem Zeitraum gab es auch mehrere schwere Krisen, welche bei der Berechnung der sicheren Entnahmerate mittels historischer Simulation deutliche Spuren hinterlassen. Diese Ereignisse dienen uns bei der Ermittlung der sicheren Entnahmerate als worst-case Events, allen voran die Weltwirtschaftskrise ab 1929, mit 80% Kurseinbruch, bei der es gut 15 Jahren brauchte, bis die Märkte wieder ihre alten Stände erreicht hatten. Eine Entnahmestrategie, die dieses adverse Szenario meistert, wird zurecht als besonders sicher angesehen.

Richtet man jedoch den Blick gen Osten, dann bietet uns die Geschichte ein noch viel dramatischeres Szenario als das der Weltwirtschaftskrise im Jahr 1929: das Platzen der japanischen Wirtschaftsblase ab 1990. Nachdem in Japan die Preise seit 1985 zunächst auf dem Rücken unregulierter, spekulativer Geschäfte im Aktien- und Immobilienbereich rapide gestiegen sind, folgte ab 1990 der Kater nach der Party: eine 20 Jahre andauernde Nullrunde an den Märkten. In Japan nennt man dieses historische Ereignis Ushinawareta Nijūnen (失われた20年), was übersetzt so viel wie „zwei verlorene Dekaden“ bedeutet. In dieser Zeit sind die Aktienmärkte nicht gestiegen, sondern in einem Sägezahnmuster seitwärts gelaufen. Schlechte Zeiten für Buy-and-hold Investoren und natürlich auch für jeden, der von den eigenen Ersparnissen leben möchte. Denn wer vom Portfolio auf Dauer mehr als die durchschnittliche Rendite entnimmt, der läuft hohe Gefahr den eigenen Bankrott zu erleben.

Gegenwärtig hört man immer wieder mal Stimmen, die für die westliche Welt eine längere Phase geringen Wachstums voraussagen, analog zu den Ereignissen damals in Japan. Es wird befürchtet, dass sich sog. „japanische Verhältnisse“ einstellen. Als Verursacher sind die Zentralnotenbanken ausgemacht, die die Probleme der Realwirtschaft durch kontinuierliche Erhöhung der Geldmenge zu lösen versuchen. Diese Politik fördert Blasenbildung und Zombieunternehmen. Ein nicht gänzlich unplausibles und somit spannendes Szenario.

Was bedeuten japanische Verhältnisse für die Entnahmephase?

Sollten uns tatsächlich derartigen Zeiten bevorstehen, dann lohnt sich ein Blick in die Wirtschaftsgeschichte Asiens. Der hier relevante Abschnitt der Geschichte ist nicht der Auslöser der Stagnation, die vorausgegangene Wirtschaftsblase, sondern die Zeit danach, das Nullwachstum über zwei Dekaden. Welche Konsequenzen ergeben sich für die Entnahmephase, wenn der Aktienmarkt über Jahrzehnte seitwärts läuft? Wäre es womöglich sinnvoller in diesen Zeiten nicht in Aktien zu investieren und stattdessen vom Barbestand zu leben? Und könnte uns vielleicht ein Glidepath dabei helfen das Schlimmste zu vermeiden? Allesamt spannende Fragen denen wir uns im Folgenden widmen werden.

Schauen wir uns die Ereignisse im Folgenden einmal grafisch an. Den japanischen Aktienmarkt bilde ich durch den MSCI Japan ab, hier kann man die monatlichen Daten ab 1970 herunterladen. Den nominalen Aktienindex habe ich um Daten der japanischen Preisentwicklung ergänzt, welche bei Interesse an dieser Stelle gratis heruntergeladen werden können.

Auf der linken Achse ist die jährliche Inflationsrate abgetragen, die rechte Achse beschreibt die Entwicklung des MSCI Japan TR Index. Damit die relative Entwicklung für den gesamten Zeitraum gut erkennbar ist, habe ich eine logarithmische Skalierung gewählt. Von links nach rechts: man sieht wie die Ölkrise im Jahr 1973 sowohl im Aktienmarkt als auch bei der Inflationsrate deutliche Spuren hinterlässt. Im Preisniveau-Chart ist aufgrund der Verknappung des Schmierstoffes für die Weltwirtschaft ein deutlicher Anstieg zu verzeichnen. In den auf die Ölkrise folgenden Jahren verzeichnet der japanische Aktienmarkt ein starkes Wachstum, der MSCI Japan steigt um mehr als das 25-fache in nur 16 Jahren. Ab 1990 herrscht dann am japanischen Aktienmarkt dauerhaft tote Hose, die Märkte laufen in der groben Tendenz seitwärts. Die graue Linie zeigt welche durchschnittliche Rendite p.a. ein Investment in den japanischen Aktienmarkt über einen Zeitraum von 10 Jahren erwirtschaftet hätte. Man sieht sehr gut, wie diese ab 1990 um die 0%-Linie schwankt. Später wirken sich noch das Platzen der Dotcom-Blase (2000) sowie die globale Finanzkrise (2008) auf den Kursverlauf aus.

Welchen Einfluss haben japanische Verhältnisse auf die sichere Entnahmerate?

Für alles weitere habe ich mein Simulationstool mit den japanischen Wirtschaftsdaten bestückt, um zu ermitteln, welche Entnahmerate in einem derartigen Umfeld noch möglich wäre. Ich habe mich dabei für einen 60-jährigen Entnahmezeitraum entschieden. Dies mag dem einen oder anderen Leser zu lang erscheinen, andere Untersuchungen zeigen aber, dass erst für Zeiträume ab 40 Jahren und kürzer die Dauer der Entnahmephase einen signifikanten Einfluss auf die Höhe der Entnahmerate hat. Ich persönlich sehe in dem verbleibenden minimalen Aufschlag für den 60-jährigen Zeitraum einen Puffer für das Langlebigkeitsrisiko und andere unerwartete Ereignisse.

Das Ergebnis ist erschreckend! Auf der linken Seite sieht man als interessantes Vorspiel zum eigentlichen Untersuchungsobjekt zunächst einmal sehr schön, wie der rapide Anstieg der Inflationsrate während der Ölkrise einen deutlichen Einbruch der Entnahmerate verursacht. Denn der Entnahmebetrag steigt annahmegemäß mit der Inflation. In den Jahren darauf wären aufgrund der starken Kursentwicklung üppige Entnahmen von bis zu 10% p.a. oder auch mehr möglich gewesen. Aber dann folgt der Schock: wer im Jahr 1989, also auf dem Höhepunkt der Blase, in Rente gegangen wäre, der hätte langfristig noch nicht einmal 2% p.a. entnehmen dürfen!

Dieses Risiko stellt sich uns zum Glück nicht. Denn wir befinden uns derzeit nicht in einer vergleichbaren Riesen-Preisblase auf deren Höhepunkt man unglücklicherweise in Rente geht. Das japanische CAPE war zu dieser Zeit in der Spitze über 60, das hat nichts mit den Märkten der Gegenwart zu tun (das Welt CAPE liegt derzeit bei ca. 25). Es muss aber nicht unbedingt eine monströse Preisblase platzen, um eine längere Periode des Nullwachstums zu erzeugen.

Stattdessen könnte man, selbstverständlich alles rein hypothetisch, eine reale Delle in der Wirtschaft einfach durch Aufpumpen der Konjunktur verschwinden lassen. Manch einer befürchtet, dass aktuell eine verdeckte Blase entsteht, deren Existenz durch die Probleme der Realwirtschaft verschleiert wird. Die Maßnahmen der Geldpolitik verlagern zwecks Ausgleiches der Flaute zukünftiges Wachstum zeitlich nach vorne. Frei nach dem Apothekermotto „keine Wirkung ohne Nebenwirkung“ muss jedoch irgendwann die Rechnung für diese Party beglichen werden. Es droht als Ausgleich eine längere Phase ohne nennenswertes Wirtschaftswachstum, was ebenfalls eine Stagnation an den Aktienmärkten zur Folge hätte.

Uns interessiert daher der Zeitraum im Anschluss an das Platzen der Preisblase, das japanische Nullwachstum über zwei Dekaden. Aus dieser Zeit wollen wir für eine eigene mögliche Zukunft lernen, unabhängig vom vorausgehenden Auslöser.

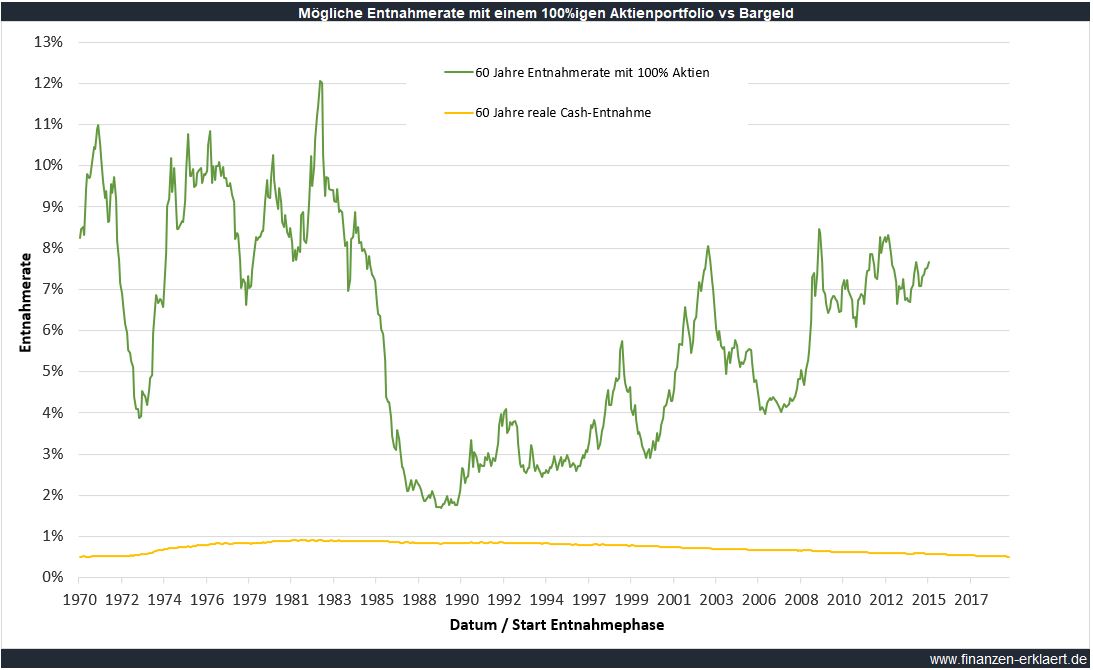

Der folgende Chart stellt detailliert dar welche Entnaherate über einen Zeitraum von 60 Jahren möglich gewesen wäre, abhängig vom Zeitpunkt, zu dem die Entnahmen gestartet wurden. Man sieht auf den ersten Blick sehr gut welche verheerenden Konsequenzen das Nullwachstum auf die sichere Entnahmerate hat. Im relevanten Zeitabschnitt sind phasenweise keine 3% p.a. möglich, von den klassischen 4% mal ganz zu schweigen!

Eine Phase länger anhaltenden wirtschaftlichen Nullwachstums zum Start der Entnahmephase stellt also eine ernsthafte Bedrohung für alle Privatiers dar!

Alles unter 2,6% p.a. ist zu konservativ

Ein dabei besonders interessantes Detail: in vielen meiner anderen Artikel ermittele ich auf Basis der Daten des US-Aktienmarktes für den 60-jährigen Zeitraum und ein 100%iges Aktienportfolio eine sichere Entnahmerate von 2,6%. Das zugrundeliegende Ereignis ist hier ein Start der Entnahmephase kurz vor Ausbruch der Weltwirtschaftskrise im Jahr 1929.

Mit einer Entnahmerate von 2,6% wären nun historisch belegt auch zwei verlorene Dekaden des Nullwachstums darstellbar ohne über einen Zeitraum von 60 Jahren verfrüht Pleite zu gehen.

Eine Entnahmerate, die es erlaubt trotz zwei derartiger adverser Szenarien ein Portfolio über 60 Jahre zu entsparen, darf wahrhaftig als globales Minimum betrachtet werden. Weshalb ich mich nach Durchführung dieser Analyse zu der Aussage „Alles unter 2,6% p.a. ist zu konservativ“ hinreißen lasse. Zu wissen, wo die absolute Untergrenze der Entnahmerate liegt hilft mir auf jeden Fall bei der Einschätzung des von mir im Rahmen meiner Entnahmestrategie eingegangenen Risikos.

Aktien bleiben langfristig alternativlos

An dieser Stelle fragt sich der eine oder andere Leser: was bringt es mir, wenn ich mir das Auf du Ab des Aktienmarktes antue, wo ich doch befürchten muss nur 2,6% p.a. entnehmen zu dürfen? Wäre es dann nicht viel einfacher und entspannter das eigene Vermögen in Form von Bargeld zu halten und regelmäßig einen Teil davon zu verwenden? Lässt man die Inflation mal außen vor, dann entsprechen 2,6% p.a. ca. 38,5 Jahren Bargeldentnahme bis alles restlos verbraucht ist. Und damals in Japan herrschte zeitweise sogar Deflation, der Wert des Bargeldes wäre also sogar im Zeitablauf gestiegen! Da mag es auf den ersten Blick vernünftig erscheinen, Bargeld einem komplizierten, nervenaufreibendem Aktieninvestment vorzuziehen.

Doch leider unterliegt auch die Inflationsrate genau wie der Aktienmarkt Schwankungen. Die Inflationsrate lag auch nicht zu jedem Zeitpunkt unter null, wie die Grafiken oben zeigen, sondern langfristig bei durchschnittlich 0,4% p.a. Die Strategie einer konstanten realen Cash-Entnahme muss diesen milden Anstieg des Preisniveaus ausgleichen. Viel wichtiger jedoch ist die Tatsache, dass die Cash-Entnahme aufgrund der schwankenden Inflationsrate genau wie jede andere Entnahmestrategie, die auf Basis schwankender Vermögenswerte einen konstanten Cash-Flow erzeugen möchte, dem Sequence of Return Risk unterliegt. Dies führt zu einem erheblichen Abschlag auf die vermeintlich mögliche Cash-Entnahmerate, selbst wenn die Inflation gering ist. Folgende Grafik vergleicht welche reale Entnahme p.a. mit einem 100% Aktienportfolio vs einem 100% Cash-Portfolio im Zeitablauf möglich gewesen wäre.

Die wichtigste Erkenntnis zuerst: die Entnahmerate eines 100%igen Aktienportfolios liegt stets über der Entnahmerate, die für den 60-jährigen Zeitraum mit Barbestand möglich gewesen wäre. Auf lange Sicht bleiben Aktien daher alternativlos, trotz zwei verlorener Dekaden. Interessant ist auch, dass die mögliche Cash-Entnahmerate stets unter 1% liegt. Abseits jeglicher Inflation hätte man zunächst mit 1/60 = 1,67% p.a. gerechnet. Die regelmäßige Inflationsanpassung und insbesondere auch die Unvorhersehbarkeit der Entwicklung des Preisniveaus erfordern offensichtlich deutliche Abschläge.

Ist ein Glidepath die Rettung?

Aus aktuellem Anlass habe ich noch kurz untersucht, ob sich die Entnahmerate mit einer Glidepath Strategie auch in einem Szenario mit jahrzehntelangem Nullwachstum steigern lässt. Dazu habe ich diverse Kombinationen aus Aktien und Cash simuliert. Am erfolgreichsten war dabei eine 60% Aktien / 40% Cash Aufteilung, wobei der Cash-Anteil sukzessive über 40 Monate ab Start der Entnahmephase in 1%-Schritten in Aktien investiert wird. Das folgende Schaubild vergleicht die Entnahmerate gemäß dieser Glidepath Strategie mit der einer klassischen 100% Aktien Strategie.

Insgesamt fallen die Vorteile durch den Glidepath bescheiden aus. Gegen ein Nullwachstum über mehrere Dekaden scheint kein Kraut gewachsen. Immerhin wäre mit einem Glidepath die Entnahmerate kurz vor dem Platzen der Preisblase im Jahr 1990 nicht unter 2% gefallen! Anschließend ist jedoch leider keine signifikante Steigerung der sicheren Entnahmerate mehr zu beobachten.

Fazit

Japanische Verhältnisse sind im Vergleich zu einer Weltwirtschaftskrise a la 1929 während der Entnahmephase erheblich schwerer verdaubar. Die historische Analyse von US-Daten zeigt, dass es nur ein kleines Zeitfenster von wenigen Monaten gab, in denen das Ereignis „Große Rezession ab 1929“ die Entnahmerate deutlich unter 4% gedrückt hat. Nur wer in diesem Zeitfenster mit der Entnahmephase gestartete wäre, wäre im Verlauf von 60 Jahren in ernste Schwierigkeiten geraten.

Ganz anders dagegen das Szenario einer Stagnation, wie sie in den 90er Jahren in Japan stattgefunden hat. Hier gab es kein enges Zeitfenster, in das man nur mit viel Pech hineingeraten wäre. Im Falle eines jahrzehntelangen Nullwachstums gibt es nahezu eine Garantie als Privatier von diesem Ereignis berührt zu sein. Deshalb ist es ratsam, sich damit zu befassen.

Die Geschichte lehrt uns an der Stelle auch wie wichtig es ist das eigene Portfolio international zu diversifizieren. Sollten sich die Befürchtungen der Kritiker der Geldpolitik bewahrheiten, dann wird trotzdem nicht die gesamte Welt zum Stillstand kommen.

Neben einer soliden Länderdiversifikation verdeutlicht das japanische Szenario die Vorteile des progressiven Entnehmens. Bei dieser Strategie gehen wir in Unkenntnis der Zukunft das Thema Entnahmen zunächst vorsichtig an. Sollte das Szenario, gegen welches wir gerüstet sind, ausbleiben, passt sich die Höhe der Entnahmen automatisch nach oben an. Wir erkaufen uns eine Versicherung gegen das Sequence of Return Risk, indem wir anfänglich auf höhere Entnahmen verzichten.

Beitragsbild: DeltaWorks, pixabay.com

Vielen Dank fuer die Analyse, Georg.

Der entscheidende Satz ist fuer mich „der MSCI Japan steigt um mehr als das 25-fache in nur 16 Jahren“, zeigt er doch den Grund fuer die Nach-Blasen-Platz-Zeit „schlimme“ Entnahmesituation, die du schoen herausgearbeitet hast.

Alle Phasen geringer Sichere-Entnahme-Raten(SWR) in der Geschichte folgten auf eine mehr oder weniger grosse Aktienmarkt-Blase (1929, 1966, 2000)?! D.h. man sollte weniger auf die SWR%-Werte schauen, als auf abslolute Geldsummen. Wieviel brauche ich fuer meinen Lebensunterhalt? Wieviel Kapital brauche ich dafuer zum Entsparbeginn in RELATION zu wo wir DANN gerade stehen (Blase? Baisse? Normal?); dazu helfen Abstaende des akt. Kurses zum langjaehrigen Durchschnitt oder CAPE.

Uebertragen auf unsere heutige Zeit:

Wenn der MSCI World oder ACWI in 16 Jahren wegen null/negativ Zinsen und Bewertungsausweitung um das 25-fache steigt (vielleicht hat es schon begonnen? nur 15-20x waeren mir auch genug 😉 ) sind wir so „reich“, dass danach auch nur 1,5% Entnahme extrem viel Geld waere (und ausreichen wuerde).

Schlimm ist es nur fuer die, die den Anstieg (Bewertungsexpansion/Blase) ohne bereits grosses Depot mitmachen wuerden, weil denen dann in der dekaden-langen Nach-Blasen-Zeit die Markt-Rendite fehlt (Plateau/Stagnation), um selber reich zu werden?!

Fazit: Keine Duerre-/Hunger-Periode ohne vorherige Blase, oder? Also keine Angst vor einer Duerre, wenn die Blase noch nicht zu Ende ist?

Doof nur fuer die, die in der Blasen-Expansion ihre wesentliche AV/nestegg ansparen (muessen), weil sie gerade dann leben und das Geld dafuer haben (verdienen)?

Dann (nur dann) vielleicht doch etwas Long-Volatility-Short spielen? (https://www.artemiscm.com/s/Artemis_Q32015_Volatility-and-Prisoners-Dilemma-x71i.pdf) Wer den Artikel liest: diese Market-Wizards dachten schon vor 5 Jahren, es waere so weit … Timing ist schwer und manchmal teuer (Opportunitaetskosten) … auch heute denken manche „es waere so weit“ … ich glaube (noch) nicht? Kursabstaende heute vom langjaehrigen Mittel signalisieren viell. im Nasdaq100/hippen Branchen eine beginnende Uebertreibung, aber nicht im MSCI World oder ACWI ganz zu schweigen vom guenstigen Europa oder EM.

Auch tun Politiker/Regierungen/Notenbanken alles, wirklich alles, dass es zu keiner weltweiten Rezession kommt. Sie muessen alles mit Geld Fluten, deshalb koennen die Maerkte (noch sehr viel?) weiter in Blasen hineinwachsen (Kollateralschaeden), TINA eben?

LG Joerg

Hi Jörg,

auf jeden Fall ein spannendes Szenario dass man mal betrachtet haben sollte wenn man plant ein Aktienportfolio zu entsparen. Ich persönlich gehe aber auch nicht davon aus, dass uns global derartige Zeiten bevorstehen. Ob es dafür jedoch unbedingt einer völlig übertriebenen Marktbewertung bedarf, da bin ich mir nicht so sicher, und das wollte ich im Artikel auch so herausstellen. Denn vielleicht ist ein längeres Nullwachstum auch die Konsequenz der Notenbank Politik ohne vorausgehendes CAPE > 40?

Für mich stecken in der Analyse drei wesentliche Erkenntnisse:

1) die CAPE Regel 16%/Wurzel(CAPE) hätte auch bei japanischen Verhältnissen (CAPE 60-70) brauchbare Entnahmeraten produziert

2) 2,6% scheint ein sehr konservativer / minimaler Wert für eine Entnahmerate zu sein, denn damit hätte man nachweislich die 2 größten mir bekannten Wirtschaftskrisen gemeistert.

3) Bei der Cash Entnahme ist auch sein Sequenz of Return Risk zu berücksichtigen. Das hat zwar nichts mit Japan zu tun, geht aber nebenbei schön aus der Analyse hervor.

Ob jetzt die große Asset Inflation kommt? Mal sehen. Im Moment macht Börse ja wieder Spass. Bei CAPE > 40 ist es dann aber vielleicht doch sinnvoller eine Weile auf der Seitenlinie zu stehen.

Gruß, Georg

Hallo Georg,

wie hätte sich denn ein 60:40 Portfolio ohne Glidepath geschlagen? Denn die Trinity Studie nahm ja ein solches für die 4% Regel an. Gäbe es da irgendwelche Vorteile?

Mit dem 40-fachen der jährlichen Ausgaben rechnen zu „müssen“ um „finanziell Frei“ zu sein, dass schmählert den Entusiasmus doch irgendwie schon..Da scheint eine selbstbewohnte Immobilie doch eine lohnende Investition um die Ausgaben zu senken

Hi Timo,

das Portfolio in der Trinity Study war ein statisches 60% Aktien 40% Anleihen Portfolio, d.h. die Asset Allokation war im Zeitablauf konstant und es musste somit regelmäßig ein Rebalancing durchgeführt werden. Um diesen Mix für Japan zu rechnen bräuchte man Marktdaten zu japanischen Anleihepreisen für diesen Zeitraum. Bisher habe ich soetwas noch nicht gefunden, ich war schon hoch erfreut so gute Daten für den Aktienmarkt und die Inflation gratis im Netz zu finden.

Das Ergebnis 2,6% entspricht dem 38,5-fachen der jährlichen Ausgaben, falls man wirklich auf Nummer bombensicher gehen will. Im Vergleich zum 25-fachen der jährlichen Ausgaben verlängert sich die Ansparphase erwartungsgemäß um ca. 4 Jahre. Ob man sich diese Extra-Meile antut muss jeder selbst wissen. Aber auch wenn man mit einer höheren Rate beginnt, dann wird man aller Wahrscheinlichkeit nach im Zeitablauf auf ein 2,6%-und-weniger-Niveau herabgleiten, einfach weil das Portfolio trotz Entnahmen weiter wächst.

Genau aus diesem Grund ist auch das progressive Entnehmen so interessant. Man beginnt ganz vorsichtig, sehr wahrscheinlich wird es nicht zu einer Katastrophe kommen. Der Depotwert wächst weiter an und man kann seine Entnahmen entsprechend steigern.

Eine selbtsbewohnte Immobilie reduziert in jedem Fall das Sequence of Return Risk. Man spart sich die Miete, was im Prinzip wie eine konstante Rente gesehen werden kann.

[…] Rendite und Lebenserwartung ab. Sie liegt für die meisten wahrscheinlich irgendwo zwischen 2,5% und 6%. Durch verschiedene Strategien (z.B. Beimischung anderer Anlageklassen) lässt sich auch […]

[…] Blog Finanzen? Erklärt! extrem gute Analysen zum Thema Entnahmestrategie bietet, hat sich für ein Worst-Worst-Case Szenario den japanischen Aktienmarkt der 90er Jahre angeschaut. Eine japanische Rentnerin, die auf Grund des weltweit vorherrschenden Home Bias […]

[…] von ca. 2,8% des anfänglichen Depotwerts (statt 4% wie oft behauptet). Nah dran an den japanischen Verhältnissen! Akzeptiert man hingegen eine zehnprozentige Pleitewahrscheinlichkeit, steigt die sichere […]

[…] Mein Lesetip: Was bedeuten japanische Verhältnisse für die Entnahmephase – Ushinawareta Nijūnen? […]

Seit kurzem habe ich eine eigene Erklärung warum der Nikkei 225 – Index seit 1990 keinen positiven Erwartungswert vergleichbar wie andere große westliche Börsenindizes hat: zufälligerweise ist mir eine historische Ausgabe der Zeitschrift Wirtschaftswoche aus dem Jahr 1975 in die Hände geraten. Dabei ist mir aufgefallen daß ein großer Teil der damaligen Indexmitglieder des Nikkei 225 auch noch heute im Index vertreten ist. Vielleicht ist dies der Fall weil der Nikkei 225 eventuell eine andere Indexmechanik besitzt als westliche Börsenindizes. Ich verstehe beispielsweise nicht warum die sehr erfolgreiche Firma Keyence nicht längst Mitglied im Nikkei 225 ist. Denn in Japan existieren tatsächlich viele innovative und wachstumsstarke Unternehmen wie der Erfolg des Fonds Shin Nippon („neues Japan“) von Baillie Gifford beweist. Nur sind diese nicht im Nikkei 225 – Index vertreten. Selbst einen 100 – Bagger habe ich in Japan gefunden in Form der 100-Yen-Ladenkette Seria Co., Ltd., welche ebenfalls nicht im Nikkei 225 vertreten ist. Irgendwie habe ich den Eindruck als wollte Japan dergestalt seinen Altersvorsorgesparern schaden. Vielleicht kann sich Georg hierzu äußern? Besten Dank!

Nimm doch einfach den MSCI Japan:

https://www.msci.com/documents/10199/b3ee6464-f705-4d65-81a0-d8756607cf9f

1975 hatten die meisten Gesellschaften international ein KGV von unter 10, meist in der Spanne von 2 bis 6. Insofern ist das starke Wachstum der internationalen Aktienmärkte während der 80er und 90er Jahre (S&P 500 von 100 Punkte auf 1.500 Punkte zzgl. Dividenden) fast logisch. Dies auch aufgrund diverser „Raider“ wie Thomas Boone Pickens oder Carl Icahn die einfach die beispielsweise aufgrund der sich entwickelnden Computertechnik möglichen Produktivitätsfortschritte bei diversen „Zielunternehmen“ rascher einforderten als das Management diese bisher – leider vielfach mit Entlassungen – umsetzte sowie solche welche die stillen Reserven vieler stark immobilienlastiger Unternehmen monetarisierten wie beispielsweise Karl Ehlerding oder Werner K. Rey.

Das KGV ist ja nicht inflationsbereinigt.

Um so besser eigentlich. Siehe auch den verlinkten Jahresabschluß 1975 von Wal Mart Inc. Man beachte Unternehmenswachstum und Börsenbewertung …