Nachdem wir uns bisher intensiv mit der 4%-Regel und der Berechnung von sicheren Entnahmeraten auf Basis neuartiger Entnahmestrategien befasst haben, geht es heute um das zugrundeliegende Problem. Warum ist es überhaupt notwendig eine sichere Entnahmerate zu ermitteln? Wieso kann man nicht einfach die erwartete jährliche Rendite entnehmen, anstatt komplexe Berechnungen in Excel durchzuführen? Die Antwort lautet: Sequence of Return Risk. Im deutschsprachigen Raum liest man hin und wieder auch schon mal den Begriff Renditereihenfolge-Risiko. Ich bevorzuge aber in diesem Fall den Anglizismus Sequence of Return Risk (SoRR), weil er einfach prägnanter rüber kommt.

Obwohl das Thema bereits an anderen Stellen erklärt wird, zeigen Kommentare und mancher persönliche Kontakt zu Lesern, dass es bei diesem Thema offene Fragen gibt. Aber auch der erfahrene Leser soll in diesem Artikel fundierte Informationen finden. Aus diesem Grund werde ich mit dem heutigen Beitrag diesen Blog nicht nur um einen wichtigen Grundlagen-Post über das Sequence of Return Risk ergänzen, sondern im Anschluss auch die Ergebnisse einer eigenen Studie zu diesem Thema präsentieren. Im Rahmen dieser Studie geht es konkret um 2 Fragen:

1) welche Faktoren begünstigen das Sequence of Return Risk?

2) lässt sich auf Basis der Kursentwicklung in den ersten Jahren der Entnahmephase eine Aussage für die Entnahme in der verbleibenden Zeit treffen?

Die 2. Frage ist für viele Leser sicherlich der spannendste Teil des Artikels. Wer von den eigenen Ersparnissen lebt will eine Pleite im hohen Alter ausschließen. Das gängige Mittel um diesem Risiko zu begegnen sind extrem konservative Entnahmeraten. Der Preis dafür ist mit hoher Wahrscheinlichkeit ein Ruhestand unterhalb der eigenen Möglichkeiten.

Doch auch trotz konservativster Entnahmerate wird so mancher Privatier nicht entspannt sein. Da derartige Sorgen nicht ins Konzept der finanziellen Freiheit passen, soll heute die Studie endlich den gewünschten „peace of mind“ gewährleisten. Denn wir werden zeigen, dass je nach Kursentwicklung in den ersten Jahren der Entnahmephase das SoRR in der Folgezeit weitestgehend ignoriert werden kann. Wer also zu Beginn der Entnahmephase keine Krise erlebt, kann im Alter das Leben als Privatier entspannt genießen. Aber die Details dazu im 2. Teil, beginnen wir zunächst mit der Definition und Erklärung des berühmt berüchtigten Sequence of Retrun Risks.

Teil 1: Sequence of Return Risk erklärt!

Als Leiter der Abteilung Risikomanagement einer Bank führe ich einmal jährlich eine Risikoinventur durch, d.h. ich untersuche welchen Risiken unser Haus ausgesetzt ist. Durch sich ständig verändernde Geschäftsmodelle, neue Produkte und Kundenanforderungen ist die Liste der relevanten Risiken ständig in Bewegung. Ausgangspunkt für die jährliche Risikoinventur stellt ein vorgegebenes Risikouniversum dar, welches jede noch so exotische Risikoart enthält. Manche Risikoarten sind dabei so speziell, dass zunächst gründliche Recherchen notwendig sind, um zu verstehen, was genau zu beachten ist. Mindestens eine Risikoart ist in diesem Universum jedoch nicht enthalten: du ahnst es, das Sequence of Return Risk.

Es muss sich also um ein wirklich sehr spezielles Risiko handeln, wenn Banken dies noch nicht einmal als eine theoretische Option für sich selbst betrachten. Und tatsächlich betrifft dieses Risiko hauptsächlich Sparer (und Entsparer), die ihr Geld in Assets mit ungewisser Rendite investieren, z.B. in Aktien. Denn Aktien erlauben zwar eine langfristige reale Renditeerwartung von 7%, die konkrete Rendite aber, die wir in einem relativ kurzen Zeitraum von nur wenigen Jahren tatsächlich realisieren werden, ist jedoch ungewiss. Und genau durch diese kurzfristige Rendite-Unsicherheit entsteht das SoRR. Die folgenden drei Beispiele verdeutlichen den Effekt anhand von konkreten Zahlen.

Schauen wir uns zunächst den ersten Fall an: eine Anleihe mit einem jährlichen Kupon von 7%:

Das Beispiel zeigt einen 10-Jährigen Entnahmezeitraum und jährliche Entnahmen. In jedem Jahr beträgt die Rendite konstant 7%, d.h. je 100 Geldeinheiten Anleihe-Nominal erhält der Anleger 7 Geldeinheiten Kupon. Diese 7 Geldeinheiten Kupon können jedes Jahr entnommen werden, und nach 10 Jahren erhält man das ursprünglich investierte Kapital zurück. Das Ausfallrisiko ignorieren wir hier. Da durchschnittliche und jährliche Rendite in jedem Jahr gleich hoch sind, gibt es keine Rendite-Volatilität und damit auch kein SoRR.

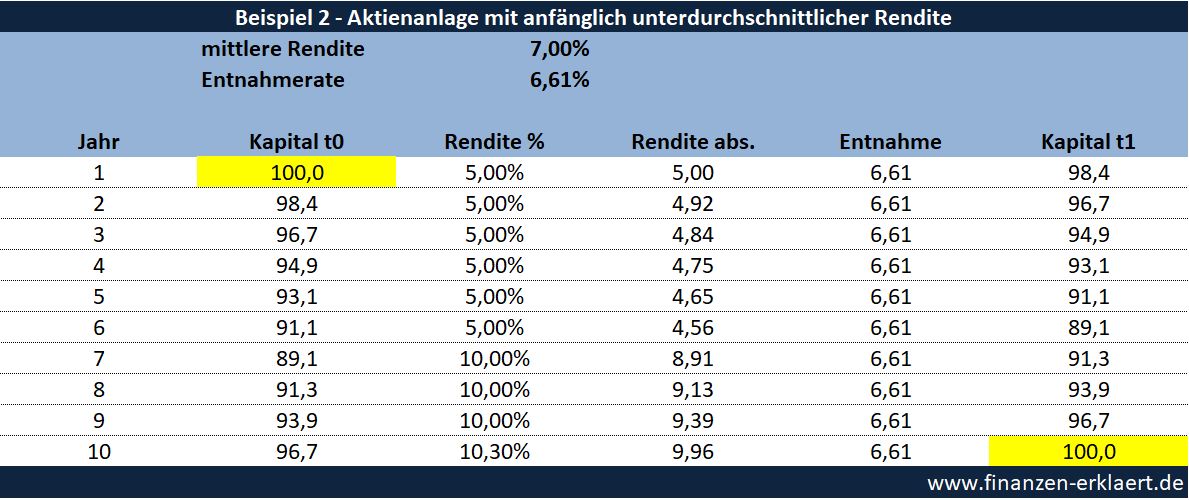

Das zweite Beispiel repräsentiert eine Aktienanlage mit steigender Rendite. Die durchschnittliche Rendite über den 10-jährigen Zeithorizont liegt wie bei der Beispiel-Anleihe oben wieder bei 7%, die einzelnen Renditen in den jeweiligen Jahren sind jedoch unterschiedlich hoch. Während in den ersten 6 Jahren die jährliche Rendite unterdurchschnittlich ist, ist diese in den darauffolgenden 4 Jahren überdurchschnittlich hoch. Die unterdurchschnittliche Performance zu Beginn der Entnahmephase führt dazu, dass das SoRR zuschlägt, die zulässige jährliche Entnahmerate liegt bei nur 6,61% und damit unter der langfristigen Renditeerwartung.

An der Stelle ein kurzer Hinweis: ich habe die Entnahmerate hier unter der Annahme eines vollständigen Kapitalerhalts gerechnet um mit dem Beispiel „Anleihe“ oben vergleichbar zu sein. In meinen Artikeln zum Thema sichere Entnahmerate rechne ich dagegen normalerweise mit einem vollständigen Kapitalverbrauch.

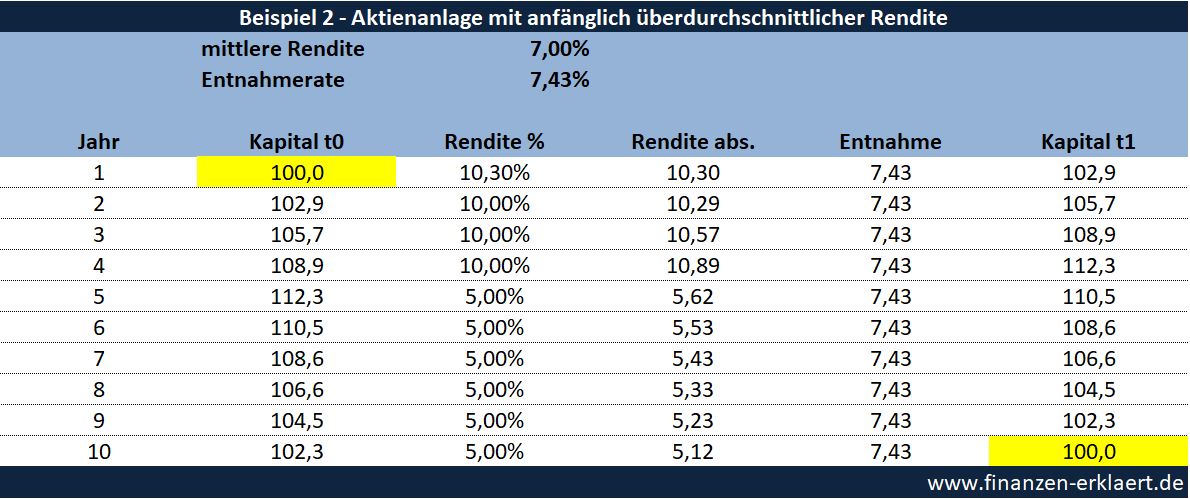

Zu guter Letzt das dritte Beispiel: eine Aktienanlage mit fallender Rendite. Die durchschnittliche Rendite p.a. beträgt wieder 7%, diesmal jedoch mit überdurchschnittlicher Performance zu Beginn der Entnahmephase und unterdurchschnittlicher Rendite am Ende. Das Resultat ist interessant, die sichere Entnahmerate liegt mit 7,43% deutlich über dem langfristigen Durchschnitt.

Wie bei jedem Risiko ist auch das SoRR ein zweischneidiges Schwert. Mit anfangs überdurchschnittlicher und dann fallender Rendite kann das SoRR die Entnahme beflügeln und eine Entnahmerate oberhalb der durchschnittlichen Rendite ermöglichen. Im entgegengesetzten Fall wird die Entnahmerate unterhalb der erwarteten Rendite liegen.

Das SoRR ist natürlich auch während der Ansparphase relevant, jedoch genau umgekehrt. Während in der Entnahmephase, wie oben gezeigt, eine geringe Rendite zu Beginn schädlich ist, sind wir in der Ansparphase besonders gegen Ende gefährdet. Ein Kurseinbruch zu Beginn der Ansparphase ist dagegen ein Geschenk für jeden Sparer, und führt zu einer überdurchschnittlichen Performance. Jeder der nach der Finanzkrise in 2008 einen Sparplan aufgesetzt hat profitiert von diesem Effekt.

Kommen wir nun wie angekündigt zum zweiten Teil der Studie, welcher einige wichtige Erkenntnisse zu diesem Thema liefert.

Teil 2: die SoRR Studie für den entspannten Ruhestand!

Zunächst beschreibe ich die Idee und die Vorgehensweise der Studie, danach gibt’s die Ergebnisse und deren Interpretation.

Im Rahmen der Studie definiere ich das SoRR während der Entnahmephase als Differenz zwischen Renditeannahme und sicherer Entnahmerate. Am ersten Beispiel oben, der Anleihe, haben wir gesehen, dass Rendite und sichere Entnahmerate identisch sind, das SoRR beträgt damit 0, es ist also nicht existent. Im Falle der volatilen Aktienrenditen haben wir im 2. Beispiel ein SoRR i.H.v. 7% – 6,61% = 0,39% und im 3. Beispiel ein SoRR von 7% – 7,43% = -0,43% beobachtet. Ein positiver Wert bedeutet also, dass das SoRR schlagend geworden ist, und wir weniger als die durchschnittliche Rendite entnehmen können. Diese SoRR Definition ist wichtig, um die nachfolgenden Ergebnisse zu verstehen.

Die Studie hat als Ziel herauszufinden, welche Faktoren das Sequence of Return Risk begünstigen. Für valide Aussagen ist es in diesem Fall erforderlich eine extrem große Menge an Daten zu analysieren. Die benötigte Datenmenge übersteigt dabei jedes verfügbare historische Zahlenmaterial, weshalb ich ein Tool entwickelt habe, das die folgenden 4 Schritte durchläuft:

1. erzeuge mit Hilfe eines Zufallsprozesses 360 monatliche fiktive Aktienrenditen (30 Jahre).

2. berechne für die zufällig erzeugt Renditereihenfolge aus Schritt 1. folgende Kennzahlen

-sichere Entnahmerate

-maximaler Draw Down

-Dauer maximaler Draw Down

-Beginn maximaler Draw Down

– sowie die durchschnittliche Rendite in den ersten 5 und 10 Jahren und für den gesamten Zeitraum von 30 Jahren.

3. lege die in Schritt 2. berechneten Kennzahlen in einer Datenbank ab.

4. wiederhole die Schritte 1.-3. 100.000 mal.

Im Rahmen der Studie betrachten wir also 100.000 Datensätze, generiert auf Basis fiktiver Kursverläufe mit einer gesamten Länge von 3 Millionen Jahren!

Den so errechneten Schatz an Daten werten wir im weiteren Verlauf aus. Ein erstes interessantes Ergebnis zeigt die folgende Tabelle:

Die Spalte ganz links zeigt das SoRR. Nochmal kurz zur Erinnerung: positive Werte bedeuten, dass die sichere Entnahmerate unterhalb der durchschnittlichen Rendite von 7% p.a. liegt, bei negativen Werten ist es umgekehrt.

Die drei blau eingefärbten Spalten untersuchen den Einfluss des Maximum Drawdowns:

1) Stärke des maximalen Verlusts: je höher der maximale Verlust, desto stärker sind wir vom SoRR betroffen, d.h. desto geringer ist die sichere Entnahmerate im Vergleich zur langfristigen Rendite.

2) Start des maximalen Verlusts: je früher nach Beginn der Entnahmephase ein signifikantes Verlustereignis eintritt, desto geringer die sichere Entnahmerate für den gesamten Zeitraum.

3) Dauer des maximalen Verlusts: hier gilt, dass ein möglichst kurz andauernder Kurseinbruch vorteilhaft für die sichere Entnahmerate ist.

Daneben schauen wir uns im orangen Teil rechts den Einfluss der Rendite an:

1) liegt die durchschnittliche Rendite p.a. im gesamten 30-jährigen Zeitraum über dem langfristigen Durchschnitt von 7%, dann ist dies erwartungsgemäß vorteilhaft für die sichere Entnahmerate.

2) viel wichtiger ist aber was in den ersten 5 Jahren der Entnahmephase passiert. Hier ist es offensichtlich ausreichend, in den ersten 5 Jahren eine durchschnittliche Rendite (7%) zu erzielen, die dem langfristigen Durchschnitt entspricht.

3) um tendenziell nicht vom SoRR negativ beeinflusst zu sein, wird über die ersten 10 Jahre dagegen schon eine leicht überdurchschnittliche Rendite gefordert.

Die ersten 5 Jahre der Entnahmephase sind maßgeblich

Zusammengefasst kann man sagen, dass die ersten 5 Jahre nach Beginn der Entnahmephase entscheidend sind. Sollte hier nichts Außergewöhnliches passieren und die Kursentwicklung den Erwartungen entsprechen, kann die Entnahmerate an die langfristige durchschnittliche Rendite herangeführt werden. Für die berühmte 4% Regel, die einen Abschlag i.H.v. ca. 3% von der langfristigen Rendite i.H.v. 7% vornimmt, bedeutet dies, dass eine nachträgliche Erhöhung durchaus gerechtfertigt ist. Mindestens jedoch sollte man sich ab diesem Zeitpunkt keine Sorgen mehr über eine drohende Pleite machen.

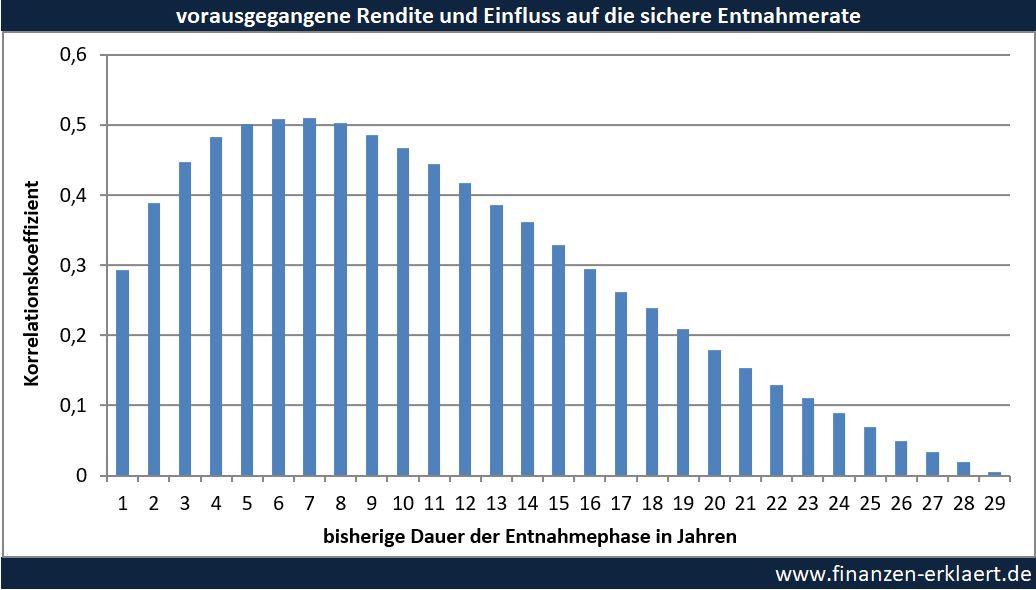

Zu einem ähnlichen Ergebnis kommt auch eine alternative Betrachtung. Und zwar habe ich mit einem weiteren Durchlauf der Studie die durchschnittliche Rendite der ersten x Jahre sowie die sichere Entnahmerate für die dann noch verbleibenden Jahre des 30-jährigen Entnahmezeitraums ermittelt.

Beispiel: ich habe 100.000 Mal die durchschnittliche Rendite p.a. nach den ersten 5 Jahren ermittelt, sowie die sichere Entnahmerate für die darauf folgenden 25 Jahre. Oder 100.000 Mal die durchschnittliche Rendite p.a. nach den ersten 10 Jahren sowie die sichere Entnahmerate für die darauf folgenden 20 Jahre. Die sichere Entnahmerate für den noch verbleibenden Zeitraum wird dabei immer unter Berücksichtigung des Kapitalstands nach den ersten x Jahren auf das ursprüngliche Kapital skaliert. Beträgt der Kapitalstand nach 5 Jahren beispielsweise 110% des ursprünglichen Kapitals, dann wir die sichere Entnahmerate für die verbleibenden 25 Jahre entsprechend nach unten korrigiert (durch 1,1 dividiert). Dadurch werden die Ergebnisse normiert und somit vergleichbar gemacht. Außerdem wird der Anlageerfolg der bereits abgelaufenen Jahre gewürdigt.

Anschließend habe ich für die beide Ergebnis-Zeitreihen (bisherige durchschnittliche Rendite p.a. und normierte zukünftige sichere Entnahmerate) den Korrelationskoeffizienten ermittelt. Das folgende Diagramm zeigt die Ergebnisse für jeden Zeitpunkt x:

Die höchste Aussagekraft für den zukünftigen Verlauf der Entnahmephase und das zu erwartende Pleiterisiko haben demnach die Geschehnisse in den ersten 6-7 Jahren. Die in dieser Zeit erzielte durchschnittliche Rendite p.a. hat eine hohe Aussagekraft was die mögliche sichere Entnahmerate für den gesamten Zeitraum betrifft. Anders formuliert: das was der do-it-yourself Privatier in den ersten Jahren mit seinem Aktienportfolio erfährt bestimmt maßgeblich seine weitere Zukunft.

Fazit

Aufgrund der Unkenntnis welches Schicksal uns in den ersten Jahren der Entnahmephase ereilt, entscheiden wir uns für eine möglichst geringe und damit konservative Entnahmerate. Wer beispielsweise für den Ausbruch einer Weltwirtschaftskrise analog zu der von 1929 einen Tag nach Beginn der Entnahmephase gerüstet sein will, der soll nur 2,6% p.a. entnehmen. Andernfalls droht die Pleite. Wer aber nach ca. 5 Jahren Entnahmephase von einem solchen Ereignis verschont geblieben ist, der darf seine persönliche Entnahmerate näher in Richtung der bisherigen erzielten Rendite bringen. In jedem Fall kann nach einem erfolgreichen Start in die Entnahmephase der ex-ante risikobehafteten 4%-Regel mit gutem Gewissen gefolgt werden. Diese Erkenntnis hilft, den Ruhestand in Eigenregie bis ins hohe Alter bei voller Entspanntheit genießen zu können.

Moin Georg,

herzlichen Dank für Deine immer wieder sehr spannenden, sehr gut recherchierten und v.a. wissenschaftlich herausgearbeiteten Beiträge und Untersuchungen. Für mich ein echter Mehrwert, der sich von vielen anderen Finanzblogs merklich abhebt. Bitte weiter so.

Im Kontext der Serie über die das erforderliche Vermögen und die damit verbundenen Chancen und Risiken bzgl. Kapitalerhalt und möglicher Sparrate bei für die Zukunft nicht absehbarer Veränderung der Rentabilität vereinzelter Assetklassen, habe ich folgende Anmerkung und Frage an Dich:

Zumindest für mich und meine Familie haben wir nicht zum Zeitpunkt X angefangen, ein ETF-basiertes Weltdepot aus Aktien, ggf. Anleihen, Cash und Gold aufzubauen. Sondern, haben u.a. fremdfinanzierte und vermiete Immobilien erworben, haben gewisse Rentenansprüche aus privaten Rentenversicherungen erworben, Cash- und Edelmetallpositionen aufgebaut und auch ein breit diversifiziertes ETF-Depot auf den Weg gebracht.

Nun ergibt sich für uns folgende Fragestellung: für zukünftige Cashflows müssten neben der (in meinen Augen am besten dynamischen) Entnahme aus dem ETF-Weltdepot auch die Cashflows aus (ggf. abbezahlten) Mietimmobilien (abzgl. Rücklage für Instandhaltung / Mietausfall / nicht umlegbarer NK), Abbau von Cash-/Gold (bspw. i.R. Rebalancing) und auch den steuerlich begünstigten einmaligen Kapitalauszahlungen aus PRV berücksichtigt werden, die in meinen Augen die SoRR deutlich vermindern. Im Gegenzug hat diese breite Asset-Allokation und Cashflow-Diversifikation vermutlich auch einen negativen Einfluss auf die Gesamtrendite.

Aufgrund der komplexen Analyse der aktuellen Vermögensausstattung mit Berechnung der Barwerte und unter Berücksichtigung erwarteter zukünftiger Cashflows aller Assets ist eine präzise Analyse / Untersuchung vermutlich kaum möglich.

Wäre es in Deinen Augen möglich, anhand Deines know how (mit Excel und Simulationen) eine Abschätzung abzugeben, wann unter Berücksichtigung des inflationsbereinigten jährlichen Netto-Kapital-Bedarfs eine (möglichst) „sichere“ Vermögens- / Kapitalausstattung vorliegt? Und damit auf einen regelmässigen Cashflow aus einem nicht-selbständigen / selbständigen Einkommens-Strom prinzipiell verzichtet werden kann.

Losgelöst davon sind wir der Meinung, dass ein geringes kranken- und sozialversichertes Einkommen neben der Sinnhaftigkeit eine zusätzliche „kleine Säule“ bis zum Eintritt in das reguläre Rentenalter beibehalten werden sollte.

Herzlichen Dank für Deine Einschätzung.

Viele Grüsse – Pete

Moin Pete,

Danke für die Blumen!

Zu deiner Frage: so wie dein Fall sieht die Praxis aus. Niemand hat das perfekte Portfolio, jedes Vermögen ist individuell gewachsen. Dazu kommt, dass der / die Vermögende auch noch individuelle Pläne etc hat. Deshalb glaube ich ist am Ende immer eine individuelle Planung notwendig.

Ich nutze für die individuelle Planung ein selbstentwickeltes Tool, welches ich hier vorstelle: https://www.finanzen-erklaert.de/fallstudie-ab-wann-kann-stefan-mit-6-000-euro-netto-in-rente-gehen/

Wenn sich wesentliche Parameter ändern mache ich ein update um zu sehen wo ich stehe.

Mit den Artikeln auf meinem Blog kann man die persönliche Situation dagegen nur annähern, da meine Berechnungen quasi unter „Labor-Bedingungen“ stattfinden.

Wenn du Interesse an einer individuellen Analyse deiner Situation hast dann meld dich bitte.

Bzgl Job sehe ich es wie du, ein kleines Nebeneinkommen kann nicht schaden. Ich habe derzeit zB noch einen Mini Job als Hausmeister 🙂 Den würde ich wahrscheinlich auch im Early Retirement behalten. Außerdem kann ich mir auf Grundlage meines Blogs eine selbstständige Tätigkeit in der Honorarberatung vorstellen. Unabhängig vom Geld glaube ich, dass es sehr wichtig ist weiterhin einer intellektuell anspruchsvollen Tätigkeit zur Selbstverwirklichung nachzugehen, nur halt ohne Druck und finanzielle Sorgen. Ansonsten degeneriert der Mensch, und das ist ja nicht der Sinn eines early retirements 🙂

Gruß, Georg

Wie immer spannender Artikel: Ich hadere nur etwas mit der Basisannahme von 7% Rendite p.a. real, vor allem für nicht in den USA ansässige Anleger. Vereinfachte Annahme: 10% return nominal p.a., davon 4% Dividende im Schnitt. Auf die Dividende 15% oder 30% Withholding Tax (USA) ergibt 9,4% bzw. 8.8% p.a. vor sonstigen Kosten und sonstigen Steuern. Mir erscheint eher Letzters realistischer, gerade wenn man über ETFs anlegt, da diese in der Regel den Net Index tracken, welche die höchste anwendbare Withholding Tax Rate annehmen, egal ob eine double tax treaty besteht (siehe z.B. Lux und Ireland oder DE mit 15%) oder nicht. Daher sind Tracking Error etc. von ETFs sicher zu positiv gerechnet. Der Effekt ist auf lange Sicht erheblich, siehe z.B. https://www.finanztip.de/indexfonds-etf/msci-world/

Hi Felix,

die 7% p.a. sind in dieser Analyse nur ein Parameter der geändert werden kann ohne das Ergebnis wesentlich zu beeinflussen. Irgendwas musste ich für die Rendite annehmen. Die Volatilität habe ich zur Bestimmung der zufälligen Rendite-Reihenfolge übrigens auf 20% gesetzt.

Was meine persönliche Einschätzung der zukünftigen Rendite betrifft muss ich sagen, dass ich hier sehr optimistisch bin. Klar, die Marktbewertung ist im historischen Vergleich hoch und reduziert daher die Renditeerwartung. Viel wichtiger finde ich aber die Rettungsaktionen der Notenbanken seit 2008. Hier ist ein völlig neues Regime entstanden. Statt Inflation zu erzeugen steigen die Preise von Aktien und Immobilien. Ich glaube nicht daran, dass dieses Geld jemals dem Markt wieder entzogen wird. Statt dessen wird sich die Schere zwischen Arm und Reich immer weiter öffnen, und auch schneller als viele erwarten. Um in dieser Situation auf der Gewinner Seite zu stehen braucht man Assets. Aktien sind aus meiner Sicht am vielversprechendsten, und ich glaube wir werden hier aufgrund der Geldschwemme weiterhin tolle Renditen sehen.

Gruß, Georg

Lieber Georg,

danke fuer die klasse Ausarbeitung.

Spitzfindigkeiten:

heisst es nicht Sequence of Returns Risk (also Risiko von aufeinanderfolgender Jahres-Renditen [MZ] – nicht nur einer Rendite [EZ])?

Zukuenftige Aktien-Markt-Renditen:

Eine reale Rendite von 7% p.a. (also nach Kosten u. Inflation, vor Steuern) ist vermutl. unrealistisch. Kommer zitiert Studien um 5,2% p.a. fuer ein Aktien-Weltportfolio (vor Steuern, nach Kosten und Inflation).

Vermutlich meintest du auch nominal 7% pa, weil in den Bsp darunter damit gerechnet wird? Fuer’s Prinzip der wertvollen Berechnungen ist es ja auch egal!

7%pa nominale Rendite scheint wohl OK. Die Rendite von einem Breitband-Investizid wie MSCI ACWI IMI NET in EUR ist jedenfalls kaum hoeher die letzten 20 Jahre?

Bei den US-Maerkten in USD sind es zwar 6-7% real, aber das nutzt uns hier als EUR-Anleger mit Welt-Diversifikations-Anspruch wenig?

(ich hatte uebrigens mal MSCI ACWI IMI in USD mit MSCI ACWI IMI in EUR, Entnahme-Start Mrz 2000 (4% Entnahme + Infl.Ausgl.) angeschaut: in USD lebt die Entnahme noch, aber wird wohl kaum 30J schaffen, in EUR ist sie schon tot)

Sehr gute Idee, das SoRR als +/- Differenz von der Entnahmerate zu definieren zum Systematisieren!

Was, wenn in Zukunft die Realrenditen sinken?

7%pa nominal sind kein Naturgesetz. Wenn unser Welt-Finanzsystem weiterhin dem Trend der letzten 30 Jahre folgen wuerde, koennte man mutmassen:

– Realzins bei Renten-Papieren von OK auf negativ gefallen.

Dadurch bedingt:

– langlaufende Staatsanleihen von guenstig auf teuer ->dann Stagnation.

– Immobilienpreise von guenstig auf teuer ->Stagnation.

– Aktienpreise unter starken Schwankungen von guenstig auf teuer (in dem Prozess sind wir noch, teuer waere evtl jetzt bei 1,5x bis doppelt so hohen Kursen?), dann aber (und darauf will ich hinaus) sinkt die Realrendite von 5% pa auch ueber 4% pa auf 3%pa usw.

D.h. unser Geldsystem macht genau einmal die allmaehliche Anpassung von guestig auf teuer (wie Renten/Immos). Dann Plateau. Dann am Kapitalmarkt keine weiteren jaehrlich erzielbaren Realrenditen wie in der Vergangenheit!

D.h. man sollte vermutlich nicht Entnahmestrategien mit einer konstanten Realrendite am Aktienmarkt von zB 5% pa rechnen, sondern mit einer allmaehlich sinkenden Realrendite ueber die Zeit?!

Was tun?

Abgesehen von einem

– Cash/Goldminen-ETF-Zelt, um zB 2 Jahre fallende Kurse in den ersten 7 Entnahmejahren abzupuffern, koennte man wenigstens

– etwas Flexibilisieren und eine x% Start-Entnahme nach Aktien-Minus-Jahren nicht um die Inflation ausgleichen, sondern fuer die Durststrecke den Inflationsausgleich aussetzen!?

– Oder halt doch gleich eine Hybrid-Entnahme-Strategie mit einem Fix-Anteil und einem Var-Anteil und sich so einem sukzessive „schlechteren“ Kapitalmarkt automatisiert anzupassen?

LG & schoenes WochenEnde

Joerg

Hi Joerg,

die native Speaker Big Earn und Kitces schreiben es so wie ich. Die deutsche Übersetzung heisst ja auch Rendite-Reihenfolge Risiko und nicht Renditen…

Die Sequenz von etwas, da wird meiner Meinung nach kein Plural verwendet, aber ich hab auch kurz drüber nachgedacht.

Vielen Dank für deine Einschätzung was die Entwicklung der Asset Preise betrifft. Wenn die Renditen immer weiter sinken, dann bedeutet das ja auch ein deutliches Abkühlen oder gar Ausbleiben jeglichen Wirtschaftswachstums. An der Stelle bin ich aber optimist und glaube, dass der Mensch durch seine Innovationskraft immer weiter tolle Dinge erfinden wird, die unseren Wohlstand weiter erhöhen werden. Und da der globale Aktienmarkt in meinen Augen ein weltweites Wohlstandsbarometer darstellt, gehe ich auch weiterhin von steigenden Kursen aus.

Ich glaube der beste Schutz zu Beginn der Entnahmephase ist ein erhalt der eigenen Arbeitskraft in den ersten Jahren. Wenn man dann sicher durch die ersten Jahre gekommen ist, dann kann man dem weiteren Verlauf der Dinge entspannt entgegensehen.

Wer es ganz sicher mag: nach erreichen von FI einfach noch 1-2 Jahre mit 50% Sparquote weiterarbeiten und so Rücklagen für weitere 1-2 Jahre bilden, und schon ist der riskante Teil der Entnahmephase überstanden. Das funktioniert bestimmt und zwar ohne jegliche Finanzalchemie.

Gruß, Georg

[…] jetzt etwas schwer verständlich ist, siehe Das Sequence-of-Returns-Risiko – Entnahmestrategien, Sequence of Return Risk – die ersten 5 Jahre sind entscheidend. […]

Hallo Georg,

auch dieser Beitrag von Dir ist mal wieder eine schöne Hilfe bei der Planung – Danke!

Ich muss aber bei einer der Tabellen einmal für Verstädnis nachhaken. Es geht um die Übersicht nach Deiner Simulation – nach dem Satz „Den so errechneten Schatz an Daten werten wir im weiteren Verlauf aus. Ein erstes interessantes Ergebnis zeigt die folgende Tabelle:“

Was ist in den 9 Zeilen dargestellt? Eine Zusammenfassung der 100.000 Durchäufe, irgendwie gruppiert? Durchschnitte?

Und wenn es eine Art Zusammenfassung ist, hast Du eine Idee welche Variante wie häufig aufgetaucht ist? Verteilen sich die Ergebnisse entlang eine Bell-Curve, also mittleres Ergebnis am wahrscheinlichsten?

Wie kommst Du darauf, dass die 5Y Rendite der Punkt ist, der das SORR insgesamt am meisten beinflusst, und nicht zB die Länge des Max Draw-Downs den größten Einfluss hat?

Sorry, will Dein Ergebnis nicht anzweifeln, versuche nur es nachzuvollziehen…

Viele Grüße

Thorsten

Hallo Thorsten,

ich musste nach der langen Zeit erst mal selbst nachschauen was ich damals genau gemacht habe. Gemäß meinen Aufzeichnungen handelt es sich bei der Grafik um buckets. Die obere Zeile stellt beispielsweise die Range vom Minimum bis zum 10% Percentil dar, die Werte entsprechen dem Mittelwert des buckets.

Bzgl. des Sorr kann man allgemein sagen, dass dieses mit fortschreitender Zeit immer weiter abnimmt. Wer sich für den historischen worst-case rüstet, der erfährt bereits nach nur wenigen Monaten signifikante Entlastungseffekte. Die 3. Grafik in diesem Artikel (https://www.finanzen-erklaert.de/monatlich-vs-jaehrlich-entnehmen/) verdeutlicht welchen enormen Effekt ein geringer Versatz um nur wenigen Monate ausmachen kann. In der diesem Artikel zugrunde liegenden Analyse bin ich von einer normalverteilten Zufallsvariablen ausgegangen. Ich habe das beobachtete SoRR mit der vorausgegangen Rendite korreliert und hierbei festgestellt, dass diese nach ca. 5 Jahren nicht mehr an Einfluss gewinnt. Das SoRR wird aber noch durch andere Variablen beeinflusst, und man könnte dieses Thema sicherlich noch enorm ausweiten. Es ist leider doch etwas komplexer als die Überschrift suggeriert. Fest steht aber: wer sich für den worst case vorbereitet, d.h. einen schweren Crash unmittelbar zu Beginn der Entnahmephase, der kann sich entspannen wenn dieses Ereignis nicht innerhalb der ersten Monate eintritt. Für die sichere Entnahmerate muss alles zusammenkommen: großer crash + ungünstiges timing. Sobald letzteres bereits nicht mehr gegeben ist bessert sich das Bild drastisch.

Super, danke für die Erklärung 🙂

Aktuell plane ich garnicht den Worst-Case abzudecken, sondern an verschiedenen „Variablen“ etwas Puffer zu haben. Ich schaue mir nur sehr gerne solche Berechnungen wie Deine an – und versuche dann meine Annahmen „dagegen“ zu spiegel, also ob mein geplantes Vorgehen durchhalten würde.

Meine Idee ist einen 2-3 Jahresausgaben umfassenden Puffer in Tagesgeld + Festgeldleiter zum Beginn zu halten. Und dann einfach zu schauen, ob und wieviel es davon braucht um die ersten Jahre ohne Kapitalverzehr durchzukommen…auch wenn der (für danach) schon mit eingeplant ist.

Sollte alles zu knapp werden, ist es in den ersten Jahren sicher noch realistisch nochmal einen Job zu finden – und 1-2 weitere Jahre Geld (hinzu-)zuverdienen.

Aber da ich mit 2-3 Jahren als „kristischer“ Begin überlege, wollte ich die Zahl mit 5 Jahren von Dir etwas genauer verstehen.