Vor einigen Wochen erreichte mich eine interessante Anfrage von Leserin Katja, die ich mit ihrer Erlaubnis gerne (anonymisiert) auf meinem Blog beantworten möchte. Das Thema finanzielle Unabhängigkeit mit Kindern gilt zurecht als schwierig, da Kinder Geld kosten und oft auch das Einkommen reduzieren. Der Einkommensverlust entsteht zunächst einmal unmittelbar durch Elternzeit oder Teilzeit. Langfristig sinkt darüber hinaus häufig auch noch das gesamte Lebenseinkommen durch verpasste Karrierechancen. Das Eltern- und Kindergeld wirken dem zwar entgegen, können aber bei weitem nicht die resultierende Lücke schließen. Sind es doch insbesondere die Ersparnisse in jungen Jahren, die am stärksten vom Zinseszinseffekt profitieren. Vor diesem Hintergrund ist es beachtlich, dass Katja (44) gemeinsam mit ihrem Mann Ingo (45) und ihren drei Kindern die finanzielle Unabhängigkeit bereits im Alter von 55 Jahren anstrebt.

Im gemeinsamen Haushalt von Katja und Ingo hat sie den Posten der Finanzministerin inne. Katja hat eine Finanzplanung in Excel für die gesamte Familie erstellt und mich gebeten, diese als unabhängiger Experte zu beurteilen, Alternativen und Risiken aufzuzeigen und mit ihr zu besprechen. Ich habe sämtliche Vermögenswerte der Familie in meinem Renten-Planungstool erfasst und anschließend Katjas Vorhaben einer Machbarkeitsanalyse unterzogen.

In diesem Blogartikel zeigen wir an einem realen Fall, dass es mit der richtigen Planung und Entnahmestrategie möglich ist, trotz erschwerter Bedingungen, einen auskömmlichen, vorgezogenen Ruhestand zu erreichen. Daneben habe ich das Renten-Planungstool seit der letzten Fallstudie vor ca. einem Jahr weiterentwickelt. Auf die wichtigsten Neuerungen und die sich daraus ergebenden Möglichkeiten werde ich im Rahmen der Analyse ebenfalls kurz eingehen.

Katja und Ingo streben ein reales monatliches Einkommen von 4.000 Euro netto an

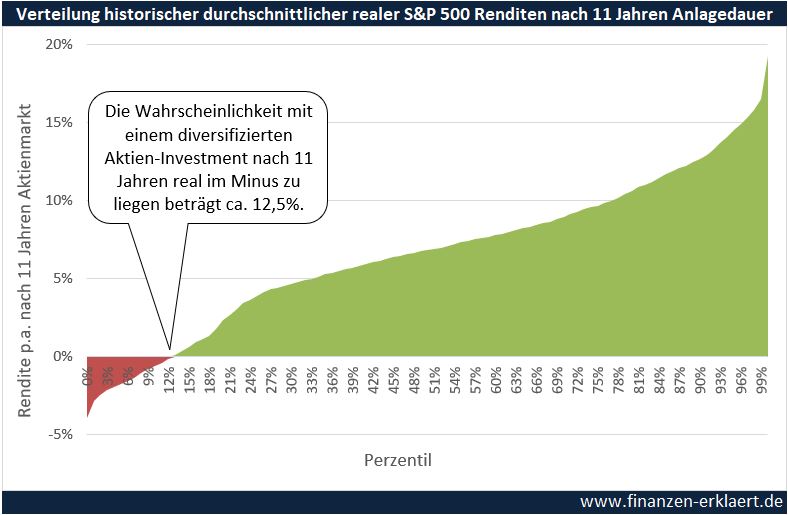

Die beiden arbeiten bereits heute schon jeweils zu 80% in Teilzeit und verdienen inklusive Kindergeld für 3 Kinder gemeinsam ca. 6.000 Euro netto pro Monat. Davon werden 4.000 Euro für den laufenden Betrieb benötigt. Der Rest wird in gut diversifizierte Aktien ETFs investiert. Das Depot ist derzeit 80.000 Euro groß und wird von nun an jährlich bis zum April 2032, dem gewünschten Rentenbeginn, mit 24.000 Euro gefüttert. Das macht grob überschlagen 11,5 Jahre x 24.000 Euro = 276.000 Euro zukünftiger Sparbetrag plus weitere 80.000 Euro, die bereits im Depot liegen. In Summe also 356.000 Euro, ohne Rendite. Katja rechnet bewusst konservativ, indem sie eine Rendite von 0% für die Ansparphase von 11 Jahren annimmt. Dass dies bei einem geplanten Investment in Aktien-ETFs nicht konservativ genug ist, zeigt die folgende Grafik:

Lesebeispiel: mit einer Wahrscheinlichkeit von 12,5% beträgt die jährliche Rendite nach 11 Jahren Anlagedauer weniger als 0%; die Wahrscheinlichkeit eine reale Rendite von weniger als 5% zu erhalten beträgt ca. 33% -was auch bedeutet, dass die Wahrscheinlichkeit nach 11 Jahren mehr als 5% p.a. zu verdienen 67% beträgt!

Unter Berücksichtigung der Inflation kann es auch nach einer 11-jährigen Haltedauer eines gut diversifizierten Investments in den Aktienmarkt zu Verlusten kommen. Ein 12,5%iges Risiko ist im Rahmen der persönlichen Finanzplanung in jedem Fall zu beachten.

Die Grafik zeigt aber noch etwas anderes sehr deutlich: einem relativ geringen Risiko (rote Fläche) stehen enorme Chancen (grüne Fläche) gegenüber. Aufgrund der positiven Durchschnittsrendite macht es langfristig Sinn in den Aktienmarkt investiert zu sein. Sehr wahrscheinlich, aber eben nicht wirklich sicher, wird es mit den anfangs eingeplanten 356.000 Euro klappen. Aber in jedem Fall wird das Depot-Vermögen nicht ausreichen, um monatlich 4.000 Euro netto zu finanzieren. Gemäß der populären 4%-Regel wären gute 1.300 Euro brutto drin, und auch das Kindergeld wird spätestens im Jahr 2037 vollständig versiegen, so dass es zu deutlichen Differenzen beim Soll-Ist-Vergleich kommt.

Wie die meisten Erwerbstätigen besitzen Katja und Ingo einen Anspruch gegenüber der gesetzlichen Rentenversicherung. Beide haben aktuell jeweils 28 Rentenpunkte erworben und planen nach weiteren 11 Jahren jeweils mit insgesamt 28 + 11 * 1,5 = 44,5 Rentenpunkten. Doch dann müssen sie noch mal 12 Jahre warten, bis endlich Rentenzahlungen i.H.v. jeweils erwarteten 1.700 Euro pro Monat beginnen. Wie wird sich die gesetzliche Rente, die in 24 Jahren einmal fließen wird, auswirken, wenn die beiden in 11 Jahren in Rente gehen?

Und es wird noch komplizierter: Ingo besitzt eine Lebensversicherung, die ihm im März 2040 steuerfrei 90.000 Euro auszahlen wird. Katja besitzt eine betriebliche Altersvorsorge, die ab März 2036 monatlich 500 Euro steuerfrei leisten wird, sowie eine Riesterrente, die zum gleichen Termin pro Monat 200 Euro zu versteuerndes Einkommen produzieren wird. Und dann gibt es noch zwei vermietete Immobilien zu erben, die gemeinsam ab dem Jahr 2032 für monatliche 800 Euro Netto-Mieteinkünfte sorgen sollen. Um die Planung weiter zu stabilisieren können Katja und Ingo sich bei einer schlechten Entwicklung der Dinge außerdem vorstellen Arbeitslosengeld ab Rentenbeginn zu beziehen.

Der Unterschied zwischen Theorie und Praxis ist in der Praxis noch größer als in der Theorie

Wie war das nochmal? Man muss das 25-fache der jährlichen Ausgaben ansparen, und dann ist man finanziell unabhängig? Leider sieht die Realität ganz anders aus. Es besteht oft ein Sammelsurium aus diversen Konten, Depots, Versicherungen, Immobilien, Ansprüchen und sonstigen Erwartungen, die zu unterschiedlichen Zeitpunkten fällig werden. Wie soll man dieses Chaos sinnvoll ordnen und daraus eine brauchbare Entscheidungsgrundlage formen? An dieser Stelle ist das Renten-Planungstool hilfreich und wertvoll. Genau wie Katjas Finanzplanung stellt auch mein Renten-Planungstool die einzelnen Produkte nebeneinander dar und rollt die resultierenden Cash-Flows zeitlich aus, wie in diesem Ausschnitt illustrativ dargestellt:

Sämtliche überschüssigen Mittel sind annahmegemäß stets zu 100% in einem gut diversifizierten Aktienportfolio investiert, da diese dort im heutigen Niedrigzinsumfeld optimal verwahrt sind. Genau wie bei der klassischen historischen Simulation zur Ermittlung der sicheren Entnahmerate für ein beliebiges Portfolio rentiert das Geld im Aktiendepot mit der historisch beobachteten realen Rendite.

Das Renten-Planungstool simuliert dementsprechend basierend auf den monatlichen realen Renditen des S&P 500 der letzten 120 Jahre und unter Berücksichtigung aller übrigen Vermögenspositionen (Renten etc.) ca. 1.400 mögliche Zukünfte mit insgesamt genau so vielen verschiedenen dazugehörigen möglichen Entnahmebeträgen. Denn je nach historischem Rendite-Pfad entwickelt sich das Investment Portfolio auf unterschiedliche Art und Weise und es ergeben sich daraus verschiedene reale maximal mögliche monatliche Entnahmebeträge. Dieses Phänomen nennt man Sequence of Return Risk und wird hier detailliert erklärt. Anschließend wählen wir aus den Simulationsergebnissen des Renten-Planungstools je nach individuellem Risikoappetit unseren persönlichen monatlichen Entnahmebetrag aus (konkretes Beispiel folgt gleich).

Die Vorgehensweise zur Berechnung des maximal möglichen Entnahmebetrags entspricht im Kern der Methodik zur Berechnung der monatlichen konstanten Rate (Zins + Tilgung) zur Rückzahlung eines Darlehens, mit dem Unterschied, dass die hier verwendete Rendite im Zeitablauf nicht konstant ist. Es wird mit etwas Mathematik genau die Rate ermittelt, die das vorhandene Vermögen nach der vorgegebenen Zeit (dem Ende des Planungshorizontes) exakt auf null reduziert. Durch die Berücksichtigung zukünftiger Zahlungen kann es dabei zu Problemen kommen, denn in gewissen Konstellationen erfordert die Lösung einen temporär negativen Kapitalstand. Während das Planungstool solche praxisfernen Verläufe bei der weiteren Auswertung bisher als „durchgefallen“ wertete, kratzt das Renten-Planungstool in derartigen Fällen das maximal mögliche raus:

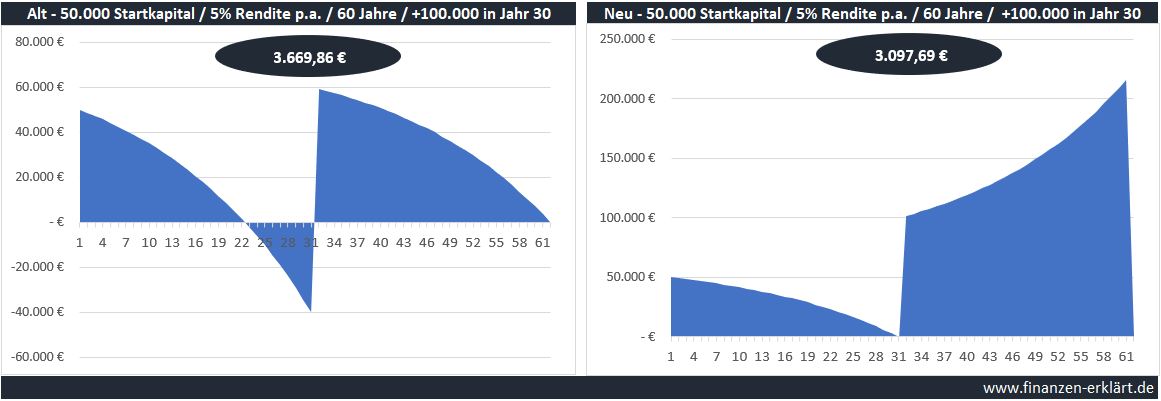

Mit beispielhaften 50.000 Startkapital sind über einen 60-Jahre dauernden Zeitraum mit 5% p.a. jedes Jahr 2.508,87 Euro Entnahme möglich. Alte Variante (links) und neue Variante (rechts) unterscheiden sich nicht.

Kommt es nach 30 Jahren zu einer Sonderzahlung i.H.v. 25.000 Euro, steigt in beiden Fällen die konstante jährliche Entnahme auf 2.799,12 Euro.

Beträgt die Sonderzahlung nach 30 Jahren jedoch 100.000 Euro, dann kippt die Rechnung. Die berechnete Lösung von möglichen 3.669,86 Euro pro Jahr ist in der Praxis aufgrund des temporär negativen Kapitalstandes nicht umsetzbar, und wurde daher von mir bisher ignoriert (0% Entnahme).

Im neuen Renten-Planungstool (rechte Seite) wird in solchen Fällen, anstatt das Ergebnis mit 0% zu belegen, jetzt der maximal noch mögliche Entnahmebetrag ermittelt. Also genau der Betrag, bei dem gerade noch verhindert wird, dass das Vermögen temporär negativ wird. In diesem Beispiel sind dies 3.097,68 Euro pro Jahr, die als maximal umsetzbare Möglichkeit berechnet wurden. Um dies zu ermöglichen muss jedoch die Forderung nach einem vollständigen Kapitalverbrauch zum Ende des Planungshorizontes aufgegeben werden. Die Entnahme erfolgt also weniger effizient, was durch sog. progressives Entnehmen ausgeglichen werden kann.

Können Katja und Ingo in 11 Jahren monatlich über 4.000 Euro verfügen?

Bei Katjas Planung zeigt das neue Renten-Planungstool seine volle Stärke. Die Matrix stellt das finale Ergebnis der Simulation dar und zeigt Katjas finanziellen Spielraum auf. Die einzelnen Zellen enthalten das reale monatliche Budget über das Katja und Ingo als Privatiers verfügen können. Erst das neue Renten-Planungstool kann die grün eingefärbten Möglichkeiten erkennen.

Auf der senkrechten Achse befinden sich von April 2021 bis April 2041 in jährlichen Abständen insgesamt 21 mögliche Zeitpunkte des Rentenbeginns. Je länger der Rentenbeginn hinausgezögert wird, desto länger kann das investierte Kapital arbeiten, desto mehr wird gespart, desto mehr Rentenpunkte werden gesammelt und, da das Leben endlich ist, desto kürzer ist auch die gesamte Dauer der Entnahmephase. Alles Aspekte die sich positiv auf den möglichen Entnahmebetrag pro Monat auswirken, weshalb dieser im Zeitablauf stetig steigt.

Die horizontalen Achse fächert das Ergebnis nach Pleite-Wahrscheinlichkeiten auf. Die Spalte ganz links zeigt das schlechteste Ergebnis. Mit diesem monatlichen Entnahmebetrag hätten Katja und Ingo selbst das schwierigste Börsenszenario der letzten 120 Jahre gemeistert. Und in dieses Szenario zu geraten ist extrem unwahrscheinlich. Falls doch würde man sicher nicht stur an seinem Entnahmeplan festhalten. Ich persönlich rate daher allgemein zu der Spalte, die mit einer Pleitegefahr von 2,5% überschrieben ist. Im Fall von Katja und Ingo, die einen erheblichen Teil des Budgets aus Renten und Mieteinkünften beziehen werden, wären sogar 5% vertretbar.

An der Stelle auch gleich das nächste neue Feature im Renten-Planungstool: neben der Pleitegefahr ist jeder Spalte auch ein CAPE-Ratio Wert zugeordnet. Dieser dient der zusätzlichen Orientierung. Anstatt auf die Pleite-Gefahr abzustellen, kann man den sicheren realen monatlichen Entnahmebetrag auch anhand der aktuellen Marktbewertung bestimmen.

Die aktuelle globale Marktbewertung passt in etwa zu der 2,5%-Spalte, weshalb uns die hier als Entscheidungsgrundlage dienen soll. Gemäß dieser werden Katja und Ingo ihr Ziel eines vorgezogenen Ruhestands mit Sicherheit im Jahr 2031 (3.825 Euro pro Monat) / 2032 (4.168 Euro pro Monat) erreichen. Und das ist konservativ geplant. Die Spalte „50%“ zeigt wie es wahrscheinlich ablaufen wird: aufgrund ihres Investments in den Aktienmarkt wird es vermutlich schon Mitte / Ende 2027 möglich sein 4.000 Euro pro Monat zu entnehmen. Katja wäre dann erst 51 Jahre alt, Ingo 52. Besonders interessant ist auch immer die erste Zeile, die aufzeigt was im Falle eines Notfalls ab sofort möglich wäre (1.399 Euro pro Monat bei 2,5% Pleitegefahr).

Wer es an dieser Stelle wirklich wissen will, der berücksichtigt auch noch die Kapitalertragssteuern, die später in der Entnahmephase einmal auf den Gewinnanteil fällig werden. Dadurch wird das monatliche Budget entsprechend reduziert, die folgende Matrix enthält die Netto-Werte:

Die Steuereffekte machen sich insbesondere auf der rechten Seite und am langen Ende der Tabelle bemerkbar, genau dort, wo die erwarteten Renditen besonders hoch sind. Das Renten-Planungstool berechnet die Steuerlast gemäß der aktuellen Steuergesetzgebung in Deutschland und berücksichtigt neben Kapitalerträgen auch noch andere Einkunftsarten, Ehegattensplitting und Freibeträge. Falls erforderlich lassen sich sämtliche Parameter den eigenen Vorstellungen entsprechend anpassen. In diesem Artikel gehe ich im Rahmen der Berechnungen beispielsweise von einer zukünftig stärkeren Besteuerung höherer Einkommen aus. Für Katja und Ingo fallen die Steuereffekt aufgrund des geringen Wertpapieranteils am Gesamtvermögen noch überschaubar aus, die ursprüngliche Planung kann daher beibehalten werden.

Szenariotechnik hilft an der Börse stets einen kühlen Kopf zu bewahren

Für den persönlichen Anlageerfolg ist es unerlässlich in Krisenzeiten Ruhe zu bewahren und an der in ruhigen Zeiten beschlossenen Strategie eisern festzuhalten. Das ist einfacher gesagt als getan, denn wenn der Moment der Wahrheit kommt, verlassen viele womöglich doch die Nerven und es kommt zu Panikverkäufen im Crash, die sich rückblickend bisher immer als Fehler erwiesen haben. Und nach einem solchen Fehler einfach nochmal von vorne beginnen, um es beim nächsten Mal besser zu machen, gestaltet sich oft schwieriger als man zunächst denken mag. Wer tief verkauft hat und anschließend zu höheren Kursen wieder einsteigen will, muss zunächst die psychologische Hürde der „Regret Avoidance“ nehmen und sich seine Fehlentscheidung selbst eingestehen. Das ist nicht immer einfach und ich kenne persönlich Fälle, die seit Jahren darauf warten, dass die Kurse wieder runterkommen, während der Zug stattdessen immer weiterfährt.

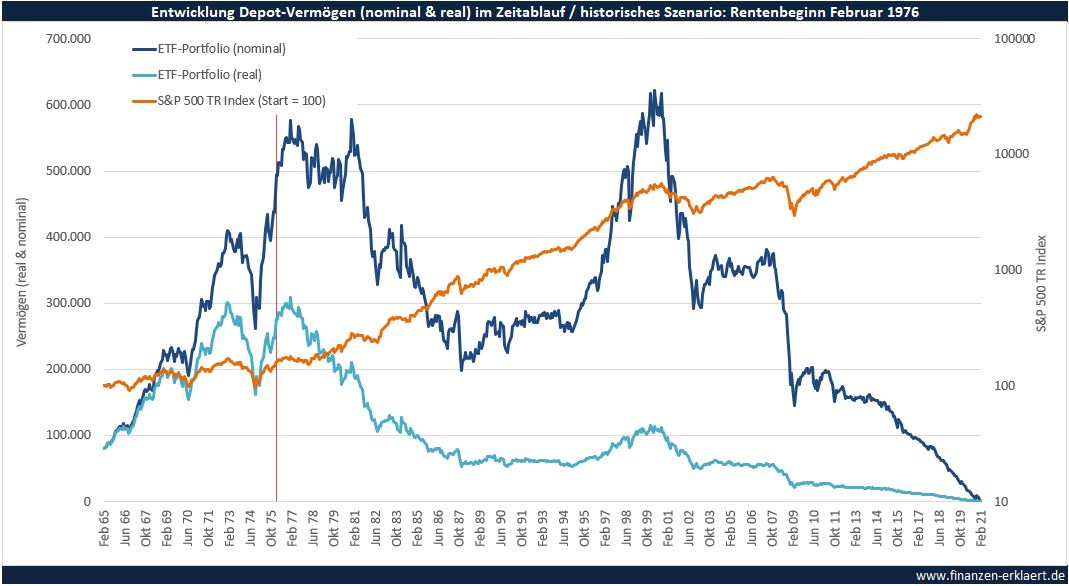

Was man tun kann, damit es erst gar nicht zu unnötigen Verlusten kommt, ist: sich selbst die Risiken transparent machen. Das ist die zentrale Aufgabe des Renten-Planungstools. Wenn man beispielsweise mit einem Anlagehorizont von mehren Jahren Länge plant muss einem klar sein, dass man dabei mehrere Phasen stärkerer Kurseinbrüche erleben wird. Wer signifikant Vermögen aufbaut, muss mit Schwankungen im 6-stelligen Euro Bereich umgehen können. Einfach nicht hinzuschauen halte ich dabei nicht für die beste aller Lösungen. Ganz im Gegenteil denke ich, wer nicht mehr in der Lage ist täglich ins eigene Depot zu schauen, der trägt bereits zu viel Risiko. Es ist daher besser sich mit realistischen adversen Szenarien auseinanderzusetzen und sich gedanklich vor Augen zu führen, was passieren könnte, bevor der mögliche Ernstfall tatsächlich eintritt. Schauen wir uns zu diesem Zweck an wie das Renten-Planungstool ein Worst-Case-Szenario für Katja und Ingo erstellt. Dies ist das Szenario, welches basierend auf den Renditen der letzten 120 Jahre bei einem Rentenbeginn im April 2032 die geringste Entnahme erlaubt hätte:

Das Rentenplanungstool zeigt Katja und Ingo wie ihr Ruhestand im schlimmsten Fall ablaufen könnte. Wir steigen in unseren Delorean und machen eine Zeitreise ins Jahr 1965. Die rote Linie markiert den geplanten Beginn der Rente in 11,5 Jahren im Jahr 1976, nach Ausbruch der ersten Ölkrise.

In den ersten 7 Jahren, die beiden befinden sich noch in der Ansparphase, läuft alles nach Plan. Bis auf einen kleinen Rücksetzer nach 5 Jahren entwickelt sich das Depot prächtig. Von 1970 bis 1973 kommt es sogar zu einer Verdopplung des nominalen Vermögens in nur 3 Jahren – bis dann (wie immer wenn’s zu schnell gestiegen ist) schließlich die erste (Öl-)Krise den Depotwert abstürzen lässt. Katja und Ingo haben also auf den letzten Metern vor dem geplanten Rentenbeginn noch mal einen ordentlichen Crash erlebt, und freuen sich über die anschließende Erholung.

Ende gut alles gut? Nein, die Zeitreise geht weiter, denn 3 Jahre nach Rentenbeginn folgt die zweite Ölkrise und zu diesem Zeitpunkt wird bereits vom Depot gelebt! Ohne sich zuvor gedanklich mit den möglichen Risiken auseinandergesetzt zu haben könnten die beiden ihren Ruhestand wahrscheinlich nicht entspannt genießen. Der Depotwert rutscht auf bis zu 200.000 Euro ab (realer Gegenwert: weniger als 100.000 Euro!). Und auch wenn es ab 1995, der Beginn der Dotcom-Blase, wieder bergauf geht, so zeigt die Differenz zwischen realer und nominaler Vermögensentwicklung, dass im Depot viel heiße Luft steckt. Welche dann auch schließlich ab dem Jahr 2000, wenn die beiden ca. 80 sind und die Blase platzt, entweicht. Weitere 8 Jahre später folgt eine globale Finanzkrise, und 12 Jahre später dann das Finale: Corona. So könnte Katjas und Ingos Geschichte mit ganz viel Pech ausgesehen haben, und trotzdem war ihr Rentenplan sicher. Abschließend soll an dieser Stelle auch noch einmal hervorgehoben werden, dass der oben dargestellte Vermögensverlauf nur das ETF-Portfolio abbildet, die Cash-Flows aus Renten und Mieteinnahmen fließen annahmegemäß weiterhin.

Die folgende Grafik stellt die Zusammensetzung des jährlichen Budgets im Zeitablauf dar, und gibt den beiden zusätzlichen Peace-of-Mind:

Die einzelnen Balken stellen das jährliche Budget, über das Katja und Ingo verfügen können, dar. Die ursprünglich angepeilten realen 12 x 4.000 = 48.000 Euro p.a. sind ab dem geplanten Rentenbeginn in gut 11 Jahren dank Inflation bereits knapp 100.000 Euro wert. Der tatsächliche Entnahmebetrag wird in Zukunft also deutlich höher als 48.000 Euro p.a. ausfallen.

Die dunkelblauen Balken stellen die Netto-Entnahmen aus dem Depot dar. Tatsächlich muss die Summe aus dunkelblauem und gelbem Balken entnommen werden, um nach Steuern über den zur Schließung der Renten-Lücke notwendigen Netto-Betrag zu verfügen.

Auch deutlich erkennbar ist die große Einmalzahlung, die Ingo in 2040 (hier im Szenario-Modus: 1984) aus seiner Lebensversicherung erhalten wird. Es gibt eigentlich nur 8 Jahre in denen Katja und Ingo zu wesentlichen Teilen aus dem Depot leben. Das lässt eine riskantere Entnahme zu, das Renten-Planungstool reizt die vorhandenen Spielräume maximal aus. Ab dem Jahr 2043 wird das monatliche Budget dagegen primär aus Renten gespeist, sodass langfristig keinerlei existenzielle Risiken bestehen. Katja hat perfekt geplant und ist auf alle adversen Ereignisse mental vorbereitet.

Aus realer Sicht stellt sich die Zusammensetzung des jährlichen Budgets abschließend wie folgt dar:

Dieser Use Case macht neugierig auf Dein Renten-Planungstool, liest sich allerdings ein bisschen wie Werbung – so dass ich die Frage stellt: Planst Du das Tool demnächst einem größeren Publikum zugänglich zu machen?

Hallo Freya,

ich plane meinen Blog mittelfristig um eine Honorarberatung für Anspruchsvolle zu ergänzen. Vorerst sind aber noch ein paar regulatorische Hürden zu nehmen. Ich hab es mir auf jeden Fall als Ziel für 2021 gesetzt!

Ich denke auch darüber nach das Tool zu direkt anzubieten, aber bis es soweit ist gibt es noch einiges zu tun, und mir fehlt offen gesagt sie Zeit neben dem Beruf. Mal gucken wie sich das alles noch weiterentwickelt…

Ein unglaublich guter Beitrag – wirklich.

Enorm gute Visualisierung, auch für eher weniger excellaffine Menschen wie mich. Beeindruckend.

Und wie es der Zufall will muss ich auch noch drei Kids zur Serienreife bringen.

Für mich also mehr als lebensnah und realistisch.

Ich möchte nicht wissen wie viele Stunden Arbeit in diesem Tool schon drinstecken. Solltest Du das Modell also irgendwann mal nebenberuflich einsetzen würde ich mich anmelden.

Je länger ich drüber nachdenke: Das wäre doch eine Geschäftsidee mit echter win-win-Situation für Dich und die Fragenden. Sag hier Bescheid wenn es mal soweit ist!

Vielen Dank Christoph, mir persönlich hilft es sehr mögliche adverse Szenarien im Vorfeld durchzuspielen. Die Corona-Krise hat mich trotz 6-stelliger Portfolio Verluste wirklich völlig kalt gelassen, ich war selbst etwas über die eigene Gelassenheit erstaunt.

In dem Tool steckt unfassbar viel Arbeit. Ich bin aber auch noch nicht ganz fertig, es gibt noch ein paar Features die ich noch einbauen will…es fehlt einfach die Zeit.

Vielen Dank, Georg fuer die komplexe Studie!

Eine Kleinigkeits-Frage angesichts der tollen Gesamtleistung zur Vorgehensweise:

„mit einer Wahrscheinlichkeit von 12,5% beträgt die jährliche Rendite nach 11 Jahren Anlagedauer weniger als 0%; die Wahrscheinlichkeit eine reale Rendite von weniger als 5% zu erhalten beträgt ca. 33% -was auch bedeutet, dass die Wahrscheinlichkeit nach 11 Jahren mehr als 5% p.a. zu verdienen 67% beträgt!“

Muesste man nicht historische Sparplanrenditen mit 80k zum Start plus 2k/mo Sparplan vergleichen?

Oder hast du das gemacht?

Fuer mich liest es sich so, als haettest du nur die Anzahl der Startpunkte im realen S&P500 in der Historie mit jeweils Startkapital 356k zur Entnahme genommen?

Aus dem Bauch heraus, muesste das Ergebnis bei Sparplaenen statt mit Einmalanlage gerechnet mit einer geringeren Wahrscheinlichkeit als 12,5% nach 11J bei weniger als 0% liegen – also gut fuer Katja und Ingo?

LG Joerg

Hi Joerg,

völlig richtig was du sagst, die Grafik bezieht sich auf eine Einmalanlage. Im Sparplan ist das Risiko wesentlich geringer, das wäre auch mal ein spannender Vergleich! Danke für die Anregung 🙂

Das Renten-Planungstool rechnet mit monatlichen Rendite und der Sparbetrag in der Fallstudie fließt ebenfalls monatlich. Die daraus resultierenden zeitlichen Diversifikationseffekte sind im Ergebnis vollumfänglich berücksichtigt.

Wie immer ein sehr schöner Beitrag – weiterso, danke.

Frage: Wie berechnet sich die o. g. 1.700 Euro pro Monatsrente (brutto, nominales Rentenwachstum von 1,5% p.a.)?

Ich hätte das wie folgt gerechnet:

Rente = 44,5 (Rentepunkte) * 34,19€ (akt. Rentenpunktwert West) * 1,015^23 (Zineszins in 23 Jahren) = 2143€

Wo liegt mein Fehler? Sind da evtl. moch Abschläge berücksichtigt?

Gruß

Thomas

Hallo Thomas,

Deine Rechnung ist vollkommen richtig. Der Unterschied erklärt sich dadurch, dass die Rente in der Berechnung, wie sie final durchgeführt wurde, jedes Jahr um 0,5% + Inflation wächst. Da die Inflation nicht konstant ist, sondern genau wie die Rendite für das Wertpapierportfolio im Rahmen der Simulation je nach Pfad schwankt, gibt es auch keinen fixen Rentenbetrag. Die 1.700 Euro stellen den ungefähren Betrag dar, der in dem im Artikel untersuchten historischen Return-Pfad zustande gekommen wäre (in einer früheren Fassung war in dem Artikel auch eine Tabelle enthalten, die die ausgerollten Cash-Flows darstellte, inkl. der hier erwähnten 1.700 Euro). Bei den im Artikel genannten konstanten 1,5% p.a. handelt es sich um eine ursprüngliche Planungsannahme, die im weiteren Verlauf aber verworfen wurde. Ich werde den Text noch entsprechend anpassen, Danke für den Hinweis!

Okay 🙂

absolutes Highlight für mich ist die gewählte Darstellung der Zusammensetzung des jährlichen Budgets aus den verschiedenen Einkommensarten im zeitlichen Verlauf, damit lässt sich wunderbar visualisieren wann welche Ströme dazukommen/entfallen. Toll gemacht!

Beeindruckend ist auch auf welches (nominale) Niveau die Entnahmen aufgrund der Inflationsanpassung ansteigen.

hm, warum sind bei der Zusammensetzung jährliches Buget (real, letzte Grafik) die Investionen über der ersten 11 Jahren rückgängig? Anfangs 1966: 12*2.000€= 24T€ und 1974: ca. 15T€

Danke, Gruß

Thomas

Durch die Inflation wird der gemäß Planung nominal konstante Sparbetrag im Zeitablauf real entwertet.