Wir schreiben den 31.12.2019, die zwei Freunde und angehenden Privatiers Max und Horst feiern gemeinsam Silvester. Das neue Jahr soll dieses Mal ganz besonders begrüßt werden, denn die beiden haben vor, im Jahr 2020 endlich in die zweite große Phase ihrer Finanzplanung, die sog. Entnahmephase, zu starten. Bis zu diesem Tag sind die beiden während der Ansparphase immer parallel gelaufen. Heißt, beide haben jeweils zur gleichen Zeit die gleiche Menge eines bestimmten Aktien ETFs gekauft. Über zwei Jahrzehnte, mit mehreren Hochs und Tiefs, sind die beiden identischen Portfolios letztendlich auf jeweils 1,5 Mio. Euro gewachsen. Zukünftige Entnahmen sollen gemäß der 3%-Regel erfolgen. Unsere Privatiers sind sehr risikoavers und fürchten eine Pleite im hohen Alter.

Bei der 3%-Regel entnimmt man für die gesamte Dauer der Entnahmephase pro Jahr 3% von dem Vermögen, das zu Beginn der Entnahmephase vorhanden war. Der Entnahmebetrag passt sich dabei jeweils der Inflation an. Liegt diese beispielsweise bei 2%, dann steigt die Entnahmerate im folgenden Jahr auf 3% * 1,02 = 3,06%. Auf diese Art und Weise bleiben der reale Entnahmebetrag und die Kaufkraft im Zeitablauf konstant. Auch noch wichtig: das Vermögen, aus dem regelmäßig entnommen wird, ist während der Entnahmephase vollständig und gut diversifiziert in einen Aktienindex investiert. Dadurch kann dieses im Hintergrund weiterarbeiten und wachsen. Aller Wahrscheinlichkeit nach wird das Vermögen am Ende der Entnahmephase daher trotz Entnahmen höher sein als zu Beginn. Denn das vollständige Entsparen des Portfolios ist nicht das Ziel der Strategie, sondern stellt das extrem unwahrscheinliche Worstcase-Szenario dar. Durch eine geringe Entnahmerate wird das Risiko einer Pleite in das Risiko unter den Möglichkeiten zu leben transformiert.

Bei Max schlägt das Sequence of Return Risk zu

Soweit der Plan der Beiden. Gemäß der 3%-Regel und 1,5 Mio. Euro Aktien-Vermögen ergibt sich eine reale jährliche Entnahme i.H.v. 45.000 Euro. Doch auf den letzten Metern kommt es dann doch noch zu einer bedeutenden Abweichung: während Max beschließt, mit den Entnahmen sofort am nächsten Tag zu starten, beginnt Horst erst im März zu entsparen. Was auf den ersten Blick vernachlässigbar erscheint, macht im Jahr 2020 einen großen Unterschied. Denn Max startet noch vor der Coronakrise und dem Aktiencrash mit 1,5 Mio. x 3% = 45.000 Euro p.a. in die Entnahmephase, Horst jedoch erst im März nach dem Crash. Sein Depotwert ist zu diesem Zeitpunkt leider um 33% auf jetzt nur noch 1 Mio. Euro gefallen. Gemäß 3%-Regel beträgt sein jährlicher realer Entnahmebetrag deshalb nur noch 30.000 Euro statt 45.000 Euro.

Weil Max im Januar vor dem Crash mit einem Depotwert von 1,5 Mio. in Rente gegangen ist, beträgt sein realer Entnahmebetrag gemäß der 3%-Regel bis ans Ende aller Zeiten reale 45.000 Euro pro Jahr. Horst sollen dagegen nach dem Crash im März nur 30.000 Euro pro Jahr zur Verfügung stehen, denn sein Depotwert ist in der Zwischenzeit auf 1 Mio. Euro geschrumpft. Dabei hat auch Maxs Depot durch den Crash gelitten, und steht jetzt aufgrund der Entnahmen i.H.v. 45.000 / 12 = 3.750 Euro pro Monat sogar noch schlechter da als Horsts Depot. Wieso ist es gerechtfertigt, dass Max weiterhin jährlich 45.000 Euro entnimmt, während Horst nur 30.000 Euro zur Verfügung stehen sollen? Das ist offensichtlich absolut unlogisch!

Je geringer die Marktbewertung desto höher die sichere Entnahmerate

Dieses auf den ersten Blick widersprüchliche Phänomen nennt man das Entnahmeparadoxon. Max und Horst befinden sich aufgrund der unterschiedlichen Start-Zeitpunkte in die Entnahmephase auf 2 verschiedenen Return-Pfaden. Das unterscheidet sie.

Mit der geringen Entnahmerate haben die beiden für das berühmt berüchtigten Sequence of Return Risiko vorgesorgt. Hinter dieser Bezeichnung verbirgt sich das Risiko, durch einen Crash zu Beginn der Entnahmephase weniger als die durchschnittliche Rendite aus dem Portfolio entnehmen zu können. Und da niemand die Zukunft kennt, ist es ratsam, mit dem Schlimmsten zu rechnen und vorsichtig in die Entnahmephase zu starten.

Max hat also im Januar vor dem Crash völlig richtig gehandelt. Durch den Crash direkt am Anfang der Entsparphase war seine Entscheidung sich durch eine geringe Entnahmerate von nur 3%, welche weit unterhalb der langfristigen realen Durchschnittsrendite des Aktienmarktes von 7% liegt, zu versichern, goldrichtig.

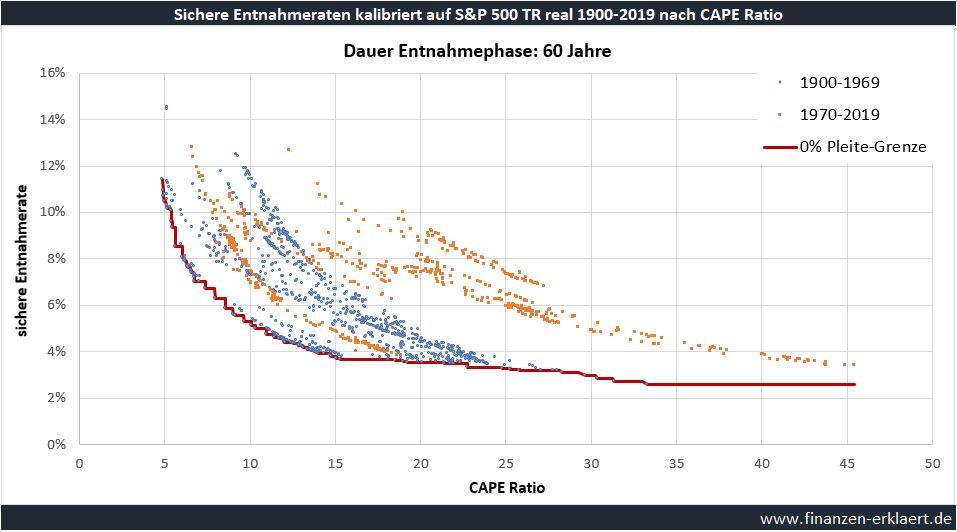

Horst dagegen steigt im März, unmittelbar nach dem Crash in die Entnahmephase ein. Er benötigt daher keine so „teure“ Absicherung (geringe Entnahmerate) wie Max. Denn durch den Kurseinbruch ist auch die allgemeine Marktbewertung reduziert, was wiederum positiv für die zukünftige Renditeerwartung ist. Dieser Zusammenhang wird durch das CAPE Ratio beschrieben, welches die aktuelle Marktbewertung des Aktienmarktes ins Verhältnis zur historischen Ertragskraft setzt und nachgewiesenermaßen eine hohe Prognosekraft für die Aktienmarktentwicklung in den kommenden 10 Jahren besitzt. Ein CAPE Ratio über 30 steht für einen überbewerteten Markt, alles unter 15 gilt für entwickelte Märkte bereits als günstig. Es gilt folgender Zusammenhang: je geringer das CAPE Ratio, desto höher die erwartete Rendite. Und eine hohe Renditeerwartung erlaubt wiederum höhere Entnahmen, weshalb eine geringe Marktbewertung auch eine höhere Entnahmerate ermöglicht. Der genaue Zusammenhang zwischen sicherer Entnahmerate und Aktienmarktbewertung ist anschaulich in diesem Artikel dargestellt.

Horsts Entnahmerate (Start März) darf aufgrund des Crashs also höher sein als die von Max (Start Januar). Damit auch Horst 45.000 Euro pro Jahr entnehmen kann, müsste er aufgrund seines Vermögens, das nach dem Crash nur noch 1 Mio. Euro beträgt, die Entnahmerate zum Start auf 4,5% anheben. Gemäß der CAPE Regel (siehe Link oben), nach der die Entnahmerate 16% / Wurzel (CAPE) beträgt, darf Horst seine Entnahmerate aber nur auf 3,7% anheben (für diejenigen, die die Rechnung hinter den Zahlen nachvollziehen wollen, hier die exakten Annahmen und Berechnungen: CAPE vor Crash: 28,4 -> sichere Entnahmerate = 3%; CAPE nach Crash = 28,4 * (1 – 33%) = 18,8 -> sichere Entnahmerate = 3,7% gemäß CAPE Formel). Der jährliche sichere Entnahmebetrag liegt für Horst demnach bei 37.000 Euro. Das reicht nicht aus, um die Lücke zu Max zu schließen.

Die CAPE Regel ist grundsätzlich konservativ, und kann nur dabei helfen, eine grobe Richtung auszumachen. Denn der Zusammenhang zwischen der sicheren Entnahmerate und der Marktbewertung ist nie eindeutig. In der Vergangenheit konnten für so gut wie jedes Marktbewertungsniveau zu verschiedenen Zeitpunkten verschieden hohe sichere Entnahmeraten beobachtet werden. Die CAPE Regel ordnet dabei einer bestimmten Marktbewertung die geringste der historisch beobachteten Entnahmerate zu. Auch hier wird also wieder, wenn auch effektiver, die Pleitegefahr auf Kosten des Lebensstandards minimiert. Folgender Chart stellt dies grafisch dar:

Die CAPE Regel macht sich auf konservative Art und Weise die negative Korrelation von Marktbewertung und sicherer Entnahmerate zu nutze. Sie wählt für jedes CAPE-Niveau die geringste Entnahmerate (rote Linie). Doch gab es z.B. auch schon Zeiten mit einer Marktbewertung von 25, in denen rückblickend eine Entnahmerate von ca. 8% möglich gewesen wäre. Hinterher ist man eben immer schlauer!

Entscheidend ist der historische Höchststand und nicht der aktuelle Depotwert

Die einzige Möglichkeit aus diesem Dilemma ultimativ auszubrechen ist die Orientierung am historischen Höchststand. Zu Silvester waren die Depots von Max und Horst auf ihrem historischen Allzeithoch von 1,5 Mio. Euro angekommen. Würde Horst, dessen Depot kurz vor Start der Entnahmephase auf 1 Mio. Euro gefallen ist, sich bei der Bestimmung des Entnahmebetrags an diesem Allzeithoch orientieren, würde er gemäß 3%-Regel reale 45.000 Euro p.a. entnehmen und wäre mit Max gleichauf.

Um den Widerspruch bei der Umsetzung der 3%-Regel zwischen Max und Horst aufzulösen gibt es daher nur eine Lösung: Horst entnimmt ebenfalls 45.000 Euro p.a. indem er seine Entnahmerate auf 4,5% anhebt. Er darf dies tun, wenn die Berechnung seines ursprünglichen Entnahmebetrags auf einer wirklich konservativen, geringen Entnahmerate basierte, so wie es hier mit 3% der Fall war. Denn dann kann es ihm egal sein an welchem Punkt der Renditesequenz er in die Entnahmephase einsteigt. Wenn Max es mit 45.000 Euro trotz Crash schaffen wird ohne Pleite durch die Entnahmephase zu kommen, dann wird Horst es nach dem Crash auch mit 4,5% schaffen. Denn effektiv ist beides das Gleiche.

In der Grafik oben ist Horst einfach einer der Punkte oberhalb der roten Linie. Die CAPE-Regel verbessert zwar seine Position durch eine Erhöhung der Entnahmerate von 3% auf 3,7%, durch den Informationsverlust aufgrund des nicht eindeutigen Zusammenhangs zwischen CAPE und Entnahmerate kann aber nicht das gerechtfertigte Niveau von 4,5% erreicht werden. Bildlich gesprochen könnte man sagen wir blicken von unten auf die Punktewolke, und können daher die Optionen oberhalb der roten Linie nicht erkennen.

Die Orientierung am ursprünglichen Höchststand steht somit nicht im Widerspruch zur CAPE Strategie. Es ist eher so, dass die CAPE Strategie demjenigen Orientierung bietet, der seinen eigenen historischen Höchststand nicht kennt.

-> Die sichere Entnahmerate ergibt in Kombination mit dem Allzeithoch den minimalen Entnahmebetrag <-

Wenn man das Entnahme-Paradoxon einmal voll für sich durchschaut und die daraus resultierenden Schlussfolgerungen akzeptiert hat, dann wird klar, dass Marktschwankungen im Depot völlig egal sind. Es kann nur mehr aber niemals weniger werden. Wenn ich heute 1.000.000 Euro in einen MSCI World-ETF investiere, dann bin ich persönlich davon überzeugt, dass man davon ab sofort 3% = 30.000 Euro p.a. entnehmen kann. Für immer und ewig. Ohne dabei jemals bankrott zu gehen. Denn 3% sind gemäß meiner persönlichen Risikoneigung eine absolut sichere Entnahmerate. Daher kann es mir egal sein, ob der Depotwert zwischenzeitlich auf z.B. 500.000 Euro abtaucht, denn ich war mir mit den ursprünglichen 3% von 1.000.000 Euro bereits super sicher. Es sind somit weiterhin 30.000 Euro Entnahme pro Jahr möglich, auch wenn dies jetzt einer effektiven Entnahmerate von 6% entspricht.

Wer diese Perspektive für sich einnimmt, der kann an der Börse niemals verlieren, sondern nur noch gewinnen

Die Bedingung für diese Sicherheit ist das strikte Verbot im Krisenfall über das Kapital durch den Verkauf von Anteilen zu verfügen. Das gesamte Kapital muss unbedingt in den Aktienmarkt investiert bleiben, um von der darauffolgenden Erholung profitieren zu können. Nur so ist die Entnahmestrategie langfristig durchhaltbar. In dem Moment, in dem das Geld in den Aktienmarkt investiert wird, ist dieses also erst einmal weg und hat sich stattdessen in einen Strom ewiger Renten verwandelt, unabhängig davon, was in der Zwischenzeit draußen an den Märkten passiert.

Daher können mir persönlich Börsenschwankungen egal sein, mit dieser Betrachtungsweise kann ich ruhig schlafen. Ein einmal erreichtes Niveau an Entnahmebetrag und damit Lebensstandard kann mir keine Krise mehr nehmen. Wichtig dabei ist, dass man selbst fest von der Sicherheit der gewählten Entnahmerate überzeugt ist. Vielleicht liegt deine eigene sichere Entnahmerate darüber oder darunter. Niemand kann im Vorfeld mit Gewissheit sagen, wo diese liegt, man kann sich lediglich an der Vergangenheit orientieren.

Wenn man ganz genau hinsieht, dann ist eine derartige Vorgehensweise sogar konservativ. Denn streng genommen müsste jede einzelne Investment-Tranche separat betrachtet werden. Durch eine Portfolio-Betrachtung kommt es aber zu einem Informationsverlust, wenn Wertverluste mit frischem Geld ausgeglichen werden.

Beispiel: Max kauft jeden Monat für 1.000 Euro Wertpapiere. Nach einem Jahr hat er 12 x 1.000 = 12.000 Euro investiert. Max fühlt sich mit einer Entnahmerate von 3% p.a. absolut sicher. Daher wird sein sicherer Entnahmebetrag gemäß Lösung des Entnahmeparadoxons niemals unter 12.000 x 3% = 360 Euro pro Jahr liegen. Während des Jahres kam es aber zu einem Kurseinbruch. Obwohl Max insgesamt 12.000 Euro eingezahlt, lag sein Depotwert in der Spitze daher nur bei 10.000 Euro. Dementsprechend setzt Max seine persönliche Entnahmeuntergrenze bei nur 3% von 10.000 Euro = 300 Euro an. Wieder einmal wurde das Risiko einer Pleite auf Kosten des Lebensstandards reduziert. Denn aus Sicht der zuvor beschriebenen Theorie beträgt seine effektive Entnahmerate sogar nur 300 / 12.000 = 2,5%. Durch die Portfoliobetrachtung kommt in dem Beispiel also ein impliziter Risiko-Puffer von 0,5% zum Tragen. Wer an dieser Stelle immer noch nicht gut schlafen kann, der sollte bei der Altersvorsorge andere Wege beschreiten.

Hallo Georg,

vielen Dank für deinen Beitrag, der wie immer wichtigen Mehrwert bietet. Hier ist jedoch umso mehr ein breit gestreutes Aktienportfolio wichtig, ein ETF auf den Eurostoxx 50 hätte die letzten 20 Jahre keine guten Dienste erwiesen. Der sonst in diesem Zusammenhang oft zitierte Nikkei schwingt ja gerade zu neuen Höhen auf.

Ich bin gedanklich noch nicht ganz an dem Ziel das du beschreibst: „In dem Moment, in dem das Geld in den Aktienmarkt investiert wird, ist dieses also erst einmal weg und hat sich stattdessen in einen Strom ewiger Renten verwandelt, unabhängig davon, was in der Zwischenzeit draußen an den Märkten passiert.“

Ein paar Prozente fehlen noch, es wird jedoch einfacher, je grösser das Vermögen wird. Deine Beiträge helfen natürlich ebenso. Bis dahin hilft bei mir auch die gedankliche Hilfskrücke, ausschüttende ETFs auf die Standard Indizes zu wählen.

Danke und viele Grüße,

Catamaran

Moin,

schön, dass Dir der Beitrag gefällt, das freut mich! Ich persönlich glaube ja, dass viele Menschen aufgrund zu großer Sorge vor seltenen Risiken unter den eigenen Möglichkeiten bleiben, das gilt bei der Geldanlage genau wie beim Beruf etc. Aber es ist natürlich auch immer leichter Ratschläge zu erteilen als selbst am Steuer zu sitzen. Ich möchte auf jeden Fall mit meinem Blog kein Warner sein, der vor lauter Angst vor dem Risiko überall nur Gefahren sieht, und am Ende nicht in die Umsetzung kommt.

Ich treffe immer wieder auf Menschen, die auch gerne in den Aktienmarkt investieren wollen, aber nicht bereit sind Geld zu verlieren, auch nicht temporär. So wird das natürlich nichts, aber die Geschichte vom Entnahmeparadoxon löst nicht nur ein gedankliches Problem bei den Entnahmestrategien, sondern kann auch ängstlichen Sparern den Einstieg in den Aktienmarkt erleichtern.

Gruß, Georg

Hallo Georg, wieder einmal ein sehr interessanter Artikel, der zum Nachdenken anregt.

Mir sind in dem Zusammenhang zwei Fragen in den Sinn bekommen:

Hi Tim, ein solches Produkt wäre sicherlich interessant und ich könnte mir selbst gut vorstellen Kunde zu werden. Wenn sich mehrere Leute zu einem Pool zusammen schließen würden könnte sich dadurch auch noch weitere interessante Effekte ergeben.

Ein solches Produkt lässt sich aber aufgrund der regulatorischen Anforderungen an Garantieprodukte im aktuellen Niedrigzinsumfeld leider nicht darstellen (siehe Riester). Und wenn die Zinsen wieder so hoch wie vor 20 Jahren sind, dann braucht man ein solches Produkt nicht mehr unbedingt.

Gruß, Georg

Hallo Georg,

ich bin, wie immer, begeistert von deinem Artikel. Vielen Dank, dass du uns an deinem Wissen teilhaben lässt.

Mir geht nun folgende Überlegung durch den Kopf: Wenn man eine Immobilie kauft, dann wäre es doch beim momentanen Zinsniveau eventuell rentabler möglichst wenig Eigenkapital einzusetzen, da ja die 3 % hier deutlich über dem Zinssatz für den Kredit liegen. Man könnte dann ja die 3% Entnahme jährlich zur Tilgung des Kredits nutzen. Wie ist deine Meinung dazu?

Danke, liebe Grüße und ich freue mich auf weitere Artikel

Dominic

Hi Dominic, ich persönlich finde deine Idee wirklich gut 🙂 Wer weiss was er tut kann meiner Meinung nach durchaus so vorgehen. Wahrscheinlich hat man am Ende Haus + Kapital. Du kannst dir sogar die Inflationsanpassung sparen, da der Kredit auch keine Anpassung hat, also sogar noch mal sicherer. Aber definitiv nur was für “professionelle” Privatanleger 😉

Gruß, Georg

Hallo Georg, hallo Dominic,

Man kann den Gedanken auch noch weiterspinnen, und den Immo Kredit gar nicht tilgen, sondern den etf weiter besparen. So hat man selbst bei einer eigengenutzten Immobilie eine schöne Rendite

Gruß Thomas

Erstmal wieder ein wunderbarer Beitrag. Man freut sich jedesmal aufs Neue!

Ich habe mich mal intensiv mit dem Thema Immobilien beschäftigt. Im Schnitt (!) ist die Rendite bei privaten Investoren 0%. Mit der Miete Zins und Tilgung bedienen klingt erstmal gut. Problematisch wird es, wenn die ersten größeren Reparaturen anstehen wie Dach, Heizung etc.! Und man braucht Zeit. Also sollten man sich genau überlegen. Für mich sind ETFs der bevorzugte Weg:-)

Hallo Thomas,

ja den Gedanken habe ich auch schon weiter gesponnen. Wenn man sein Gesamtportfolio betrachtet könnte man meiner Meinung nach hier allerdings zu der Ansicht kommen, dass man eigentlich schuldenbasiert ETFs kauft. Damit muss man sich natürlich wohlfühlen.

Liebe Grüße aus Oberschwaben (wo man möglichst keine Schulden haben möchte ;-P )

Dominic

Hallo Georg,

das freut mich, wenn du die Idee auch gut findest. Ich hab noch zwei Dinge:

ich glaube bei „Depotwert zwischenzeitlich auf z.B. 500.

000Euro abtaucht“ sind 3 Nullen zu viel.Hat man bei einer 3 % Entnahme wirklich (historisch) immer bei einer 60-jährigen Entnahme eine Pleitewahrscheinlichkeit von 0%? Die rote Linie erscheint mir rechts von CAPE 30 doch unterhalb der 3% zu liegen.

Liebe Grüße

Dominic

Ich habe gerade noch mal nachgesehen, die 500.000 sind an der Stelle so gewollt, kein Fehler.

Bzgl. der roten Linie kann ich Dir mitteilen, dass das Minimum bei 2,6% liegt. Die 3% stellen die individuelle sichere Entnahmerate der Akteure aus dem Beispiel dar. Wo diese letztendlich bei einem selbst liegt hängt von mehreren Faktoren ab (Alter, Risikotragfähigkeit, Vermögensmix etc).

Okay, dann beziehen sich die 500.000 wieder auf die 1,5 Mio. vom Anfang.

In deiner „Punktewolke“ sieht man ja schon, dass die rote Linie nur durch Ausreißer nach unten dort liegt wo sie liegt. Kannst du einfach auslesen in wie viel % der Fälle die Entnahmerate bei 3% und höher liegt? Ich vermute auch, dass die Weltwirtschaftskrise 1929 hier mal wieder ihr Unwesen treibt.

Liebe Grüße

Genau so ist es, ohne die 1929 Krise wäre die 40-jährige Entnahmerate niemals unter 3,5% gewesen.

Eine exakte Zahl hab ich auf die Schnelle nicht zur Hand, die Laufzeit spielt dabei auch eine Rolle, aber der Chart in diesem Artikel verdeutlicht sehr gut wie selten / einmalig ein derartiger Ausreisser war: https://www.finanzen-erklaert.de/mut-zum-risiko/

Man könnte also zusammenfassen: „Stonks only go up“? 😉

Schönes Wochenende!

Ich dachte zuerst Du hättest Dich verschrieben…Stonks 🙂 Ich bin einfach nicht mehr am Puls der Zeit…

Offensichtlich! Ich muss sagen, mir macht es unglaublich Spaß, all die neuen Finanz-Meme-Accounts auf Instagram zu verfolgen. Fühle mich dann mit meinen 30 Jahren doch unendlich alt und als richtig erfahrener Börsianer. Aber ich versuche immer am Puls der Zeit bzw. der Jugendsprache zu bleiben. Wenn ich mit 45 Jahren dann in der Rente nochmal zurück an die Uni gehen, will ich doch ein bisschen mitreden können und nicht als „Boomer“ (oder wie die Jugend meine Generation dann veralbern wird) gelten.

Liebe Grüße von einer Junggebliebenen

Jetzt habe ich gerade “Finanz Meme Account” gegoogelt. Man(n) kann einfach nicht an allen Fronten gleichzeitig kämpfen.

Guter Artikel. Aber von welchen Quellen bekommt man langfristig und zuverlässig CAPE Werte für ein weltweit gestreutets ETF Portfolio?

Ja das mit den CAPE Werten ist leider so ein Problem. Aber hier brauchen wir diese ja garnicht, nur wenn Du die CAPE Regel anwenden willst.

Da vor kurzem eine wichtige CAPE Quelle offline gegangen ist möchte ich jetzt eine neue Regel zur Berücksichtigung der Marktbewertung finden.

@CAPE-Beachter:

Man kann auch mit GleitendenDurchschnitten(GDs) auf Weltportfolio-Indices arbeiten anstatt mit dem CAPE. So bleibt man unabhaengig von der CAPE-Daten-Lieferung und CAPE-Verzerrer (Unternehmensbesteuerungsaenderung, Bilanzierungsregelaenderungen, Zinsniveau) stecken in den Kursen bereits drin (im CAPE nicht sofort oder nicht ganz oder keine historische Anschlussfaehigkeit gegeben).

GD-Prinzip in den Kommentaren oefters andiskutiert, zB unter hier:

https://www.finanzen-erklaert.de/corona-krise-diesmal-kracht-es-richtig-oder/

oder hier:

https://www.finanzen-erklaert.de/progressives-entnehmen-entnahmestrategie/

LG Joerg

Hi Joerg, darüber hatten wir ja schon mal geredet. Ich glaube jetzt ist die Zeit gekommen sich das mal genauer anzusehen. Starcapital hat zB die Veröffentlichung von CAPE Daten eingestellt. Schade, dass so wertvolle Daten so schwer zu erhalten sind. Ist halt immer noch ein absolutes Nischen-Thema.

Hier (in der download-baren Excel) bekommt man das Cape Ratio tagesaktuell und seit 2010 nach Sektoren des S&P 500:

Sector Valuation: Shiller PE By Sectors – GuruFocus.com

Und hier monatlich für den S&P 500 gesamt:

Online Data – Robert Shiller (yale.edu)

Hallo Tim, hallo Georg,

im Hinblick auf Quellen für aktuelle CAPE Ratios könnte ich noch mit folgenden links beitragen:

a) Barclays CAPE Ratio, tagesaktuell für wichtige Märkte: https://indices.barclays/IM/21/en/indices/static/historic-cape.app

(die Quelle könnte Starcapital zum größten Teil ersetzen).

b) CAPE Ratio für die wichtigsten internationalen Aktienmärkte gemessen an Länder- und Regionenindizes von MSCI von Fairvalue (Daten vom November 2020, wie häufig aktualisiert wird ist mir unbekannt). Es werden CAPE Ratios für länderspezifische MSCI Indizes bzw. MSCI ACWI aufgeführt.

Es wird auch ein „fairvalue“ CAPE angegeben, so dass man einen Eindruck gewinnt, ob einzelne Märkte über- bzw. unterbewertet erscheinen.

https://fairvalue-magazin.de/kgv-kurs-gewinn-verhaeltnis/

>> Georg, toller Blog, der Entnahmestrategien fundiert und nachvollziehbar (auch im Hinblick auf deutsche rentenspezifische und steuerliche Aspekte) erklärt und beleuchtet. Ich freue mich jedes mal auf einen neuen Beitrag.

Viele Grüße

Volker

Vielen Dank für den super Link, habe gleich mal Select All + Export gemacht 🙂 Die Zeitreihe beginnt zwar leider erst 1982, aber das ist auf jeden Fall interessant. Ich hatte damals Starcapital um historische Daten gebeten, aber dort wollte / konnte man leider nichts herausgeben.

Bei Gelegenheit werde ich eine separate Blog-Seite mit wichtigen Links für den modernen Privatinvestor erstellen, da kommt dieser natürlich auch mit drauf.

Hallo Joerg, hallo Georg,

hilft mir der gleitende Durchschnitt auch dabei? https://www.finanzen-erklaert.de/der-optimale-einstieg-nach-dem-crash/

Liebe Grüße

Dominic

Er würde sicherlich zu einem ähnlichen Ergebnis kommen. Der Vorteil vom Cape ggü einem GD ist, dass für die gleiche Prognosekraft weniger Vergangenheitsdaten benötigt werden. Aber hier kann man bestimmt auch noch viel optimieren.

Vielen Dank Georg für den tollen Artikel. Wie immer schaffst du es Wie immer schaffst du es komplexe Inhalte methodisch brillant zu analysieren und dann gut verständlich zu erklären.

Das schönste an diesem Artikel ist für mich die psychologische Komponente dahinter. Ok, wenn man eine Summe X entnehmen will braucht man genügend Fleisch auf dem Knochen. Wahrscheinlich könnten in deinem beschriebenen Fall anstatt 1,5 auch 2 oder 2,5 Mio. stehen, was die irrationalen Ängste betrifft wäre das Unsicherheitsgefühl wohl genauso hoch. Wenn man sich einen 90% Crash bei gleichzeitiger Währungsreform ausmalt hilft auch keine Cash Reserve und es scheitern die meisten (oder alle?) deiner Vorgestellten Entnahme Szenarien.

Als ein Mittel gegen irrationale Ängste hilft es die Ausgabenseite zu mindern. Ein Häuschen mit ein bisschen Garten drum herum senkt die Fixkosten signifikant und in der Megakrise kann man Kartoffel anbauen. An Urlaub und das schnieke Cabrio denkt dann eh keiner. Wer dann immer noch Angst hat sollte einen Arzt aufsuchen.

Moin Niklas, ich sehe es genau so. Das vermeintlich komplexe Gebäude der Finanzen stürzt in sich zusammen, was am Ende übrig bleibt ist ein gemäß der Marktkapitalisierung gewichteter, thesaurierender ACWI ETF und 3% reale Entnahme. Das ist eigentlich alles. Diese Einfachheit erstaunt dermaßen, dass sie unglaubwürdig klingt, so dass man Ende doch den steinigen Weg gehen muss um zu dieser Erkenntnis zu gelangen. Es freut mich wenn ich auf diesem Weg die eine oder andere Abkürzung zeigen kann.

Gruß, Georg

Spannende Betrachtungsweise, eigentlich total einfach nachzuvollziehen, aber selber hab ich so noch nie gerechnet.

„zwischenzeitlich auf z.B. 500.000 Euro abtaucht“ -> .3 Nullen zuviel

Also theoretisch könnte ich für jede Tranche i den Höchststand h_i berechnen, die summe h= \sum_i{h_i} bilden und davon dann die vermutliche „sichere Entnahmerate“ 3% als Bemessungsgröße für die Auszahlung veranschlagen.

Die größten Bauchschmerzen bereitet mir, dass ich ein BIP-gewichtetes PF habe mit 3 ETFs. Ob da auch 3% korrekt ist ?!? Vielleicht übersteht der Europa-Anteil nur 2% Entnahme über die Zeit.

Und genauso müsste das ja auch in die andere Richtung funktionieren. Wenn in 3 Jahren der Wert des Portfolios trotz Entnahme 30% höher ist, heißt das, dass ich die Entnahmerate um 30% steigern kann bei anfänglicher konservativer 3% Rate.

Die Aussage hat jedenfalls weitreichende Konsequenzen.

Korrekt, ich nenne es progressives Entnehmen, siehe https://www.finanzen-erklaert.de/progressives-entnehmen-entnahmestrategie/

Wenn ich das Progressive Entnehmen mit dem Entnahmeparadoxon kombiniere heißt es doch vereinfacht ausgedrückt, ich wähle eine für mich passende Entnahmerate (geduldete Pleitegefahr und erwartete Restlebenszeit) und multipliziere diesen Prozentsatz mit dem letzten All Time High meines Portfolios und habe damit meine jährliche Entnahme. Das klingt eigentlich echt charmant.

Wie ist das eigentlich, wenn ich nicht nur nen ACWI oder All-World im Depot habe, sondern z.B. nen 70:30 World:EM. Entnehme ich dann entsprechend der Gewichtung zum Stichtag des All Time Highs, „darf“ ich durch die Entnahme rebalancen, oder ist das total wumpe, da beides breitgestreute Aktienindices mit einer entsprechender Renditeerwartung sind?

Bezüglich der Asset Allokation sehe ich persönlich es nicht so streng, die ganzen Untersuchungen basieren zB nur auf dem S&P 500. Eine breitere Streuung sollte die Ergebnisse eigentlich noch verbessern.

Zum Thema Kombinieren mit progressivem Entnehmen: man könnte zB mit 3% – 4% starten, für die Progression aber mit 2,5% arbeiten. Dann ist man nicht mehr ganz so hart unterwegs, und nimmt das upside ohne nennenswerte Pleitegefahr trotzdem mit.

Irgendwas scheint mit den 500.000 nicht ok zu sein, du bist jetzt schon der 2. der meint hier einen Fehler gefunden zu haben. Aus meiner Sicht liegt hier aber kein Fehler vor…

Wie hoch deine sichere Entnahmerate Rate am Ende war wirst du zu Lebzeiten nicht mehr erfahren.

Folgendes:

„Daher kann es mir egal sein, ob der Depotwert zwischenzeitlich auf z.B. 500.000 Euro abtaucht, denn ich war mir mit den ursprünglichen 3% von 1.000 Euro bereits super sicher. „

In dem Absatz führst du den Betrag 1000€ ein und die sichere Entnahme von 30€ p.a. Auf einmal soll dann das Depot auf 500.000€ abtauen von 1000€. Das sieht so aus, als meintest du, dass das Depot auf 500€ abtaucht von 1000€. Oder Alle anderen Zahlen dem Absatz haben 3 Nullen mehr verdient 😉

Natürlich ist das kein „Fehler“, der den Sinn entfremdet und beim lesen stört, aber es fällt halt auf.

Grüße

Ok Danke, jetzt habe ich es geschnallt. Ich hab einfach mal bei den anderen Zahlen 3 Nullen ergänzt 😉

Moin Georg,

spannende Betrachtungsweisen und Berechnungen. Die Berücksichtigung des CAPE als Indikator für die aktuelle Marktphase ohne Prognose für ein all in oder all out ist wirklich charmant.

Jetzt liegen wir durch die Euphorie im Markt bei Werten wie bei der Dotcome- und Finanzblase. Aber: zwei Parameter haben sich dramatisch geändert. Die Ausweitung der Geldmenge in einer noch nie da gewesenen Art und Weise in Kombination mit einer inversen Zinsstrukturkurve ohne absehbaren Turn around. Die Wirtschaft wurde von der Finanzpolitik ja abhängig gemacht wie ein Junkie.

Da stelle ich mir die Frage: stimmt da noch die Bewertung des CAPE Niveaus? Was sagt die Schwarmintelligenz und v.a. Georgs Expertise zu dieser Fragestellung. Ohne Referenzpunkt (CAPE) fehlt ja ein Grundpfeiler für die ganzen Berechnungen, oder?

Schöne Grüße, Pete

Hi Pete, ganz so schlimm ist es zum Glück noch nicht. Bis zum Dotcom Cape muss der Markt noch mal ca 30% steigen während die Gewinne konstant bleiben, und die Zinskurve ist auch nicht invers, aber sehr flach (10y – 2y = 0,35% in Euro und 0,96% in USD). Ich persönlich bin derzeit aufgrund der geldpolitischen Maßnahmen entspannt. Ganz im Gegenteil, wer jetzt keine Assets besitzt (Aktien, Immobilien) geht leider als Verlierer aus der Situation hervor. Von daher denke ich auch, dass man derzeit sehr wahrscheinlich ganz normal und ohne viel Stress in die Entnahmephase starten kann.

Hier ein Link zu vielen Artikeln zum Thema Safe Withdrawal Rates:

The Ultimate Guide to Safe Withdrawal Rates

Besonders interessant fand ich: „Myth #2: Flexibility has to last only as long as the downturn“ in Part 24: Flexibility Myths vs. Reality

Vielen Dank für diesen tollen Artikel, ich habe schon lange nach einer Lösung für das Dilemma der Pfadabhängigkeit gesucht.

Diese Sache zu Ende denkend, könnte man doch auch sagen, man nimmt nicht den persönlichen maximalen Depotwert, sondern den maximalen Indexwert und skaliert den Depotwert entsprechend. Wenn das Indexmaximum beispielsweise bei 1100 Punkten steht, der Index derzeit aber auf 1000 abgerutscht ist, müsste ich meinen Depotwert um 10% erhöhen, bevor ich die Entnahmerate bestimme. Damit ist die komplette Pfadabhängigkeit weg, also auch die Abhängigkeit vom Zeitpunkt meiner Einzahlungen.

Hi Flip, interessanter Gedanke, den ich bei Gelegenheit gerne mal einem Backtesting unterziehen werde.

Hallo Flip, das war auch mal mein Gedanke. Mich stört daran aber, dass die Währungsschwankungen dann nicht berücksichtigt werden. Aktuell steht beispielsweise der S&P 500 (als Index) knapp 10% unter seinem ATH. Die ETF-basierten Euro-Depots auf den S&P 500 sind wegen der günstiges Wechselkursentwicklung zwischen EUR/USD aber deutlich weniger unterhalb ihres ATH. Indexwert und ETF-Wert (Depotwert) sind leider verschiedene Dinge. Oder übersehe ich hier etwas? Matthias

Naja, du könntest ganz einfach als „Benchmark“ z.B. einen globalen Index in seiner EUR notierung nehmen. Das eliminiert dann das Problem.

Ich nehme direkt den ETF, in den ich investiere in EUR. Klappt natürlich nur, wenn der ETF tatsächlich das Portfolio widerspiegelt, die Dividenden thesauriert und hinreichend global ist. Mir ist dabei aber aufgefallen, dass man den Kursverlauf inflationsbereinigen sollte, bevor man das All Time High bestimmt. In einem Deflationsszenario ist man sonst riskanter unterwegs und in einem Inflationsszenario konservativer als nach Georgs Simulation. Die Simulation basiert schließlich auch auf dem realen S&P500.

Und wie bereinigst du die Inflation? Wie Gerd Kommer Rendite/Kurs in USD minus US-Inflationsrate oder Rendite/Kurs in Euro minus deutscher Inflationsrate?

Die Ergebnisse wären stark unterschiedlich. In den letzten 12 Monaten ist der Euro von 1,21 auf 1,05 USD gesunken und die US-Inflationsrate ist höher als unsere.

Unsere Preise sind in USD sogar gesunken. Für einen Ami der seine Osterurlaube in Deutschland verbringt war es 2022 billiger als 2021.

Die Inflationsrate die ich zur Anpassung verwenden würde ist die die dem Aktieninvestment entspricht. Also US Inflation bei S&P 500, Welt Inflation bei MSCI World. Nicht die Inflation des Landes in dem man sich befindet.

Man könnte auch nach dem Umsatz gehen. Mein Depot hat z.B. über 70% US-Aktien, der Umsatz in den USA liegt aber nur bei 44%.

Also ich verwende Kurs in Euro und Inflation von Deutschland. Der gut Gerd macht Sachen manchmal auch komplizierter als sie sein müssen ;).

Amerikanische Unternehmen verkaufen ihre Produkte überall auf der Welt und trotzdem nimmt jeder die US Inflationsrate zur Korrektur. Wo der Unternehmenssitz ist, ist laut Kommer ja auch egal, es zählt wo die Produkte verkauft und wo die Rohstoffe eingekauft werden.

Wobei die Inflationsrate ja nicht einmal die Steigerung der Preise korrekt widerspiegelt.

Im letzten Jahr, als bei uns die Inflationsrate um 5% war, war sie bereits im Baltikum zweistellig.

Die einzelnen Preise müssen deshalb im Baltikum nicht stärker gestiegen sein als bei uns. Es kommt ja auch auf den statistischen Warenkorb an. Wenn die Leute im Baltikum weniger Geld zur Verfügung haben dann schlagen Energiekosten prozentual viel stärker ins Gewicht als bei uns.

Und in der Schweiz viel weniger als bei uns.

Man müsste also die US-Preise mit unserem Warenkorb kombinieren, um die beiden Inflationsraten zu vergleichen.

Und wenn der Depotwert um 33% sinkt da der Euro um 50% steigt, da er vorher um 33% unterbewertet war?

Dann spielt das CAPE Ratio keine Rolle, oder?

[…] das psychologische Wohlbefinden wohl wie so häufig der Königsweg. Rechnerisch gesehen – argumentiert Georg von finanzen-erklärt.de allerdings – könne man sich ohne Probleme der vollen Bezzle-Illusion hingeben bei der Entnahmeplanung. […]

Super Artikel (und Blog)!

Meine alternative Idee wäre, sich zu Beginn der Entnahmephase für jede Einzahlung/Einzahlungspfad eine „virtuelle“ Rendite zu berechnen, mit der langjährigen Durchschnittsrendite (z.B. 7%) als Grundlage.

Dadurch würde man einen „virtuellen“ Depotwert erhalten, für den man den Entnahmebetrag anhand einer „sicheren“ Entnahmerate berechnet.

(Diese Rate wäre bezogen auf das reale Vermögen bei Entnahmestart dann entsprechend höher oder niedriger, je nach Depotentwicklung bzw. aktueller Hausse- oder Baissephase.)

Hi Mannigfalter,

sorry für meine verspätete Antwort! Könntest Du Deine Idee evtl. mit einem Beispiel veranschaulichen?

Hallo Georg,

hm, ich versuche mal (aus der Luft gegriffene) Extrembeispiele:

A) Ich habe bis Anfang des Jahres 2000 gespart und möchte mit der Entnahme beginnen.

Mein Depotwert beträgt 1.000.000 aufgrund der Hausse.

Hätte ich die Sparraten bis dahin mit 7% p.a. angelegt, läge der Depotwert nur bei 600.000. Für diesen Depotwert liegt die sichere Entnahmerate bei z.B. 5%, ich dürfte also trotz des hohen realen Depotwerts nur 30.000 p.a. entnehmen.

B) Ich habe bis Anfang des Jahres 2009 gespart und möchte mit der Entnahme beginnen.

Mein Depotwert beträgt 400.000 aufgrund der Baisse.

Hätte ich die Sparraten bis dahin mit 7% p.a. angelegt, läge der Depotwert aber bei 700.000. Für diesen Depotwert liegt die sichere Entnahmerate bei z.B. 5%, ich dürfte also trotz des niedrigen realen Depotwerts nur 35.000 p.a. entnehmen.

Beide Male werden die Sparraten fiktiv mit 7% investiert. Wieso unterscheiden sich dann die Depotstände (600k und 700k)?

Aber ich habe glaube ich verstanden wie du das meinst. Kannst du ja mal im 1929er backtest probieren. Das Ergebnis hängt stark von der Länge der vorgelagerten Ansparphase ab.

Achso, die Sparleistungen sind in den Beispielen einfach unterschiedlich.

Aber stimmt, aus didaktischen Gründen sollte man sie besser gleichsetzen.

Backtesten kann ich dazu kaum, da mit dazu die Tools und wohl auch Kompetenzen fehlen.. 😉 .

Hallo Georg,

ich bin nochmal auf diesen Artikel gestoßen, da er einer der Artikel von dir ist, die mir am meisten Erkenntnisgewinn gebracht haben. Was mich allerdings immer noch etwas irritiert, ist die Diskussion in den Kommentaren rund um die Ermittlung des Höchststands eines konkreten Index (Inflationsbereinigung und ggf. Berücksichtigung von Währungsveränderungen).

Du schreibst „Die einzige Möglichkeit aus diesem Dilemma ultimativ auszubrechen ist die Orientierung am historischen Höchststand.“

Deshalb beschreibe ich nun die konkrete Vorgehensweise von Max und Horst, so wie ich sie auf Basis deines Artikels verstehe:

Wir nehmen an, die beiden Protagonisten aus deinem Beispiel hätten jeweils nur einen einzigen ETF im Depot, und zwar den iShares MSCI ACWI UCITS ETF (Acc) (A1JMDF). Dieser ETF steht aktuell bei 70,44 Euro und das ist, wenn ich das richtig sehe, das All Time High dieses ETFs. Max und Horst haben jeweils 20.000 Anteile dieses ETFs in ihren Depots. Der Depotwert ist damit jeweils ca. 1,4 Mio Euro. Beide sind etwas ängstlich und einigen sich auf eine SWR von 2,8%. Max startet heute und entnimmt 2,8%, also 39.200 Euro (Verkauf von 556 Anteilen). Horst startet erst in 3 Monaten. Kurz vor Horsts erster Entnahme greift China Taiwan an und die USA schreiten ein, und der ETF fällt um 50% und liegt nun bei 35,22 Euro. Horst weiß aber, dass das Theater in Taiwan irgendwann geregelt wird und der Crash dann vorüber ist, außerdem erinnert er sich daran, dass der Höchstkurs des ETF mal bei 70,44 Euro war. Also entnimmt er ebenfalls 39.200 Euro, obwohl das 5,6% bezogen auf seinen aktuellen Depotwert sind.

So wäre nun mein Verständnis deines Artikels anhand zweier konkreter Depots. Und jeweils ein Jahr später würden Max und Horst dann eine inflationsbereinigte Entnahme (Inflation der jeweils letzten 12 Monate) vornehmen. Usw.

Habe ich das Prinzip richtig verstanden?

Oder würdest du sagen, dass man den heutigen Kurs des ETF, der aktuell bei 70,44 Euro steht, vor der jeweils ersten Entnahme noch „inflations“- oder „währungsbereinigen“ müsste?

Danke

Matthias

Eigentlich müsste es doch völlig egal sein, wie der Kurs in Euro eines ETFs entstanden ist, ob durch Marktentwicklung, Währungseffekte oder Inflation. Das alles hat ja in den vergangenen 100 Jahren auch Einfluss auf die Kursentwicklung des MSCI ACWI oder auch des S&P500 (in Euro) gehabt und hat ja auch dazu geführt, dass deine Backtests unter Annahme einer bestimmten SWR erfolgreich oder nicht erfolgreich waren. Und falls man nun doch „besondere Effekte auf den aktuellen Kurs“, wie die außergewöhnliche Höhe der Inflation oder den Wechselkurs Euro/Dollar „herausrechnen“ soll, dann müsste man ja vorher festlegen, welche Effekte in welche Höhe „normal“ wären. Das Thema bleibt ein Rätsel für mich.

Hi Matthias,

freut mich, dass Dir der Artikel gefällt. Für mich persönlich beinhaltet er ebenfalls eine der wichtigsten Erkenntnisse. Wenn man ganz rational ist, dann muss bei beiden alles vollständig identisch laufen. Das bedeutet, Max entnimmt immer genau so viel wie Horst, folglich berücksichtigt er auch die Inflationsanpassung. Korrekt wäre es deshalb auf das Allzeithoch abzustellen, und diesen Wert dann noch mit der seitdem angelaufenen Inflation zu skalieren. Das Thema Wechselkursrisiko ist hier nicht berücksichtigt. Hier gibt es meiner Meinung nach einen Zusammenhang zur Inflationsanpassung. Letztere bezieht sich ja immer auf die Asset-Inflation, d.h. das Land indem der Gewinn des Unternehmens erwirtschaftet wird. Diese sollte streng genommen noch um die Wechselkurseffekte zu dem entsprechenden Land korrigiert werden. So lange die Parameter Inflation und Wechselkurs innerhalb „normaler“ Grenzen schwanken ignoriere ich die Einflüsse des Wechselkurses auf die Höhe der Entnahmen und orientiere mich an der US-Inflation…das Thema ist im Rahmen der praktischen Umsetzung mit MSCI-World und Co nicht ganz einfach…