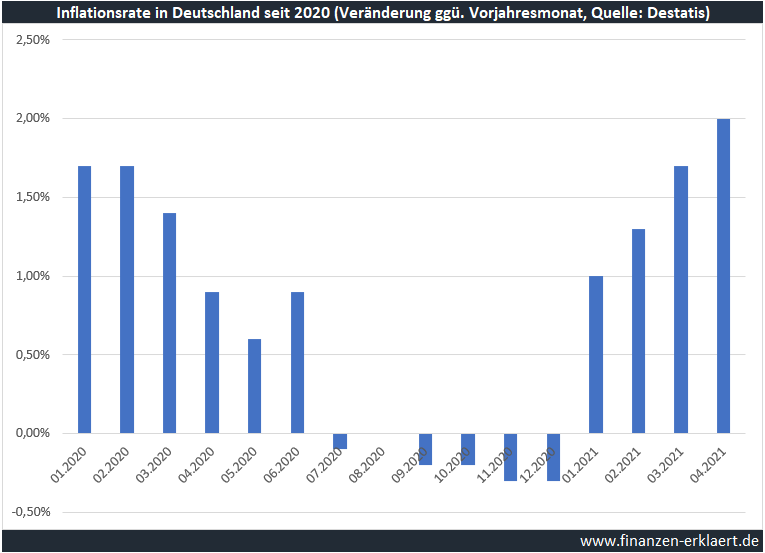

Inflation ist in diesen Tagen ein „Hot-Topic“ an den Märkten. Die Preise für Rohstoffe schnellen in die Höhe. Und auch der Seismograf des statistischen Bundesamts schlägt seit einigen Wochen vermehrt im positiven Bereich aus. Im Monat April erreichte die Inflationsrate mit +2% ein Zweijahreshoch.

Strategien, mit denen man sich vor dem Inflationsrisiko schützen kann, erleben derzeit eine Renaissance. Die meiner Meinung nach effektivster Strategie, die schützt und gleichzeitig auch attraktives Chance-Risiko Profil bietet, ist ein breit diversifiziertes Investment in den globalen Aktienmarkt. Denn Unternehmen werden die inflationsbedingt höheren Produktionskosten durch höhere Absatzpreise ausgleichen, wodurch der Realgewinn langfristig stabil bleibt. Doch darum soll es heute nicht gehen, der bessere Inflationsschutz durch eine Investition in den Aktienmarkt gegenüber einer einfachen Bargeldhaltung wird bereits in diesem Artikel detailliert dargestellt.

Die Strategie, die wir uns heute genauer ansehen werden, ist ein Investment in inflationsindexierte Anleihen. Der Name lässt bereits vermuten, dass die Inflation die Rendite dieses Investments in irgendeiner Form beeinflusst. Doch wie funktionieren diese Anleihen genau? Und eignet sich ein Investment in inflationsindexierte Anleihen, um ein Vermögen effektiv vor Inflationsrisiken zu schützen?

Inflationsindexierte Anleihen sind eine Wette gegen die Inflationserwartung

Schauen wir uns zuallererst an wie inflationsindexierte Anleihen funktionieren. Generell wird bei einer Anleihe dem Käufer bei Fälligkeit, d.h. nach Ablauf der Laufzeit, der Nominalwert der Anleihe zurückgezahlt. Und genau in diesem Punkt unterscheiden sich inflationsindexierte Anleihen von Anleihen die nicht inflationsindexiert sind. Bei einer gewöhnlichen Anleihe entspricht der Nominalwert dem Preis, zu dem der Anleihe-Emittent (Unternehmen, Staat) seine Anleihe bei Erstausgabe anbietet.

Nicht jedoch bei inflationsindexierten Anleihen. Die Besonderheit gegenüber einer klassischen Anleihe ist die Emission über dem Nominalwert. D.h. bei der Erstausgabe der Anleihe zahlt der Käufer einen Aufschlag über das zugrundeliegende Nominal. Eine 10-Jährige inflationsindexierte Bundesanleihe wird am Tag ihrer Geburt aktuell beispielsweise für 120.000 Euro verkauft (Annahme: Zins-Kupon = 0%), während das Nominal nur 100.000 Euro beträgt.

Weshalb sollte man für eine Anleihe 120% bezahlen, wenn man am Ende nur den geringeren Nominalwert zurückerhält? Die inflationsindexierte Anpassung des Nominalwertes der Anleihe enthält die erwartete Inflation. Das Nominal wächst nämlich 1:1 mit der beobachteten Inflationsrate. Beträgt die Inflationsrate im ersten Jahr 2%, dann steigt das Nominal auf 102% an. Liegt die Inflation im zweiten Jahr bei nur 1%, dann steigt das Nominal auf 102% * 1,01 = 103,02% usw.

Wird eine inflationsindexierte Anleihe am Markt für 120% platziert, während der Nominalwert aber nur bei 100% liegt, verbirgt sich darin eine implizite Inflationserwartung. Der Käufer erwartet, dass die kumulierte Inflation bis zur Fälligkeit mindestens 20% betragen wird. Inflationsindexierte Anleihen sind eine spekulative Wette gegen die Inflationserwartung.

Handelt es sich bei unserem 120% Beispiel um eine 10-jährigen inflationsindexierten Anleihe, dann muss die kumulierte Inflation über die kommenden 10 Jahre mindestens 20% betragen, um eine positive Rendite einzufahren.

Läge die kumulierte Inflation nach 10 Jahren beispielsweise nicht wie erwartet bei 20%, sondern bei nur 10%, dann erhält der Investor am Ende der Laufzeit nur 110% Nominalwert zurück. Der ursprüngliche Kaufpreis lag aber bei 120%. Der Investor hat also einen Verlust erlitten, denn die ursprüngliche Inflationserwartung von insgesamt 20% über 10 Jahre hat sich nicht eingestellt. Er hat die Wette verloren. Die nominale Rendite liegt bei -0,86% p.a., obwohl die Inflation 10 Jahre lang im Durchschnitt bei knapp 1% lag.

Fällt die Inflation niedriger aus wie erwartet zahlt der Investor eine Prämie, erleidet aber auch weniger Inflationsverlust wie befürchtet. Fällt die Inflation hingegen höher aus wie erwartet, bietet die höhere Rückzahlung einen Ausgleich.

Inflationsindexierte Anleihen sind also nicht mit einem Index-ETF vergleichbar, denn es wird kein Index 1:1 nachgebildet. Wer sich bisher nur oberflächlich mit einem Investment in inflationsindexierte Anleihen befasst hat, der erkennt nun den Nutzen.

Inflationsindexierte Anleihen eignen sich als Versicherung gegen das Inflationsrisiko

Die Gefahr, dass die realisierte Inflation oberhalb der erwarteten Inflation liegt, wird als Inflationsrisiko bezeichnet. Um mit inflationsindexierten Anleihen einen Gewinn zu erwirtschaften, muss das unerwartete Inflationsrisiko schlagend werden. D.h. nur wenn sich die Märkte anders entwickeln als von der Mehrheit der Marktteilnehmer erwartet, kann man mit inflationsindexierten Anleihen mehr Rendite als mit einer klassischen Anleihe einfahren.

Passive Anleger gehen i.d.R. nicht davon aus den Markt schlagen zu können, und stellen sich daher nicht gegen die Markterwartung. Wer davon überzeugt ist, dass der Markt mit seinen Einschätzungen im Durschnitt richtig liegt, der kann mit inflationsindexierten Anleihen keine höhere Rendite als mit klassischen Anleihen erzielen. Denn um mit inflationsindexierten Anleihen ein Mehrertrag ggü. einer klassischen Anleihe zu erwirtschaften, muss man den Markt schlagen. D.h. die tatsächlich eintretende Inflation muss höher als die ursprünglich im Kaufpreis enthaltene Inflationserwartung sein. Läge die kumulierte Inflation im Beispiel nach 10 Jahren bei 34% (entspricht 3% p.a.) dann würde der Käufer 134% des Nominalwertes zurückerhalten, hätte aber ursprünglich nur 120% für die Anleihe bezahlt. Die Differenz wäre sein (unerwarteter) Gewinn.

Wer aber hohe Verluste durch einen (vom Markt) unerwartet starken Anstieg der Inflation verhindern will, für den kann ein Investment in inflationsindexierte Anleihen durchaus interessant sein. Sollten bereits Investments in Anleihen vorhanden sein, muss man unter Umständen sogar noch nicht einmal die Asset-Allokation wesentlich ändern.

Ein Investment in inflationsindexierte Anleihen ist auch für Privatanleger leicht umsetzbar

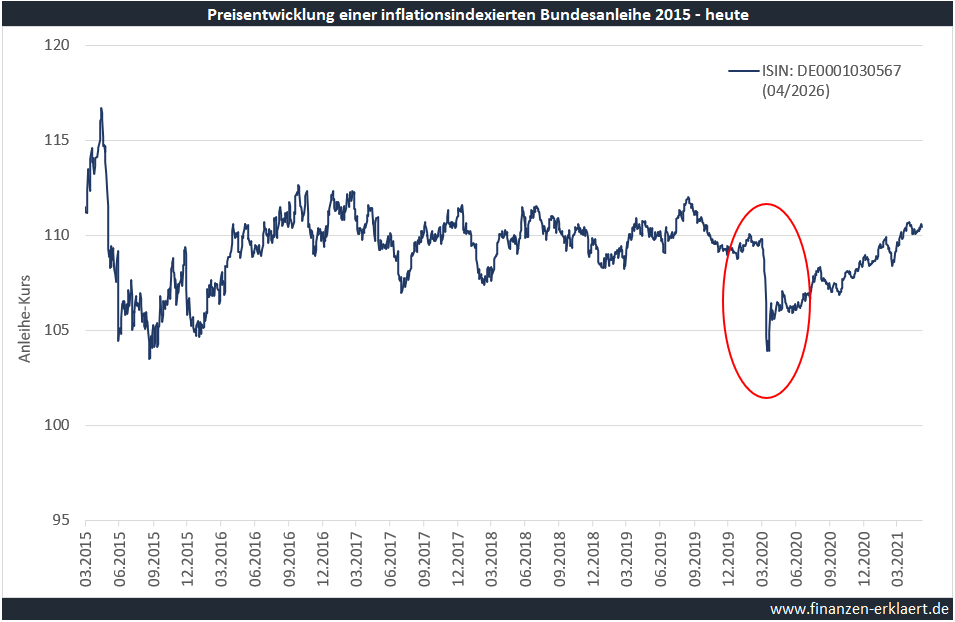

Wer glaubt inflationsindexierte Anleihen wären nur was für Profis, der irrt. Wie wir gleich noch sehen werden, ist es auch für Privatanleger relativ einfach sich eine inflationsindexierte Anleihe ins eigene Depot zu legen. Schauen wir uns dazu eine aktuell am Markt verfügbare inflationsindexierte Bundesanleihe an:

- ISIN: DE0001030567 / WKN: 103056 (inflationsindexiertes Bundeswertpapier)

- Laufzeit: 03/2015 – 04/2026

- Referenz für Nominal-Zuwachs: harmonisierter Verbraucherpreisindex der Eurozone (Destatis)

- Kupon: 0,1% p.a. zusätzlich auf das inflationsindexierte Kapital

Es handelt sich hier um eine gewöhnliche Bundesanleihe, mit dem Unterschied, dass der Nominalwert im Zeitablauf entsprechend der Inflation wächst. Der ursprüngliche Kaufpreis bei der Erstemission lag bei ca. 111%. D.h. der durchschnittliche Marktteilnehmer ist Anfang 2015 davon ausgegangen, dass das Preisniveau über die kommenden 11 Jahre (bis zur Fälligkeit der Anleihe) um insgesamt 11% steigen wird (unter Vernachlässigung der Zinsen).

Ebenfalls interessant ist die Preisentwicklung während der Coronakrise (roter Kreis). Damals nahm die Inflationserwartungen bzgl. der Erhöhung der Preise rapide ab. Denn der globale Lock-Down führte zu einer Abkühlung der Nachfrage, die Konsequenz waren fallende Preise. Nur wenige Wochen später, als sich am Horizont der Weg aus der Pandemie langsam abzeichnete, drehte der Trend analog zu der Entwicklung an den Aktienmärten wieder ins Positive. Erst heute haben inflationsindexierte Bundesanleihen wieder die Vor-Corona Niveaus erreicht.

Und das, obwohl die Corona-Krise Geburtsstunde umfangreicher expansiver geldpolitischer Maßnahmen war. Wer heute davon ausgeht, dass die stark erhöhte Geldmenge auch zu einer erhöhten Inflation führen wird, der kann jetzt noch relativ günstig einsteigen. Aktuell liegt der Preis der oben dargestellten Anleihe bei ca. 110%, und die Restlaufzeit beträgt noch knapp 5 Jahre. Dementsprechend ist eine jährliche Inflationsrate von ca. 2% eingepreist. Das ist nicht außergewöhnlich, sondern entspricht dem von der europäischen Zentralbank angestrebten Zielwert.

Bei inflationsindexierten Anleihen fallen die Stückzinsen oft höher aus als bei klassischen Anleihen

An dieser Stelle ist ein Punkt zu berücksichtigen: der Börsenkurs einer Anleihe, unabhängig davon ab inflationsindexiert oder nicht, enthält nicht die bisher angelaufenen Zinsen. Im Falle einer inflationsindexierten Anleihe ist dies die seit Emission beobachtete Inflation.

Fachleute sprechen beim Börsenkurs vom sogenannten „Clean-Price“, dem Preis ohne Stückzinsen. Wer eine Anleihe kauft zahlt jedoch den „Dirty-Price“, der dem Clean-Price zuzüglich der Stückzinsen entspricht. Folgendes Beispiel verdeutlicht die Thematik:

Eine gewöhnliche Anleihe mit 5% Kupon, jährlich zahlbar, wird frisch nach der Emission für 100% gekauft. 6 Monate später notiert die Anleihe weiterhin bei 100% an der Börse (Clean Price). Ein Käufer muss dem Verkäufer neben dem an der Börse gelisteten Preis i.H.v. 100% aber auch die anteiligen Zinsen für die bereits vergangenen 6 Monate zahlen (2,5%). Denn der Käufer erhält ein Jahr nach Emission der Anleihe den vollen Zins-Kupon von 5%, unabhängig von der Haltedauer. Wer eine Anleihe einen Tag vor dem Kupon-Termin kauft, erhält am nächsten Tag den vollen Kupon. Ohne dem Verkäufer die anteiligen Zinsen zu zahlen, würde es sich um einen Free-Lunch handeln.

Kauft man heute die inflationsindexierte Anleihe aus dem Beispiel, dann zahlt man neben dem Clean-Price i.H.v. 110,63% zusätzlich 6,79% Stückzinsen (Daten per 13.05.2021, hier geht’s zum Fact-Sheet der Anleihe). Die 6,79% Stückzinsen sind die tatsächlich realisierte Inflation seit Anfang 2015 bis heute. Dazu kommen weitere 10,63% Inflationserwartung und die Rückzahlung des ursprünglichen Anleihe-Nominal (100%) am Ende der Laufzeit. Die Summe aller Komponenten entspricht dem Dirty-Price von 117,42%. Dies ist die Rückzahlung, die der Käufer bei Fälligkeit erhält, falls sich die gegenwärtige Inflationserwartung auch tatsächlich einstellt. Will man diese Anleihe erwerben, ist daher auch exakt dieser Betrag an den Verkäufer zu zahlen.

Der hohe Aufschlag gegenüber dem Clean-Price ist eine Besonderheit von inflationsindexierten Anleihen. Insbesondere bei Anleihen, die bereits vor einigen Jahren am Markt platziert wurden, muss man sich vor dem Kauf über die bereits angelaufenen Stückzinsen informieren. Andernfalls besteht Gefahr sich hinsichtlich des maximal möglichen Investitionsvolumens zu verkalkulieren. Die inflationsindexierte Bundesanleihe mit der ISIN DE0001030542 existiert beispielsweise seit 2012, und die in den vergangenen 9 Jahren angelaufene Inflation (Stückzinsen) beträgt 9,49%. Die Anleihe selbst notiert bei 103,75% (Börsenkurs / Clean Price), der gesamte Kaufpreis liegt demnach aber bei 113,24% (Dirty Price).

Klassische Anleihe versus inflationsindexierte Anleihe in der Praxis

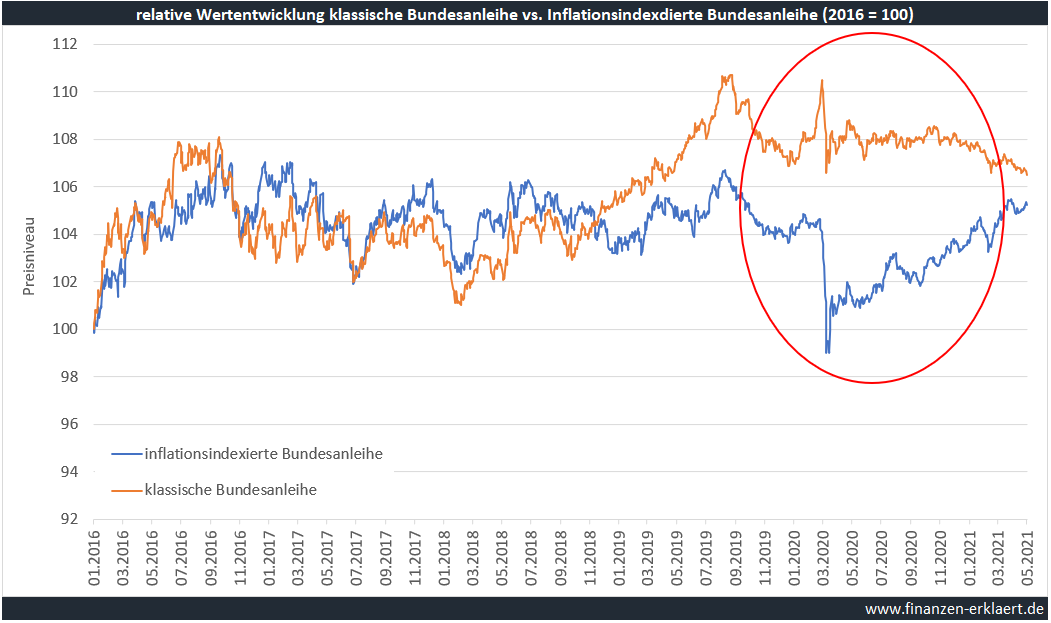

Zum Abschluss werfen wir noch einen Blick auf den direkten Vergleich zwischen einer klassischen und einer inflationsindexierten Bundesanleihe. Zu diesem Zweck habe ich eine passende Bundesanleihe gefunden die im Februar 2026, also nur 2 Monate vor der inflationsindexierten Anleihe, fällig wird. Der Kupon beträgt 0,5%, die ISIN lautet DE0001102390. Man könnte sagen, dass die beiden Anleihen bis auf die Inflationsanpassung identisch sind: gleicher Emittent (Bundesrepublik Deutschland), geringer Kupon, nahezu gleich Laufzeit. Der folgende Chart zeigt die relative Preisentwicklung beider Anleihen im Zeitablauf:

Die klassische Bundesanleihe ist lediglich dem Risikofaktor „risikoloser Zins“ ausgesetzt (das Kreditrisiko ignorieren wir aufgrund des AAA Ratings der BRD). Die Wertentwicklung der inflationsindexierten Bundesanleihe ist neben dem Risikofaktor „risikoloser Zins“ zusätzlich auch dem Risikofaktor „Inflation“ ausgesetzt. Dadurch kommt es zu einer abweichenden Wertentwicklung der beiden Instrumente. Mit dem bloßen Auge fällt sofort auf, dass die inflationsindexierte Anleihe in der Corona-Krise zunächst stärker gelitten hat als die klassische Bundesanleihe. Unmittelbar nach dem Corona-Crash wäre es dann klug gewesen den risikolosen Staatsanleihe-Anteil in inflationsindexierte Anleihen umzuschichten. Denn während beide Anleihen aufgrund der Erwartung höherer Zinsen an Wert verlieren, kann die inflationsindexierte Anleihe den zinsbedingten Wertverlust durch einen Anstieg der Inflationserwartung überkompensieren.

Fazit

Mit inflationsindexierten Anleihen kann man nicht wie bei einem klassischen Index-Investment 1:1 an der Entwicklung des Preisniveaus partizipieren. Inflationsindexierte Anleihen eignen sich aber als Absicherung gegen das Inflationsrisiko. Sollten Staatsanleihen bereits Bestandteil des Portfolios sein, ist jetzt noch Zeit die eigene Asset Allokation zu überdenken und diese ggf. gegen inflationsindexierte Staatsanleihen zu tauschen. Denn sollte die Inflation in den kommenden Monaten weiter stark ansteigen, wächst der Druck auf die EZB dieser Entwicklung durch höhere Zinsen Einhalt zu gebieten. Und höhere Zinsen sind bekanntlich Gift für alle Festzinsanleihen. Bereits die Erwartung steigender Zinsen ist ausreichend, um die Preise von Staatanleihen purzeln zu lassen. Mit inflationsindexierten Anleihen ist man dagegen vor Wertverlusten durch inflationsbedingte Zinserhöhungen geschützt.

Ich höre hier fast eine Empfehlung heraus. Bist du jetzt doch unter die Zocker gegangen?

Man hätte es nämlich im Artikel noch deutlicher sagen können: Inflationsindezierte Anleihen sind gerade kein guter, da vermeintlich „kostenloser“ Schutz vor Inflation, außer man interpretiert einen sicheren Verlust, der kleiner werden kann, als „gut“. Ich sehe in diesen Anleihen ein recht spekulatives Produkt, was ja auch seinen Platz haben kann, aber weit weg ist vom passiven Ansatz, den ich als Privatanleger fahre und jedem anderen Privatanleger empfehle.

Hi Jenni, da habe ich eine andere Meinung. Stellt sich am Markt die Inflationserwartung ein, dann haben klassische Bundesanleihe und inflationsindexierte Bundesanleihe die gleiche Rendite. Von daher ist aus Sicht des passiven Anlegers beides das gleiche, oder? Hätte ich einen risikolosen Anteil im Depot, dann würde ich jetzt in diesem Moment konkret über einen Wechsel in inflationsindexierte Anleihen nachdenken. Da ich aber zu 100% in Aktien investiert bin werde ich das Geschehen interessiert von der Seitenlinie verfolgen 🙂

Ja, wenn…aber wenn nicht, dann nicht. Also gibt es (außer man möchte bewusst dieses zusätzliche Risiko eingehen/absichern) keinerlei Grund für den passiven Anleger, inflationsindexierte Anleihen zu halten.

Wenn nicht, dann ist Dein Vermögen auch weniger entwertet worden. Es handelt sich dabei meiner Meinung nach nicht um Zockerei sondern um Risikoreduktion. Mit der inflationsindexierten Anleihe schaltest Du einfach das Inflationsrisiko aus. Kein Upside, aber auch kein Downside mehr. Genau wie als wenn man sich gegen das Wechselkursrisiko entscheidet. Man könnte auch sagen sich nicht dagegen abzusichern ist Zockerei. Stell Dir einfach vor Bundesanleihen hätten eine Rendite von 4% – 6%, so wie es in den 90er Jahren war. Du könntest auf eine SoRR belastete Entnahmestrategie aus dem Aktienportfolio verzichten. Das einzige Risiko was dann verbleibt ist das Inflationsrisiko. Jetzt noch statt der normalen eine inflationsindexierte Bundesanleihe, und es gibt nichts mehr worüber man sich noch Gedanken machen sollte.

Das aktuelle Marktszenario ist gefährlich. Ich rate schon länger davon ab in klassische Bundesanleihen zu investieren, hier gibt es im aktuellen Niedrigzinsumfeld nichts mehr zu verdienen. Der letzte Chart im Artikel unterstreicht diese Entwicklung. Aktuell besteht die Gefahr weiterer Zinserhöhungen aufgrund von Inflation, von daher würde ich, hätte ich Staatsanleihen im Depot, jetzt wechseln.

Das ist für mich eine andere Ebene, Management von Makro-Risiken, und hat nichts mit Stock-Picking und dergleichen zu tun.

Inflationsindexierte Anleihen haben sehr wohl eine Downside, denn sie schützen nur in eine Richtung, nämlich bei höherer als erwarteter Inflation. Bleibt die Inflation hinter den Erwartungen zurück, verliere ich bei diesem Konstrukt Geld. Damit ist jedes Investment in eine solche Anleihe eine Wette auf entweder a) wie erwartet oder b) höher als erwartete Inflation. Würde mich die Anleihe in beide Richtungen schützen, wäre ich bei dir, dann wäre es einfach ein Risikomanagement-Instrument, das gegen Aufpreis zu erwerben ist (Risikoreduktion ist nie kostenlos). Ich hole mir hier aber nur ein anderes Risiko ins Depot und somit ist die Entscheidung für diese Anleihen nicht risikoneutral.

Wenn Du Dich für eine klassische Anleihe ohne inflationsindexierung entscheidest bist Du auch hinsichtlich der Inflation positioniert, und zwar genau umgekehrt. Wer sagt mir vorher was richtig ist? Mit der inflationsindexierten Anleihe sicherst Du Dir die reale Rendite, ich finde das ist eine Risikoreduktion.

Wo Du aber nur ein Downside hast ist Dein Ausgabenniveau als Privatier. Und das kannst du mit einer Inflationsindexierten Anleihe (aber nicht im aktuellen Zinsniveau) eliminieren.

hier mal ein konstruiertes Beispiel:

Ausgangslage:

– realer risikoloser Zins: 0%

– Inflationserwartung: 2%

-> nominaler risikoloser Zins: 0% + 2% = 2%

a) 1 jähriges Bundeswertpapier zahlt den risikolosen Nominalzins i.h.v. 2% -> Rückzahlung am Ende = 102% für 100% Investment

b) 1 jähriges inflationsindexiertes Bundeswertpapier zahlt den risikolosen Nominalzins i.h.v. 2% auf das inflationsindexierte Kapital -> Rückzahlung am Ende = 102% * (1 + Inflationsrate) für 102% Investment

Szenario a)

Inflationsrate realisiert bei 2%

a) reale Rückzahlung = 102/1,02 = 100 = Einzahlung -> reale Rendite = 0% = risikoloser Zins

b) reale Rückzahlung = 104,04 / 1,02 = 102 = Einzahlung -> reale Rendite = 0% = risikoloser Zins

Szenario b)

Inflationsrate realisiert bei 3%

a) reale Rückzahlung = 102/1,03 = 99,03 < Einzahlung -> reale Rendite < 0% b) reale Rückzahlung = 105,06 / 1,03 = 102 = Einzahlung -> reale Rendite = 0% = risikoloser Zins

Szenario c)

Inflationsrate realisiert bei 1%

a) reale Rückzahlung = 102/1,01 = 100,99 > Einzahlung -> reale Rendite > 0%

b) reale Rückzahlung = 103,02 / 1,01 = 102 = Einzahlung -> reale Rendite = 0% = risikoloser Zins

Fazit: egal wie sich die Inflation entwickelt, b) realisiert immer den risikolosen Zins. Die reale Rendite von a) schwankt dagegen.

Hallo Georg,

ich habe hierzu eine Verständnisfrage.

Wenn die erwartete Inflation tatsächlich eintritt, haben klassische Bundesanleihe und inflationsindexierte Bundesanleihe die gleiche Rendite. Das verstehe ich.

Wenn die tatsächliche Inflation höher ist als die erwartete Inflation, hat die inflationsindexierte Bundesanleihe die bessere Rendite gegenüber der klassischen Bundesanleihe. Das verstehe ich auch. Wenn man also der Meinung ist, dass die Inflationserwartungen übertroffen werden, sollte man inflationsindexierte Bundesanleihen kaufen.

Frage:

Wenn die tatsächliche Inflation niedriger ist als die erwartete Inflation, dann sollte die klassische Bundesanleihe besser abschneiden als die inflationsindexierte Bundesanleihe, richtig?

Danke!

Habe auf YouTube ein Video mit dem Titel „Terrible TIPS“ (interessant ab 13:20) gesehen. Der Autor erklärt die Funktionsweise von inflationsindexierten Anleihen genauso wie du, aber er rät deutlichst von den Produkten ab, da er sinngemäß behauptet, dass der Emittent der inflationsindexierten Anleihe (der Staat) auch derjenige ist, der am Ende die Höhe der „tatsächlichen Inflationsrate“ festlegt und dass deshalb langfristig kein Blumenstrauß mit diesem Anlageinstrument zu gewinnen ist…ist vermutlich eine Verschwörungstheorie, oder? 🙂

Hmm, darüber habe ich noch nie nachgedacht. Aktuell emittieren nur entwickelte Länder solche Anleihen und da mache ich mir diesbezüglich keine Sorgen. Es gibt aber Entwicklungsländer die ihre Inflationsrate manipulieren, idR nach unten, da könnte es ggf zukünftig mal derartige Probleme geben.

Moin Matthias, völlig korrekt was Du sagst. Risiko und Chance sind symmetrisch um den Erwartungswert verteilt. Wichtig hierbei: die reale Rendite der Inflations-Anleihe ist in jedem Szenario gleich. Was schwankt ist die reale Rendite der klassischen Bundesanleihe ohne Inflationsanpassung.

Ich vermute, dass das Verständnisproblem, das einige haben (und das ich auch zunächst hatte) daher kommt, dass überhaupt erst ein Vergleich mit einer inflationsindexierten Anleihe angestellt wird. Wenn man alleine die klassische Anleihe betrachtet, ist ja klar, dass bei gleichbleibender nominaler Rendite die reale Rendite wesentlich von der tatsächlichen Inflation abhängt. Mit der inflationsindexierten Anleihe kann man sich also die reale Rendite sichern, wobei das nicht immer ein Ziel sein muss. 🙂 So langsam bin ich auf dem richtigen Weg. Danke!

@Georg

Warum eigentlich symmetrisch? Ist nicht die Wahrscheinlichkeit dass die Inflation um 5%-Punkte steigt höher als dass sie um 5%-Punkte sinkt?

Die Zufallsvariable ist ja die Abweichung vom Erwartungswert, nicht die Höhe der Inflation an sich. Hier würde ich davon ausgehen, dass die Verteilung um den Erwartungswert ziemlich symmetrisch ist. Ein Blick auf den Option Smile einer entsprechenden Option könnte hier hilfreich sein. Aber vermutlich ist dieses Profil nachfragebedingt verzerrt. Ähnlich zu den Aktienoptionen, bei denen die Puts teurer sind als die Calls (gleiches Delta), könnte ich mir vorstellen dass aus Gründen der Absicherung vor Inflationsrisiken die Calls etwas teurer sind und somit den Smile verzerren.

Ich dachte z.B. an eine galoppierende Inflation vs. einer galoppierenden Deflation. Oder gar einer Hyperdeflation.

Bei Deflationsraten > 100% bekommt man Geld dazu wenn man was kauft. 🙂

Lieber Georg,

Ich glaube, es handelt sich hier um die Frage der Betrachtungsweise. Eine inflationsindexierte Rendite sollte dann die bessere Wahl sein, wenn die Inflationserwartungen vom Markt abweichen, dh man von einer höheren Inflation als der Markt ausgeht. Daher handelt es sich schon um keine “klassisch passive” Anlageentscheidung aus meiner Sicht. Tritt hingegen die erwarte Inflation ein, dann sollte die Rendite der inflationsindexierten Anleihe der klassischen Anleihe unterlegen sein, was aus meiner Sicht auch erklärbar ist, da die inflationsindexierte Anleihe über eine “eingebettete Option” verfügt, welche entsprechend bepreist wird. Oder übersehe ich hier etwas?

Unabhängig davon spannender Artikel und ein gutes Thema!

Hi Felix,

die inflationsindexierte Anleihe muss bei Eintreten der Inflationserwartung eine identische Rendite wie die normale Anleihe haben, andernfalls bestünde eine Arbitrage Gelegenheit.

Wenn Dich das Thema tiefer interessiert dann schau mal hier: https://www.research.unicredit.eu/DocsKey/fxfistrategy_docs_2015_149934.ashx?EXT=pdf&KEY=KZGTuQCn4lsvclJnUgseVMD20aRx7dH4ozZoXl2o4wbtLo9kHxWKNw==&T=1

Hier genau liegt der Denkfehler (auch im Beispiel oben), denn die Rendite ist gerade nicht identisch, da man für die Zusatzabsicherung auch Zusatzkosten hat.

Was für Kosten meinst Du denn?

Der Kupon von ansonsten identischen Anleihen (Laufzeit, Zeitpunkt) wird nie gleich sein zwischen inflationsindexierten und normalen Anleihen. Das sind die Kosten.

Ich weiss konstruktive Kritik sehr zu schätzen und habe auch kein Problem damit korrigiert zu werden. Das nehme ich niemandem übel.

Was nicht ok ist, ist hier finanziellen Käse zu verbreiten, da muss ich im Sinne des Blogs eingreifen um den einen oder anderen Leser, der vielleicht durch diese Diskussion verwirrt ist, zu schützen.

Ich empfehle Dir in jedem Fall dringlichst Dich mit der Wertermittlung von Anleihen, nicht nur inflationsindexierte, zu befassen.

Der Kupon wird von der Emittentin frei gewählt. Anschließend findet der Markt den dazugehörigen Preis und die Rendite. Aus dem Kupon kann man nichts belastbares herleiten.

Der Grund warum die beiden hier erwähnten Anleihen einen unterschiedlichen Kupon haben ist der unterschiedliche Emissionszeitpunkt. Die Anleihe mit 0,5% Kupon wurde ein Jahr früher emittiert, da waren die Zinsen noch etwas höher. Der Kupon wird üblicherweise so gewählt, dass die Anleihe bei Emission in etwa bei Par notiert, und abschließend geschönt / gerundet.

Bitte vergiss den Kupon, das Einzige was zählt ist die Rendite. Ich empfehle Dir außerdem das Research Paper aus meinem vorherigen Kommentar zu lesen.

Ich glaube, wir kommen hier wirklich auf keinen grünen Zweig mehr. Du tust so, als würde der Kupon einer Anleihe willkürlich gewählt. Das ist offensichtlich nicht der Fall. Außerdem sagst du implizit, dass uns als Anlegern der deutsche Staat (oder andere Anbieter von inflationsindexierten Anleihen) ohne Einbußen bei der Rendite/zusätzliche Kosten einen Zusatzrisikoschutz gegen Inflation anbieten würde. There ain’t no such thing as a free lunch.

Einen aller letzten Versuch starte ich noch 🙂 Dafür sind aber ein paar Grundkenntnisse zu Derivaten notwendig:

Als professioneller Marktteilnehmer kannst Du Dir eine inflationsindexierte Bundesanleihe ganz einfach selber bauen. Und zwar brauchst Du nur eine klassische Bundesanleihe mit einem Inflationsswap kombinieren. Der Abschluss eines Inflations-Swap ist kostenlos, da der Barwert zu Beginn 0 beträgt. Daraus folgt, dass auch der Inflationsschutz kostenlos ist. Das ist auch logisch, denn es handelt sich um ein symmetrisch verteilte Chance & Risiko. Du gibst das Upside auf, und erfährst im Gegenzug kein Downside.

Noch ein etwas einfacheres Beispiel mit einem klassischen Zinsswap. Ich weiss nicht ob Du dieses Instrument kennst? Du kannst eine variabel verzinsliche Anleihe (Floater) mit einem Zinsswap in eine festverzinsliche Anleihe umwandeln. Dann bist Du gegen das Zinsänderungsrisiko geschützt. Diese Absicherung ist ebenfalls kostenlos. Das kann man 1:1 analog zu dem ersten Beispiel betrachten. Es gibt also tatsächlich Risiken die man gratis versichern kann.

Und was Du sagst ist richtig: no free lunch. Der Preis ist hier halt, dass Du deine Chance auf das Upside aufgibst. Anders als bei einer Option, bei der man sich das Upside erhält, und das Downside ausschaltet. Dafür ist natürlich eine Prämie fällig. Aber eine inflationsindexierte Anleihe enthält keine Option. Sie ist in ihrer Struktur ein Swapgeschäft.

Das ist jetzt mein letzter Versuch mit jeder Menge Fachchinesisch 🙂 Die ersten beiden Seiten des Papers gründlich lesen sollte auch viele Fragen klären.

Ansonsten bleibt mir nur noch die Gegenprobe: kannst Du Deine Theorien bezüglich des Aufpreises von inflationsindexierten Anleihen mit einer dritten Quelle oder durch Logik belegen?

Ich lasse mich da wirklich gerne vom Gegenteil überzeugen, da ich keinerlei Erfahrung im Handeln von Derivaten besitzen. Aber Derivate wie ein Inflationsswap sind doch nicht kostenlos?!

Diese Quelle spricht von 15 Basispunkten, dazu kommt ggf. Opportunitätskosten durch Stellung von Collateral: https://www.institutional-money.com/magazin/produkte-strategien/artikel/inflationsschutz-inflationsderivate-7688/

Der db x-tracker inflation swap ETF, den es vor einigen Jahren auch als Investmentmöglichkeit für Privatanleger gab (inzwischen aber nicht mehr), hatte eine TER von 0,2%.

Wer bietet einem denn einen wirklich kostenlosen Inflationsswap?

Jetzt sind wir bei den indirekten Transaktionskosten angelangt, die es für jedes Instrument / Derivat gibt. Die dort genannten Kosten erscheinen mir sehr hoch. Ausserdem ist der Text von 2009, heute sind diese Swaps sicherlich im zentral Clearing.

Die Kosten eines Derivats (XVA) setzten sich aus mehreren Komponenten zusammen, dieser Artikel beschreibt das sehr gut wenn man sich dafür interessiert: https://en.m.wikipedia.org/wiki/XVA

Darunter ist auch das Collateral bzw. die Refinanzierungskosten genannt (FVA).

Die Kosten sind aber niemals für alle Marktteilnehmer gleich sondern ergeben sich aus dem Portfolio-Kontext. Ein Derivat kann für einen Marktteilnehmer sogar negative Kosten haben, wenn dadurch beispielsweise ein vorhandenes Kontrahenten- oder Funding-Risiko mitigiert wird (zB eine zum bisherigen Bestand entgegengesetzte Position).

Wenn sowas 18bp kosten würde, dann könnte auch ein swapbasierter ETF niemals günstig sein.

Den kostenlosen Schutz bekommst Du wenn Du Dir einfach eine inflationsindexierte Anleihe kaufst. Im ETF wird wieder ein Portfolio verwaltet und mann muss sich um nichts kümmern, daher das TER.

Hallo Jenni,

ich habe gerade gesehen, dass Du vor einiger Zeit ebenfalls auf Deinem Blog über inflationsindexierte Anleihen geschrieben hast. Jetzt verstehe ich auch wieso Du anderer Meinung bist. Dein Artikel enthält aber 2 fachliche Fehler:

1) Du verwechselst Kupon mit Rendite, hierbei handelt es sicherlich nur um einen Flüchtigkeitsfehler.

2) Du berücksichtigst nicht, dass die ausgewiesene Rendite bei inflationsindexierten Produkten immer der realen Rendite entspricht. Bei den meisten anderen Investments wird die Rendite dagegen nominal ausgewiesen. Um einen vernünftigen Renditevergleich durchführen zu können, muss man die Inflationserwartung hinzuaddieren…und schwupp haben normale Anleihe und inflationsindexierte Anleihe wieder die gleiche Rendite.

Der höhere Kaufpreis ggü. der klassischen Bundesanleihe hat auch nichts mit der hohen Nachfrage nach Inflationsprodukten zu tun, sondern ergibt sich einfach logisch durch die erwartete Inflationsanpassung.

Moin Jenny,

evtl hilft zum Verstaendnis das Youtube von GerdK zu:

Erwartete + unerwartete Inflation = tatsaechliche Inflation

youtube.com/watch?v=60XG1RyKsSg

Die erwartete (von den Marktteilnehmern fuer die Zukunft geschaetzte Inflation steckt bereits heute in allen Assetpreisen drin, die unerwartete Inflation (noch) nicht.

Im Rueckblick (bei Verkauf oder Bepreisung der Assets in der Zukunft) ist dann alles wieder glattgezogen.

Vielleicht ist ein Teil der kontroversen Diskussion mit Georg auf diese Effekte zurueckzufuehren?

Fuer Georg geht es um die erwartete Inflation (steckt schon in allen Produkten drin, deshalb keine Rendite-Unterschiede)?

Du hast eher die tatsaechliche Inflation (die erst in der Zukunft, rueckwirkend bekannt sein wird und uns heute keine Arbitragemoeglichkeit gibt) vor Augen?

Kann das sein? Oder verstehe ich euch beide falsch?

LG Joerg

Danke, hatte auch kurz überlegt das Video zu verlinken 🙂

Generell kann man sagen, dass man die erwartete Entwicklung immer kostenlos fixieren kann (Zinsswap, Inflationsswap, Renditeswap) um sich vor unerwarteten negativen Entwicklungen zu schützen.

Zum Gerd Kommer Video: die Differenz zwischen den Renditen ist nur ein proxy für die erwartete Inflation. Besser ist es den internen Zinsfuss zu bestimmen, so wie im Unicredit Paper beschrieben. Aber das ist jetzt schon ein ziemlich krasses Detaillevel.

[…] Finanzen?Erklärt!: Inflationsindexierte Anleihen schützen das Vermögen vor Inflationsrisiken. […]